Ипотека теряет статус самого безрискового продукта

Кризис внес серьезные коррективы в развитие рынка ипотечного кредитования в России: бурный рост сменился резким спадом. По данным Банка России, в I квартале 2009 года ипотечных кредитов было выдано меньше в шесть раз (24,4 млрд руб.) по сравнению с аналогичным периодом 2008 года, количество сделок по купле-продаже жилья на вторичном рынке в кредит в 2009 году также сократилось более чем в пять раз.

Тем не менее в последнее время на рынке ипотеки появляются и хорошие новости: многие банки объявляют о снижении ставок и возобновлении старых программ, но требования к заемщикам по-прежнему остаются консервативными: чтобы получить кредит, заемщик должен соответствовать идеалу: первоначальный взнос как минимум 30% от стоимости квартиры, стаж работы на текущем месте в стабильной компании не менее года, подтверждение дохода только по справкам (по форме № 2-НДФЛ, реже — по форме банка), положительная кредитная история. При этом минимальный доход заемщика должен быть в среднем не менее 70 тыс. руб.

Это означает, что банки готовы выдавать ипотечные кредиты и наращивать кредитные портфели, но лишь за счет благонадежных, на их взгляд, заемщиков. Данное поведение объясняется прежде всего тем, что более либеральный подход к выбору заемщиков в докризисный период привел к значительному росту проблемных ипотечных кредитов в 2009 году.

Ипотека потеряла статус самого безрискового продукта — просрочка растет, а реализовать залог по такому кредиту на нынешнем рынке совсем не легко. В оценке доли проблемных ипотечных кредитов единого мнения эксперты не достигли. Различия в оценке уровня просрочки достаточно серьезны, но в основном преобладает мнение, что она в среднем не превышает 10%, хотя на начало года ее уровень оценивался не более чем в 1%.

Тенденция последних месяцев — заметное снижение темпов роста просроченной задолженности. В АИЖК подсчитали, что во II квартале 2009 года по сравнению с I кварталом этот показатель снизился с 19,3 до 7,8%.

Пока по уровню просрочки ипотека стоит на последнем месте после кредитных карт, потребительских кредитов и автокредитования. Возможно, меньший объем «плохой» ипотеки по сравнению с другими видами кредитов можно объяснить тем, что с жильем заемщик готов расстаться лишь в самом крайнем случае и платежи по ипотечному кредиту старается вносить до последнего.

Банк — заемщик: варианты взаимодействия

Так что же может банк сделать с «плохим» ипотечным кредитом, что может предложить заемщику в помощь?

Рассмотрим основные варианты:

1) предоставление «каникул» по выплате основного долга;

2) удлинение срока кредита;

3) отсрочка платежей по кредиту в течение льготного периода путем предоставления банком стабилизационного кредита в виде кредитной линии;

4) продажа заложенной недвижимости для погашения кредита;

5) изменение валюты кредита;

6) изменение типа процентной ставки (плавающая — фиксированная или наоборот);

7) частичное досрочное погашение кредита;

8) обращение за реструктуризацией в Агентство по реструктуризации ипотечных жилищных кредитов (АРИЖК).

К сожалению, первые два варианта, такие как удлинение сроков кредита или освобождение от уплаты основного долга в течение льготного периода, то есть реструктуризация, мало подходят для длинных по срокам и больших по суммам ипотечных кредитов, расчет платежей по которым производится по формуле аннуитета, поскольку снижение размера аннуитетного платежа в данном случае несущественно.

Пример

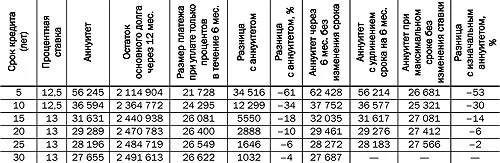

Рассмотрим вариант предоставления каникул по оплате основного долга на 6 месяцев либо удлинение срока кредита до 30 лет на примере «среднестатистического» ипотечного кредита: сумма 2,5 млн руб.; предположительно кредит был выдан 12 месяцев назад; сроки и варианты ставок представлены в таблице.

Предполагаемые сроки и варианты ставок среднестатистического ипотечного кредита

Из таблицы видно, что освобождение от уплаты основного долга на 6 месяцев может существенно снизить аннуитет только для «коротких» кредитов сроком до 10 лет, хотя средний срок выданных ипотечных кредитов в России составляет 16 лет, при этом после окончания «каникул» размер аннуитета возрастает за счет пересчета остатка задолженности на более короткий оставшийся срок, что также невыгодно клиенту и рискованно для банка, поскольку уверенности в восстановлении платежеспособности заемщика нет.

Такая же ситуация и с удлинением срока кредита, при этом данный вариант подойдет далеко не всем заемщикам из-за ограничений по максимальному возрасту.

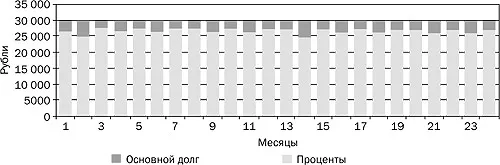

Объяснить такую неэффективность реструктуризации можно также и тем, что рассматриваемый кредит был выдан всего год назад, а в силу специфики формулы аннуитета в начале срока кредитования основную долю в аннуитетных платежах занимают платежи по возврату процентов (рис. 1).

Рис. 1. Структура аннуитета в первые 12 месяцев

Предоставление стабилизационного кредита в виде кредитной линии

Как правило, по данной схеме банк предоставляет своим клиентам невозобновляемую кредитную линию с лимитом выдачи для реструктуризации задолженности по ипотечным кредитам, полученным ранее, при условии дополнительного обеспечения по кредиту, которым может стать движимое или недвижимое имущество, при этом сумма кредита составляет не более 70% от стоимости залога. На практике подобный стабилизационный кредит выглядит для заемщика как отсрочка платежей по основному ипотечному кредиту — банк будет осуществлять платежи вместо заемщика ежемесячно в дату очередного платежа.

Срок предоставления кредитной линии варьируется от нескольких месяцев до нескольких лет, но, как правило, не может превышать срок возврата первичного ипотечного кредита. Максимальная сумма кредита составляет не более 12 ежемесячных платежей по первичному ипотечному кредиту. Размер процентной ставки устанавливается обычно в размере текущих рыночных ставок.

Данный вариант очень привлекателен для заемщиков, однако банку есть смысл предлагать его только тем клиентам, платежеспособность которых, вероятнее всего, восстановится в течение льготного периода, что спрогнозировать достаточно сложно. К тому же по окончании льготного периода кредитная нагрузка на заемщика возрастает.

Продажа заложенной недвижимости

Для погашения просроченной задолженности по ипотеке также возможна продажа заложенной недвижимости — как заемщиком добровольно, так и по решению суда в порядке исполнительного производства.

В первом случае заемщик, допустивший просрочку или имеющий финансовые проблемы, добровольно, но с согласия банка продает заложенную квартиру и погашает кредит.

Также в последнее время получает все большее распространение активное участие банков в продаже заложенных квартир: списки квартир должников размещаются на интернет-сайтах банков и активно предлагаются потенциальным заемщикам, проводятся аукционы по продаже заложенного имущества.

Во втором случае, как правило, квартиры реализуются с торгов.

Минусами данного варианта для банков является снизившаяся в среднем на 30% стоимость заложенной недвижимости, которая не всегда покрывает размер задолженности, а также частое несогласие заемщиков на продажу квартиры, что приводит к судебному порядку обращения взыскания, которое может затягиваться на многие месяцы.

Изменение валюты кредита

Изменение также является одним из видов реструктуризации. Необходимость смены валюты с иностранной на рубли РФ связана с тем, что некоторые заемщики, получаяипотечный кредит в валюте, недооценили валютные риски. Рост мировых валют по отношению к рублю привел к тому, что увеличились сумма задолженности и ежемесячный платеж. Данная категория ипотечных заемщиков наиболее сильно пострадала от финансовых потрясений.

Однако на практике данный вид реструктуризации малопривлекателен для заемщика, поскольку большинство банков предлагает переход на рублевые ставки рыночного уровня, при этом аннуитетный платеж значительно возрастает, еще более увеличивая кредитную нагрузку на заемщика.

Изменение типа процентной ставки (плавающая — фиксированная или наоборот)

Данный вариант является очень востребованным видом реструктуризации ипотечных кредитов. Переход с плавающей ставки мог предлагаться в основном заемщикам, которые получали кредит, привязанный к индексу MosPrime, поскольку его размер с октября 2008 года вырос с 9 до 27% к январю 2009 года, однако к середине октября этого года его значение вернулось к докризисному уровню. Для таких заемщиков предлагаются два пути: фиксация процентной ставки на время и фиксация процентной ставки на весь срок кредита.

Для заемщиков валютных кредитов возможное облегчение может принести переход на плавающую ставку, привязанную к индексам LIBOR или EURIBOR.

Частичное досрочное погашение кредита

Частичное досрочное погашение и, как следствие, снижение размера аннуитетного платежа также возможно рассматривать как реструктуризацию. Но данный вариант подходит лишь тем заемщикам, у которых имеется достаточная для этого сумма, что в настоящее время встречается нечасто. Например, заемщик имеет право на получение материнского капитала и направляет его на погашение ипотечного кредита. При производстве частичного погашения ипотечного кредита банк обычно сокращает срок кредита, но по согласованию с заемщиком он может уменьшить ежемесячный платеж. Оставшаяся сумма будет распределена на тот же срок, и ежемесячный платеж сократится. Таким способом воспользовалось уже достаточное количество ипотечных заемщиков с целью сделать ипотечный кредит менее обременительным.

Обращение за реструктуризацией в АРИЖК

В начале 2009 года Агентство по ипотечному жилищному кредитованию (АИЖК) в рамках программы господдержки ипотечных заемщиков создало «дочку» — Агентство по реструктуризации ипотечных жилищных кредитов (АРИЖК).

Варианты реструктуризации, предлагаемые АРИЖК:

1) смешанный договор — предоставление заемщикам заемных средств совместно с кредитором и АРИЖК в сумме, необходимой для полного погашения реструктурируемого ипотечного кредита. В качестве обеспечения принимается ипотека, кредитор и АРИЖК являются солидарными залогодержателями;

1. Деньги заемщику предоставляются одновременно АРИЖК и банком-кредитором.

2. Размер кредита равен остатку первоначально выданного кредита.

3. Объем средств, предоставляемых АРИЖК, — 12 ежемесячных платежей плательщика, или 20% от общей суммы смешанного договора.

4. Заемщик ежемесячно выплачивает платежи в размере, определенном в смешанном договоре, не более — в течение льготного периода (периода помощи) — 1/2 от размера платежей по первоначальному кредиту, но не менее 500 руб.

5. Размер платежей заемщика в пост-льготный период в среднем вырастет на 10–15%.

2) стабилизационный кредит — предоставляется в виде кредитной линии за счет собственных средств кредитора (банка);

1. Размер займа — 12 ежемесячных платежей.

2. Транши перечисляются ежемесячно в банк заемщика.

3. В течение льготного периода (периода помощи) заемщик ежемесячно выплачивает только проценты за стабилизационный кредит банку-кредитору.

4. Размер платежей заемщика в пост-льготный период в среднем вырастет на 10–15%.

5. АРИЖК может провести рефинансирование стабилизационного кредита у банка-кредитора.

3) стабилизационный заем — предоставляется в виде кредитной линии за счет собственных средств АРИЖК.

1. Размер займа — 12 ежемесячных платежей.

2. Транши перечисляются ежемесячно в банк заемщика.

3. Средства предоставляются в рублях в размере, рассчитанном по курсу Банка России на дату предоставления транша (в случае если кредит в валюте).

4. Заемщик в течение льготного периода (периода помощи) ежемесячно выплачивает только проценты за стабилизационный заем АРИЖК.

5. Размер платежей заемщика в пост-льготный период в среднем вырастет на 10–15%.

По данным вариантам период помощи может составлять до 12 месяцев в зависимости от финансового положения заемщика, в течение данного периода заемщик должен восстановить свою платежеспособность.

В сумму кредитов также могут включаться страховые премии по комплексному ипотечному страхованию.

Однако воспользоваться услугой реструктуризации в АРИЖК могут далеко не все заемщики, поскольку из-за ограниченного количества государственных средств и социальной направленности программы реструктуризации АРИЖК выдвигается целый ряд требований к заемщикам (месячный доход не выше трехкратного прожиточного минимума, отсутствие у заемщика и членов семьи, проживающих с ним в заложенной квартире, другого жилья в собственности, а также достаточных для погашения кредита сбережений, накоплений и другого имущества, которое может быть продано, и т.п.), к ипотечным кредитам (должны быть получены до 1 июля 2009 г., на четко определенные АРИЖК цели и т.п.), а также к заложенному жилью (должно быть единственным жильем, иметь определенный метраж, определенная стоимость одного квадратного метра).

Данные требования уже менялись несколько раз с момента их утверждения, однако по-прежнему остаются достаточно строгими.

Результатом невысокой привлекательности для заемщиков (повышение кредитной нагрузки в постльготный период), а также строгих критериев отбора стало небольшое относительно прогнозов количество обратившихся за реструктуризацией.

Согласно сентябрьским подсчетам Минэкономразвития России, реально обратившихся за реструктуризацией заемщиков оказалось в несколько раз меньше, чем прогнозировали в АРИЖК, — за февраль–август было реструктурировано 30 тыс. кредитов, а не 100 тыс., как прогнозировалось в начале года.

Также сильно отличаются активность заемщиков и объемы реструктуризации по федеральным округам (рис. 2).

Рис. 2. Обращения по поводу реструктуризации ипотечных кредитов в АРИЖК (по федеральным округам), %

Причин, почему заемщики не пользуются активно услугами АРИЖК, может быть несколько. Во-первых, далеко не все заемщики соответствуют требованиям, которые предъявляет агентство при выдаче стабилизационных кредитов. Во-вторых, нередко и сами банки настаивают на том, чтобы реструктуризация проходила по их собственной программе. И, в-третьих, не все заемщики готовы к увеличению кредитной нагрузки после истечения льготного периода (периода помощи).

Какой из вариантов решения проблемы выбрать, необходимо решать банку совместно с заемщиком, поскольку это зависит от желания заемщика продолжать какие-либо выплаты по кредиту или расстаться с заложенной квартирой, а также от уверенности обеих сторон в возможности восстановления необходимого уровня платежеспособности заемщика в обозримом будущем.

В случае если восстановление платежеспособности заемщика вызывает большие сомнения, реструктуризация ипотечного кредита лишь отодвинет проблему его погашения на более поздний срок, увеличив задолженность заемщика перед банком.

Начать дискуссию