Как найти новые точки роста в новой реальности, которая ждет банки после бури, которую мы с вами наблюдаем сейчас в банковской индустрии?

СМ-банки часто недооценивают возможности розничного бизнеса. Современный розничный банкинг может сочетать в себе, казалось бы, противоположные понятия: высокую доходность и низкие риски, при этом затраты на запуск или модернизацию розничного бизнеса существенно снизились за последние пять лет.

Мы провели исследование, в рамках которого посмотрели на бизнес-модели СМ-банков в период с 2009-го по 2015 год и их выживаемость в кризис. Для этого мы отобрали банки с активами до 30 млрд рублей на 1 января 2009 года и отсекли те банки, активы которых переросли порог в 150 млрд рублей на 1 января 2015 года. Мы целенаправленно не рассматривали крупные розничные, корпоративные и универсальные банки. Нашей задачей было посмотреть именно на средние и малые банки. В результате проведенного анализа структуры активов мы выявили три группы банков:

- «Корпоранты» — банки, заточившие бизнес-модель на кредитование исключительно юридических лиц (см. рис. 1). На долю кредитования юрлиц в банках этой группы приходится в среднем 56% от нетто-активов.

- «Розничники» — банки, помимо корпоративных клиентов, имеющие существенную долю (в среднем 53%) кредитов физлицам в нетто-активах. В суммарных активах этих банков доля кредитов физлицам составляет 26% (см. рис. 2).

- «Ремесленники» — банки с бизнес-моделью, заточенной на другие источники формирования кредитного портфеля: векселя, межбанковское кредитование, высоколиквидные активы и пр.

Результаты исследования и складывающаяся ситуация в банковской индустрии позволили сформировать мнение о рознице, как о возможной точке роста для СМ-банков.

Сегодня розничный бизнес незаслуженно обходят своим вниманием малые и средние банки, традиционно делающие акцент на корпоративном сегменте. Большая часть малых и средних банков предпочитает кредитовать корпоративный сегмент. Доля банков, которые в своих активах допускают долю розничного портфеля более 30%, составляет около 13% (81 из 634). Вместе с этим исследование показывает, что интерес к кредитованию частных лиц у «розничных» банков не угас даже после кризиса 2008–2009 годов. Так, объем портфеля, приходящегося на физические лица в активах таких банков, вырос в два раза в период с 1 января 2009 года по 1 января 2015 года со 105 до 211 млрд рублей. Доля кредитов физлицам у «корпорантов» увеличилась с 11% до 17% (см. рис. 1а). По нашему мнению, росту интереса к розничному бизнесу способствовал ряд факторов:

- ставки размещения выше традиционно в розничном банковском бизнесе по сравнению с корпоративным бизнесом;

- риски в розничном бизнесе сопоставимы с рисками в корпоративном бизнесе (см. рис. 7);

- ставки привлечения в розничном бизнесе ниже по сравнению с корпоративным сегментом, а средний срок размещения средств дольше, чем в корпоративном сегменте.

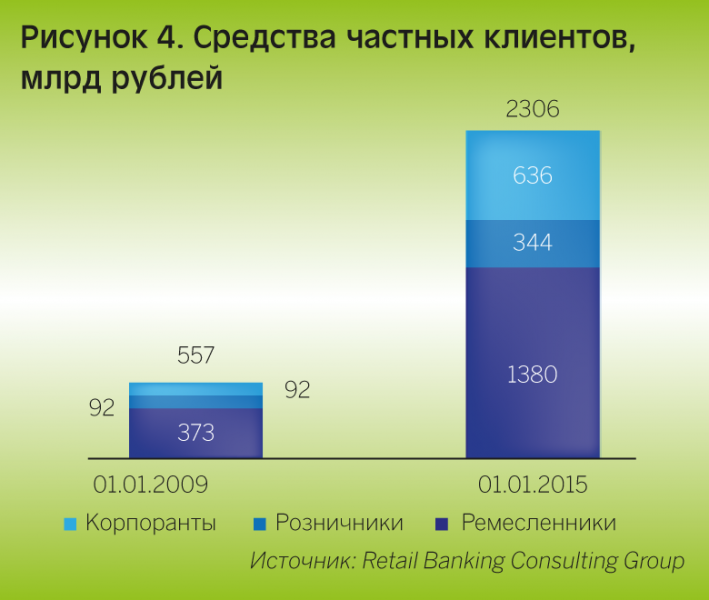

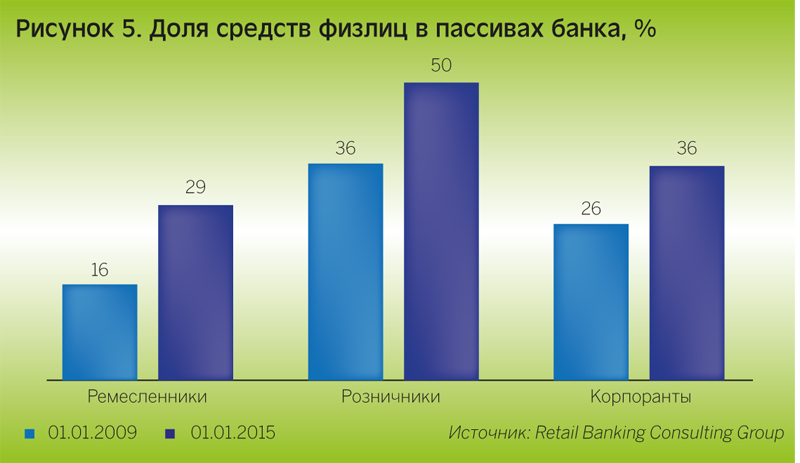

Привлечение депозитов от частных клиентов более популярный способ работы с розницей, чем кредитование (см. рис. 4). Как известно, доходной статьей для банка является не только кредитование, но и привлечение депозитов и текущих счетов. За последние семь лет доля депозитов и текущих счетов физлиц в пассивах всех рассматриваемых банков увеличилась на 10 до 14 пп. (см. рис. 5). В работе по привлечению средств физлиц уже активно себя проявляют и банки «корпоранты» — 70% банков этой группы имеют существенную (более 30%) долю средств физлиц в активах. Около 70% банков из группы «розничников» также имеют существенную долю средств физлиц в структуре пассивов. По нашему мнению, хорошие компетенции в розничном бизнесе позволяют сделать процесс привлечения и обслуживания розничных вкладчиков более эффективным, что в итоге положительно сказывается на доходности. Кроме того, депозитные клиенты обладают значительным потенциалом конвертации в кредитных клиентов, что может создать дополнительный мультипликатор для доходов банка.

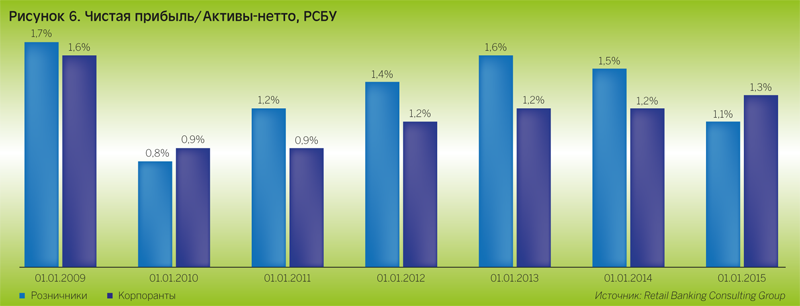

Розничный бизнес позволяет СМ-банкам демонстрировать более стабильную доходность. Банки, кредитующие юридических лиц, в балансовых отчетах легче переносят просрочки своих клиентов. Они имеют возможность индивидуально договориться с крупным заемщиком, например, о снижении размера платежа, что в итоге положительно влияет на статистику просрочки для регулятора. Если проблема не исчезает, через некоторое время (6–18 месяцев) долг с просрочкой списывается с баланса, снижая прибыль. Именно эту просадку мы увидели у «корпорантов» (см. рис 6) по сравнению со «розничниками».

Просрочка у СМ-банков с большой долей розничного портфеля в активах сопоставима с банками, специализирующимися на кредитовании юрлиц. Кредитование юрлиц позволяет приукрашивать реальную ситуацию с просрочкой в балансовых данных. Розничный портфель из-за большого количества клиентов делает такие маневры с просрочкой невозможными. Поэтому при прочих равных, казалось бы, просрочка у банков, занимающихся кредитованием физических лиц, должна быть существенно больше, чем у банков, кредитующих юрлиц. Данные ЦБ говорят обратное: «корпоранты» и «розничники» имеют сопоставимую просрочку, даже несмотря на более высокие риски, традиционно считающиеся неотъемлемой частью розничного кредитования, и отсутствие возможности приукрасить реальность, как это делают банки, кредитующие юрлиц.

Стоимость запуска и поддержки розничного банковского бизнеса существенно снизилась за последние пять лет. Далеко в прошлом остались времена, когда для создания запуска розницы требовались миллионы долларов и большие штаты специалистов. За последние три — пять лет стоимость имплементации специализированного программного обеспечения существенно снизилась. Многие процессы, сопутствующие розничному бизнесу, стало возможно отдать на аутсориснг. Складывающаяся ситуация на рынке труда в индустрии дает понять, что банку необязательно брать дорогостоящего сотрудника в штат, чтобы получить необходимые компетенции. В результате стоимость запуска и поддержания розницы существенно снижается.

Существующие отделения и прочие ВСП (внутренние структурные подразделения) СМ-банков могут увеличить прибыль и повысить эффективность благодаря розничным технологиям. Существует мнение, что банковская розница невозможна без большого количества точек продаж, что ведет к существенному увеличению капитальных и операционных затрат. Практика работы с малыми и средними банками позволяет утверждать, что существующей сети обслуживания зарплатных и корпоративных клиентов, как правило, достаточно для создания гармоничного розничного бизнеса. Более того, внедрение методов работы розницы в традиционные корпоративные отделения приводит к существенному повышению их эффективности как при работе с клиентами, так и по финансовым показателям в пересчете на одного сотрудника.

СМ-банки могут существенно нарастить розничный портфель активов и пассивов, всего лишь грамотно организуя работу со своими зарплатными клиентами. Менеджмент и акционеры малых и средних банков часто не понимают, что живут на «нефтяном месторождении». Количество частных клиентов многих банков и неэффективность использования этой базы поражает каждого, кто когда-либо занимался розничным бизнесом. Часто достаточно произвести незначительные изменения в процессах, чтобы начать качать «нефть». Сегодня же СМ-банки фактически дарят бизнес другим банкам.

Розница — это проще, чем кажется. Часто основной причиной отсутствия розничного бизнеса в СМ-банке является опыт первых лиц или акционеров. Как правило, это люди, всю жизнь работавшие с корпоративным сегментом. Они просто не умеют работать с розницей, а начинать как-то страшно, да и времени нет. Между тем рынок уже вырастил достаточное количество компетентных специалистов. Сейчас карьерный рост таких специалистов замедлился ввиду общей стагнации в индустрии. Кроме того, усилились тенденции к оптимизации и сокращению персонала. Все эти факторы приводят к тому, что компетенции, необходимые для развития розничного банкинга, становятся доступнее и дешевле. Кроме того, всегда можно воспользоваться опытом профессионалов, не оформляя людей в штат. Главное — наладить процесс и поддерживать его работу, а для этого достаточно серии консультаций.

Как мы видим, складывается благоприятная ситуация, чтобы обратить внимание малых и средних банков на нишу, которую они традиционно обходили стороной. Воспользовавшись моментом и приложив существенно меньше усилий, чем это требовалось еще три — пять лет назад, банки могут открыть новые источники дохода и способы повышения своей стоимости.

Начать дискуссию