Налог на роскошь: как считать транспортный налог по дорогостоящим автомобилям

За дорогие автомобили стоимостью от 3 миллионов рублей нужно платить повышенный транспортный налог. В народе его называют налогом на роскошь. Составили подробную инструкцию как посчитать, уплатить и отразить его в учёте.

Перечень дорогостоящих автомобилей на 2021 год

Каждый год не позднее 1 марта Минпромторг публикует на официальном сайте перечень легковых автомобилей, по которым транспортный налог уплачивают в повышенном размере. В 2021 году в список добавили ещё 87 автомобилей.

В документе перечислены марки, модели (версии), тип и объем двигателя, количество лет с года выпуска. Автомобили сгруппированы по средней стоимости, начиная от 3 млн руб. Стоимость рассчитана по формулам из Порядка, утвержденного Приказом Минпромторга № 316 от 28 февраля 2014 г.

Не имеет значения, сколько на самом деле вы заплатили за автомобиль при покупке. Если вы нашли его в Перечне, для расчёта налога нужно применить повышающий коэффициент — от 1,1 до 3.

Порядок и формула расчёта транспортного налога

Начиная с отчётности за 2020 год декларацию по транспортному налогу отменили. Но у организаций осталась обязанность самостоятельно его рассчитать и уплатить. С 2021 года налоговые инспекции рассылают письма с рассчитанным транспортным налогом. Можно сверить свои расчёты с ИФНС и при необходимости — оспорить сведения налоговиков в течение 10 дней с даты получения сообщения.

Организации должны перечислять авансовые платежи, а по итогам года — подсчитать и доплатить разницу между суммой годового налога и уплаченными по нему авансами. Местные власти в регионах могут отменять авансовые платежи, тогда нужно уплачивать только годовой налог.

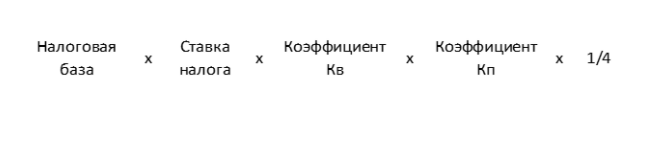

Налог считают отдельно по каждому транспортному средству по следующей формуле.

В неё нужно подставить значения по вашим автомобилям:

- налоговая база — мощность двигателя в лошадиных силах;

- ставка налога — можно посмотреть на сайте ФНС, выбрав транспортный налог, год выпуска автомобиля и свой регион. Ставки могут отличаться, так как у субъектов РФ есть право менять их;

- коэффициент Кв — коэффициент владения транспортным средством. Применяют, когда автомобиль зарегистрировали или сняли с регистрационного учёта в квартале или календарном году, за который рассчитывают налог;

- коэффициент Кп — повышающий коэффициент. Применяют к легковым автомобилям стоимостью от 3 млн руб. из перечня Минпромторга;

- 1/4 — для расчёта авансового (квартального) платежа. Если авансовых платежей в регионе нет, этот коэффициент применять не нужно.

Как определить повышающий коэффициент по дорогим автомобилям

- Найдите свой автомобиль в перечне Минпромторга по модели (версии), типу и объему двигателя.

- Подсчитайте, сколько лет прошло с выпуска транспортного средства. Возраст автомобиля считают в календарных годах по состоянию на 1 января года, за который нужно уплатить налог. Год выпуска не учитывают. Год, за который уплачивают налог, в расчёт входит. Например, возраст автомобиля 2016 года при расчёте налога за 2021 год — 5 лет.

- Проверьте, указан ли возраст вашего автомобиля в последней колонке перечня. Если нет, транспортный налог нужно рассчитать без повышающего коэффициента.

- Если описание автомобиля совпадает, посмотрите в каком разделе он находится. От стоимостной категории зависит коэффициент, на который нужно увеличить транспортный налог.

Подарок для наших читателей — чек-листы с вариантами законной оптимизации налогообложения на ОСНО и УСН. Больше сорока способов легально снизить налоговую нагрузку!

Методы оптимизации налогов

Как законно снизить налоговую нагрузку

Получите бесплатные чек-листы для ОСНО и УСН!

Пример расчёта

Организации из Ярославской области с 2019 года принадлежит легковой автомобиль Lexus LX 450D 4.5 Standard:

- год выпуска — 2017;

- объём двигателя — 4461 куб. см.

- максимальная мощность — 272 л. с.

- используемое топливо — дизельное.

При расчёте налога за 2021 год с года выпуска прошло 4 года, то есть не более 5 лет. Лексус попал в Перечень дорогостоящих автомобилей (строка № 347) и находится в разделе со средней стоимостью от 5 до 10 млн руб.

Расчёт транспортного налога.

- В Ярославской области для легковых автомобилей с мощностью двигателя от 250 л. с. установлена налоговая ставка 150 руб. с каждой лошадиной силы.

- Повышающий коэффициент — 2.

- Коэффициента владения в расчёте не будет так как в течение всего налогового периода автомобиль был зарегистрирован за организацией.

- Транспортный налог за 2021 год = 272 л. с. x 150 руб. x 2 = 81 600 руб.

- Авансовый платёж за 1, 2 или 3 квартал 2021 г. = 81 600 руб. : 4 = 20 400 руб.

Как считать транспортный налог за неполный месяц

В этом случае для расчёта транспортного налога нужно применить коэффициент владения, который рассчитывается как частное от деления количества полных месяцев, в течение которых транспортное средство было зарегистрировано на плательщика, на 12 месяцев. Полученное значение Кв округляют до четырех знаков после запятой.

При расчёте коэффициента владения месяц регистрации или снятия с неё принимают за полный месяц, если автомобиль:

- зарегистрирован до 15-го числа включительно;

- снят с регистрации после 15-го числа.

Предположим, автомобиль продали и сняли с регистрации 12 марта 2021 года. Месяц снятия с учёта не учитывают, так как это произошло до 15-го числа.

Кв = 2 : 12 = 0,1667.

Транспортный налог за 2021 год = 272 л. с. x 150 руб. x 2 х 0,1667 = 13 603 руб.

Когда и как платить транспортный налог

Транспортный налог и авансовые платежи по нему перечисляют в ИФНС по месту регистрации автомобиля. С 2021 года сроки уплаты стали одинаковы во всех регионах. Организации перечисляют авансовые платежи не позднее последнего числа месяца, следующего за 1, 2 и 3 кварталами. С учётом переносов из-за выходных дней это 30.04.2021, 02.08.2021 и 01.11.2021. Налог за 2021 г. — не позднее 01.03.2022.

Код бюджетной классификации (КБК) для уплаты транспортного налога с организаций — 182 1 06 04011 02 1000 110.

Физические лица уплачивают транспортный налог до 1 декабря следующего года.

Как отражать транспортный налог в бухучёте

Начисление транспортного налога отражают по кредиту счёта 68 «Расчёты по налогам и сборам». Для этого к счёту 68 открывают отдельный субсчёт «Расчёты по транспортному налогу».

Счёт по дебету зависит от того, где и как используют автомобиль:

- в основном производстве — Дт 20 «Основное производство»;

- во вспомогательном производстве — Дт 23 «Вспомогательные производства»;

- в общепроизводственных целях — Дт 25 «Общепроизводственные расходы»;

- в управленческих целях — Дт 26 «Общехозяйственные расходы»;

- в торговой деятельности — Дт 44 «Расходы на продажу»;

- не участвует в основной деятельности организации — Дт 91.2 «Прочие расходы».

Например, по автомобилю, который организация сдала в аренду, если это не основной её вид деятельности, нужно сделать проводку:

Дт 91.2 «Прочие расходы» Кт 68 субсчёт «Расчёты по транспортному налогу» — начислен транспортный налог (авансовый платеж по налогу).

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Начать дискуссию