Пожалуй, только ленивый не слышал о деофшоризации мировой экономики вообще и российской, в частности.

Однако, развивая международную торговлю или привлекая иностранного инвестора, обойтись только российскими юридическими лицами вряд ли получится. Остаются не редкими и ситуации, когда российские партнеры отдают предпочтение нормам английского права для закрепления «правил игры», владея российским бизнесом через холдинговую структуру, созданную «там».

Рассмотрим краеугольные аспекты, которые необходимо иметь в виду, задумываясь об открытии или сохранении компаний в иностранных юрисдикциях:

- основания признания иностранной компании контролируемой и что за это бывает;

- последствия автоматического обмена информацией;

- понятие «фактического права на доход»;

- и самое главное - когда какие налоги платить.

Основания признания иностранной компании контролируемой.

Иностранные компании - нерезиденты России, акционерами и/или выгодоприобретателями которых являются резиденты РФ, признаются контролируемыми, если:

- доля участия резидента РФ составляет более 25% либо совокупная доля в которой резидентов РФ более 50%, а доля каждого из таких резидентов более 10 %;

- резиденты РФ хоть и не имеют доли участия, но осуществляют контроль над ней в своих интересах.

Наличие контроля резидента Российской Федерации определяется исходя из возможности оказывать влияние на принятие иностранной компанией решений о распределении прибыли после налогообложения не только в силу прямого и косвенного участия в компании, но и на основании (п.7 ст. 25.13 НК РФ):

- участия в договоре об управлении компанией;

- иных особенностей отношений между резидентом РФ и иностранной компанией.

Например, когда физическое лицо прямо не участвует в иностранной компании, скрываясь за офшорными компаниями-акционерами, но является бенефициарным владельцем, конечным выгодоприобретателем иностранной компании и заключает с номинальными акционерами иностранной компании соглашение о доверии. В таком случае собственник бизнеса также может быть признан контролирующим лицом иностранной компании. Это факт, с которым нужно смириться.

Однако. Признание компании контролируемой не тождественно необходимости уплаты за нее налогов в России!

А где же тут трасты?

Траст в смысле НК РФ является иностранной структурой без образования юридического лица (ИСБОЮЛ). Такие структуры приравнены к контролируемым иностранным компаниям (п.2 ст.25.13 НК РФ).

По общему правилу контролирующим лицом иностранного траста является ее учредитель (п.9 ст. 25.13 НК РФ).

Учредитель траста не признается контролирующим лицом иностранного (кипрского) траста только при соблюдении одновременно ряда условий (п. 10, п. 8 ст. 25.13 НК РФ):

- он не вправе прямо или косвенно получать прибыль;

- он не вправе распоряжаться прибылью траста;

- не оказывает влияние на принимаемые трасти (управляющим) решения о распределении прибыли.

- учредитель траста не должен сохранить за собой права на имущество, переданное в траст. Это условие признается выполненным, если учредитель траста не имеет право на возврат переданных в траст активов в свою собственность.

В наиболее популярных отзывных трастах эта совокупность условий не соблюдается, так как учредитель траста имеет возможность отзыва имущества, что обеспечивает контроль за трасти (доверительным управляющим) и переданным ему в управление имуществом. В качестве альтернативы нередко говорят о конструкции безотзывного дискреционного траста. В этом трасте учредитель и бенефициары не могут принимать решение о распределении прибыли. Такое решение находится в компетенции управляющего, которому, тем не менее, могут быть направлены так называемые рекомендательные письма - Letter of wishes. Траст не может быть изменен или отменен. То есть «право передумать» в этой ситуации отсутствует.

Таким образом, этот вид траста имеет ряд ограничений:

- невозможность отзыва;

- распоряжение процессом распределения дохода только на основе рекомендательных писем, которые строго по закону не являются обязательными для управляющего.

Срываем маски

Наличие у российского гражданина подконтрольной иностранной компании накладывает ряд обязательств. Во-первых, это уведомление налогового органа в следующем порядке:

1) Однократное уведомление об участии в иностранной компании (учреждении ИСБОЮЛ).

Согласно п.3 ст.25.14 НК РФ уведомление об участии в иностранных организаций подаетcя в срок не позднее трех месяцев с даты возникновения доли участия в такой иностранной организации. Первое уведомление нужно было подать до 15.06.2015г. (пп.1 п.4 ст.4 ФЗ от 24.11.2014г. № 376-ФЗ (ред. от 15.02.2016г.). Если это не сделано вовремя, уведомление может быть подано в любой момент. Штраф за нарушение срока относительно небольшой - 50 000 руб. в отношении каждой иностранной компании (структуры), взимаемый однократно (п.2 ст.129.6 НК РФ).

2) Ежегодно, начиная с 20.03.2017г., уведомление о наличии контролируемых иностранных компаний, ИСБОЮЛ. В 2017 году подаются сведения по итогам 2015 года, в 2018 году - по итогам 2016 года и т.д. (исходя из п.2 ст.25.14 НК РФ, п.1.1. ст.223 НК РФ и письма Минфина России от 20.10.2015 г. № 03-03-06/60105.)

За непредоставление или представление уведомления, содержащего недостоверные сведения, штраф уже выше - 100 000 рублей (п.1 ст.129.6 НК РФ). Вместе с уведомлением должны подаваться любые документы, свидетельствующие о наличии условий освобождения КИК от уплаты налога на прибыль в России (п.9 ст.25.13-1 НК РФ, Письмо Минфина РФ от 27.03.2015 № 03-01-11/17052). Почему это налогообложение возникает, рассмотрим далее.

Лишь при определенных условиях (а не автоматически!) прибыль КИК подлежит налогообложению в РФ

Что это значит и как работает на практике?

Очевидно, что российская налоговая инспекция не может выслать иностранной компании требование об уплате налога. Да и необязательно российское налоговое законодательство для иностранных компаний, если они, конечно, не ведут деятельность в России.

Поэтому законодатель предусмотрел возможность облагать эту прибыль у контролирующего лица, который как раз является российским резидентом, а значит методы взаимодействия с ним у российской налоговой инспекции имеются.

Итак, презюмируется, что прибыль КИК - это почти что доход бенефициара и с него нужно уплатить налог в России.

При этом налог, уплаченный самой иностранной компанией со своей прибыли на территории государства своего резидентства, подлежит вычету из налога, уплачиваемого бенефициаром с ее прибыли в России. То есть, суммарно налоговая нагрузка с нераспределенной прибыли КИК, учитываемой в доходах российского бенефициара - физического лица, составит 13%.

Если такая прибыль уже была выплачена в форме дивидендов, то с этой суммы налог повторно не уплачивается. Справедливости ради законодатель предусмотрел, что если дивиденды будут выплачены после налогообложения прибыли КИК, например, в следующем году, то налога у физического лица с этой суммы также не будет.

Таким образом, прибыль КИК облагается у бенефициара однократно.

Однако, как мы отметили, не во всех случаях прибыль КИК подлежит налогообложению в РФ.

Прибыль контролируемой компании освобождается от налогообложения в Российской Федерации, если вы попадаете под одну из двух ситуаций:

1. Ваша КИК находится в государстве, с которым Российская Федерация подписала Соглашение об избежании двойного налогообложения и при этом эффективная ставка налогообложения прибыли по месту регистрации КИК выше 75% средневзвешенной ставки налога на прибыль в РФ. |

2. КИК является активной, активной холдинговой или активной субхолдинговой компанией. |

Это касается, в первую очередь, дивидендов (облагаются по налоговой ставке, применимой к дивидендам), а также прибыли КИК за вычетом распределяемых дивидендов и дивидендов, полученных КИК (далее - основные доходы). Эффективная ставка - определяется для государства, резидентом которого является получатель доходов - контролируемая иностранная компания. Средневзвешенная ставка налога на прибыль РФ по основным доходам равна 20%. 75% от этой величины соответствуют ставке налогообложения 15%. |

Желающие подробнее узнать критерии активных холдинговых и активных субхолдинговых компаний могут заглянуть в пп.4-6 ст.25.13-1 НК РФ. |

В Дании ставка по налогу на прибыль составляет 34%, что в принципе выше российской ставки по налогу на прибыль организаций. Эффективная ставка налога на дивиденды в Дании составляет 10%, что также больше 75% средневзвешенной налоговой ставки налога на прибыль организаций в виде дивидендов в России (9,75%). Таким образом, на любые доходы Датских компаний не распространяется порядок налогообложения, предусмотренный поправками о КИК.

На Кипре эффективная ставка по налогу на прибыль составляет 12,5%. Поэтому прибыль контролируемой кипрской компании может быть освобождена от налогообложения в России только при условии, что компания ведет активную (например, торговую) деятельность.

Также действует лимит по размеру прибыли КИК, при соблюдении которого она не облагается в России.

Так, независимо от соблюдения перечисленных выше условий прибыль КИК не включается в налогооблагаемые доходы контролирующего лица - резидента РФ, если в 2017 году и далее не превышает 10 млн.руб. (за 2015 год - 50 млн.руб., за 2016 год - 30 млн.руб.). Если в наличии несколько иностранных компаний, то лимиты по размеру прибыли определяются по каждой из них отдельно.

Что делать, если эти условия соблюдаются и прибыль КИК освобождается от налогообложения в России?

- подавать ежегодные уведомления о наличии КИК и основаниях освобождения ее прибыли в России;

- платить НДФЛ после фактического распределения дивидендов.

А причем тут автоматический обмен информацией?

В век автоматизации уже не так сложно представить, что информация движется с огромной скоростью не только внутри страны, но и между финансовыми органами разных стран. Скоро это станет реальностью. С 2017, а в некоторых странах с 2018 года будет запущен так называемый автоматический обмен информацией в соответствии со стандартами ОЭСР. Механизм следующий:

1) Иностранные банки и иные финансовые институты (депозитарные учреждения, брокеры, инвестиционные организации, страховые компании) собирают информацию об открытых у них финансовых счетах, (бенефициарными) владельцами которых являются налоговые резиденты России. В перечень собираемой информации входит:

- имена, адреса, ИНН (бенефициарных) владельцев счетов;

- номер счета, наименование Банка;

- остаток или сумма денежных средств на счете (в том числе, выплат по договорам страхования) по состоянию на конец соответствующего календарного года или другого соответствующего отчетного периода, или если счет был закрыт в течение этого года (периода) на конец закрытия счета.

2) Иностранные банки и иные финансовые институты предоставляют сведения о финансовых счетах российских резидентов и подконтрольных им компаний своим налоговым органам. Затем налоговые органы обрабатывают полученную информацию и один раз в год загружают сведения в специальную базу данных, доступ к которой имеется у каждой договаривающейся страны.

Какая информация не попадет в обмен?

- Прежде всего, данные о банковских и иных финансовых счетах активных компаний. Решение о квалификации компании как активной принимает обслуживающий банк.

- А также Информация о счетах иностранных компаний, сумма на которых не превышает 250 000$ по состоянию на последний день любого последующего календарного года.

Таким образом, помимо самостоятельного уведомления о наличии КИК, получить информацию контролирующие органы смогут:

- после проведения каких-либо оперативных мероприятий;

- путем межгосударственного обмена, который с 2018 года начнет действовать и в России.

Понятие «фактический получатель дохода» и «фактическое право на доход» (ФПД)

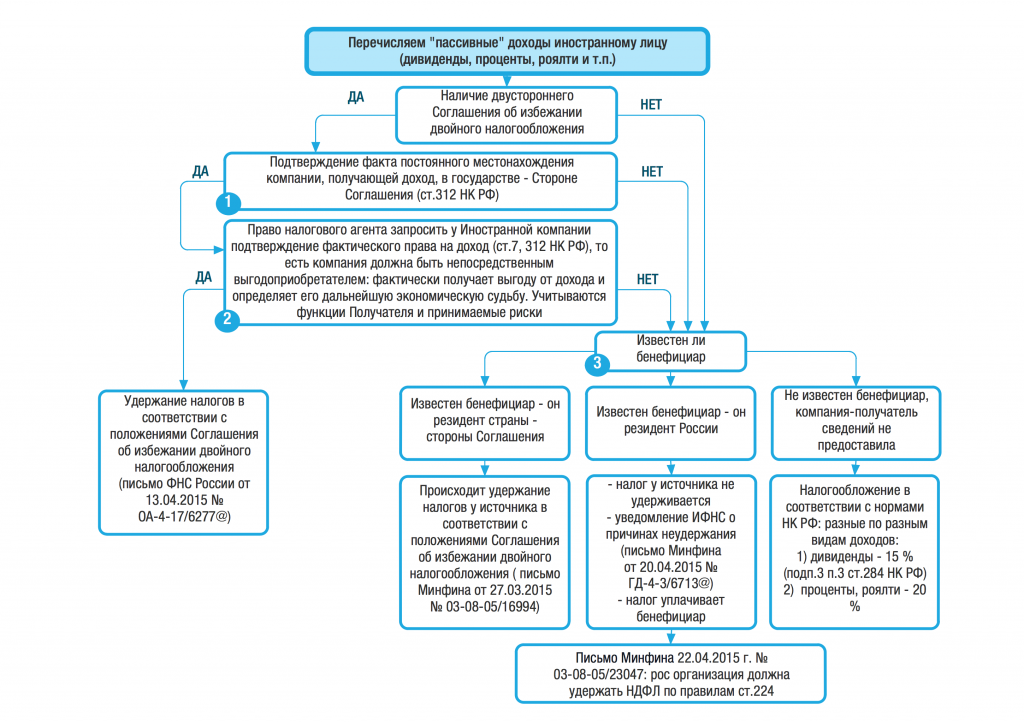

Все вышесказанное касается самих иностранных компаний и обязанностей их бенефициаров. Теперь обратимся к российским компаниям, выплачивающим «пассивные» доходы (дивиденды, проценты, роялти) иностранным партнерам. В момент выплаты они должны определить, надо ли удерживать в качестве налогового агента налог с доходов иностранной компании.

Конечно, в первую очередь, необходимо иметь в виду положения Соглашения об избежании двойного налогообложения. Однако этого недостаточно...

В общем смысле, суть правила о ФПД сводится к следующему: льготы в соответствии с Соглашением об избежании двойного налогообложения распространяются ТОЛЬКО на налоговых резидентов договаривающихся стран, являющихся конечными выгодоприобретателями выплачиваемого дохода.

Признание иностранной компании контролируемой автоматически не означает, что она не является фактическим получателем дохода. Иными словами, при перечислении дохода иностранной компании с российским бенефициаром Соглашение об избежании двойного налогообложения автоматически не прекращает действие.

Равно как и отсутствие подконтрольности иностранной компании российскому лицу прямо не влечет за собой рассмотрение данной компании в качестве фактического получателя дохода, полученного из источников в РФ. Иностранная компания, не связанная с Россией, вполне может оказаться не имеющей конечного права на доход. В этом случае российский налогоплательщик обязан действовать без учета его содержания и в большинстве случаев удержать так называемый «налог у источника» как налоговый агент, перечислив получателю только разницу.

Правила КИК и фактического получателя дохода различаются между собой. Соответственно отличаются и последствия.

Итак, российский заемщик при выплате процентов по займу / лицензиат при выплате роялти / акционер при выплате дивидендов должен запросить у иностранной компании доказательства того, что она является ФПД, то есть имеет право самостоятельно пользоваться и (или) распоряжаться этим доходом.

Министерство финансов РФ предлагает российским организациям при выплате доходов анализировать деятельность иностранной компании, принимая во внимание документы (информацию):

-

о возникновении у получателя дохода права распоряжаться полученным доходом (это могут быть, например, инвестиционные договоры, подтверждающие вложение денежных средств в проект, договор об открытии банковского депозита, справка аудитора компании о выплате дивидендов и т.п. Перечня этих документов нет, как и обязательных требований к ним, поэтому подойдет то, что иностранная компания готова представить);

- о возникновении налоговых обязательств в отношении полученного дохода, а также об отсутствии налоговой экономии в случае их дальнейшего (транзитного) перечисления;

- фактическом осуществлении предпринимательской деятельности в том государстве (такая информация часто нужна для получения Сертификата налогового резидентства);

- об отсутствии договорных обязательств, ограничивающих право использования дохода, у иностранной компании перед третьими лицами, местом резидентства (регистрации) которых являются государства, не заключившие с Россией налоговых соглашений. Имеются в виду стандартные договоры займа, лицензионные договоры, соглашения о трасте (о доверии), заключенные с офшорными компаниями, предполагающие перечисление полученного дохода («зеркальные» договоры).

Еще раз подчеркиваем, что для статуса ФПД не имеет значения тот факт, является ли иностранная компания контролируемой по российским правилам или нет.

В случае, если после изучения представленных документов, российская компания придет к выводу, что ее иностранный контрагент не является конечным выгодоприобретателем дохода, то есть ФПД, она не применяет Соглашение при выплате пассивного дохода и действует по одному из следующих сценариев:

1) Если российское лицо знает, что конечным получателем дохода является российский резидент, то:

-

налог у источника (то есть налог за иностранную компанию) при выплате доходов не удерживается при условии обязательного уведомления налогового органа по месту своего нахождения о причинах неудержания (подп. 1 п. 4 ст. 7 НК РФ, Письмо ФНС России от 20.04.2015 г. № ГД-4-3/6713@);

- налогообложение доходов конечного получателя доходов - резидента РФ происходит в соответствии с НК РФ. Если он является физическим лицом, ставка НДФЛ стандартная 13%. Механизм уплаты этого налога пока не ясен окончательно. Сначала Минфин России указывал на необходимость самостоятельной уплаты налога физическим лицом. Согласно НК РФ это происходит в году, следующем за годом получения доходов. Согласно последней точке зрения российская компания должна удержать налог по ставкам НДФЛ (13%) как при непосредственной выплате дохода российскому физическому лицу (письмо от 22.04.2015 № 03-08-05/23047). Скорей всего, такая рекомендация направлена на скорейшее поступление налога в бюджет.

2) если конечный бенефициар известен и он является резидентом той же страны, что и место регистрации компании - контрагента, то российский налогоплательщик выплачивает доход, применяя соглашение с этой страной, то есть удерживая налог по тем же ставкам, если бы компания - непосредственный получатель подтвердила, что имеет фактическое право на доход (подп.2 п.4 ст.7 НК РФ, Письмо Минфина России от 27.03.2015 № 03-08-05/16994);

3) если фактический получатель дохода не известен, то российские компании с выплаченных иностранным компаниям процентов удерживают налог у источника по ставке налога на прибыль 20%.

Две условные ситуации для закрепления изученного материала

1. У российского бенефициара есть иностранная компания, которая ведет торговую деятельность, например, закупает товар в Китае и продает его в любую другую страну, включая Россию:

- иностранная компания является контролируемой и бенефициар обязан подавать ежегодные уведомления о ее наличии, размере прибыли и основаниях для освобождения от налогообложения в России. За неисполнение штраф 100 000 руб.;

- компания платит налог на прибыль в той стране, где зарегистрирована, по тем ставкам, которые установлены в местном законодательстве;

- бенефициар не уплачивает НДФЛ с величины нераспределенной прибыли компании. Независимо от того, в какой конкретно стране зарегистрирована эта иностранная «активная» компания;

- после фактического распределения дивидендов российский резидент обязан добровольно заявить о доходе и заплатить НДФЛ;

- о банковском счете этой компании скорей всего в России не узнают, а вот о счете физического лица, на который поступили дивиденды, - обязательно;

- иностранная компания не получает доходов из России, поэтому правила о «ФПД» можно упустить из внимания.

2. Иностранная компания имеет некий капитал, который используется для заемного финансирования юридических лиц в России. Российские компании начисляют и выплачивают проценты:

- со всей суммы полученного дохода компания должна заплатить налог в стране своей регистрации. Конечно, может учесть расходы. Все как обычно.

- иностранная компания является контролируемой и бенефициар обязан подавать ежегодные уведомления о ее наличии, размере прибыли и... основаниях для освобождения от налогообложения в России...

- ...если они есть. Получаемый доход относится к пассивным и по этому признаку подпадает под налогообложение. Далее надо проверить ставку налога в ее государстве и размер прибыли. Если ставка меньше 15%, а сумма дохода больше 10 млн. - то нераспределенная прибыль должна быть включена в базу по НДФЛ у бенефициара, а уже уплаченный иностранный налог на прибыль идет в зачет. Итого, в российскую казну поступит (13% - «Икс» % налога на прибыль в иностранном государстве) с суммы нераспределенной прибыли;

- о банковском счете компании в России узнают после 2018 года, если остаток на нем на конец года превысит 250 000$;

- самое интересное касается концепции ФПД. Учитывая, что бенефициар должен заявить о наличии у него КИК, принадлежащее ему российское юридическое лицо не может не знать, является ли получатель дохода (иностранная компания) ФПД или нет. И если оснований для признания инокомпании ФПД нет, то уже при перечислении дохода будет удержан НДФЛ с дохода контролирующего лица по ставке 13%.

Если иностранная компания является ФПД, в частности самостоятельно определяет судьбу полученного дохода, вкладывает в другие ценные бумаги, имеет самостоятельного директора, то при выплате дохода налог в России не будет удержан (в соответствии с правилами большинства Соглашений об избежании двойного налогообложения). Иностранная компания заплатит налог на прибыль в своей стране, а с оставшейся чистой прибыли налог уплатит бенефициар - при выплате или до фактической выплаты дивидендов.

Закончим сегодняшний разговор упоминанием о еще одной новой обязанности юридических лиц - обязанности раскрывать своих бенефициаров. Коснется она в первую очередь тех, в составе участников / акционеров которых фигурируют иностранные компании, те самые КИК. Само юридическое лицо должно:

- не реже одного раза в год принимать меры по установлению и обновлению информации о бенефициарах,

- хранить эти сведения

- и предоставлять их по запросам уполномоченных, в том числе налоговых, органов. Порядок и сроки предоставления пока не утверждены.

Какой степени усердия на этом пути достаточно для российской компании, закон умалчивает, а практика не сложилась. Как будут проверять достоверность информации, тоже до конца не ясно. Однако потенциальные штрафы за отсутствие у компании сведений, кто в конечном счете стоит за участником - иностранным юридическим лицом, носят не символический характер - до 40 тыс.руб. для должностных лиц и до 500 тыс.руб. для юридических лиц.

Держите руку на пульсе!

Начать дискуссию