У большинства бухгалтеров, которые сталкиваются с МСФО, не раз возникали трудности в отношении признания и оценки нематериальных активов. Сложность состоит в том, что международный стандарт МСФО 38 «Нематериальные активы» (далее – МСФО 38) отличается от ПБУ 14/2007, несмотря на то что указанный российский нормативный документ был принят во исполнение Программы реформирования бухгалтерского учета в соответствии с МСФО в 2007 г.

Это ведет к признанию НМА в одном учете и непризнанию в другом, что, соответственно, искажает финансовую отчетность. Каким бы способом бухгалтер ни составлял отчетность по МСФО (с помощью трансформации или на основании параллельного учета), на этот участок следует обратить особое внимание.

ПРИЗНАНИЕ

Признание нематериального актива согласно МСФО 38

Для признания объекта в качестве нематериального актива необходимо, чтобы объект:

а) соответствовал определению нематериального актива;

б) отвечал критериям признания.

Определение нематериальных активов

МСФО 38 определяет нематериальные активы как идентифицируемые неденежные активы, не имеющие физической формы. Основными характеристиками нематериальных активов, согласно британским стандартам, являются:

а) идентифицируемость;

б) наличие контроля со стороны предприятия;

в) способность приносить будущие экономические выгоды;

г) отсутствие физической формы.

Идентифицируемость

Нематериальный актив должен быть идентифицируем с тем, чтобы отделить его от деловой репутации. Деловая репутация (гудвилл) – это разница между покупной стоимостью компании и справедливой стоимостью ее идентифицируемых чистых активов. Гудвилл, созданный внутри компании, а также возникающий в результате приобретения или объединения компаний, не должен признаваться в качестве нематериальных активов.

Контроль

Компания контролирует актив, если она имеет право на получение будущих экономических выгод, лежащих в его основе, и может ограничить доступ третьих лиц к получению этих выгод. Как правило, возможность контроля увязывается с наличием юридических прав, которые могут быть осуществлены в судебном порядке. В то же время возможность принудительного осуществления прав в судебном порядке не является необходимым условием для контроля, так как компания может контролировать экономические выгоды каким-либо другим образом.

Например, предположим, что компания произвела научную разработку, которая используется в производстве товаров. Хотя изобретение не было запатентовано, оно будет приносить доход компании-изобретателю.

конкурентов и покупателей.

Будущие экономические выгоды

Будущие экономические выгоды, поступающие от актива, могут включать выручку от продажи товаров или услуг, экономию затрат либо другие выгоды, явля-ющиеся результатом использования актива.

Отсутствие физической формы

Отсутствие физической формы является необходимым, но не достаточным условием признания нематериального актива. Предположим, что актив сочетает материальные и нематериальные элементы. Возникает вопрос: как учесть такой актив? С одной стороны, его нужно учесть в соответствии с МСФО 16 «Основные средств», а с другой – согласно МСФО 38 «Нематериальные активы». В данном случае необходимо принять решение о том, какой из этих элементов является более важным для эксплуатационной характеристики объекта. Например, программное обеспечение для станка с компьютерным управлением, который не может работать без этого конкретного программного обеспечения, является составной частью этого станка и учитывается в составе основного средства. То же самое относится и к операционной системе компьютера.

Критерии признания нематериальных активов

Критериями признания нематериальных активов являются:

– вероятность получения будущих экономических выгод, связанных с активом;

– возможность достоверной оценки стоимости актива.

Компания должна оценивать вероятность поступления будущих экономических выгод на основе оптимальной оценки руководством экономических условий, которые будут существовать на протяжении срока полезной службы нематериального актива. Как правило, возможность достоверной оценки нематериального актива не вызывает сложности в случае, если актив был приобретен компанией (как индивидуальный актив либо в процессе объединения бизнеса)2. Для оценки стоимости внутренне созданных нематериальных активов стандарт устанавливает дополнительные критерии.

Признание НМА согласно ПБУ 14/2007.

Сравнительный анализ ПБУ 14/2007 и МСФО 38

Для признания объекта в качестве нематериального актива согласно ПБУ 14/2007 необходимо единовременное выполнение следующих условий:

а) отсутствие материально-вещественной (физической) структуры. Является важным, но не обязательным условием согласно МСФО 38;

б) возможность идентификации (выделения, отделения) организацией от другого имущества.

Заметим, что в российском учете следует учитывать деловую репутацию (гудвилл) как НМА. Согласно МСФО, условие идентификации напрямую связано с разграничением актива от гудвилла, который не относится к НМА;

г) использование в течение длительного времени, т. е. срока полезного использования продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев. Согласно МСФО 38, это условие не-обязательно и определяется самой организацией;

д) организацией не предполагается последующая перепродажа данного имущества в течение 12 месяцев или обычного операционного цикла, что в принципе соответствует МСФО 383;

е) способность приносить организации экономические выгоды (доход)

в будущем. Соответствует МСФО 38;

ж) наличие надлежаще оформленных документов, подтверждающих существование самого актива и исключительного права у организации на результаты интеллектуальной деятельности, что не является условием, согласно МСФО 38, при признании НМА.

В табл. 1 перечислены активы компании, которые могут относиться к НМА согласно РСБУ и МСФО.

Таблица 1

Нематериальные активы

РСБУ (ПБУ 14/2007) | МСФО 38 |

Объекты интеллектуальной собственности (исключительное право на результаты интеллектуальной деятельности) | Торговые марки |

Исключительное право патентообладателя на изобретение, промышленный образец, полезную модель | Фирменные наименования |

Исключительное авторское право или право иного правообладателя на топологии интегральных микросхем | Программное обеспечение |

Исключительное право владельца на товарный знак и знак обслуживания, наименование места происхождения товаров | Лицензии и франшизы |

Исключительное право патентообладателя на селекционные достижения | Авторские права, патенты и другие права на промышленную собственность, права на обслуживание и эксплуатацию |

Деловая репутация | Рецепты, формулы, проекты и макеты |

Организационные расходы, связанные с образованием юридического лица, признаваемые в соответствии с учредительными документами частью вклада участников (учредителей) в уставный капитал организации | Незавершенные нематериальные активы |

Следует обратить внимание на то, что в соответствии с гражданским законодательством4 исключительное право (интеллектуальная собственность) на результаты интеллектуальной деятельности возникает только в случаях, предусмотренных Гражданским кодексом РФ и другими законами.

Перечь соответствующих законов ограничен и включает в себя:

– Закон РФ от 9 июля 1993 г. № 5351-I «Об авторском праве и смежных правах»;

– Закон РФ от 6 августа 1993 г. № 5605-1 «О селекционных достижениях»;

– Патентный закон РФ от 23 сентября 1992 г. № 3517-I;

– Закон РФ от 23 сентября 1992 г. № 3520-I «О товарных знаках, знаках обслуживания и наименованиях мест происхождения товаров»;

– Закон РФ от 23 сентября 1992 г. № 3526-I «О правовой охране топологий интегральных микросхем».

Если полученный интеллектуальный результат или иной нематериальный ресурс, имеющийся у компании, не подлежит правовой охране в соответствии с указанными законами, говорить о наличии исключительных прав на результаты интеллектуальной деятельности нельзя. С точки зрения отчетности, подготовленной в соответствии с РСБУ, это ведет к невозможности признания в качестве нематериальных активов ряда объектов, признаваемых нематериальными активами в соответствии с МСФО. К таким объектам, в частности, относятся лицензии на телерадиовещание, права посадки в аэропорту, импортные квоты, интернет-сайты (если они не рассматриваются в качестве баз данных), права на доступ к ограниченным ресурсам и т. д.

В составе нематериальных активов, согласно РСБУ, учитываются организационные расходы, т.е. расходы, связанные с образованием юридического лица, признанные в соответствии с учредительными документами частью вклада участников в уставный (складочный) капитал организации. МСФО 38 исходит из того, что расходы на юристов и секретариат, понесенные при учреждении юридического лица, признаются в отчете о прибылях и убытках по мере их осуществления.

Немаловажным моментом является то, что как только НМА не отвечает определению нематериального актива (идентифицируемость, контроль, будущие экономические выгоды), то он должен быть признан в качестве расхода по мере его возникновения. Согласно ПБУ 14/2007, как и МСФО 38, в состав НМА не включаются интеллектуальные и деловые качества персонала организации, их квалификация и способность к труду, поскольку они неотделимы от своих носителей и не могут быть использованы без них.

Таблица 2

Различия признания НМА, учитываемых по МСФО и РСБУ

Объекты учета | Классификация объектов учета согласно | |

ПБУ 14/2007 | МСФО 38 | |

Гудвилл | НМА | Выведен из сферы действия МСФО 38 и регулируется МСФО (IFRS) 3 |

Товарные знаки, бренды | Могут быть учеты в составе НМА | Могут быть учеты в составе НМА, за исключением созданных самой компанией |

Лицензии | Не относятся к НМА | Могут быть учтены в составе НМА |

Организационные расходы при образовании юридических лиц | НМА | Не относятся к НМА |

ОЦЕНКА

Первоначальная оценка НМА согласно МСФО 38

Первоначально нематериальные активы оцениваются по фактической себестоимости. МСФО 38 устанавливает подходы к определению фактической себестоимости в зависимости от способа приобретения нематериального актива. В стандарте рассмотрены следующие способы приобретения:

а) отдельная покупка;

б) приобретение в процессе объединения компаний;

в) приобретение посредством правительственного гранта;

г) создание нематериальных активов.

Отдельная покупка

Первоначальная стоимость нематериального актива включает:

– покупную цену;

– импортные пошлины;

– невозмещаемые налоги, включаемые в стоимость приобретения;

– затраты, напрямую связанные с подготовкой актива к использованию по назначению;

– вычеты, такие как скидки и возврат переплаты.

Признание расходов в стоимости актива прекращается, когда актив приведен в состояние, необходимое для его использования в соответствии с планами менеджмента. В частности, в балансовую стоимость актива не включаются расходы, понесенные с момента, когда актив готов к использованию, до момента начала его фактической эксплуатации, а также первоначальные операционные убытки, понесенные вследствие временного отсутствия спроса на продукцию.

Пример 1

Компания «Soft» приобрела права на программный продукт у компании «Micro» за $18 тыс. Расходы на регистрацию приобретенных прав составили $1 тыс., $0,5 тыс. было уплачено юридической компании «Юрист» за составление договора уступки прав. Каждые 6 месяцев «Soft» уплачивает сбор за поддержание регистрации права в размере $150. Фактическое использование программного продукта было начато через 14 месяцев после первоначальной регистрации, и к этому моменту за поддержание регистрации было уплачено $300.

В стоимость нематериального актива будут включены следу-ющие расходы:

– стоимость прав в сумме $18 тыс.;

– расходы на первоначальную регистрацию в сумме $1 тыс.;

– расходы на юридические услуги в сумме $500 тыс.

Расходы на подержание регистрации в фактическую себестоимость не включаются, поскольку они не являются необходимыми для приведения актива в состояние, требуемое для начала его использования.

Приобретение в процессе объединения компаний

– актив отвечает критериям признания;

– справедливая стоимость нематериального актива может быть достоверно оценена.

В случае если справедливую стоимость актива невозможно оценить, то этот актив не признается отдельно, а включается в гудвилл. Например, наиболее надежную оценку справедливой стоимости нематериальных активов обеспечивают котировальные цены на активном рынке. В случае когда для нематериального актива активный рынок отсутствует, справедливая стоимость нематериального актива определяется как сумма, которую предприятие заплатило бы за актив на дату приобретения в сделке между независимыми, осведомленными и желающими совершить такую сделку сторонами на основании наилучшей имеющейся информации.

При оценке справедливой стоимости нематериального актива также могут быть использованы различные методики косвенной оценки, если они отражают текущие операции и практику в отрасли, к которой относится нематериальный актив. При оценке справедливой стоимости нематериальных активов, приобретенных в процессе объединения компаний, могут быть использованы данные независимых оценщиков, но в то же время следует иметь в виду, что наличие оценки независимого оценщика само по себе не является основанием для отдельного признания нематериального актива, если критерии для его признания, установленные стандартом, не выполняются.

Приобретение посредством правительственного гранта

Обмен активами

При получении нематериального актива в обмен на другой неденежный актив фактическая себестоимость нематериального актива оценивается по справедливой стоимости переданного актива, за исключением случаев, когда справедливая стоимость полученного актива является более очевидной. В случае когда справедливая стоимость не может быть надежно определена, фактическая себестоимость нематериального актива оценивается исходя из балансовой стоимости переданного актива.

Создание нематериальных активов

В некоторых случаях затраты производятся в целях получения будущих экономических выгод, но это не ведет к созданию нематериального актива, отвечающего критериям признания, изложенным в МСФО 38.

– существует ли нематериальный актив, который будет создавать будущие экономические выгоды, и в какой момент времени он появился;

– стоимость нематериального актива.

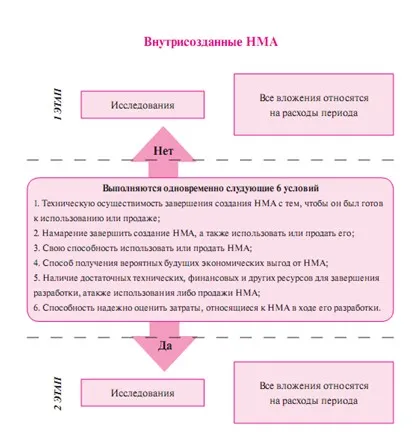

Для установления момента, с которого внутренне созданный нематериальный актив может быть признан в финансовой отчетности, процесс создания нематериального актива подразделяется на две стадии.

1. Стадия исследований

Под исследованиями понимаются оригинальные и научные поиски, предпринимаемые с целью получения новых научных либо технических знаний. В частности, к исследованиям относится деятельность, направленная на получение новых знаний, поиск, оценка и окончательный отбор применений результатов исследований или других знаний, поиск альтернативных материалов, устройств, продуктов, процессов, систем, услуг и т. п.

Затраты, понесенные на стадии исследований, не капитализируются (не входят в себестоимость будущего НМА), а признаются в качестве расходов периода, в котором они были произведены, поскольку на этапе исследований компания не может продемонстрировать уверенность в получении будущих экономических выгод.

2. Стадия разработок

Под разработками понимается применение результатов исследований. Как правило, фаза разработок является более продвинутой по сравнению с фазой исследований, и в ряде случаев компания может продемонстрировать тот факт, что актив будет создавать вероятные экономические выгоды. При этом для признания нематериального актива на стадии разработок компания должна продемонстрировать (см. приведенную ниже схему):

б) свое намерение завершить нематериальный актив и использовать либо продать его;

в) свою способность использовать либо продать актив;

г) то, как нематериальный актив будет создавать вероятные будущие экономические выгоды;

д) доступность достаточных технических, финансовых или других ресурсов для завершения разработки и для использования или продажи нематериального актива;

е) способность надежно оценить затраты, относящиеся к нематериальному активу, в ходе его разработки.

С момента, когда начинают выполняться все перечисленные условия, расходы, связанные с созданием актива, капитализируются. При этом ранее понесенные расходы, относящиеся к созданию актива и признанные в отчете о прибылях и убытках, не подлежат восстановлению и включению в стоимость нематериального актива. В стоимость самостоятельно созданных нематериальных активов начиная с момента признания актива будут включаться все расходы, необходимые для создания актива и его подготовки к предполагаемому использованию, к которым относятся расходы:

– на материалы и услуги;

– заработная плата работников;

– на регистрацию юридических прав;

– амортизация патентов, лицензий, используемых при создании актива.

Отнесение расходов при создании НМА

Пример 2

В январе 2008 г. компания «Soft» начала исследования в области разработки технологии радиационной очистки зерна. В июне 2008 г. компания приступила к разработке опытного образца радиационной установки. По данным отдела маркетинга, соответствующие устройства сразу же после начала серийной эксплуатации будут востребованы на рынке. Расходы, необходимые для завершения проекта в соответствии с бизнес-планом, будут финансироваться за счет банковского кредита, договоренность о предоставлении которого достигнута с банком. Расходы, понесенные с января по май 2008 г., составили $5000 тыс., с июня по декабрь 2008 г. – $7000 тыс.

В соответствии с МСФО 38 компания «Soft» может начать капитализацию расходов на создание нематериального актива с июня 2008 г. Таким образом, его стоимость на 31.12.2008 составит $7000 тыс.

В некоторых случаях проект может состоять только из одной либо другой фазы. В этом случае применяется порядок учета для соответствующей фазы. Если компания не может отделить фазу исследования от фазы разработок при создании нематериального актива, расходы на создание актива учитываются, как если бы они были полностью понесены на стадии исследований.

Первоначальная оценка НМА согласно ПБУ 14/2007

Первоначально нематериальные активы принимаются к бухгалтерскому учету по первоначальной стоимости. В ПБУ 14/2007 установлены различные подходы определения первоначальной стоимости НМА в зависимости от способа приобретения нематериального актива. В положении рассмотрены следующие способы приобретения НМА:

а) Приобретение нематериальных активов за плату.

б) Получение НМА по договору дарения.

в) Получение НМА в счет вклада в уставный (складочный) капитал.

г) Получение НМА по договору, предусматривающему исполнение обязательства неденежными средствами.

д) Созданные внутри компании НМА.

Приобретение нематериальных активов за плату

Под первоначальной стоимостью НМА, приобретенных за плату, понимается сумма всех фактических расходов, связанных с этим приобретением, за исключением НДС и других возмещаемых налогов. При покупке НМА их первоначальная стоимость определяется в сумме фактических затрат, например:

– суммы, уплачиваемые организациям за информационные и консультационные услуги, связанные с приобретением нематериальных активов;

– регистрационные сборы (невозмещаемые налоги, вознаграждения посредническим организациям и т. п.);

– таможенные пошлины, патентные пошлины и другие аналогичные платежи, произведенные в связи с уступкой (приобретением) исключительных прав правообладателя;

– иные расходы, непосредственно связанные с приобретением нематериальных активов.

Расходы по полученным займам и кредитам не являются расходами на приобретение, создание нематериальных активов, за исключением случаев, когда актив, фактическая (первоначальная) стоимость которого формируется, относится к инвестиционным. Все вышеперечисленные затраты, согласно МСФО 38, также включаются в фактическую стоимость НМА, кроме затрат на кредит. Если срок оплаты нематериального актива превышает нормальные сроки кредита, то фактическая стоимость приобретения актива считается равной его цене в случае единовременной оплаты. Разница между этой суммой и общей суммой платежей признается как расходы на выплату процентов в течение срока кредита, если только она не капитализируется в соответствии с МСФО 23 «Затраты по займам». Также в положении специально выделяются затраты, которые не следует включать в первоначальную стоимость НМА. Это общехозяйственные и аналогичные им расходы (кроме тех случаев, когда они непосредственно связаны с приобретением активов), что соответствуют стандарту.

Пример 3

которые будут показаны МСФО в отчете о прибылях и убытках.

ПБУ 14/2007 признает нематериальным активом деловую репутацию. Стоимость ее определяется как разница между покупной и балансовой стоимо-стью. Гудвилл (деловая репутация) в международных стандартах не является НМА. Он может быть только выделенным в балансе отдельной статьей активом в случаях, когда компания была приобретена или при объединении бизнеса. Этот актив оценивается как разница между покупной и справедливой стоимостью активов.

Получение НМА по договору дарения

Первоначальная стоимость нематериальных активов, полученных организацией по договору дарения (безвозмездно), определяется исходя из их рыночной стоимости на дату принятия к бухгалтерскому учету.

В МСФО 38 рассмотрен способ безвозмездного получения НМА посредством правительственного гранта. В нем предлагается оценивать НМА двумя способами: по справедливой стоимости с одновременным признанием субсидии или по номинальной стоимости. В международном стандарте не раскрыт тот случай, когда дарителем является другая компания.

Получение НМА в счет вклада в уставный (складочный) капитал

Получение НМА по договору, предусматривающему исполнение обязательства неденежными средствами

Нематериальные активы могут приобретаться также по договору, предусматривающему оплату неденежными средствами (в частности, по договору мены). В соответствии с ПБУ 14/2007 первоначальной стоимостью таких НМА признается стоимость переданного имущества. Эта стоимость устанавливается исходя из цены, по которой организация в сравнимых обстоятельствах обычно определяет стоимость аналогичных товаров (ценностей). Первоначальная стоимость НМА, полученных по договорам, предусматривающим исполнение обязательств неденежными средствами, равна стоимости имущества, которое было передано взамен. А стоимость этого имущества соответствует цене, по которой в сравнимых обстоятельствах организация определяет стоимость аналогичных товаров (ценностей). Если же эту цену установить невозможно, то стоимость полученных НМА определяется исходя из цены, по которой обычно приобретаются аналогичные НМА. Разница между стоимостью получаемых НМА и стоимостью переданных ценностей отражается как внереализационные доходы или расходы. Если при обмене была доплата и справедливую стоимость НМА невозможно определить (согласно МСФО 38), то стоимость НМА корректируется на сумму оплаченных денежных средств или их эквивалентов.

Пример 4

Если при совершении сделки компания признает убыток, то по переданному активу признается убыток от обесценения, и балансовая стоимость после обес-ценения присваивается новому активу; если прибыль, то балансовая стоимость НМА относится на резерв переоценки и не признается в качестве прибыли в отчете о прибылях и убытках.

Пример 5

Компания «Soft» является владельцем программного обеспечения, балансовая стоимость которого составляет $50 тыс. «Soft» обменивает его на франшизу компании «Micro» рыночной стоимо-стью $75 тыс. В учете компании «Soft» необходимо отразить увеличение балансовой стоимости полученной франшизы на $25 тыс.

и отнести на резерв переоценки (такой доход не признается в качестве прибыли в отчете о прибылях и убытках, как это нужно делать в российском учете):

Дт «НМА» (франшиза) – $25 тыс.

Кт «Резерв переоценки» (капитал) – $25 тыс.

В учете компании «Micro» необходимо отразить уменьшение балансовой стоимости полученного программного обеспечения на

$25 тыс. и отнести на отчет о прибылях и убытках (внереализационные расходы):

Дт «Убыток от обесценения» (ОПУ) – $25 тыс.

Кт «НМА» (программное обеспечение) – $25 тыс.

Созданные внутри компании НМА

Нематериальный актив, созданный внутри компании, считается созданным, если:

– исключительное право на результаты интеллектуальной деятельности, полученные в порядке выполнения служебных обязанностей или по конкретному заданию работодателя, принадлежит организации-работодателю;

– исключительное право на результаты интеллектуальной деятельности, полученные автором (авторами) по договору с заказчиком, не являющимся работодателем, принадлежит организации-заказчику;

– свидетельство на товарный знак или на право пользования наименованием места происхождения товара выдано на имя организации.

Первоначальная стоимость внутрисозданного НМА определяется как сумма фактических расходов на его создание, изготовление (израсходованные материальные ресурсы, оплата труда, услуги сторонних организаций по контрагентским (соисполнительским) договорам, патентные пошлины, связанные с получением патентов, свидетельств и т. п.), за исключением налога на добавленную стоимость и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством Российской Федерации). Согласно МСФО 38, на первом этапе следует определить, отвечает ли созданный внутри компании нематериальный актив критериям признания. После признания актива НМА компания делит процесс создания актива на две стадии:

– стадию разработок.

В стоимость созданного внутри компании НМА входят затраты, которые вошли в стадию разработок, и затраты, которые не были признаны в прошлых периодах в отчете о прибылях и убытках, – в этом заключается существенная разница между российским и международным учетом НМА. Согласно российскому стандарту, все затраты на НИОКР, в случае положительного результата и документально оформленных результатов НИОКР, включаются в первоначальную стоимость созданного НМА.

Пример 6

Компания разрабатывает новую производственную технологию, которая позволит сократить расходы на производство. В течение 2006 г. (12 месяцев) расходы, связанные с этой разработкой, ежемесячно составляли 50 тыс. руб. С 1.01.2007 производственная технология начала отвечать критериям признания НМА

(согласно МСФО 38). В 2007 г. происходили процесс доработки новой технологии и ее подготовка к использованию, затраты по которым составили 450 тыс. руб. На конец 2007 г. НМА документально оформлен.

Учет согласно МСФО 38:

2006 г. (50 тыс. руб. х 12 месяцев = 600 тыс. руб.)

Дт «Расходы по созданию НМА» (ОПУ) – 600 тыс. руб.

Кт «Оплата труда, кредиторская задолженность по приобретению необходимых материалов или услуг и др.» – 600 тыс. руб.

2007 г. (450 тыс. руб.)

Дт «НМА» (производственная технология) – 450 тыс. руб.

Кт «Оплата труда, кредиторская задолженность по приобретению необходимых материалов или услуг и др.» – 450 тыс. руб.

2006 г. (50 тыс. руб. х 12 месяцев = 600 тыс. руб.)

Дт 08-8 «Выполнение НИОКР» – 600 тыс. руб.

Кт 70, 60, 69, 10, 02 «Оплата труда, кредиторская задолженность по приобретению необходимых материалов или услуг и др.» –

600 тыс. руб.

2007 г. (450 тыс. руб.)

Дт 08-8 «Выполнение НИОКР» – 450 тыс. руб.

Кт 70, 60, 69, 10, 02 «Оплата труда, кредиторская задолженность по приобретению необходимых материалов или услуг и др.» –

450 тыс. руб.

Дт 04 «НМА» – 1050 тыс. руб.

Кт 08-8 «Выполнение НИОКР» – 1050 тыс. руб.

__________________________

1 Положение по бухгалтерскому учету «Учет нематериальных активов» (ПБУ 14/2007), утвержденное приказом Минфина России от 27.12.2007 № 153н1, заменило ПБУ 14/2000.

2 См. МСФО (IFRS) 3 «Объединение бизнеса».

3 МСФО 38 «Нематериальные активы» не применятся к активам, которые относятся к нематериальным активам, предназначенным для продажи в ходе обычной деятельности, которые учитываются согласно МСФО 2 «Запасы», МСФО 11 «Договоры на строительство». В МСФО не указывается конкретное число месяцев использования НМА.

4 Ст. 138 Гражданского кодекса РФ.

5 См. МСФО 20 «Учет государственных субсидий и раскрытие информации о государственной помощи».

Источник: МСФО журнал «Корпоративная финансовая отчетность. Международные стандарты»

Начать дискуссию