— Новая редакция статьи 169 Налогового кодекса РФ не уточняет, какие именно сведения позволяют определить стороны договора. Допустим, в счете-фактуре правильно указаны ИНН участников сделки, но есть ошибки в их названии или адресе. Считается ли такой документ правильно заполненным? Можно ли по нему принять к вычету НДС?

🔍 Узнайте то, чего нет в интернете!

💼 Главбух на УСН

Экспертные лайфхаки и методы, проверенные практикой.

💰 Цена: 4 200 ₽ 15 950 ₽

Подробнее

📊 ОСНО: налоговая отчетность

Тонкости отчетности от ведущих специалистов.

💰 Цена: 4 200 ₽ 15 990 ₽

Подробнее

🎓 Профессия бухгалтер с нуля

Секреты профессионалов для старта карьеры.

💰 Цена: 4 899 ₽ 19 900 ₽

Подробнее

🚀 Знания, которые вы не "нагуглите"! Начните обучение сейчас!

Каталог курсовУтренний бухгалтер № 5816. Районный коэффициент в составе отпускных облагается по другой шкале НДФЛ

Вышли долгожданные разъяснения ФНС.

Может ли инвестор вернуть свои вложения в бизнес?

Рассказываем о новом судебном подходе

Экономические преступления: что входит, виды, ответственность

По данным Генпрокуратуры ущерб от экономических преступлений с начала 2024 года составил 198,7 млрд руб. Узнайте, что такое экономические преступления, их виды с примерами и статьи УК, которыми предусмотрена уголовная ответственность за их совершение. Руководство по типам экономических правонарушений, их юридическим последствиям.

Курсы повышения

квалификации

22

Официальное удостоверение с занесением в госреестр

Рособрнадзора

Бухгалтер ВЭД: учет, налогообложение, валютный контроль в 2025 году

72 ак. часа Удостоверение о повышении квалификации на 72 ак.ч.8 900 ₽35 200 ₽

Учет НДС — 2025

120 ак. часов Удостоверение о повышении квалификации на 120 ак.ч.6 900 ₽26 000 ₽

Управленческий учет и финансы в 1С: УНФ

72 ак. часа Удостоверение6 900 ₽15 900 ₽

Половим хайп? Создает ли ИИ уникальный контент?

Статья объясняет, почему обещания маркетологов создать уникальный контент с помощью ИИ — это всего лишь маркетинговый ход.

Инфляция жестит, а рубль не слабеет. Где самая дорогая недвижка на Чёрном море? Облигации, крипта, дивиденды. Воскресный инвестдайджест

Самая тёплая зима в самом разгаре, а всё равно хочется в тепло, на морюшко. Кстати, посмотрим, во сколько это обойдётся. Пока продолжается дивидендная засуха, появляется множество новых облигаций, индексы чилят, инфляция разгоняется.

Обязанности производителей и импортеров в сфере экологии

Важное уведомление для субъектов хозяйствования, занимающихся производственной деятельностью или ввозом товаров на территорию, которые после их использования подлежат обязательной утилизации. Необходимо осведомиться о нюансах внесения экологических платежей в период с 2022 по 2024 годы.

Заполнение декларации с льготными ставками по УСН

Добрый день! В продолжение этой темы:

https://www.klerk.ru/consultations/lgotnye-stavki-usn-v-dagestane-dla-marketplejsov-18495/

Я верно понимаю, что для Дагестана...

Эксперт:

Надежда Камышева

Добрый вечер.

Да, код у вас 3462010/0001000101.3.

Пониженные ставки указываются в строках 120-123. В остальном декларация такая же.

Что такое комплаенс, для чего нужен компании

Тренд на внедрение комплаенс-контроля захватывает российские компании. Узнайте, что такое комплаенс и какое влияние он оказывает на бизнес. Разбор ключевых аспектов комплаенс-программ, их значение для регулирования законодательства и повышения доверия клиентов.

❤️Хотите получить бесплатный онлайн-билет на VII Всероссийскую бухгалтерскую конференцию «БухВесна-2025»? Участвуйте в розыгрыше

Приближается День всех влюбленных, и «Клерк» начинает дарить подарки! Разыгрываем онлайн-билет на VII Всероссийскую бухгалтерскую конференцию «БухВесна-2025». Чтобы участвовать, подпишитесь на Telegram-канал конференции.

Итоги 43 месяцев инвестиций. 5,947 млн рублей

1 февраля, значит пора парафинить сноуборд и подводить итоги января. Ежемесячно я пишу отчёт о том, что произошло с моими инвестициями. Напоминаю: я начал копить на квартиру в Сочи в июле 2021. 43 месяца позади. Погнали!

Закрепление запасов за ответственными лицами

У каждой аварии всегда есть имя, фамилия и должность. Из выступления Народного комиссара путей сообщения СССР Кагановича Л. М. на коллегии НКПС в феврале 1935 года.

Завтра старт обучения на всех курсах «Клерка»! Покупайте обновленные курсы со скидкой и присоединяйтесь к учебе

Завтра, 1 февраля, начинается обучение на всех курсах повышения квалификации и профпереподготовки «Клерка». Успейте купить обновленные курсы по прежней стоимости и присоединиться к учебе! Поторопитесь — в понедельник повышаем цены.

Контрагенты требуют от упрощенцев подтверждения, что они на НДС. 🤦♂️«Ночной бухгалтер» № 1861

Одни бухгалтеры требуют от других подтвердить правомерность применения НДС по пониженным ставкам, да и в целом обосновать, почему их контрагент на УСН точно на НДС. Между тем способа подтверждения не существует.

Значок «Оригинальный товар». Как его получить для маркетплейсов?

Маркетплейс (Wildberries, Ozon) на своих площадках могут повысить рейтинг своих клиентов основными значками.

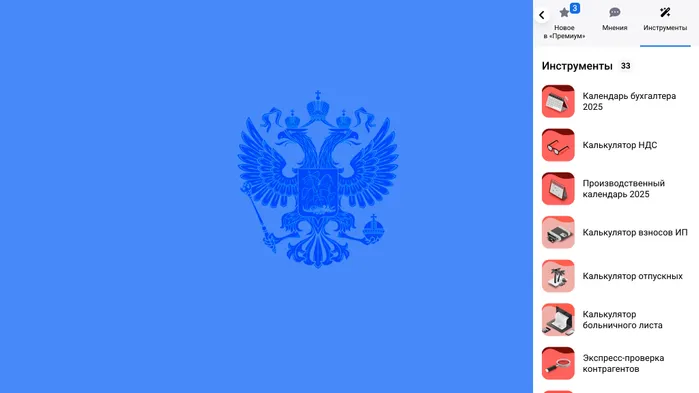

Боковая панель на мобильной версии и проверка контрагентов

В «Проверке контрагентов» — 30+ млн записей, добавлен новый блок «Финансы» и скоро «Связи». Боковое меню Клерка можно настроить под себя, и она наконец-то работает и на мобильных!

Получить 1,3 млн рублей после покупки квартиры. Что такое налоговый вычет?

Покупка собственного жилья — одно из важнейших событий в жизни многих людей. Во-первых, это событие для многих редкое, а во-вторых, это связано с большими затратами. А если покупка в ипотеку, то вложений будет еще больше. Но есть в этом всём светлое пятно… Государство дает возможность покупателям недвижимости компенсировать часть затрат за счет налоговых.

Пост знакомство: реальные истории из практики

Меня зовут Татьяна Сергеевна Анчугова. В своих публикациях я поделюсь с вами реальными историями из своей практики, а также раскрою секреты, которые помогут вам успешно общаться с налоговой службой.

НДС на УСН 2025: какую стратегию выбрать и как адаптировать свой бизнес

С начала 2025 года многие бизнесмены, использующие УСН, столкнулись с важными изменениями. Теперь они становятся плательщиками НДС, если их годовой доход за 2024 год превысит 60 миллионов рублей. Это новая реальность, которая вызывает много вопросов и требует от бизнеса тщательного подхода к бухгалтерии и налогообложению.

Как заполнить и сдать 6-НДФЛ за 2024 год: ситуации из практики, пример заполнения

При заполнении формы 6-НДФЛ у бухгалтеров возникает немало вопросов. Расскажем, на что обратить внимание при подготовке годового расчета, какие ситуации могут возникнуть при этом, и приведем пример заполненного 6-НДФЛ.

Как подготовиться к налоговой реформе — расскажут на конференции Контур.Экстерна

С 1 января 2025 года вступили в силу масштабные изменения в налоговом законодательстве, затронувшие почти все налоги и режимы. Чтобы помочь бухгалтерам разобраться в нововведениях, Контур.Экстерн проводит ежегодную онлайн-конференцию «Каждый бухгалтер желает знать», которая состоится 26 и 27 февраля.

Интересные материалы

- Новая рекламная платформа для бизнеса от Т-Банка

- Обороты ИП растут в 4 раза быстрее с подключением разных способов приема платежей

- Т-Банк дарит Premium за открытие расчетного счета для компании

- Бесплатные инвестиционные рекомендации от Т-Бизнес для юридических лиц

- Предприниматели смогут пользоваться сервисами VK через T-Business ID

- Средний доход продавца на маркетплейсах — исследование T-Bank eCommerce

- Т-Банк открыл для бизнеса прямую покупку акций российских компаний

Налог на прибыль и НДС при ВЭД: пять разъяснений Минфина в закладки бухгалтеру

Раздельный учет НДС, налог при переводе долга, ставка НДС при организации перевозок, работа с Китаем, выплата дохода иностранной компании -- собрали последние разъяснения Минфина для бухгатера по ВЭД.

Начать дискуссию