Правовые аспекты

Трудовое законодательство разрешает прервать отпуск работника в силу производственной необходимости (ч. 2 ст. 125 ТК РФ).

При этом неиспользованная в связи с отзывом часть отпуска должна быть предоставлена сотруднику в удобное для него время в течение текущего рабочего года. Также возможен вариант ее присоединения к отпуску за следующий рабочий год.

Работодатель не может безапелляционно заявить сотруднику, что его отпуск прерывается. В части 2 статьи 125 ТК РФ прописано главное условие отзыва работника из отпуска — его согласие. Если сотрудник против, администрация не в силах заставить отдыхающего вернуться к исполнению трудовых обязанностей.

Отказ прервать отпуск — не повод для увольнения

В некоторых организациях отказ прервать отпуск и выйти на работу приравнивается к прогулу и приводит к увольнению работника. Правы ли в данном случае работодатели? В пункте 37 постановления Пленума Верховного суда Российской Федерации от 17.03.2004 № 2 «О применении судами Российской Федерации Трудового кодекса Российской Федерации» говорится, что работник независимо от причины имеет право не выполнять распоряжение руководства и не выходить на работу до окончания отпуска. В данном случае его поведение не должно рассматриваться как нарушение трудовой дисциплины.

Кого нельзя отзывать из отпуска

Некоторые категории работников не подлежат отзыву из отпуска ни при каких обстоятельствах. В соответствии с частью 3 статьи 125 Трудового кодекса это:

- сотрудники в возрасте до 18 лет;

- занятые на работах с вредными и (или) опасными условиями труда;

- беременные женщины.

Как оформить отзыв из отпуска

Теперь рассмотрим процедуру оформления.

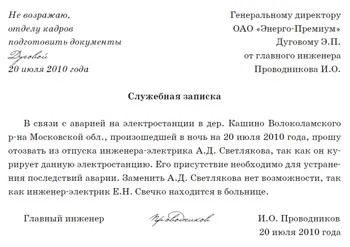

Служебная записка

Обычно процедура отзыва из отпуска начинается с того, что начальник подразделения, в котором трудится отпускник, подает служебную записку руководителю предприятия. В ней он описывает текущую производственную ситуацию и мотивирует необходимость вызова отпускника на работу. Записка составляется в произвольной форме.

Образец служебной записки:

Руководитель визирует служебную записку, формулируя свое согласие, например, так: «Не возражаю, отделу кадров подготовить документы», а если он не видит острой необходимости в отзыве сотрудника, то пишет: «Отказать».

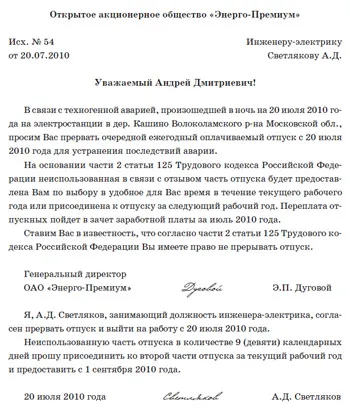

Обращение к работнику. Оформление отказа или согласия

Мы уже упоминали, что работодатель вправе прервать отпуск работника, если заручится его согласием.

Сначала следует сообщить сотруднику о возникших трудностях. Это можно сделать различными способами, например просто позвонить. Но лучше предложение сотруднику о досрочном выходе на работу оформить в письменном виде. Документ составляется в произвольной форме. В нем можно предусмотреть графу, в которой будет отражено решение работника: дать согласие на отзыв из отпуска или отказаться от досрочного выхода на работу.

Нужно ли сообщать сотруднику о его праве не выходить на работу? Желательно известить его об этом во избежание трудовых споров и судебных разбирательств.

Пример 1

Инженеру-электрику А.Д. Светлякову, работающему в ОАО «Энерго-Премиум», был предоставлен очередной ежегодный оплачиваемый отпуск с 15 июля 2010 года на 14 календарных дней. В связи с аварией на электростанции и нехваткой квалифицированных специалистов А.Д. Светлякову позвонили с места работы и попросили прервать отпуск с 20 июля. Инженер согласился выйти на работу. Как составить письменное предложение сотруднику прервать очередной отпуск?

Решение

По прибытии на рабочее место А.Д. Светляков получил в письменном виде предложение прервать отпуск. Оно было оформлено так, как показано ниже. Сотрудник выразил согласие на отзыв из отпуска, сделав соответствующую запись.

Образец предложения прервать отпуск

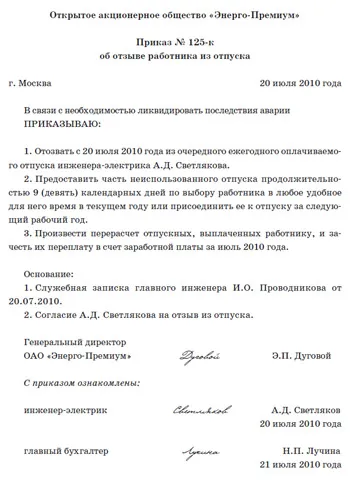

Приказ об отзыве

Как только сотрудник согласится раньше времени выйти из отпуска на работу, руководитель должен издать соответствующий приказ. Унифицированной формы не существует, приказ составляют произвольно.

Образец приказа

Внесение изменений в кадровую документацию

После того как будет издан приказ об отзыве сотрудника из отпуска, нужно внести изменения в график отпусков. Его форма № Т-7 утверждена постановлением Госкомстата России от 02.01.2004 № 1.

Затем следует зафиксировать факт отзыва из отпуска в личной карточке работника, форма которой № Т-2 также утверждена постановлением Госкомстата России от 02.01.2004 № 1. В разделе VIII «Отпуск» указывают вид отпуска (ежегодный основной оплачиваемый отпуск), период работы, за который предоставлен отпуск (рабочий год), количество календарных дней отпуска, даты его начала и окончания, основание предоставления и т. д. Если какие-то сведения меняются, это нужно отразить в данном разделе.

Перерасчет отпускных

В случае отзыва из отпуска сотрудник выходит на работу. Он вправе рассчитывать на заработную плату за фактически отработанное время. Следовательно, отпускные, выданные согласно части 9 статьи 136 ТК РФ не позднее чем за три дня до начала отпуска, необходимо пересчитать.

Переплата отпускных

Средний заработок, сохраняемый на период отпуска в соответствии со статьей 114 Трудового кодекса, рассчитывается путем умножения среднего дневного заработка на количество календарных дней отпуска (если отпуск предоставлен в календарных днях). Для определения реальной величины отпускных начисленную сумму следует разделить на количество оплаченных календарных дней отпуска и умножить на фактическое количество использованных календарных дней отпуска. Чтобы вычислить сумму переплаты, полученный результат следует вычесть из общей суммы начисленных отпускных.

Рассмотрим пример.

Пример 2

Воспользуемся данными примера 1. Инженеру-электрику А.Д. Светлякову был предоставлен отпуск с 15 июля 2010 года на 14 календарных дней. А отгулял он только 5 дней, так как 20 июля его отозвали из отпуска в связи с аварией на электростанции. Средний дневной заработок для расчета отпускных А.Д. Светлякову составлял 1020,41 руб. Отпускные сотруднику были начислены в размере 14 285,74 руб. (1020,41 руб. × 14 календ. дн.). Неиспользованную часть отпуска в количестве 9 дней работник решил отгулять с 1 сентября 2010 года.

Необходимо определить сумму переплаты отпускных.

Решение

Работник отгулял только 5 дней отпуска, поэтому сумма отпускных должна составлять 5102,05 руб. (14 285,74 руб. ÷ 14 календ. Дн × 5 дн.). Излишне начисленная сумма отпускных составила 9183,69 руб. (14 285,74 руб. - 5102,05 руб.).

Что делать с переплатой отпускных

Излишне выплаченную сумму отпускных сотрудник может вернуть в кассу предприятия. Однако работодатель не вправе принудить его к этому. Тем более что отпускник к моменту отзыва мог потратить деньги на приобретение путевки, билетов и прочие цели. Рациональнее зачесть сумму переплаты в счет заработной платы. Это условие лучше прописать в предложении об отзыве из отпуска.

Пример 3

Воспользуемся данными примеров 1 и 2, дополнив их. Оклад инженера-электрика А.Д. Светлякова составляет 30 000 руб. в месяц. В июле сотрудник фактически отработал 18 рабочих дней (с 2 по 14 и с 20 по 31 июля, 1 июля работник брал отпуск за свой счет). Стандартный налоговый вычет в размере 400 руб. сотруднику не предоставляется, так как его доход уже превысил 40 000 руб. Детей у работника нет. Необходимо рассчитать сумму к выдаче на руки за июль 2010 года с учетом зачета переплаты отпускных, которая составила 9183,69 руб.

Решение

Заработная плата за 18 рабочих дней июля составила 24 545,45 руб. (30 000 руб. ÷ 22 раб. дн. × 18 раб. дн.).

НДФЛ с заработной платы за июль равен 3191 руб. (24 545,45 руб. × 13%). НДФЛ с суммы переплаты отпускных составил 1194 руб. (9183,69 руб. × 13%).

На руки работник получит 13 364,76 руб. [(24 545,45 руб. - 9183,69 руб.) - (3191 руб. – 1194 руб.)].

Отпуск прерван в месяце его начала: корректируем налоги и взносы

НДФЛ удерживают в момент выплаты работнику отпускных. Об этом говорится в статье 223 и пункте 4 статьи 226 Налогового кодекса. Если работник прервал отпуск, сумма отпускных за количество использованных дней отпуска будет меньше выплаченной накануне отпуска. Соответственно подлежит уменьшению и сумма НДФЛ.

Страховые взносы. Взносы по обязательному страхованию бухгалтер рассчитывает в конце месяца. Это установлено:

- в пункте 3 статьи 15 Федерального закона от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный Фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования» (далее — Закон № 212-ФЗ);

- пункте 4 статьи 22 Федерального закона от 24.07.98 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» (в отношении взносов на случай травматизма).

Все корректировки произойдут в течение одного месяца, сдавать уточненные расчеты (декларации) не придется. То же самое относится и к налогу на прибыль.

Отпуск прерван в следующем месяце: корректируем налоги и взносы

Допустим, отпуск сотрудника начинается в июле, а заканчивается в августе, при этом в августе его вызвали на работу раньше срока. Как это повлияет на расчет налогов и взносов?

НДФЛ

При отзыве работника из отпуска образуется переплата по отпускным и соответственно переплата НДФЛ с этой суммы.

Согласно пункту 3 статьи 226 НК РФ налоговые агенты исчисляют НДФЛ нарастающим итогом с начала года по итогам каждого месяца. При этом они производят зачет удержанной суммы налога за предыдущие месяцы текущего года.

В рассматриваемой ситуации работника отозвали в августе. За отработанные дни этого месяца он получит заработную плату, с которой необходимо удержать НДФЛ. При перечислении налога в бюджет бухгалтер зачтет образовавшуюся переплату.

Отчетность по НДФЛ подается по окончании календарного года, следовательно, в случае выявления переплаты НДФЛ с суммы отпускных никаких справок в налоговую инспекцию до окончания года подавать не нужно.

Страховые взносы

Сумма отпускных увеличила облагаемую базу по страховым взносам в июле. В связи с тем что в августе их сумма была пересчитана и уменьшена, за июль образовалась переплата по страховым взносам.

Работодатели определяют базу по страховым взносам в отношении каждого физического лица нарастающим итогом с начала расчетного периода по истечении календарного месяца. Об этом говорится в части 8 статьи 8 Закона № 212-ФЗ.

Сумму ежемесячного платежа они определяют исходя из облагаемой базы с учетом сумм ежемесячных обязательных платежей, исчисленных с начала расчетного периода по предшествующий календарный месяц включительно (ч. 3 ст. 15 Закона № 212-ФЗ).

Следовательно, при исчислении суммы платежа по страховым взносам за август бухгалтер учтет начисленные суммы платежей за предыдущие месяцы этого года.

Данные за июль отражаются в отчетности за девять месяцев. Значит, вносить изменения в отчет за полугодие не нужно. В отчетности за девять месяцев бухгалтеру следует отразить фактические суммы страховых взносов. Таким образом, делать корректировки в отчетности по страховым взносам не придется.

Эта же логика рассуждений применима в отношении взносов на страхование от несчастных случаев на производстве и профессиональных заболеваний.

Налог на прибыль. Кассовый метод

Расходы на выплату отпускных и платежи по страховым взносам учитываются в момент их выдачи (уплаты) (п. 3 ст. 273 НК РФ). По мнению редакции, при использовании кассового метода организация может провести корректировки в месяце отзыва работника из отпуска и не подавать уточненную декларацию по налогу на прибыль.

Налог на прибыль. Метод начисления

В рассматриваемой ситуации облагаемую базу по налогу на прибыль уменьшают суммы:

- отпускных в составе расходов на оплату труда (п. 7 ст. 255 НК РФ);

- страховых взносов, начисленных на сумму отпускных, в составе прочих расходов (подп. 49 п. 1 ст. 264 НК РФ и письмо Минфина России от 12.05.2010 № 03-03-06/1/323);

- взносов на страхование от несчастных случаев и профессиональных заболеваний, начисленных на сумму отпускных, в составе прочих расходов (подп. 45 п. 1 ст. 264 НК РФ).

В какой момент и в каком порядке эти суммы уменьшают облагаемую базу по налогу на прибыль, если организация применяет метод начисления?

Выплаты за отпуск, начавшийся в одном месяце и окончившийся в следующем, включаются в состав расходов пропорционально дням отпуска, приходящимся на каждый месяц (письмо Минфина России от 12.05.2010 № 03-03-06/1/323).

Оба вида страховых взносов уменьшают облагаемую прибыль в день их начисления в полной сумме (подп. 1 п. 7 ст. 272 и п. 2 ст. 318 НК РФ и письмо Минфина России от 12.05.2010 № 03-03-06/1/323).

В связи с отзывом работника из отпуска и пересчетом суммы отпускных снизилась величина страховых взносов за июль, а соответственно и величина расходов, уменьшающих облагаемую базу по налогу на прибыль. Нужно ли подавать уточненную декларацию за июль тем организациям, которые отчитываются ежемесячно? Однозначного ответа законодательство не содержит. Корректировка облагаемой базы по причине отзыва работника из отпуска не связана с ошибкой бухгалтера. Поэтому проводить ее в прошлых периодах не нужно (п. 1 ст. 54 НК РФ). Корректировочные записи можно провести в августе, поэтому уточненную декларацию за июль подавать не следует. Более того, организации, которые отчитываются ежемесячно, определяют сумму авансового платежа с учетом ранее начисленных сумм авансовых платежей (абз. 8 п. 2 ст. 286 НК РФ).

Если компания отчитывается ежеквартально, она перечисляет ежемесячные авансовые платежи исходя из величины авансовых платежей за предыдущий отчетный период. Следовательно, корректировки производятся в текущем отчетном периоде.

Пример 4

Изменим условия примеров 1—3. Предположим, что у инженера-электрика А.Д. Светлякова запланирован отпуск с 15 июля по 11 августа 2010 года. Однако его вызвали на работу 5 августа. Период с 1 по 14 июля 2010 года сотрудник отработал.

Заработная плата А.Д. Светлякова составляет 30 000 руб.

Средний дневной заработок работника для определения суммы отпускных — 1020,41 руб. Права на стандартные налоговые вычеты он не имеет.

ОАО «Энерго-Премиум» определяет облагаемую базу по налогу на прибыль по методу начисления. Тарифная ставка по взносам на травматизм для этой организации составляет 0,2%. Как пересчитать суммы отпускных и налогов?

Решение

Вначале определяем, сколько дней отпуска сотрудника приходится на июль, а сколько — на август. Затем рассчитаем суммы отпускных и заработка отдельно за каждый месяц.

В июле и августе 2010 года по 22 рабочих дня. А.Д. Светляков отработал в июле 10 рабочих дней (с 1 по 14 июля). Отдыхать он должен был в июле с 15-го по 31-е (17 календарных дней), а в августе — с 1-го по 11-е число (11 календарных дней).

За фактически отработанные в июле дни А.Д. Светлякову полагается заработная плата в размере 13 636,36 руб. (30 000 руб. ÷ 22 раб. дн. × 10 отработ. дн.).

Сумма НДФЛ, начисленная с заработной платы в июле, равна 1773 руб. (13 636,36 руб. × 13%).

Нужно посчитать сумму отпускных отдельно за июль и август.

За июль она составляет 17 346,97 руб. (1020,41 руб. × 17 календ. дн.). Сумма отпускных за август равна 11 224,51 руб. (1020,41 руб. × 11 календ. дн.).

Итого общая сумма отпускных равна 28 571,48 руб. (17 346,97 руб. + 11 224,51 руб.). НДФЛ с нее составляет 3714 руб. (28 571,48 руб. × 13%).

В бухучете ОАО «Энерго-Премиум» сделаны следующие записи:

8 июля

ДЕБЕТ 26 КРЕДИТ 70

— 17 346,97 руб. — начислены отпускные за дни отпуска в июле;

ДЕБЕТ 97 КРЕДИТ 70

— 11 224,51 руб. — начислены отпускные за дни отпуска в августе;

ДЕБЕТ 70 КРЕДИТ 68 субсчет «Расчеты по НДФЛ»

— 3714 руб. — начислен НДФЛ с общей суммы отпускных;

9 июля

ДЕБЕТ 68 субсчет «Расчеты по НДФЛ» КРЕДИТ 51

— 3714 руб. — перечислен НДФЛ с суммы отпускных;

ДЕБЕТ 70 КРЕДИТ 51

— 24 857,48 руб. (28 571,48 руб. - 3714 руб.) — перечислены отпускные работнику на банковскую карту;

31 июля

ДЕБЕТ 26 КРЕДИТ 70

— 13 636,36 руб. — начислена зарплата за июль;

ДЕБЕТ 26 КРЕДИТ 69

— 8055,67 руб. [(17 346,97 руб. + 13 636,36 руб.) × 26%] — начислены страховые взносы с суммы заработной платы и отпускных за июль;

ДЕБЕТ 26 КРЕДИТ 69 субсчет «Расчеты по взносам на страхование от несчастных случаев»

— 61,97 руб. [(17 346,97 руб. + 13 636,36 руб.) × 0,2%] — начислены взносы на случай травматизма с суммы заработной платы и отпускных за июль;

ДЕБЕТ 70 КРЕДИТ 68 субсчет «Расчеты по НДФЛ»

— 1773 руб. (13 636,36 руб. × 13%) — удержан НДФЛ с заработной платы сотрудника за июль;

ДЕБЕТ 97 КРЕДИТ 69 субсчет «Расчеты по страховым взносам»

— 2918,37 руб. (11 224,51 руб. × 26%) — начислены страховые взносы с отпускных за август;

ДЕБЕТ 97 КРЕДИТ 69 субсчет «Расчеты по взносам на страхование от несчастных случаев»

— 22,45 руб. (11 224,51 руб. × 0,2%) — начислены взносы на случай травматизма за август;

3 августа

ДЕБЕТ 68 субсчет «Расчеты по НДФЛ» КРЕДИТ 51

— 1773 руб. — перечислен НДФЛ с заработной платы за июль;

ДЕБЕТ 69 КРЕДИТ 51

— 10 974 руб. (8055,67 руб. + 2918,37 руб.) — перечислены страховые взносы с учетом округления (ч. 7 ст. 15 Закона № 212-ФЗ);

ДЕБЕТ 69 субсчет «Расчеты по взносам на случай травматизма» КРЕДИТ 51

— 84,42 руб. (61,97 руб. + 22,45 руб.) — перечислены страховые взносы на случай травматизма;

ДЕБЕТ 70 КРЕДИТ 51

— 11 863,36 руб. (13 636,36 руб. - 1773 руб.) — перечислена заработная плата за июль на банковскую карту работника.

Так как А.Д. Светляков был отозван из отпуска, в августе нужно скорректировать сумму НДФЛ, страховых взносов, взносов на случай травматизма, а также пересчитать налог на прибыль, подлежащий уплате в бюджет.

Сотрудник не догулял 7 дней. Сумма излишне выплаченных отпускных за август 2010 года равна 7142,87 руб. (1020,41 руб. × 7 календ. дн.). Таким образом, суммы излишне начисленных налогов и взносов составляют:

- НДФЛ — 929 руб. (7142,87 руб. × 13%);

- страховые взносы — 1857,15 руб. (7142,87 руб. × 26%);

- взносы на случай травматизма — 14,29 руб. (7142,87 руб. × 0,2%).

Эти суммы нужно сторнировать в августе (31.08.2010);

ДЕБЕТ 97 КРЕДИТ 70

— 7142,87 руб. — сторнирована излишне начисленная сумма отпускных;

ДЕБЕТ 70 КРЕДИТ 68 субсчет «Расчеты по НДФЛ»

— 929 руб. — сторнирован излишне удержанный НДФЛ с суммы отпускных;

ДЕБЕТ 97 КРЕДИТ 69

— 1857,15 руб. — сторнированы излишне начисленные страховые взносы с суммы отпускных за август;

ДЕБЕТ 97 КРЕДИТ 69 субсчет «Расчеты по взносам на случай травматизма»

— 14,29 руб. — сторнированы излишне начисленные взносы на случай травматизма с суммы отпускных за август;

ДЕБЕТ 26 КРЕДИТ 70

— 25 909,09 руб. (30 000 руб. ÷ 22 раб. дн. × 19 отработ. дн.) — начислена зарплата за август;

ДЕБЕТ 70 КРЕДИТ 68 субсчет «Расчеты по НДФЛ»

— 3368 руб. (25 909,09 руб. × 13%) — начислен НДФЛ с заработной платы сотрудника за август;

ДЕБЕТ 26 КРЕДИТ 69

— 6736,36 руб. (25 909,09 руб. × 26%) — начислены страховые взносы с заработной платы за август;

ДЕБЕТ 26 КРЕДИТ 69 субсчет «Расчеты по взносам на случай травматизма»

— 51,82 руб. (25 909,09 руб. × 0,2%) — начислены взносы на случай травматизма с заработной платы за август;

ДЕБЕТ 26 КРЕДИТ 97

— 4081,64 руб. (11 224,51 руб. - 7142,87 руб.) — списана на расходы часть отпускных за август;

ДЕБЕТ 26 КРЕДИТ 97

— 1061,22 руб. (2 918,37 руб. - 1857,15 руб.) — списана на расходы часть страховых взносов с суммы отпускных за август;

ДЕБЕТ 26 КРЕДИТ 97

— 8,16 руб. (22,45 руб. - 14,29 руб.) — списана на расходы часть взносов на случай травматизма с суммы отпускных за август;

ДЕБЕТ 70 КРЕДИТ 50

— 16 327,22 руб. [(25 909,09 руб. - 3368 руб.) - (7142,87 руб. - 929 руб.)] — выдана работнику заработная плата с зачетом ранее выданных отпускных.

Опубликовано в журнале «ЗАРПЛАТА» №7 2010г.

Комментарии

2Товарищу Гаврикову не помешало бы подучить мат. часть!

Институт производственной необходимости был исключен из ТК РФ еще в 2006 году...

"При отзыве работника из отпуска образуется переплата по отпускным и соответственно переплата НДФЛ с этой суммы."

Если честно я бы не назвала это переплатой, ведь деньги он получил и НДФЛ с него удержан правильно. Если он вернет эту сумму, то вот тогда да образуется переплата.

"Сумма отпускных увеличила облагаемую базу по страховым взносам в июле. В связи с тем что в августе их сумма была пересчитана и уменьшена, за июль образовалась переплата по страховым взносам." Я начисляю отпускные в том месяце, когда собственно отпуск имел место. Т.е. в июле я и начислила бы только отпускные за июль, в августе за август. И таким образом у меня проблем с облагаемой базой не было бы никаких.