В настоящее время использование договора займа является наиболее распространенным механизмом перераспределения финансовых ресурсов в группе компаний. Он позволяет в удобной форме без лишних обременений и процедур обеспечивать финансирование нуждающихся в этом участников группы.

Условия договора займа определяются сторонами сделки, то есть займодавцем и заемщиком, самостоятельно в соответствии с принципом свободы договора, что дает дополнительные преимущества такой форме финансирования. Между тем, с точки зрения налогообложения необходимо тщательно продумывать такие условия договора, как сумма займа, размер процентов и срок возврата.

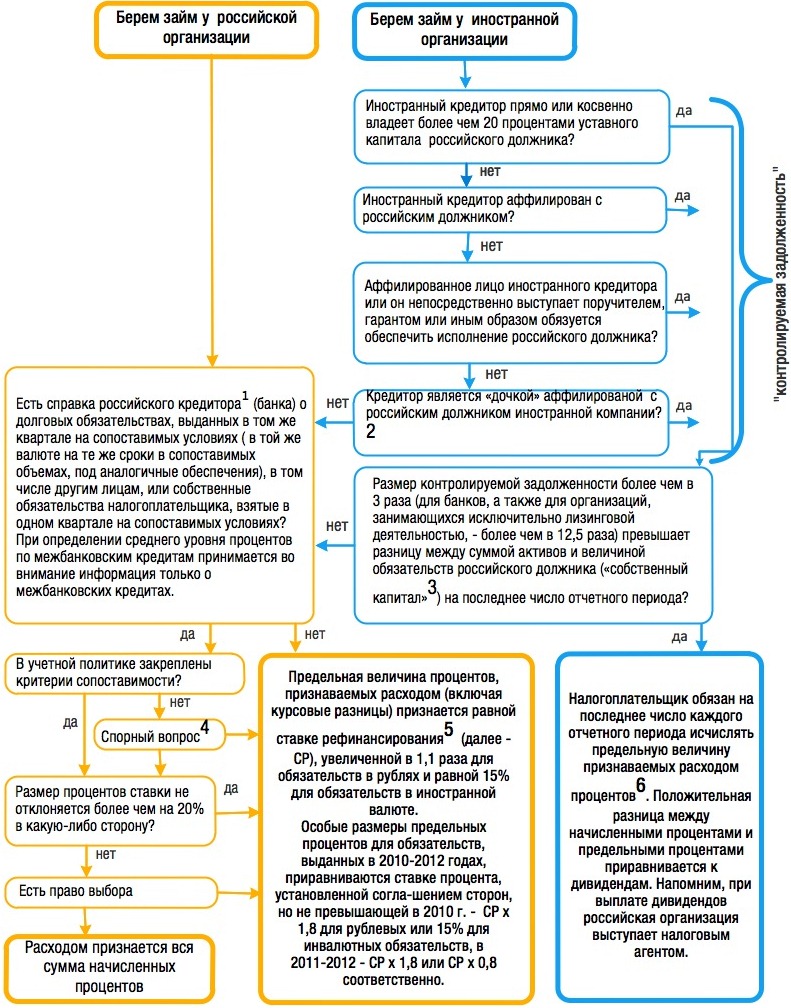

В частности, при использовании договора займа важно помнить о том, что часто не вся сумма начисленных по договору процентов может быть включена в состав расходов. Этот вопрос регулируется статьей 269 НК РФ, часть первая которой содержит общее правило нормирование процентов, а часть вторая – специальное правило «недостаточной» или «тонкой капитализации» («thin capitalization»), применяемое к процентам по долговым обязательствам перед иностранными аффилированными организациями. Вообще говоря, капитализация может быть недостаточной, достаточной или излишней в зависимости от соотношения между размером чистых активов и заемным капиталом. Недостаточная капитализация чаще всего возникает при финансировании деятельности компании за счет заемных средств.

В целом вопрос нормирования процентов можно представить в виде следующего алгоритма:

Примечания к схеме:

Комментарии

1В упомянутом поставновлении Президиума ВАС спор шёл о том, что п. 2 ст. 269 НК является дискриминационным и не подлежит применению в отношении компаний с инвестициями из стран соглашений об изб. двойного налогообложения.

В это же время в некоторых международных соглашениях об избежании двойного налогообложения ПРЯМО прописано, что расходы на проценты по займам учитываются в уменьшение налоговой базы по налогу на прибыль В ПОЛНОМ объёме (Германия, например). И ВАС принимал точку зрения налогоплательщиков не рассчитывавших контролируемую задолженность, вопреки сбивающих (думаю, сознательно) с толку писем некоторых представителей Минфина.