У нас оказалось в распоряжении внутреннее руководство налоговиков. В недрах ФНС России родилось письмо, которое уже доведено до сведения нижестоящих региональных управлений и далее до ИФНС на местах. В письме - о том, как проводить предпроверочный анализ деятельности группы налогоплательщиков, чтобы собрать эффективную доказательную базу.

Как определить взаимозависимых?

Уже давно ни для кого не является тайной, что налоговики проявляют пристальный интерес к взаимозависимым лицам. С другой стороны, оно и понятно: что серьезного можно взять с одинокого налогоплательщика, да еще не очень крупного? Другое дело, группа взаимозависмых компаний. Песня для проверяющего! Поскольку здесь уже можно применить положения главы V.1 НК РФ. В этом случае налоговые последствия по сделкам рассчитываются исходя из рыночных сумм доходов, прибыли, а не фактических.

Что в своем письме предлагает ФНС России? Пристальное внимание будут обращать на физических лиц. По мнению ведомства, они являются связующим звеном всей группы взаимозависимых лиц. В этой связи в рамках проведения предпроверочного анализа рекомендовано обращать внимание на то, какими еще организациями управляют те или иные должностные лица компании. При этом важны как факт руководства компаниями, так и участие в них (причем, вне зависимости от доли участия), прямое или опосредованное.

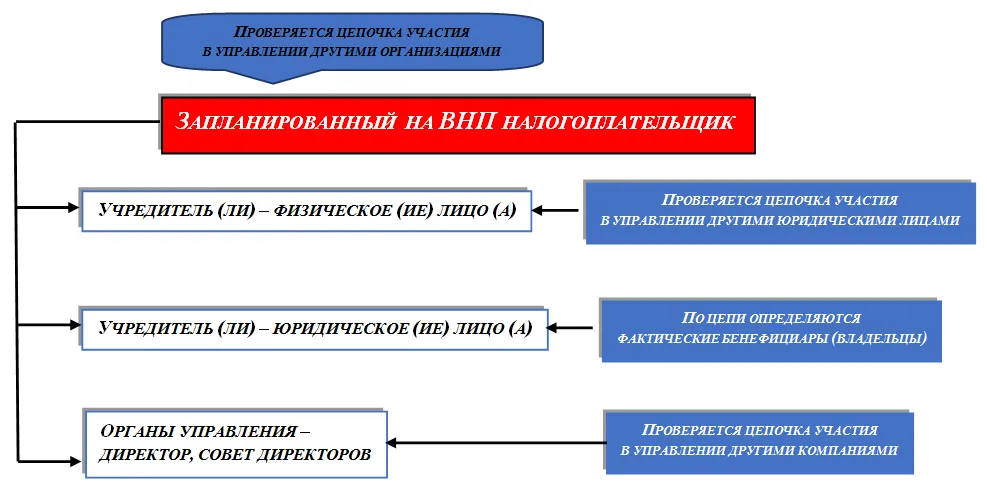

Непосредственно перед проверкой рекомендуется в графическом виде построить схему группы (специалисты ФНС отмечают особенно этот момент, поскольку наглядный материал облегчает работу и сбор доказательной базы, а также распределение задач между специалистами аналитической группы). Упрощенно схема выглядит так.

Схема начинается с налогоплательщика, запланированного к проверке. От него строятся взаимосвязи к его учредителям (юридическим и физическим лицам) и руководителям. От учредителей – юридических лиц цепочка потянется к их учредителям, также с указанием информации о владельцах и руководителях. И так до тех пор, пока не будут выявлены все бенефициары.

Отмечу, что сведения об учредителях, исполнительном органе, совете директоров приводятся за весь период жизни компании от даты ее регистрации. Таким образом, понятно, что в «группу лиц» может попасть большое количество не имеющих никакого отношения к проверяемой компании организаций и людей.

Что мне показалось наиболее интересным в данном письме по описанному направлению, так это то, что в отношении выявленных участников группы поднимается вся информация. ИНН, размер уставного капитала (для юридических лиц), размер участия, сумма вкладов в уставный капитал, статус лица (ИП, юридическое лицо в стадии ликвидации, банкротства). Учитываются все детали вплоть до номера телефона, адреса электронной почты и сайта в интернете.

По физическим лицам информация приводится в максимально полном объеме. Среди прочего указываются источники получения дохода, имущество, устанавливается состав семей и приводятся сведения о доходах и расходах членов семьи.

Анализ денежных потоков

Далее налоговикам предписано выявить схемы движения денежных потоков всей группы по ранее сформированной и отработанной схеме. Естественно, что на этом этапе налоговикам не обойтись без банков (пока).

Далее проводится анализ полученной от обслуживающих группу компаний коммерческих банков, а также анализ материалов, полученных из налоговых инспекций по месту регистрации всех участников группы. Кроме того, налоговикам рекомендовано запрашивать и анализировать на этом этапе информацию, полученную вне рамок проведения налоговых проверок, из внешних источников. Такая схема позволяет отследить внешние и внутренние финансовые потоки всей группы.

На что должны обратить внимание налоговики на этом этапе? По мысли чиновников из ФНС России, это:

- операции с заемными средствами,

- финансирование убыточных или не осуществляющих деятельности заемщиков,

- льготные условия займов и передача их третьим лицам под более низкие проценты,

- случаи невозврата займов,

- получение займов от иностранных лиц, особенно, резидентов низконалоговых зон.

По результатам анализа формируются рекомендации для проверки фактического использования займов и оценки их экономической оправданности.

Для тех, кто дает такие займы, подозрения налоговиков могут обернуться отказом в признании расходов в виде безнадежных долгов в сумме непогашенной задолженности. Соответственно, у заемщика будут сняты расходы в виде процентов по займу (если заем был все-таки под процент), особенно, если налоговикам повезет, и они выявят и докажут цепочку заимствований внутри группы компаний.

А еще анализ финансовых показателей

Вышеописанные составленные и проанализированные налоговиками схемы накладываются на схему движения товарных и грузовых потоков. В этом случае налоговики проводят анализ ОКВЭДов как запланированного к проверке налогоплательщика, так и всей группы. Зачем это налоговикам? А это позволяет им выявить роль каждого участника группы в бизнесе, определить лиц, ответственных за осуществление той или иной деятельности.

Схема бизнеса включает в себя и схему технологических процессов, построение которой преследует две цели:

- первая - выявление технологических особенностей бизнеса. На этом этапе налоговики могут определить, насколько вы говорите правду, когда приходите на комиссию по легализации налоговой базы, или пишете им пояснения на требования, оправдывая, например, полученные убытки. К примеру, снижение выручки может объясняться ростом затрат (по вашей версии). А налоговики сопоставляют объемы выпущенной продукции с объемами произведенных затрат, с объемом НЗП и нереализованной продукции и это позволяет им оценить фактическое влияние роста затрат на производство на снижение выручки в конкретном периоде. И уличить вас во лжи. На основании чего делаются выводы либо о завышении расходов, либо о занижении объемов производства с целью сокрытия выручки от реализации;

- вторая - уточнение структуры бизнеса. Она позволяет выявить схемы аутсорсинга – передачи функциональных частей бизнеса отдельным лицам группы. Установлению факта дробления бизнеса способствует также анализ группы в целом и ее отдельных звеньев по показателям рентабельности, выручки, налоговой нагрузки.

Для этих целей проводится анализ бухгалтерской и налоговой отчетности компаний. Рекомендовано проводить такой анализ не за один налоговый период, а в сравнении с аналогичными показателями предыдущих периодов за три года. При этом данные рассматриваются как по годам в целом, так и в разрезе отчетных периодов (кварталов) в удельных весах.

Таким образом, в группе выявляются звенья с минимальными и максимальными показателями. Производится их сопоставление со средними показателями по видам экономической деятельности как в целом по России, так и по субъекту.

Анализ в совокупности позволяет выделить финансовые центры группы компаний – производства, затрат, прибыли. Понятно, что между лицами группы должны существовать какие-то отношения по поводу использования активов и перераспределения денежных средств. Их изучение может выявить возможное перераспределение прибыли внутри группы. В этом случае определяется следующая задача: распознать применение различных схем ухода от налогообложения или минимизацию налоговых обязательств.

Так, налоговая экономия может быть достигнута за счет применения различных систем налогообложения внутри группы. К примеру, при использовании аутсорсинга или посреднических договоров, заключенных с организацией, применяющей УСН. Избежать уплаты налогов с розничного оборота позволяет продавец-вмененщик.

Рассматриваемый внутренний документ налоговых органов называет и иные способы минимизации налогов, на которые следует обращать внимание в ходе предпроверочного анализа: «прослойки из однодневок», которые позволяют изъять значительные суммы оборотов из налоговой базы по доходным налогам и НДС, и создание убыточных фирм с целью их присоединения.

Комментарии

8Olga_Spirina, Вы писали:

Нельзя. Ищите другие выходы...