Правильное структурирование бизнеса требует не только правовой проработки структурирующих документов, но и оценки иных факторов функционирования бизнеса (операционных, учетных, финансовых). Одним из мощных инструментов является финансовое моделирование новой структуры бизнеса. Вот показательный кейс на эту тему, который Кирилл Соппа подготовил совместно с юридической фирмой "Ветров и партнеры".

Исходные данные по предприятию

Бизнес заключается в импорте товаров из Китая и реализации их оптовикам. Оптимизация налогов с доходов и выплата дохода бенефециару осуществляется через выплату роялти ИП (собственнику), на которого оформлен товарный знак. Годовой товарооборот бизнеса умещался в двух контейнерах из Китая (в связи с чем, в период поставки НДС к зачету превышал НДС к уплате его в бюджет). Сезонность бизнеса небольшая с небольшим всплеском в сентябре и небольшим падением в декабре.

Что предложил налоговый консультант

Собственник обратился к налоговому консультанту, который сделал ему следующее:

1. На основании планируемого годового оборота, величины наценки и накладных расходов рассчитал ежемесячный размер роялти (пример расчета далее);

2. Оценил арбитражную практику на предмет принятия на затраты такого размера роялти;

3. В связи с тем, что в случае даже частичного отказа в возмещении НДС из бюджета, имеется высокий риск возбуждения уголовного дела по ст. 159 УК РФ, налоговый консультант дал рекомендацию не возмещать НДС из бюджета.

После этого собственник обратился за консультацией по финансовому учету. И в рамках этого проекта ему финансовый консультант выполнил налоговое планирование с помощью финансового моделирования структуры компаний, что позволило собственнику изъять из бизнеса свыше полумиллиона рублей оборотных средств без потери эффективности за счет более грамотного распределения вычетов по НДС (не нарушая рекомендаций налогового консультанта).

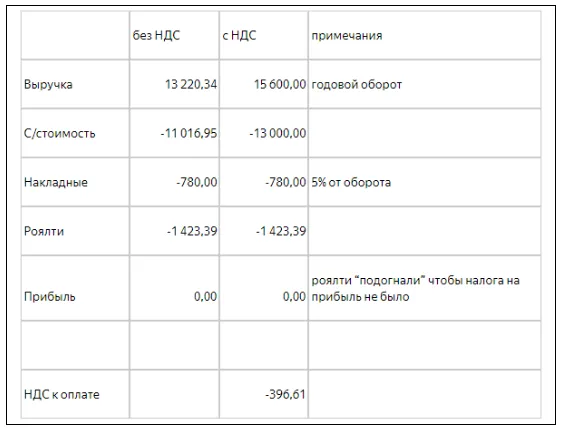

Вот как этого достигли. Экономику бизнеса показываем на примере расчета налогового консультанта.

Для упрощения здесь всю прибыль «затолкали» в роялти.

Итак, первый лист финмодели — «ОФР»:

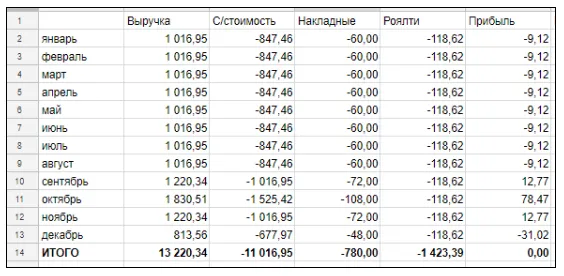

На основании этих данных формируем на следующем листе «Запасы» движения по запасам:

Отгрузка за месяц формируется формулой (умножением с/стоимости с листа ОФР на 1.18). Остаток на конец периода тоже формируется формулой из значений на этом листе (Остаток на начало + Приход - Отгрузка). Приходы ставятся вручную в месяцы, когда клиент планирует поставки.

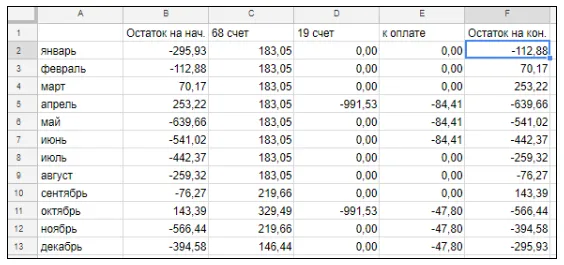

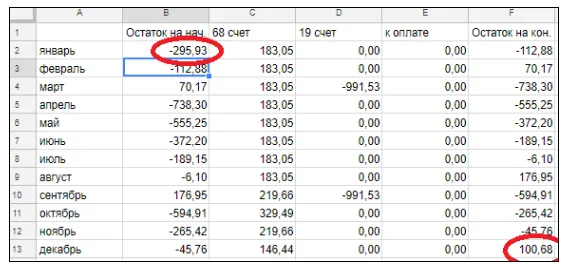

Теперь можем сформировать лист расчета НДС:

В колонку «68 счет» попадает НДС к оплате, который клиент выставляем в счетах-фактурах покупателям. Рассчитывается формулой (умножаем выручку на листе ОФР на 0.18). Колонка «19 счет» формируется на основании данных поступлений товаров (умножаем приходы с листа Запасы на 0.18/1.18).

В колонке «Остаток на кон.» формируется сальдо налога к оплате, то есть, туда с плюсом попадет начальный остаток и «68 счет» и с минусом «19 счет» и оплаченный НДС. Колонка «К оплате» формируется следующим образом. В строках январь, апрель, июль, октябрь (месяцах, следующих за концом квартала) используется формула (пример для января):

=MIN(0;-B2/3).

То есть, клиент выбирает минимальное значение между 0, с учетом рекомендации консультанта, и остатком НДС к оплате, деленным на три (НДС платится ежемесячно равными долями в течении трех месяцев п. 1 ст. 174 НК РФ). В остальных строках просто формулой берется верхнее значение.

Далее формируется лист движений денежных средств «Расчетный счет» (для контроля кассовых разрывов):

Получили финансовую модель. Теперь с ней можно работать. Например, видим, что на конец года у клиента имеется дебиторская задолженность по налогам: почти 295 тысяч рублей по НДС. Фактически, это замороженные деньги. Как их разморозить клиенту?

Шаг 1

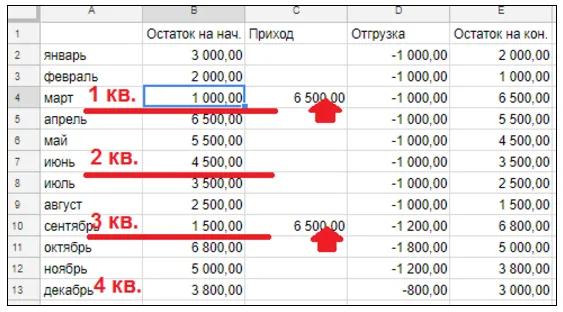

Чтобы снизить эту задолженность, перемещаем октябрьский закуп товара на один месяц раньше, чтобы частично зачесть этот налог в декларации третьего квартала и уменьшить платежи в четвертом. Сразу перемещаем апрельский закуп на март с той же целью.

Поскольку в модели все связано формулами, у клиента автоматически пересчитался НДС. Видим, что на конец года дебиторка превратилась в кредиторку. Теперь уже клиент «пользуется деньгами бюджета».

Шаг 2

Если теперь остаток на 31 декабря переставить на начало — на 1 января — увидим, что кредиторка на 31 декабря увеличится до 290 тысяч рублей. Это значение является «равновесным» для такой схемы. То есть, если поставить его на начало, на конец выпадет снова столько же.

На такую кредиторку клиент выйдет через два года применения такой схемы закупа.

Далее описание будет кратким и без скриншотов.

Шаг 3

В модели видим, что из-за более раннего закупа товара появились кассовые разрывы. Закрываем их логичным способом: увеличиваем остаток на 1 января на расчетном счете, уменьшая при этом запасы. То есть, перераспределяем оборотные средства.

Уменьшать запасы клиент может до того момента, пока не вывалится в Out of Stock (на 28 февраля).

Шаг 4

Клиенту все равно не хватает денег закрыть кассовый разрыв. Поскольку это локальный разрыв, его можно закрыть внутренними ресурсами, например, платежами роялти. Клиент будет платить их не ежемесячно равными долями, а в другом графике. Для этого заводим новый лист «Расчеты по роялти».

В таком же формате, как и «Запасы». В приход будет попадать начисление с листа «ОФР», а в расход платежи, которые будем вставлять вручную и они пойдут в расход на лист «Расчетный счет».

Подбираем их под остаток денег на расчетном счете. В данном случае клиента устроит такой график платежей:

31/08 460 тыс. руб.

31/12 963,39 тыс. руб.

Деловая цель неравномерного графика — сезонность продаж — вполне естественная.

Вся сумма начислений полностью закрывается в конце года, кредиторка не копится. Кассовый разрыв закрыт.

Для сомневающихся привожу окончательный лист «Расчетный счет»:

Данные шаги позволили собственнику через два года при сохранении оборотов и доходности бизнеса извлечь кэшем 563 тысячи рублей «размороженных» оборотных средств.

Для наглядности приведу схематичные балансы до и после изменений:

Даже в таком простом случае финансовая модель дала ощутимый экономический эффект. Она позволяет наглядно увидеть последствия для бизнеса любых операционных изменений в схеме.

Когда же структура бизнеса включает в себя множество различных компаний на разных системах налогообложения, то финансовое моделирование является важнейшим инструментом структурирования бизнеса. Без него невозможно правильно распределить ресурсы и их потоки, рассчитать кассовые разрывы и разрывы во взаиморасчетах, отследить соответствие исполнение договоров их содержанию.

Ведь очень часто проблемы в судах компании испытывают не от плохого оформления документов, а от того, что фактические хозяйственные операции не соответствуют правоустанавливающим документам.

Структурируйте бизнес правильно.

Источник: Юридическая фирма "Ветров и партнеры" (ведение судебных, налоговых, корпоративных и прочих споров, а также по сопровождению бизнеса, охране и защите интеллектуальной собственности).

Комментарии

1