Начиная с отчетности за 1 квартал 2021 года форму 6-НДФЛ нужно оформлять на новом бланке. Что изменилось в этом отчете? Как его оформить по новым правилам? Как заполнить 6-НДФЛ, если доходы сотрудника превысили 5 млн руб.? В какие сроки и каким способом отправить в налоговую инспекцию? Ответы — в нашем материале.

Новый бланк 6-НДФЛ за 1 квартал 2021 года

Новый бланк 6-НДФЛ, на котором предстоит отчитаться за 1 квартал 2021 года, утвержден Приказом ФНС от 15.10.2020 № ЕД-7-11/753@.

По сравнению с прежним бланком в новом 6-НДФЛ:

изменилась структура расчета (разделы поменяли местами и изменили название, появились новые строки, удалены поля с избыточными сведениями).

появилось Приложение № 1 — в состав расчета включили справку о доходах и суммах налога физлица (2-НДФЛ).

В 2023 году 6-НФДЛ опять поменяли! Бухгалтеры уже в ярости. Как правильно работать с НДФЛ по новым правилам рассказывают преподаватели курса по всем новшествами 2023 года. Открыли вам бесплатный урок.

Принцип заполнения 6-НДФЛ

В 6-НДФЛ за 1 квартал 2021 года заполните:

Раздел 1 — отразите в нем операции, которые были произведены в январе-марте 2021 года;

Раздел 2 — укажите в нем обобщенные по всем физлицам доходы, начисленные за 1 квартал 2021 года, а также суммы исчисленного и удержанного с таких доходов налога по соответствующей ставке.

Новое Приложение № 1, входящее в состав расчета, за 1 квартал заполнять не нужно (только по итогам года).

Основной подход к отражению операций в новом расчете остался прежним — операции отражаются в том периоде, в котором завершены, то есть в периоде наступления срока перечисления налога в соответствии с п. 6 ст. 226, п. 9 ст. 226.1 НК РФ (Письмо ФНС от 21.07.2017 № БС-4-11/14329@).

Если в течение 1 квартала 2021 года выплачивались доходы, облагаемые по разным ставкам, разделы 1 и 2 нужно заполнить для каждой из ставок налога.

Заполняем 6-НДФЛ за 1 квартал 2021 года

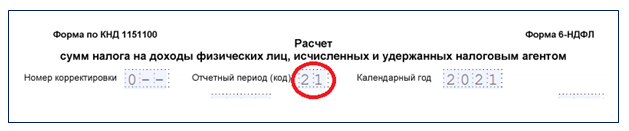

Титульный лист

При оформлении 6-НДФЛ за 1 квартал 2021 года в поле «Отчетный период» проставьте код «21», а в поле «Календарный год» — 2021:

Укажите данные налогового агента:

в поле «Налоговый агент» внесите сокращенное наименование по учредительному документу (при отсутствии сокращенного укажите полное наименование);

поля «ИНН» и «КПП» — заполните в соответствии с данными из свидетельства о постановке на налоговый учет. У индивидуальных предпринимателей КПП нет, они его в отчете не указывают.

В поле «Код по ОКТМО» проставьте код муниципального образования в соответствии с Общероссийским классификатором ОК 033-2013 (ОКТМО). Если в течение отчетного квартала вы сменили муниципалитет, оформите два расчета (Письмо ФНС от 28.09.2020 № БС-4-11/15739@).

со старым ОКТМО — при сдаче формы за период до изменения кода;

с новым ОКТМО — при сдаче формы за период после изменения.

Если 6-НДФЛ сдает налоговый агент лично, в разделе титульного листа «Достоверность и полноту сведений...» укажите код «1», если сдает представитель — код «2». В строках ниже указывается ФИО представителя или наименование организации-представителя.

Раздел 1

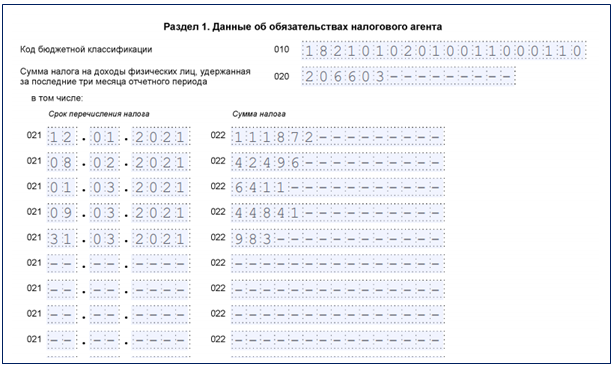

Раздел 1 «Данные об обязательствах налогового агента» заполните в следующем порядке:

в поле 010 укажите КБК по налогу;

в поле 021 — сроки перечисления НДФЛ;

в поле 022 покажите суммы удержанного налога за январь-март 2021 года;

поля 031 и 032 заполните, если в 1 квартале возвращали сотруднику НДФЛ.

Разберем на примере, как заполнить раздел 1 расчета 6-НДФЛ за 1 квартал 2021 года. Данные представлены в таблице:

Дата | Начисления и выплаты в пользу физлиц | НДФЛ, руб. |

11.01.2021 | Выплачена зарплата за декабрь 2020 года, премия по итогам года на общую сумму 860 550,12 руб., НДФЛ с нее удержан и перечислен в бюджет | 111 872 |

31.01.2021 | Начислена зарплата за январь — 336 893,25 руб. Стандартные вычеты 10 000 руб. | — |

05.02.2021 | Выплачена зарплата за январь, НДФЛ с нее удержан и перечислен в бюджет | 42 496 |

05.02.2021 | Начислены и выплачены отпускные в размере 49 318,47 руб. | — |

28.02.2021 | Начислена зарплата за февраль 354 929,86 руб., предоставлены стандартные вычеты 10 000 руб. | — |

01.03.2021 | С отпускных, выплаченных в феврале, перечислен в бюджет НДФЛ | 6 411 |

05.03.2021 | Выплачена зарплата за февраль, НДФЛ с нее удержан и перечислен в бюджет | 44 841 |

26.03.2021 | Начислены и выплачены больничные 7 557,85 руб., с них исчислен и удержан НДФЛ | — |

31.03.2021 | С суммы больничных, выплаченных в марте, перечислен в бюджет НДФЛ | 983 |

31.03.2021 | Начислена зарплата за март 364 141,11 руб., предоставлены стандартные вычеты — 8 600 руб., с зарплаты исчислен НДФЛ | — |

Заполним Раздел 1 по данным примера:

В новом расчете 6-НДФЛ больше не нужно указывать дату фактического получения дохода и дату удержания налога. Если сроки уплаты НДФЛ для нескольких выплат совпадают, то в Разделе 1 их можно объединить.

Например, больничное пособие и отпускные, выплаченные в одном и том же месяце. У них единый срок уплаты — последний день месяца. То же самое с зарплатой и дивидендами, которые перечислили работнику в один день. У них один срок перечисления налога — следующий рабочий день.

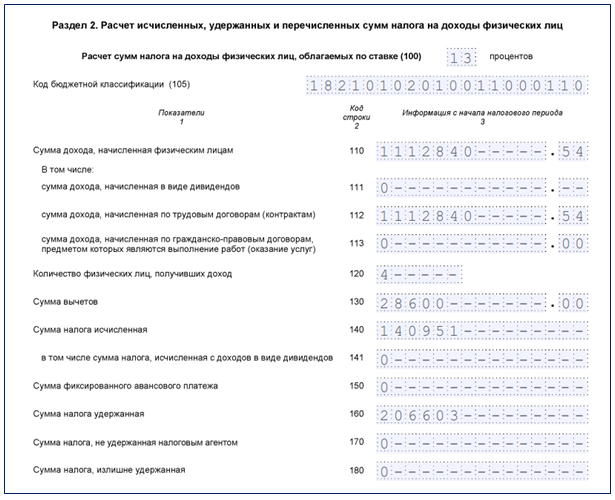

Раздел 2

Раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц» отражает обобщенные по всем физлицам показатели.

Для расчета 6-НДФЛ за 1 квартал в расчет берутся показатели за январь-март. Суммы нужно показать нарастающим итогом с начала года по соответствующей налоговой ставке.

Заполним Раздел 2 по данным примера:

Если выплаченные доходы облагаются по разным ставкам, Раздел 2 нужно заполнить отдельно для каждой из ставок налога.

Срок и способы сдачи 6-НДФЛ за 1 квартал 2021 года

По общему правилу срок сдачи 6-НДФЛ по итогам квартала — не позднее последнего дня месяца, следующего за отчетным периодом (п. 2 ст. 230 НК РФ).

6-НДФЛ за 1 квартал 2021 года нужно сдать в ИНФС не позднее 30.04.2021.

Способы отправки 6-НДФЛ (абз. 6 п. 2 ст. 230 НК РФ):

электронно по ТКС с применением УКЭП;

на бумаге или электронно (на выбор) — при численности физлиц, получивших доходы в отчетном периоде, до 10 человек включительно (Письмо ФНС России от 09.12.2019 № БС-4-11/25215@).

Сдать бумажный расчет можно лично посетив инспекцию, через представителя или направив по почте заказным письмом с описью вложения.

Но в 2023 году сроки изменили. Все из-за ЕНП и ЕНС. Эксперты уже разобрали, как работать с 6-НДФЛ по-новому.

Что учесть в 6-НДФЛ, если доходы физлица превысили 5 млн руб.

С введением с 2021 года прогрессивной ставки НДФЛ у бухгалтера могут появиться дополнительные обязанности. Если доходы вашего сотрудника превысят 5 млн руб., НДФЛ нужно исчислять в особом порядке.

Причем в НК РФ описано только общее правило, по которому определяется ставка НДФЛ (п. 1 ст. 224 НК РФ):

13% — если сумма налоговых баз, указанных в п. 2.1 ст. 210 НК РФ, за налоговый период составляет менее 5 млн руб. или равна этой сумме;

650 тыс. руб. и 15% суммы налоговых баз, указанных в п. 2.1 ст. 210 НК РФ, превышающей 5 млн руб. — если сумма налоговых баз за налоговый период составляет более 5 млн руб.

Такой порядок будет применяться только с 2023 года. В 2021 и 2022 гг. действует переходный период, во время которого прогрессивная ставка НДФЛ применяется к каждой налоговой базе отдельно, а не к совокупности баз, указанных в п. 2.1 ст. 210 НК РФ (п. 3 ст. 2 Федерального закона «О внесении изменений...» от 23.11.2020 № 372-ФЗ).

Примеры заполнения 6-НДФЛ при применении повышенной налоговой ставки можно найти в Письме ФНС от 01.12.2020 № БС-4-11/19702@.

Для перечисления в бюджет НДФЛ, который превышает 650 тыс. руб. и относится к части базы сверх 5 млн рублей, предусмотрен отдельный КБК 182 1 01 02080 01 1000 110 (Приказ Минфина от 12.10.2020 № 236н).

Если по итогам 1 квартала 2021 года вы ошибетесь с расчетом НДФЛ по комбинированной ставке (650 руб. 15% с превышения 5 млн руб.), наказания не будет, если самостоятельно перечислите в бюджет недостающие суммы до 1 июля следующего года (п. 4 ст. 2 Федерального закона № 372-ФЗ).

Нулевой 6-НДФЛ за 1 квартал 2021 года

Если в 1 квартале 2021 года вы не начисляли и не выплачивали доходы физлицам, нулевой 6-НДФЛ можно не сдавать. Но лучше проинформировать налоговиков об этом пояснительным письмом в те же сроки, в которые сдается 6-НДФЛ.

Получите доступ к 35 онлайн-курсам для кадровиков и бухгалтеров. Подключите «Клерк.Премиум». Вы сможете не только проходить курсы, получать сертификаты ИПБ России, но и задавать экспертам «Клерка» неограниченное количество вопросов. Мы ответим в течение дня. Это точно дешевле, чем иметь сторонних консультантов. Сможете собирать вопросы со всех коллег и даже давать им свой логин и пароль, и они тоже смогут задавать вопросы.

Подводим итоги

6-НДФЛ за 1 квартал 2021 сдается на новом бланке, утв. Приказом ФНС от 15.10.2020 № ЕД-7-11/753@.

В расчете нужно заполнить титульный лист, разделы 1 и 2. Приложение № 1 за отчетный квартал не заполняется.

Срок сдачи 6-НДФЛ — не позднее 30.04.2021.

Способы представления 6-НДФЛ — электронный по ТКС с применением УКЭП или на бумаге (при численности до 10 человек).

Комментарии

64А срок выплаты зарплаты (строка 021) должен быть прописан в ЛНА, трудовом или коллективном договоре?

Строка 021 называется срок перечисления налога. Кадровые ЛНА не имеют никакого отношения к форме 6-НДФЛ

ничего не понимаю, вроде объявили что 6НДФЛ и 2 НДФЛ объединили, и как справки составлять? изменения есть или нет?

Справки составляются только за год.

спасибо за разьяснения!