На страховом рынке начали появляться прообразы долевого страхования жизни, которое планируют узаконить в конце 2022 года. Каков будет российский аналог зарубежного unit-linked?

Unit-linked — это симбиоз полиса долгосрочного страхования жизни и инвестиций. За рубежом доля обязательств страховщиков по таким продуктам — в среднем 40–45% от совокупных обязательств по договорам страхования жизни.

На российском страховом рынке о unit-linked говорят уже десяток лет, но купить такие продукты соотечественники пока могут только у иностранных СК — в российской реальности их не существует. Появятся они к концу 2022 года под названием «долевое страхование жизни» (ДСЖ), что, по словам вице-президента ВСС Виктора Дубровина, связано с необходимостью использования русскоязычного термина и важно как с точки зрения потребителей, так и с точки зрения нормотворчества, где использование англоязычного термина недопустимо.

Чем unit-linked отличается от ИСЖ

На первый взгляд может показаться, что ДСЖ станет неким аналогом нашумевшим в последние годы ИСЖ (полисам инвестиционного страхования жизни), но между unit-linked и ИСЖ есть несколько значимых отличий.

- ИСЖ — это продукт с защитой вложенных средств, а в unit-linked инвестиционный риск несет не страховщик, а сам клиент. То есть если рынки ушли в убытки, то по окончании срока действия договора можно вернуть сумму даже меньшую, чем вложил.

- Различаются они и возможностью выбора активов: unit-linked позволяет клиенту собрать свой портфель из активов представленных нескольких десятков или даже сотен инвестфондов и управлять им, докупая или выводя деньги со счета. В ИСЖ инвестор выбирает готовую стратегию из тех, что уже сформировала страховая компания.

- В unit-linked практически все деньги клиента СК вкладывает в выбранные им инвестфонды, поскольку страховщику не нужно гарантировать сохранность вложений. То есть потенциальная доходность продукта может быть значительно выше, чем у ИСЖ, где СК определяет, сколько денег инвестировать, а сколько разместить на депозитах или в облигациях, чтобы защитить внесенные деньги, ведь если выбранная стратегия привела к убытку, то нужно вернуть инвестору изначально вложенную в ИСЖ сумму. Поэтому в ИСЖ примерно 20–30% средств идет на формирование «агрессивного» портфеля (акции, металлы, нефть, продовольственные товары), который зарабатывает основной доход, а 70–80% — в консервативные вложения (ОФЗ, депозиты).

- Более длинный срок инвестирования: в unit-linked инвестор заключает договор со страховой на пять, десять, 15 лет или более, а в ИСЖ договоры на 3–5 лет, больше только у СК «Росгосстрах Жизнь», которая предлагает семилетние полисы.

Каким будет ДСЖ

«Вопрос о необходимости ДСЖ на российском рынке уже не стоит, — говорит вице-президент компании „Совкомбанк Жизнь“, член комитета по страхованию жизни ВСС Дмитрий Малых. — Сейчас идет конструктивный диалог представителей бизнеса с ЦБ и Минфином о конкретных практических шагах по подготовке к выводу этого продукта на рынок».

Но пока ДСЖ только в самом начале пути, и обсуждается сразу несколько концепций, каким оно будет.

«ДСЖ будет сочетать в себе все позитивные свойства продуктов долгосрочного страхования жизни и рынка коллективных инвестиций. Долгосрочность, низкий порог входа, возможность регулярных взносов, широкий спектр покрываемых страхованием рисков и предоставляемых сервисов, особый имущественный статус — с одной стороны. Произвольный выбор инвестстратегий и их доли в портфеле, гибкость при изменении предпочтений клиента между страхованием и инвестициями, налоговые преференции инвестпродуктов — с другой», — перечисляет Дмитрий Малых.

Страховщики склонны верить, что в ДСЖ им развяжут руки в плане выбора активов, а значит, продукт будет более привлекательным для клиентов, чем ИСЖ. По словам Малых, продукты классического долгосрочного страхования жизни ограничены в инвестиционных возможностях из-за так называемых разрешенных активов, прописанных регуляторными ограничениями.

«Такой консервативный подход справедлив для них, потому что жесткие ограничения нацелены на защиту средств клиентов и максимальную надежность их размещения, что позволяет решить задачу гарантированных сбережений», — объясняет он.

Продукты ИСЖ, которые появились как реакция рынка на постоянно растущий спрос на более гибкие и инвестиционно привлекательные страховые продукты с возможностью выбора стратегии размещения средств, тоже много не зарабатывают. И по той же причине. В ДСЖ распределение долей консервативных и агрессивных инструментов должно оказаться в пользу последних, потому что СК не придется гарантировать возврат 100% вложений по окончании срока действия договора.

Центр обучения «Клерка» приглашает посетить бесплатный вебинар про уголовно-правовые риски при участии в гостендерах. Встречаемся 17 августа.

На примере unit-linked, если в полисе страховое покрытие на случай смерти составляет 101–105%, то около 95% денег СК может потратить на рискованные инструменты.

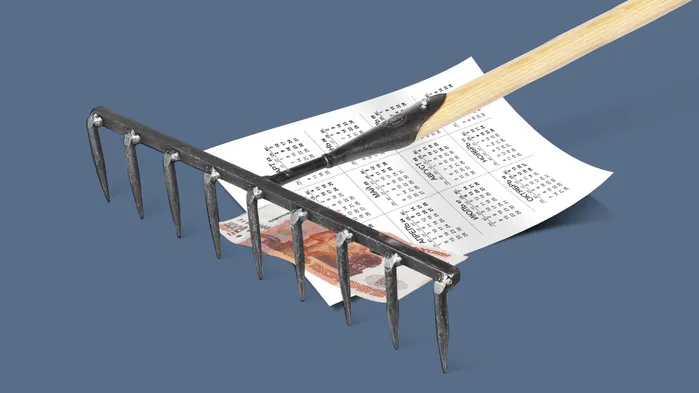

Для этого ДСЖ нужно выделить в качестве отдельного вида страхования, чтобы не наступать на те же грабли, что с ИСЖ, когда инвестиционный продукт развивается в рамках регулирования классического накопительного страхования жизни.

«Страховым сообществом подготовлено несколько проектов нормативно-правовых актов. В зависимости от того, какая концепция ДСЖ будет поддержана Банком России и Минфином, мы готовы доработать и представить новый пакет документов», — говорит Виктор Дубровин.

Кроме того, рынок рассчитывает на улучшение налоговых преференций для нового продукта.

«Инвесторам уже давно доступны ПИФы и брокерское обслуживание. Для того чтобы ДСЖ стало первым выбором клиента, необходимо какое-то уникальное преимущество помимо тех, что дает продукту страховая оболочка, — рассуждает директор по накопительному и инвестиционному страхованию, заместитель генерального директора „АльфаСтрахование-Жизнь“ Александр Денисов. — Самое очевидное — налоговые льготы. Пока этот вопрос только обсуждается на законодательном уровне. В случае, если налоговые льготы будут сравнимы или выше, чем в ИИС, продукт однозначно будет максимально востребованным».

«Введение ДСЖ — это однозначное благо для всех участников рынка, но важно, чтобы оно сопровождалось всеми требуемыми изменениями законодательства и не создавался бы явный арбитраж, как например, сейчас обстоят дела с налоговым вычетом, — поддерживает его руководитель управления инвестиционного страхования жизни СК „Росгосстрах Жизнь“ Борис Борзунов. — Инвестиционный вычет составляет 400 тысяч рублей, а социальный, в который входит страхование жизни, — всего 120 тысяч рублей».

Какой будет страховая составляющая

Западный unit-linked обычно не предусматривает выплаты при травмах и болезнях, не обеспечивает оплату лечения застрахованного и т. д. Единственная его страховая составляющая — выплаты на случай смерти — как правило, составляет 101% от стоимости базового актива. В ИСЖ тоже выплаты преимущественно положены в случае смерти застрахованного, в размере 100% страховой суммы плюс инвестдоход. Иногда к страховым случаям относят инвалидность.

В случае с ДСЖ страховое наполнение договоров, по словам Дмитрия Малых, выгодно отличается тем, что стоимость рисковой защиты в явном виде устанавливается договором страхования, как и все прочие составляющие ценообразования.

«Как и инвестиционные параметры продукта ДСЖ, страховые составляющие также могут гибко меняться в течение всего срока действия полиса — клиент получит возможность подключать и отключать разный уровень страховой защиты», — добавляет Александр Денисов.

Еще из плюсов — ДСЖ, скорее всего, сохранит все преференции полисов страхования жизни: возможность оформить 13-процентный налоговый вычет (максимальная сумма, с которой по нынешнему законодательству его можно получить, — 120 тыс. рублей), страховые деньги не могут быть конфискованы, на них не может быть наложен арест, их не имеют права взыскать по суду, они не подлежат разделу между супругами при разводе и не нуждаются в налоговом декларировании.

Александр Денисов говорит, что в случае, если все предложения страхового сообщества будут поддержаны регулятором и законодателями, клиенты получат такие преимущества:

- возможность определить страховую сумму по риску дожития не в денежном выражении, а в количестве паев (юнитов). То есть клиент не тратит значительную часть уплаченной страховой премии на гарантию возврата капитала, а может с небольшими издержками инвестировать в фондовый рынок с помощью продукта, который содержит страховую защиту по другим рискам (уход из жизни, несчастные случаи, диагностирование смертельно опасных заболеваний и т. п.);

- сегрегация (отделение) учета активов по ДСЖ от других активов страховщика и обеспечение за счет этого дополнительных гарантий сохранности инвестиций клиента;

- активное управление портфелем;

- возможность замены одной инвестстратегии на другую, добавление новых;

- гибкий график пополнений или выводов денежных средств из продукта;

- прозрачная стоимость продукта для клиента.

Первые пробы

Прототипы ДСЖ уже начали появляться на российском рынке. Компания «АльфаСтрахование-Жизнь» заявила о запуске масштабной обновленной программы ИСЖ «Портфельные инвестиции» с возможностями управления.

«По сути, программа представляет собой аналог долевого страхования жизни, которое Банк России планирует запустить только в конце следующего года», — рассказывает Александр Денисов.

Квалифицированные инвесторы могут наполнить личный портфель, выбирая из пяти инвестстратегий, которые различаются по регионам, отраслям и уровню риска. И менять его состав в зависимости от ситуации на рынке, докупая и продавая стратегии, пополнять его или выводить средства без комиссии ежегодно до 10% от стоимости портфеля, а через три года — любой объем. Это продукт для квалифицированных инвесторов, поскольку в отличие от большинства программ ИСЖ в «Портфельных инвестициях» клиенты берут все рыночные риски на себя.

Инвестполисы с динамическим составом базовых активов на рынке были и раньше, но только в сегменте ИСЖ с защитой капитала. Правда, по словам Бориса Борзунова, спрос клиентов на них сильно ниже, чем на продукты с устойчивыми базовыми активами, поэтому их предлагают в основном в прайвет-сегменте банков.

«Если мы перекладываем ответственность за принятие решений на самих инвесторов, это нередко может сыграть им не на руку, возникнут так называемые ошибки новичка. Если же это делается в автоматическом режиме, по определенному алгоритму, то начинает страдать прозрачность продукта», — говорит он.

Кому может быть интересно ДСЖ

Напрашивается вывод, что ДСЖ станет продуктом для финансово грамотных квалифицированных инвесторов. Насколько оно будет им интересно, пока сказать сложно, учитывая, что если главной целью выбирать получение максимальной доходности вложений, то, скорее всего, на паях ПИФов можно заработать больше. Да и продать их можно в любой момент, тогда как досрочное прекращение страхового договора приведет к финансовым потерям — клиенту вернут выкупную сумму, а не полный объем вложенных средств. А полноценную страховую защиту в ДСЖ не получить, потому что в инвестпродукте акцент делается на заработок.

В СК «Совкомбанк Жизнь» прогнозируют, что новый инвестпродукт может быть интересен тем, кто ищет большую доходность, чем может предложить ИСЖ, но не готов самостоятельно заниматься активными биржевыми операциями.

«Это, скорее, пассивный инвестор, у которого в силу личных обстоятельств имеются объективные потребности в рисковой защите и накоплениях», — говорит Дмитрий Малых, добавляя, что в некоторых странах продукты типа unit-linked являются основой формирования личных пенсионных накоплений граждан, что поддерживается налоговыми преференциями со стороны государства.

Начать дискуссию