Декларацию по налогу на добавленную стоимость за 4 квартал 2021 года нужно сдать в налоговую не позднее 25 января 2022 года. По какой форме сдавать? Какие листы декларации по НДС являются «годовыми» и кому их нужно заполнить? Как оформить декларацию НДС за 2021 год, если с 2022-го применяется УСН? На что еще обратить внимание?

Курс повышения квалификации «Все про НДС: от нуля до сложных моментов»

На практических примерах научим вас работать с НДС в любых ситуациях: разберем новые правила 2024 года по НДС, заполнение деклараций, применение льгот и обоснование вычетов. Вы будете уверены в своих знаниях и отработаете навыки на практике для работы без ошибок. Сейчас на обучение действует специальная цена 20700 9900 руб.

Форма отчета по НДС за 4 квартал 2021 года

Отчитываться по НДС за 4 квартал 2021 года нужно по форме, утвержденной приказом ФНС от 29.10.2014 № ММВ-7-3/558 в редакции изменений, внесенных приказом ФНС от 26.03.2021 № ЕД-7-3/228.

Напомним, что изменения касаются добавления в декларацию по НДС сведений о прослеживаемости товаров. И начинать сдавать отчет «с прослеживаемостью» надо было с 3 квартала 2021 года.

За исключением изменений в части прослеживаемости, общий порядок заполнения и сдачи декларации по НДС в 2021 году не менялся.

Далее будем говорить только о нюансах заполнения декларации НДС, которые связаны с 4 кварталом 2021 и завершением отчетного года.

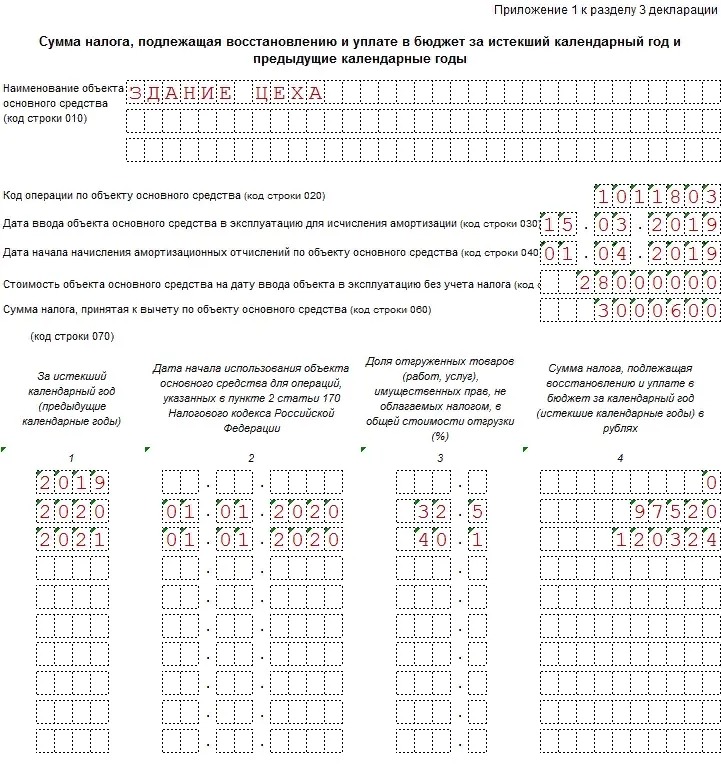

Приложение 1 к разделу 3

Приложение 1 к Разделу 3 включают в состав декларации НДС один раз в год — в отчет за 4 квартал.

Данные в Приложение вносят, если согласно ст. 171.1 НК РФ вы восстанавливаете НДС:

по построенным или приобретенным недвижимым ОС;

со стоимости их модернизации (реконструкции).

Приложение заполняют отдельно:

по каждому недвижимому ОС;

на стоимость работ по модернизации (реконструкции) по каждому объекту.

Заполняют Приложение, начиная с года, в котором начали восстанавливать налог. За годы, когда ОС использовали только для облагаемых НДС операций, восстанавливать налог не нужно (письмо Минфина от 11.09.2013 № 03-07-11/37461).

Строки 010 — 060 Приложения заполняются так:

строка 010 — указывают наименование ОС;

строка 020 — код операции;

строка 030 — вносят дату ввода ОС в эксплуатацию.

Если восстанавливаете налог со стоимости модернизации (реконструкции), то указывают дату ввода ОС в эксплуатацию после ее проведения;

строка 040 — дата, с которой начисляете амортизацию по ОС.

При восстановлении налога по модернизации (реконструкции) — дата, с которой начисляете амортизацию с новой стоимости ОС, образовавшейся в результате модернизации (реконструкции);

строка 050 — указывают стоимость ОС на дату его ввода в эксплуатацию либо стоимость модернизации (реконструкции) без НДС;

строка 060 — фиксируют НДС, который приняли к вычету при вводе ОС в эксплуатацию либо со стоимости модернизации (реконструкции).

На протяжении всех лет, в течение которых восстанавливаете НДС по одному и тому же объекту ОС, сведения о нем в строках 010 — 060 Приложения 1 к Разделу 3 декларации заполняют одинаково.

Прямо сейчас на «Клерке» набираем группу на курс повышения квалификации по теме «ФСБУ 5/2019: «Запасы»!

После курса вы:

научитесь понимать и применять на практике требования нового стандарта;

будете знать, что делать при поступлении заказов, обесценивании материалов и отпуске в производство;

сможете выбрать нужный именно вашей компании способ применения новых стандартов;

будете делать только нужные проводки.

Программу курса посмотреть можно здесь.

Далее рассмотрим строки, которые изменяются от года к году.

В строке 070 показывают раздельно суммы НДС к восстановлению за отчетный год и за предшествующие годы.

В графу 1 вписывают годы, в которых начисляли амортизацию по ОС, — начиная с года ввода в эксплуатацию (в т. ч. в связи с модернизацией/реконструкцией). В первую строку графы 1 переносят год из строки 040.

Графы 2 — 4 по каждому году заполняют так:

1. По предыдущим годам:

если НДС начали восстанавливать только в отчетном году, в графах 2 и 3 за предыдущие годы ставят прочерки (либо они остаются пустыми), а в графе 4 проставляют 0;

если в предыдущие годы НДС по конкретному ОС восстанавливали и в отчетном году процесс продолжается, в графы 2 — 4 переносят сведения из строки 070 декларации НДС за 4 квартал предыдущего года.

2. По отчетному году:

в графе 2 указывают дату, с которой стали использовать ОС для необлагаемых операций;

в графу 3 вписывают долю необлагаемых операций в общем объеме реализации за год (долю следует определять в процентах с точностью до десятых);

в графе 4 указывают НДС к восстановлению за отчетный год, рассчитанный по формуле.

Пример заполнения Приложения 1 к Разделу 3 декларации по НДС за 4 кв. 2021 года выглядит так:

Декларация по НДС за 4 квартал при переходе на УСН с 2022 года

При переходе на УСН налогоплательщику, до этого уплачивающему НДС, необходимо выполнить переходные моменты.

Восстановление НДС при переходе на УСН в декларации

Первая обязанность будущего упрощенца — восстановить суммы НДС, принятые к вычету по товарам, работам, услугам, в том числе по ОС и НМА, имущественным правам, которые он будет использовать после перехода на упрощёнку (подп. 2 п. 3 ст. 170 НК РФ).

Восстанавливать нужно суммы НДС:

по товарам, работам, услугам — в размере ранее принятом к вычету;

по ОС и НМА — в размере суммы, пропорциональной остаточной (балансовой) стоимости без учета переоценки (см. письмо Минфина России от 20.07.2021 № 03-07-11/57861).

При восстановлении НДС по внеоборотным активам в случае перехода на упрощенку правило 10 лет (ст. 171.1 НК РФ) не работает!

Напомним, что суммы восстановленного НДС относят в состав прочих расходов в соответствии со ст. 264 НК РФ.

Если НДС по чему-либо, приобретенному до перехода на упрощенку, к вычету не ставили, то восстанавливать ничего не нужно.

В соответствии с НК РФ момент возникновения обязанности восстановить НДС связан с началом использования объекта для операций, не облагаемых НДС. Поэтому восстановить НДС будущему упрощенцу нужно в налоговом периоде, предшествующем переходу на УСН. То есть в 4 квартале, поскольку налоговый период для НДС — квартал.

И в налоговых регистрах, и в декларации по НДС восстановленный налог также нужно отразить в 4 квартале предыдущего года:

в книге продаж нужно зарегистрировать счета-фактуры на суммы НДС, подлежащие восстановлению, на основании которых НДС ранее был принят к вычету. Так можно сделать, если в налоговом периоде, предшествующем переходу на УСН, не истек срок хранения этих счетов-фактур;

в книге продаж также допустимо зарегистрировать бухгалтерскую справку с суммой НДС к восстановлению — в случае отсутствия данных счетов-фактур в связи с истечением срока их хранения (см. письма Минфина от 13.11.2019 № 03-11-11/87539, от 06.09.2018 № 03-07-09/63731);

в декларации по НДС восстановленный налог надо зафиксировать в строке 080 Раздела 3 без расшифровок. Далее смотрите фрагмент заполнения Раздела 3 декларации НДС за 4 квартал 2021 года с НДС к восстановлению при переходе на УСН.

Возврат НДС с авансов при переходе на УСН в декларации

Если был получен аванс, с которого исчислили и заплатили НДС в 2021 году, а товары (работы, услуги) по нему будут отгружены (предоставлены) уже в периоде применения УСН, следует вернуть покупателям НДС с таких авансов.

Такой налог можно принять к вычету в 4 квартале 2021 года при наличии документов, подтверждающих факт возврата НДС (п. 5 ст. 346.25 НК РФ).

Указанную последовательность: возврат покупателю налога — вычет возвращенного НДС нарушать нельзя! Если сначала поставить НДС к вычету, а только потом вернуть его покупателю, подобный вычет будет считаться неправомерным.

Суммарно возвращенный покупателям НДС при переходе на УСН отражают в строке 080 Раздела 3 (вместе с восстановленным входным НДС по покупкам, которые «переходят» на УСН).

А вот строка 090 Раздела 3 предназначена для отдельной расшифровки сумм НДС, которые поставлены в вычет будущим упрощенцем после фактического возврата этого НДС покупателю. Обратите внимание, что вычеты по авансам, которые будут возвращены в текущем году до перехода на УСН, тоже могут попасть в строку 090 Раздела 3.

Фрагмент Раздела 3 с заполненной строкой по возвращенным покупателям авансам можно тоже увидеть на Рисунке выше.

При возврате НДС покупателю нужно также сделать соответствующую запись в книге покупок за 4 квартал года, в котором еще применяли ОСН.

Можно ли будет на УСН сдать уточненку и получить возмещение НДС за 4 квартал 2021?

Если до перехода на УСН налогоплательщик уплачивал НДС, то он имеет право на возмещение НДС по операциям, по которым налог к возмещению возник до перехода на УСН. Такой вывод следует из п. 2 ст. 173 НК РФ.

Налоговый кодекс РФ не запрещает после перехода на УСН заявлять вычеты за периоды, когда применяли ОСН, и подавать за эти периоды декларации (в т. ч. уточненные) к возмещению.

Сделать это можно не только по 4 кварталу, но и по предыдущим, если не истек срок, позволяющий подать на возмещение. Сдать такую уточненку можно и тогда, когда формально уже действует УСН.

Например, если организация перешла на УСН с 01.01.2022 и в 2022 году обнаружила, что не включила в декларацию вычет по счету-фактуре, полученному в 4 квартале 2021 года (на который имела право), можно подать уточненку по НДС, находясь на УСН и получить возмещение.

В целом такие правила распространяются и на случаи, когда счета-фактуры получены уже в 2022 году. Но с одним важным моментом! Заявить вычет (возмещение) НДС можно, если:

Товары (работы, услуги) вы приняли на учет в 4 квартале года перед переходом на УСН.

Счет-фактуру получили после перехода, но до того, как истек срок подачи декларации по НДС за этот период!

То есть по счету-фактуре, относящемуся к операции в 4 квартале 2021 года и полученному в 2022 году, можно заявить вычет (возмещение), если получить его до 25 января 2022 года.

Если же счет-фактура в 2022 году совсем «опоздал», то, скорее всего, получить по нему возмещение уже не удастся. По той причине, что не будут выполнены все условия, поименованные в ст. 172 НК РФ. Одно из них — как раз наличие полученного счета-фактуры. Полученный документ для расчетов по НДС будет относиться к периоду, в котором налогоплательщик уже не является плательщиком НДС и, соответственно, уже не может использовать право на вычет.

Начать дискуссию