Наши коллеги из clubtk.ru написали материал: бухгалтерский учет питания сотрудников: что важно знать. С их разрешения мы перепечатываем статью полностью.

Как трудовые договоры влияют на учет обедов

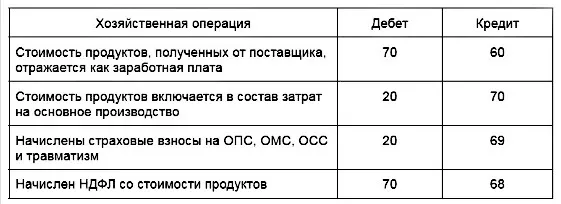

Когда в коллективном и трудовых договорах прописана обязанность работодателя кормить работников, всю выданную им еду считают частью их зарплаты. Бесплатно полученные продукты питания — дополнительный доход гражданина, который облагается НДФЛ и страховыми взносами. Но чтобы бухгалтерия могла их рассчитать, ей следует видеть стоимость обедов отдельно взятого человека.

Кто-то выдает работникам равноценные порции, а кто-то — специальные талоны, которые меняются на еду. Такая схема хоть и муторная, но прозрачная. Только так можно включить понесенные затраты в расходы на оплату труда и уменьшить налог на прибыль.

Что касается НДС, то при таком подходе налог не предъявляют — реализации здесь нет. Но и входящий НДС принять к вычету не получится, потому как блюда покупались не для перепродажи и не для участия в других операциях, облагаемых НДС. Бухгалтеры включают входящий налог в стоимость питания.

Поскольку обеды являются частью зарплаты работников, проводки питания сотрудников в бухгалтерском учете идут через счет 70.

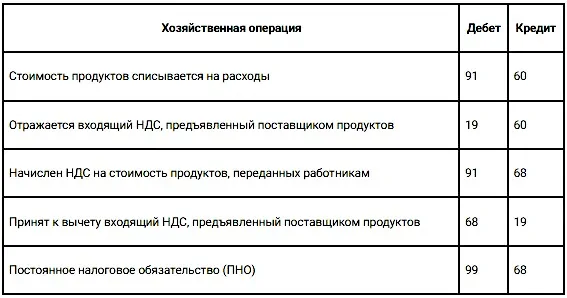

Если обязанность по питанию персонала не закреплена коллективным и трудовым договорами, то создается иная картина.

Во-первых, еда уже не является частью зарплаты, поскольку соглашения с работниками об этом нет. Есть только односторонний приказ директора о приобретении и раздаче обедов персоналу.

Платить за инициативу руководства работники не должны, поэтому закуп обедов осуществляется за счет прибыли работодателя. Правда, от налогов и взносов никто не освобожден. Если предприятие бесплатно выдало продукты, то опять же создало работникам доход.

Во-вторых, при такой системе придется начислять и НДС. Если продукты не считаются зарплатой, то их передача от работодателя к работнику расценивается как переход права собственности на безвозмездной основе, который налоговики считают реализацией. Плюс этой системы — возможность принимать к вычету входящий НДС, а минус — стоимость питания нельзя включить в оплату труда и уменьшить налог на прибыль.

Бухгалтерские проводки питания сотрудников за счет предприятия (при отсутствии персонификации доходов персонала) будут следующими.

Подведем небольшой итог. Если возможность предоставления питания работникам закреплена коллективным и трудовым договором, то обеды считаются зарплатой. Если нет, то финансируются за счет предприятия и списываются на расходы со всеми вытекающими последствиями по НДС. Уточните, на основании каких документов кормят сотрудников у вас на предприятии. От этого зависит, какими будут проводки бухучета питания сотрудников и как поступать с НДС.

Примеры корреспонденций счетов при разных системах питания рассмотрим ниже.

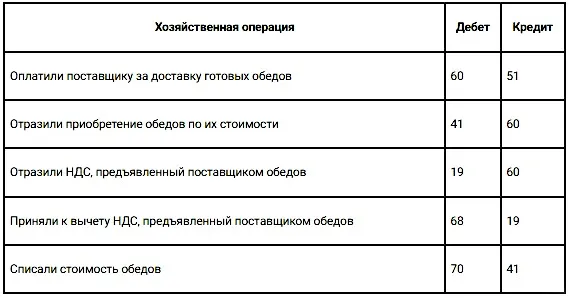

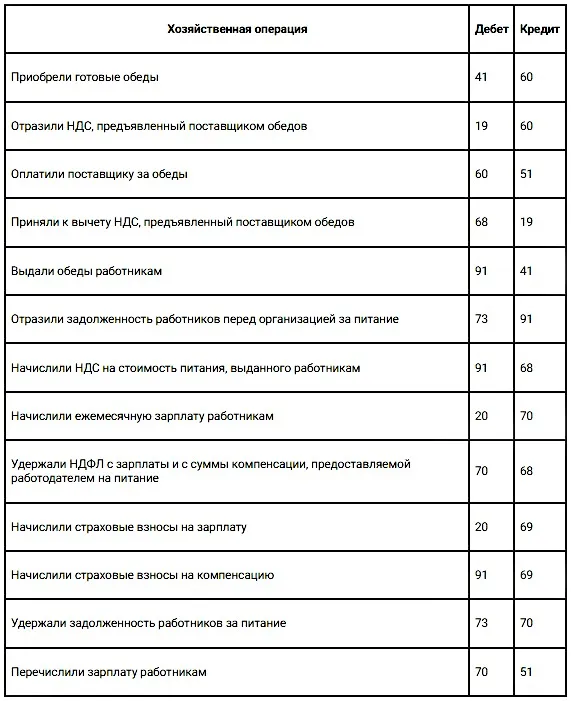

Покупка обедов у сторонней фирмы

Пожалуй, самыми популярными способами накормить персонал являются кейтеринг и обслуживание в кафе.

В первом случае предприятие заключает договор на доставку комплексных обедов прямо в офис (выездное обслуживание). А во втором — договор на обслуживание персонала в каком-то кафе (столовой, ресторане) по абонементу, корпоративной карте или талону. Работодатель выделяет некую сумму, на которую сотрудники выберут себе там обед или получат готовый бизнес-ланч.

Бухгалтерские проводки продуктов питания для сотрудников можно оформить следующим образом.

Обеды на «шведском столе»

Шведский стол — это необязательно длинный прилавок с десятью блюдами. Это любые продукты, которые выложены в свободном доступе — чай, кофе, сахар, печенье, леденцы и даже кулер с водой. Кто и сколько возьмет, непонятно, но учитывать затраты приходится. Все эти бонусы стоят денег, которые организация платит со своих счетов.

Если в компании все так, то единственное, что видит бухгалтер, — купили продукты и отправили их в зону отдыха. Значит, получится отразить только приобретение и списание.

Какими будут проводки питания сотрудников на «шведском столе», покажем на примере.

Директор фирмы послал секретаря Елену за чаем. Девушке выдали наличные из кассы, и она отправилась выполнять поручение. Для бухгалтера Елена — подотчетное лицо, которое должно прибыть в назначенный срок с чаем и чеком. В бухучете выдача «налички» из кассы в пользу подотчетника отражается так: Дебет 71 — Кредит 50.

Сотрудница вернулась вовремя, составила авансовый отчет и приложила к нему чек. То есть отчиталась за потраченные деньги и больше ничего не должна. Чтобы списать с нее ответственность и показать покупку продукта, сделаем проводку: Дебет 41 — Кредит 71. Дальнейшая судьба чая нам не известна, следить за ним нереально, поэтому спишем его на прочие расходы: Дебет 91.02 — Кредит 41, и всё.

Конечно, сценарий может разворачиваться и без подотчетных лиц. Например, бухгалтерия сама оплатит поставщику за полноценные обеды для последующей выдачи на «длинном» столе (Дебет 60 — Кредит 51). Некоторые предприятия чай и кофе считают материалами и ведут их через счет 10.

Но суть одна — «шведский стол» прямиком пойдет в расходы.

Уменьшить базу по налогу на прибыль стоимостью продуктов, выданных работникам со «шведского» стола, не получится. Для этого важно персонифицировать доход каждого сотрудника и удержать НДФЛ, что в данной системе питания невыполнимо.

Деньги вместо обеда

Иногда предприятия, чтобы не «заморачиваться» с закупом продуктов, предлагают своим сотрудникам денежную компенсацию. Где-то такая возможность предоставляется сотрудникам на выбор: еда или деньги. А где-то каждый месяц «по умолчанию» доплачивают некую сумму средств в качестве бонуса. В обоих случаях компенсация — тоже доход человека, с которого будет уплачен НДФЛ.

Информация о прочих расчетах с персоналом (за исключением оплаты труда и подотчета) собирается на счете 73. Когда общество выдает деньги работнику, то бухгалтер делает такие проводки компенсации питания сотрудникам:

наличными из кассы — Дебет 73 — Кредит 50;

на карту с расчетного счета — Дебет 73 — Кредит 51.

Далее останется начислить и удержать НДФЛ на сумму компенсации — Дебет 73 — Кредит 68. И списать налог на убытки — Дебет 99.2 — Кредит 68, а компенсацию на внереализационные расходы — Дебет 91.2 — Кредит 73.

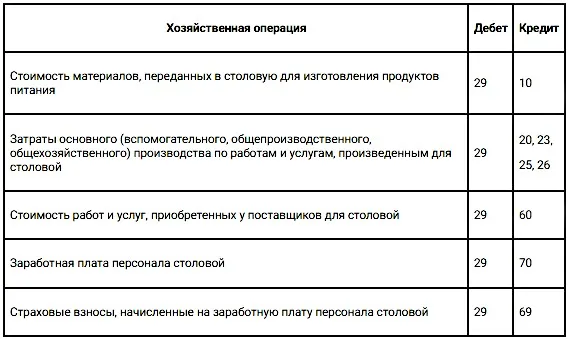

Столовая на балансе предприятия

Самый затратный способ, но его все же выбирают крупные компании. Если ваша столовая обслуживает только своих работников, то бухучет ведите на счете 29 «Обслуживающие производства и хозяйства». Он предназначен для сбора информации о расходах подразделений организации (столовой, общежития, детсада), деятельность которых не является основной для предприятия, а нужна лишь для оказания социальной помощи персоналу.

По дебету счета показывают все затраты столовой, которое предприятие понесло для ее производства.

В конце месяца согласно принятой учетной политике со счета 29 учтенные затраты списывают на счета учета материально-производственных запасов (МПЗ), готовой продукции, затрат или на продажи, если продукты отпускались сторонним потребителям.

Если работники покупают продукцию столовой (происходит реализация), то учет доходов и расходов ведется на счете 90 «Продажи». А когда обеды выдаются бесплатно, то их стоимость списывается в дебет счетов учета затрат тех подразделений, к которым относятся эти работники — 20, 23, 25, 26, 44.

Когда столовая продает продукцию посторонним потребителям, бухучет тоже ведут на счете 29. Но только если деятельность столовой не является единственной для компании.

Организации, которые целенаправленно занимаются оказанием услуг по питанию, относятся к предприятиям общепита. У них бухгалтерский учет идет по другим правилам.

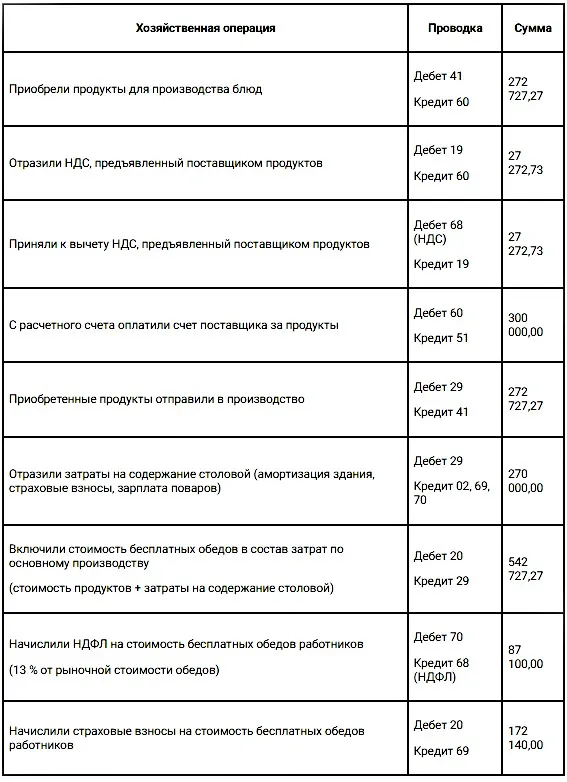

Пример учета затрат столовой

Покажем на примере, как списать питание сотрудников, которое выдавалось им бесплатно в столовой предприятия.

ООО «Clubtk.ru» бесплатно предоставляет своим работникам питание, предусмотренное коллективным и трудовыми договорами. Общество организовало столовую, закупает продукты и самостоятельно готовит обеды для персонала. Посторонним лицам блюда не отпускаются.

Затраты фирмы на содержание столовой по итогу месяца составили 270 000 руб. Сюда вошла зарплата поваров и амортизация здания, в котором размещено производство. Продукты, из которых готовят обеды, закупаются у стороннего поставщика: за месяц на них потратили 300 000 руб., в т. ч. НДС 10 % — 27 272,73 руб. Рыночная стоимость обедов составила — 670 000 руб.

Все работники, получающие бесплатные обеды, относятся к основному производству (счет 20). Общая сумма страховых взносов (ОПС, ОМС, ФСС) — 30 %, а тариф взносов на травматизм — 0,2 %.

Итого за месяц компания потратила на содержание столовой и закуп продуктов: 270 000 + 300 000 = 570 000 руб.

Сумма страховых взносов со стоимости бесплатных обедов составит: 570 000 × 30,2 % = 172 140 руб.

Вот как отразить питание сотрудников в бухгалтерском учете.

Льготное питание

Иногда на предприятии применяют схему льготного питания — когда одну часть суммы оплачивает работодатель, а другую — работник. На деле это выглядит так: заключается договор на поставку обедов со сторонней организацией, предприятие из своих средств оплачивает услуги этой компании, но потом с зарплаты работника удерживает некую сумму.

Разумеется, это должно оговариваться с работниками и закрепляться документально. Иначе как вы объясните работникам и контролерам, почему каждый месяц удерживаете деньги.

Бухгалтерские проводки по питанию сотрудников из заработной платы будут выглядеть следующим образом (при условии что питание не закреплено внутренними актами).

Проводки питания работников сверх норм в бухучете будут аналогичными, потому что если превысите предел компенсации, установленной на предприятии, то тоже удержите излишек из зарплаты работника, начислите НДФЛ и страховые взносы.

Начать дискуссию