Кто сдает 6–НДФЛ

В отношении физических лиц работодатель является налоговым агентом. Отсюда вытекает обязанность не только удерживать и уплачивать налог, но и сдавать отчетность. 6-НДФЛ предоставляют:

Работодатели, заключившие трудовой договор. Не имеет значения его статус: срочный или бессрочный

Компании и ИП, заключившие договор подряда на выполнение работ/услуг

Филиалы компаний, самостоятельно производящие расчеты с физическими лицами

Главы КФХ, у которых имеются наемные сотрудники или договорники.

Когда с физическим лицом заключается договор подряда, налоговый агент обязан удержать НДФЛ и перечислить в бюджет, а также отчитаться по форме 6-НДФЛ.

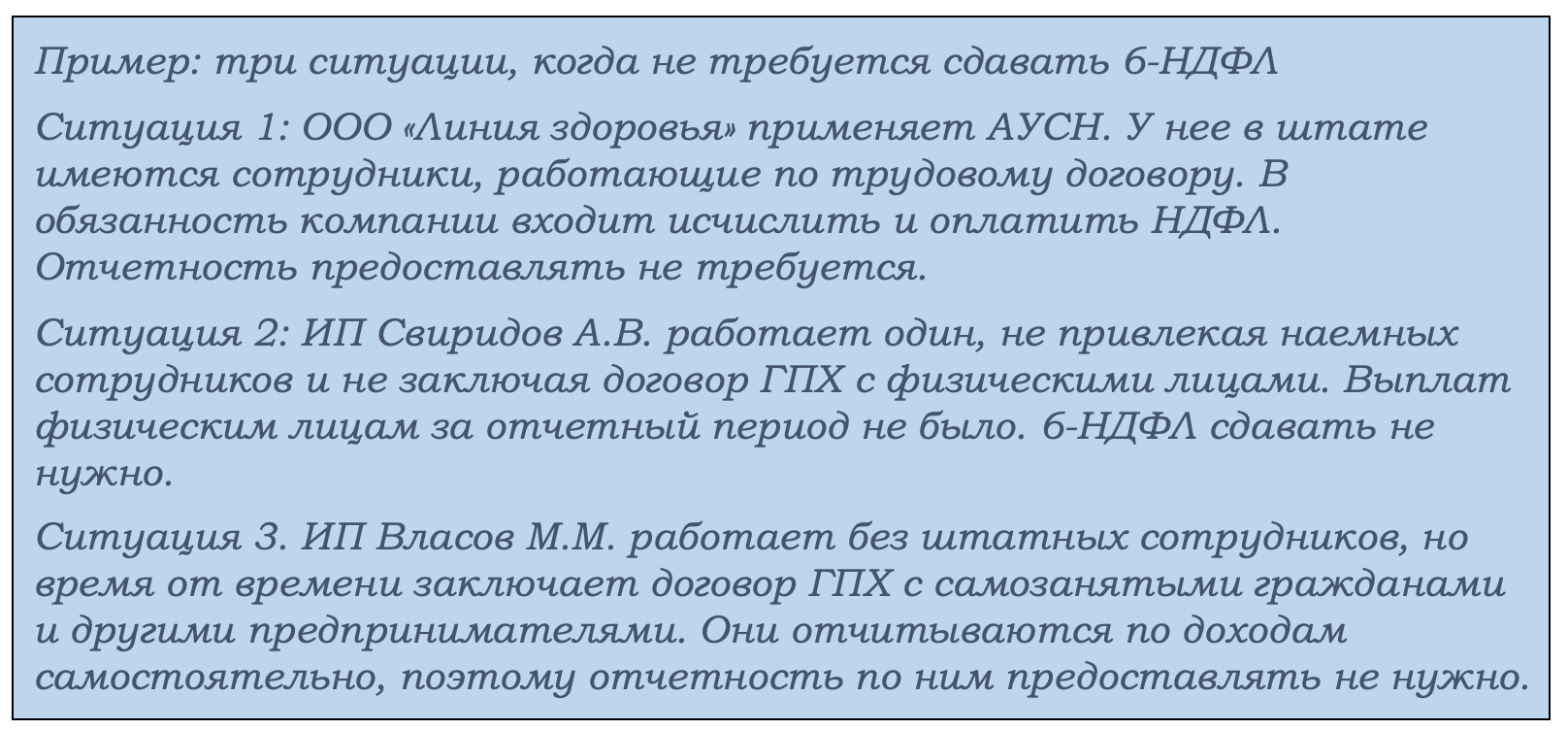

Исключение делается в отношении предпринимателей, которые выполняют работы, оказывают услуги, и для самозанятых граждан, которые самостоятельно уплачивают налоги с дохода.

В честь дня бухгалтера дарим вам скидку на популярную подписку Клерк.Премиум. Сейчас ее можно оформить на 70% дешевле: 14 900 ₽ 50 000 ₽.

Кто не сдает 6–НДФЛ

Отчет предназначен для компаний и ИП, которые относятся к категории налоговых агентов. Для них существуют иные правила сдачи отчетности.

6-НДФЛ не нужно сдавать, если в течение отчетного периода не было выплат физическим лицам. Также освобождены от обязанности предоставлять отчетность налогоплательщики (юридические лица и ИП), применяющие АУСН.

Что изменилось в отчете 6-НДФЛ В 2023 году

Корректировки в форму отчетности за 2023 год внесены из-за обновления законодательства по исчислению и оплате налога на доходы физических лиц. Ранее днем получения физическим лицом дохода по трудовому договору считался последний день расчетного месяца.

С 2023 года правила изменились. Основанием для возникновения дохода стали даты:

Получение денежных средств в кассе предприятия;

Перечисление на карту или банковский счет;

Перечисление на счет иных лиц, если на это было распоряжение сотрудника.

Согласно статье 136 ТК работодатель обязан выплачивать заработную плату не реже двух раз в месяц. Отсюда следует, что доход работника возникает дважды в месяц. Но могут быть исключения: например, если он находился в неоплачиваемом отпуске.

Работодатель исчисляет НДФЛ на дату получения аванса и зарплаты. Ранее не нужно было удерживать налог с аванса, а только по состоянию на последний день месяца.

В связи с внесенными в законодательство корректировками изменились расчётные периоды и дата перечисления НДФЛ в бюджет. В качестве расчетного периода принимается время с 23 числа прошлого месяца по 22 — текущего. При сдаче годового НДФЛ нужно учитывать особый период — декабрьский. Перечислить НДФЛ в декабре нужно с учетом двух сроков:

11.2023 — 22.12.2023 — до 28.12.2023;

12.2023 — 31.12.2023 — в последний день 2023 года, который считается рабочим.

В 6-НДФЛ учтены эти изменения и внесены корректировки в Раздел первый. Из него исключены лишние строки. Раньше особый порядок существовал по срокам выплат по листкам временной нетрудоспособности и отпускных. Теперь их нужно указывать в зависимости от даты выплаты.

Другое новшество — стр. 020 Раздела первого стала называться по-другому. Теперь это — сумма НДФЛ, подлежащая перечислению за последние 3 месяца отчётного периода. Также изменился штрих-код на второй странице отчета.

Как заполнить 6-НДФЛ ЗА 2023 год

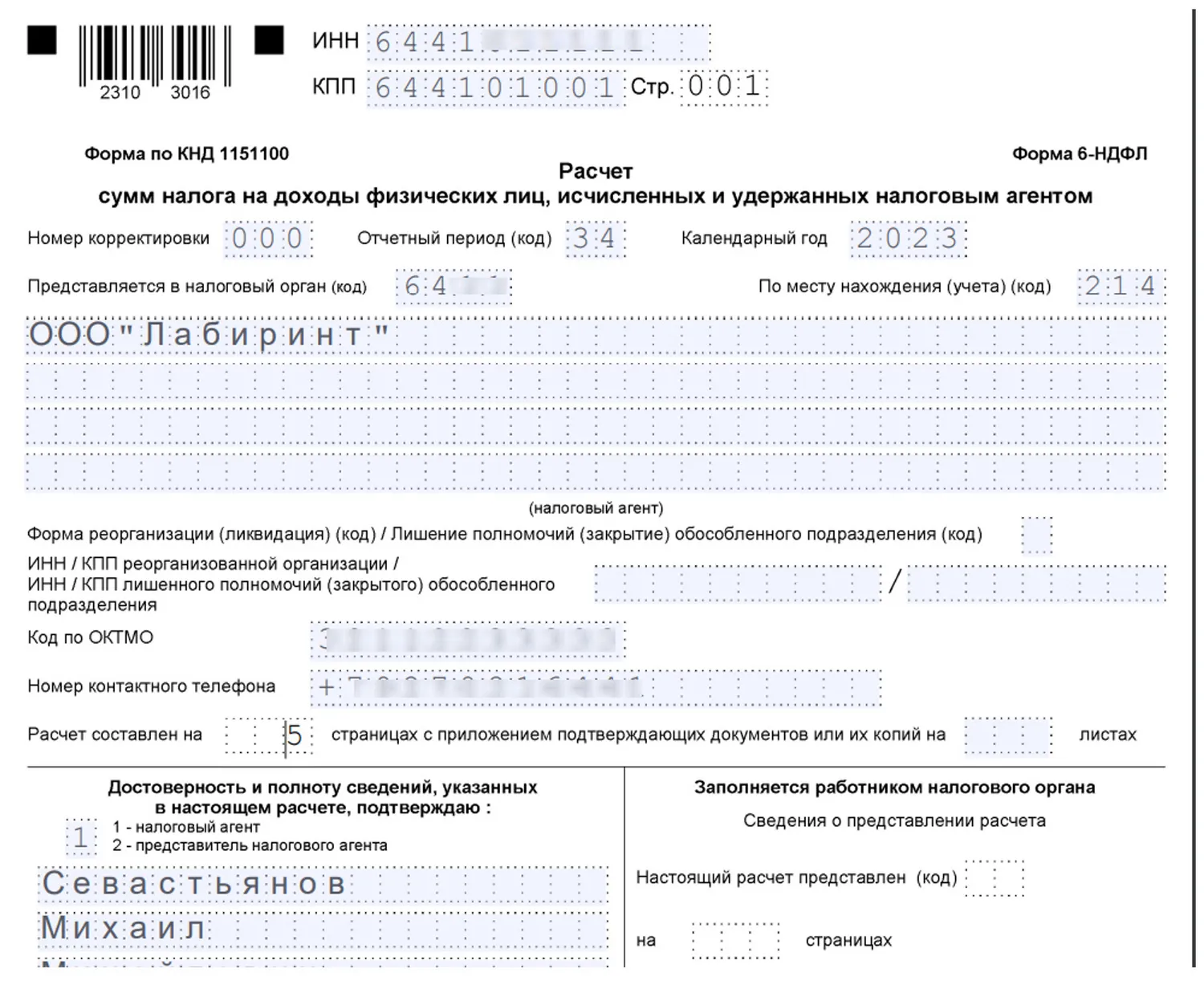

Налоговые агенты начинают заполнение формы с титульного листа.

Здесь в верхней части листа нужно заполнить ИНН/КПП. Второй реквизит не заполняют предприниматели. Далее проставляется номер корректировки, если отчет не является первичным, указывается отчетный период (для годового отчета это цифры 34, календарный год).

Ниже отведено место для указания кода налоговой инспекции, куда направляется отчет, и кода места месторождения налогового агента. Юридические лица ставят «214», предприниматели – «120».

Что касается наименования юридического лица, то здесь действуют такие правила:

Если уставом предусмотрено сокращенное название, то нужно указывать его

Если уставом предусмотрено применять только полное наименование — писать полностью.

Для реорганизованных, ликвидированных компаний, лишенных полномочий обособленных подразделений предусмотрен отдельный блок, где требуется указать их ИНН/КПП.

Далее проставляется код ОКТМО, контактный телефон и количество листов в отчете.

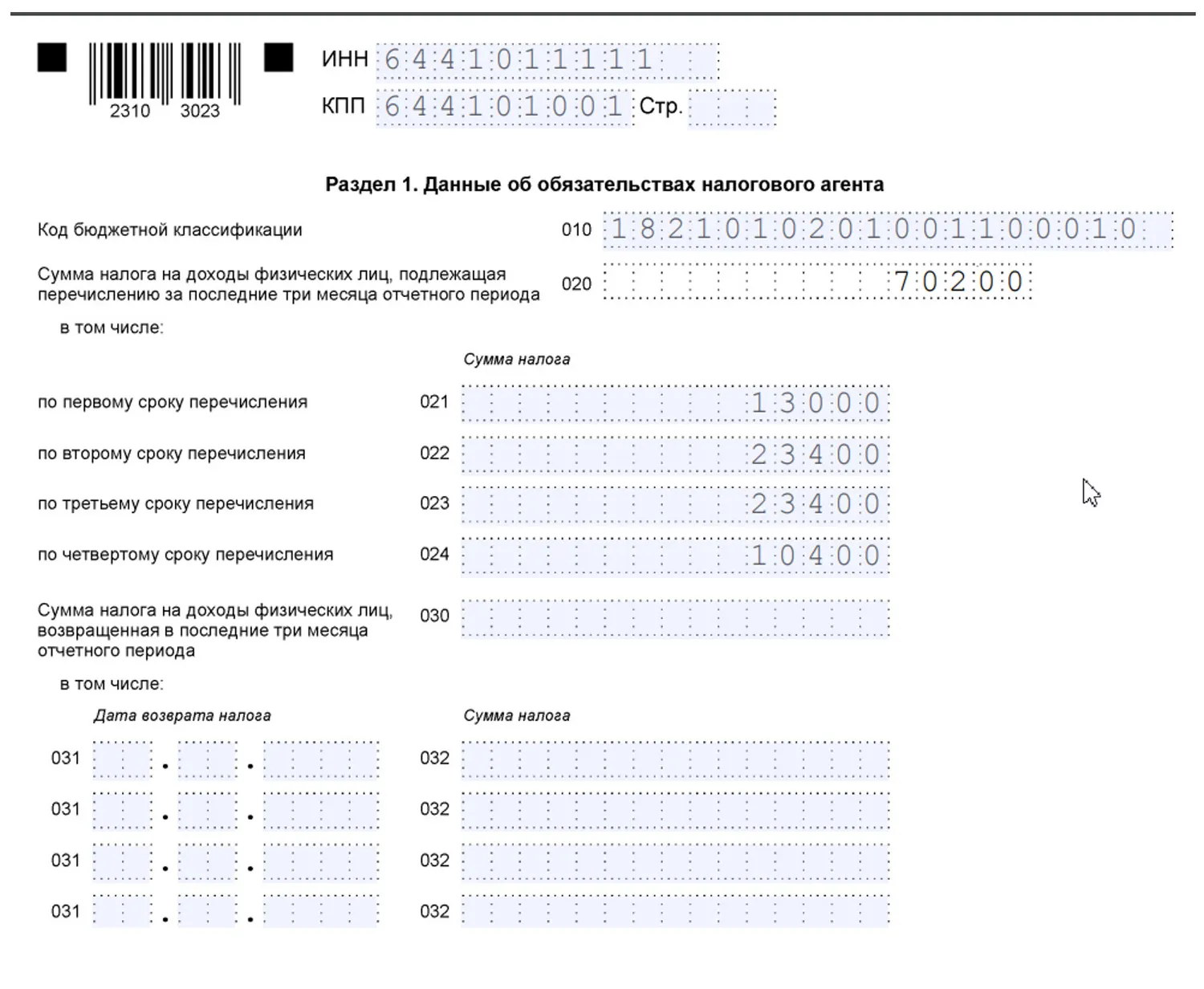

Раздел первый, претерпевший изменения, заполняется так:

В стр. 010 указывается КБК для уплаты НДФЛ. Здесь нужно учитывать, что платежи подразделяются на два вида:

18210102010011000110 — до 5 млн руб.

18210102080011000110 — свыше данной суммы.

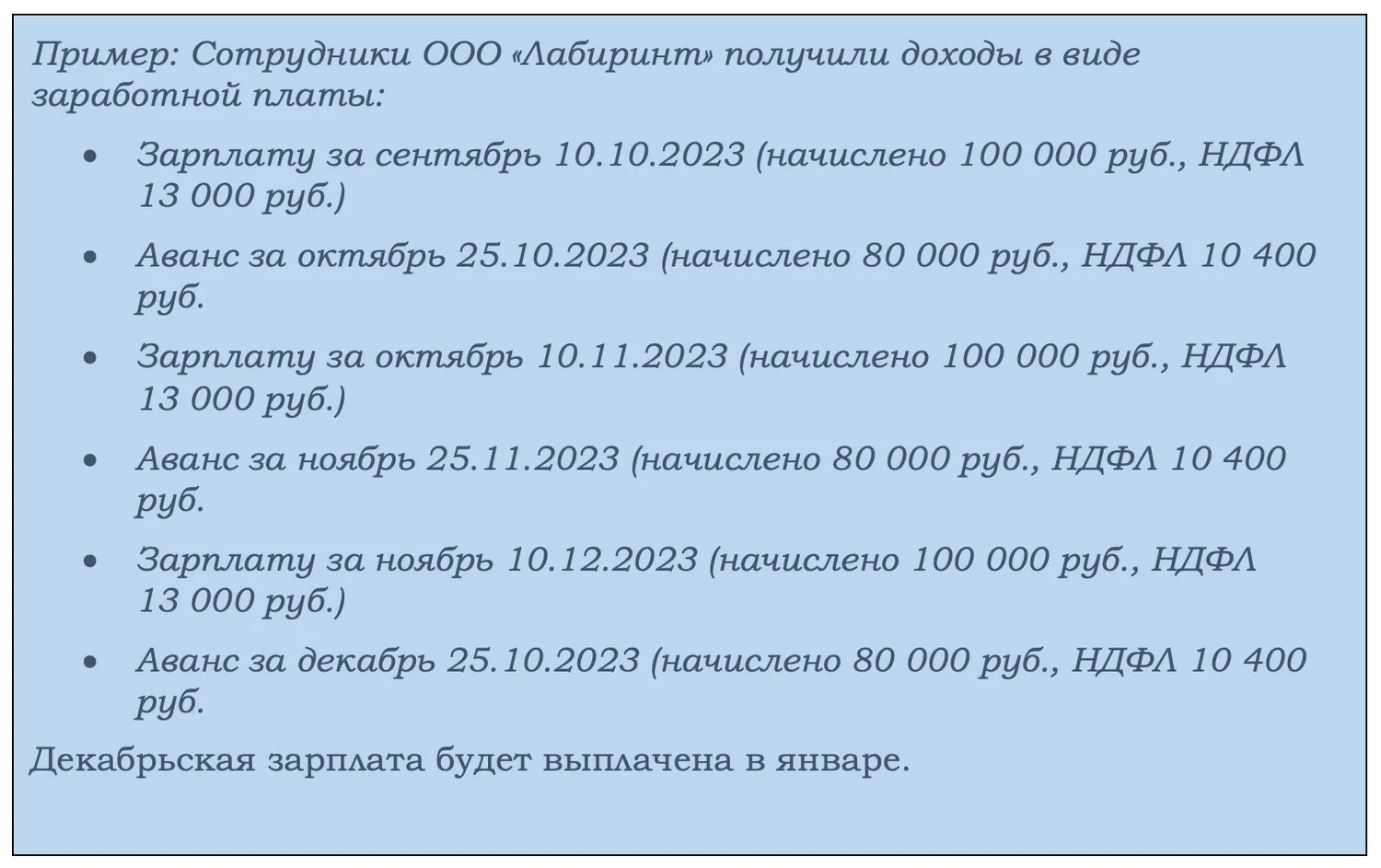

Определяем общую сумму НДФЛ, которую требуется перечислить в бюджет за последний квартал: ((13 000 3) + (10 400 3) = 70 200 руб. Ее нужно указать в поле. В примере условно предположим, что иных выплат до этого не было, хотя на практике этого быть не может, так как сотрудники получали доходы в предыдущие периоды.

Далее показатели указываются по каждой строке в разрезе по месяцам:

Стр. 021 — НДФЛ с доходов, полученных в период с 23.09.2023 по 22.10.2023. Это – зарплата за сентябрь (сумма 13 000 рублей);

Стр. 022 — НДФЛ с доходов, полученных в период с 23.10.2023 по 22.11.2023 — это — аванс (сумма 10 400 + 13 000 = 23 400 рублей);

Стр. 023 — НДФЛ с доходов, полученных в период с 23.11.2023 по 22.12.2023 (сумма 23 400).

В годовом отчете нужно дополнительно заполнить стр. 024. В ней отражается короткий период (23.12.2023 — 31.12.2023). В нашем примере сюда попадает сумма аванса за декабрь 2023 года. (НДФЛ — 10 400 руб.)

Зарплата за декабрь будет выплачена уже в 2024 году, поэтому в раздел первый сведения об НДФЛ с нее не попадут. В нашем примере поля 030, 031 и 032 остались незаполненными, так как этот блок предусмотрен для случаев, когда налог был возвращен сотруднику, как излишне удержанный ранее. По условиям нашего примера таких данных нет. В блоке расшифровка идет по датам возврата. Общая сумма строк 032 должна быть равна стр. 030.

В разделе втором показываются начисления сотрудникам, код КБК, ставка налога. Форма содержит расшифровку по видам дохода, в частности, по поученным дивидендам, а также — по договорам ГПХ.

Нестандартные ситуации

Иногда в компаниях производятся выплаты, выходящие за рамки стандартных ситуаций. У бухгалтеров возникает вопрос: как их отразить в 6-НДФЛ?

Физическое лицо-подрядчик получает выплату по договору не единовременно, а частями. В этом случае каждую из них нужно отразить в отчете в зависимости от даты выплаты

Работодатель решил в дополнение к декретным выплатам сделать работнице доплату. Основную сумму ей перечислит соцстрах, и она не облагается налогом, а с доплаты нужно удержать НДФЛ и включить в расчет

Пенсионеру, бывшему работнику предприятия, был вручен подарок. Здесь нужно произвести расчет, исходя из того, что сумма 4 тыс. руб. в год НДФЛ не облагается. В 6-НДФЛ заполняются строки 110,130,140.

Строка 170 предусмотрена для сумм, с которых налоговый агент не смог удержать налог.

В честь Дня бухгалтера дарим скидки на все курсы повышения квалификации и профессиональной переподготовки: цены от 4 990 рублей! Только нужные темы: налоги, проверки, бухучет, налоговая оптимизация, кадры, право. Выбирайте!

Нужно ли сдавать «нулевку»

По общему правилу, налоговые агенты не должны сдавать нулевую отчетность. Но, чтобы обезопасить себя, лучше проинформировать налоговый орган об отсутствии объекта налогообложения, то есть доходов, выплаченных физическим лицам. Можно написать письмо в произвольной форме, а также сдать отчет с нулевыми показателями.

Это позволит избежать блокировку счета, ведь налоговики могут приостановить операции по ошибке, посчитав, что не вся отчетность предоставлена.

Коротко о главном

С введением единого налогового счета изменились сроки уплаты налогов.

Что касается НДФЛ, то здесь изменились периоды, в которые доход признается полученным.

Теперь не важно, по какому основанию он выплачен: зарплата, больничный, отпуск.

Также стало обязанностью налогового агента удерживать налог не только с зарплаты, но и с аванса.

Изменения учтены законодателями и в форме 6-НДФЛ. Особенно заметно изменился первый раздел формы.

Начать дискуссию