Кому надо знать: собственнику, руководителю, юристу

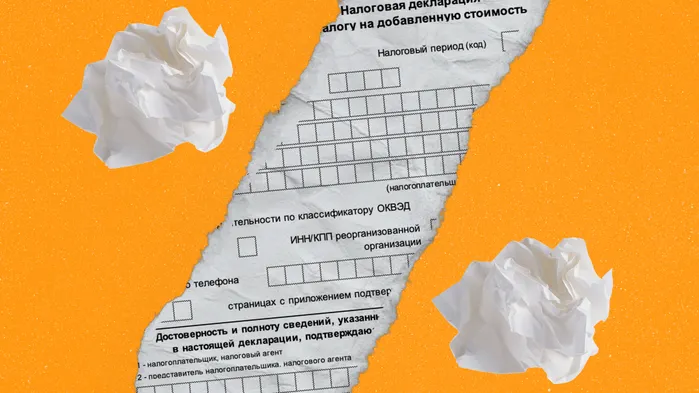

Государственной Думе в осеннюю сессию 2009 г. предстоит рассмотреть подготовленный депутатами проект федерального закона № 224549-5 «О внесении изменений в часть первую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации».

Обычное для законопроекта название скрывает под собой достаточное необычное депутатское предложение, которое заключается в том, чтобы не «сажать» граждан, халатно отнесшихся к исполнению своих налоговых обязанностей, но сделавших это впервые. Нами сознательно избран глагол «сажать», использованный большинством журналистов при освещении событий, связанных с данным законопроектом, поскольку закон, по мнению его разработчиков, направлен именно на декриминализацию отношений в сфере налогообложения и снижение репрессивной составляющей государственной налоговой политики.

Комментарии инициативы народных избранников сводятся в большинстве своем к анализу текста нововведений, не затрагивая причин их появления, а также мотивов, которыми руководствовались депутаты, разрабатывая законопроект. А между тем именно исследование целей, которыми представители народа обосновывают необходимость принятия поправок к Налоговому, Уголовному, Уголовно-процессуальному кодексам, а также к Закону «О милиции», представляется нам наиболее интересным.

Из текста пояснительной записки к проекту закона следует, что закон призван оградить граждан от «случайного», ошибочного возбуждения против них уголовного дела, ставшего возможным вследствие недостатков законодательного регулирования налоговой сферы, а также злоупотреблений применением права на местах. Названная депутатами цель сама по себе заслуживает безусловной поддержки, если бы только не контекст, в котором она была озвучена.

Авторами законопроекта не скрывается, что используемые в налоговом законодательстве конструкции достаточно сложны для понимания и неоднозначны в толковании. К тому же те, кто применяют закон, часто непоследовательны в своих взглядах и способны к смене позиций на прямо противоположные, а практика применения налогового законодательства правоохранительными органами имеет существенный перекос в сторону уголовной репрессии.

Таким образом, предлагая поправки к перечисленным законам, депутаты, по сути признают, что невозможно упростить администрирование, сделать налоговую систему более открытой, а правоохранительную – более демократичной, то есть всего лишь предлагают бороться не с причиной, а только со следствием.

В то же время принятие законов – это исключительная компетенция Государственной Думы, и как раз в силах депутатского корпуса сделать нормы налогового законодательства понятными, максимально исключающими неоднозначное понимание, тем более, что в пункте 6 статьи 3 ныне действующего Налогового кодекса уже содержится безусловное требование к актам законодательства о налогах и сборах: они должны быть сформулированы таким образом, чтобы каждый точно знал, какие налоги (сборы), когда и в каком порядке он должен платить.

Определение правил игры для правоохранительных и налоговых органов - также прерогатива представительного органа власти. Тем не менее, никаких действенных шагов в направлении упрощения налогового законодательства и в реформы правоохранительных органов не предпринимается.

Налоговая проверка и уголовное дело: последовательно или параллельно?

В условиях современного законодательного регулирования и «особенностей национального правоприменения» защитить налогоплательщика от необоснованного возбуждения уголовного преследования способна, с точки зрения депутатов Госдумы, только смена порядка направления материалов выездной проверки в органы внутренних дел для решения вопроса о возбуждении уголовного дела. Так, если в настоящее время налоговым органам надлежит передавать в УНП решение, вынесенное по результатам налоговой проверки, независимо от того, было ли она обжаловано в вышестоящий налоговый орган, то по проекту предполагается, что такому решению будет дан ход только после его вступления в законную силу. Для активно защищающего свои права налогоплательщика это означает, что материалы по нему по инициативе налоговиков не попадут в подразделение МВД по налоговым преступлениям до тех пор, пока вышестоящим налоговым органом не будет рассмотрена апелляционная жалоба налогоплательщика.

Полагаем, что указанная поправка станет крайне слабой преградой возбуждению уголовного дела, поскольку основная масса действительно серьезных разногласий между налогоплательщиком и налоговым органом выносится в судебное заседание арбитражного суда, и именно дату вступления в законную силу судебного решения, а не решения налогового органа, имело бы смысл сделать отправной точкой в деле передачи материалов проверки в УНП!

Из законопроекта также следует, что орган внутренних дел, обнаруживший материалы и информацию, свидетельствующие о совершении налогового правонарушения, обязан направить соответствующие материалы в налоговый орган. В пояснительной записке к проекту закона данное положение трактуется разработчиками как продолжение линии по лишению УНП так называемых внепроцессуальных прав, то есть развивает мысль о том, что без налоговой проверки возбуждение дела о налоговом преступлении недопустимо. Данное утверждение противоречит Федеральному закону «Об оперативно-розыскной деятельности» и ст.140 УПК РФ, называющей среди поводов для возбуждения уголовного дела сообщение о совершенном или готовящемся преступлении, которое может быть оформлено и рапортом оперативного сотрудника подразделения по борьбе с налоговыми преступлениями, который провел соответствующие оперативно-розыскные мероприятия. Установление обязанности передать материалы в налоговую инспекцию не лишает, по нашему мнению, УНП права продолжить расследование с соответствии с уголовно-процессуальным законодательством.

Иное прочтение закона фактически означало бы «прощение» налоговых долгов для ликвидированных организаций. Поскольку объектом проверки выступает именно налогоплательщик, то его исключение его Единого государственного реестра юридических лиц исключает саму возможность назначения проверки, а, следовательно, и документальное оформление налогового правонарушения и последующую передачу материалов в правоохранительные органы.

Прекращение уголовного дела в случае возмещения ущерба, причиненного бюджетной системе.

Авторами законопроекта предложено освободить лиц, впервые привлекаемых к уголовной ответственности за уклонение от уплаты налогов и (или) неисполнение обязанностей налогового агента, если до того, как завершится предварительное расследование, подозреваемый (обвиняемый) или организация полностью уплатят суммы недоимки, а также соответствующих пеней и штрафа.

Думается, что данные изменения прежде всего обусловлены резким сокращением поступлений обязательных платежей. Так, по официальным данным ФНС России за период с января по июль 2009 г., по сравнению с аналогичным периодом предыдущего года, собираемость налогов упала почти на 28%.

Однако, если придерживаться данной версии появления поправок, то непонятно, по какой причине законодатель не предложил, а может, и отказался от того, чтобы прекращать уголовные дела в связи с возмещением ущерба по делам о невозвращении из-за границы средств в иностранной валюте (ст.193 УК РФ), об уклонении от уплаты таможенных платежей (ст.194 УК РФ), о сокрытии денежных средств либо имущества, за счет которых должно производиться взыскание налогов и (или) сборов (ст.199.2. УК РФ)?

В формулировках примечаний к статьям 198 и 199 УК РФ настораживает также тот момент, что от уголовной ответственности за неуплату налогов с физического лица (ст.198 УК РФ) и за неисполнение обязанности налогового агента (ст.199.1. УК РФ) освобождается подозреваемый (обвиняемый), погасивший ущерб только самостоятельно, тогда как избежать уголовную ответственность за неуплату налогов с организации (ст.199 УК РФ) станет возможным, если неуплаченные налоги заплатит как само физическое лицо, так а организация. Установления возможности освобождения от ответственности через погашение ущерба организацией представляется нам больше ошибкой или опечаткой, нежели обдуманным предложением законодателя, а принятие закона в его нынешнем виде приведет к отступлению от принципа равенства всех перед законом и судом.

В чем мы видим намечающееся неравенство субъектов преступления (того, кого собираются привлечь к уголовной ответственности): например, уволенный (уволившийся) директор, который допустил за время своей работы неудержание и неперечисление в бюджет НДФЛ с зарплаты работников, будет лишен возможности избежать уголовной ответственности за счет возмещения ущерба, произведенного ранее возглавляемой им фирмой, вместе с тем бывший директор – «уклонист от уплаты налогов с организаций», формально не имеющий никакой связи с ранее руководимой им организацией, сможет уйти от ответственности, «организовав» внесение средств в бюджет от имени такой организации.

Официальный отзыв Правительства РФ, а также заключение Правого департамента Государственной думы на проект закона дают основание надеяться, что прохождение закона в Федеральном Собрании будет сложным и длительным, вызовет жаркую полемику, причем отдельные положения законопроекта будут кардинально изменены или исключены, при сохранении общей концепции.

Начать дискуссию