Финансовая независимость компании – залог ее успеха и процветания. Позднее выявление и устранение финансовых проблем всегда отрицательно сказывалось на прибыльности организаций и могло стать причиной банкротства. Поэтому учитывая современные тенденции экономического развития и последствия мирового кризиса, компании начали уделять повышенное внимание анализу своего финансового состояния. Узнать, какие финансовые риски угрожают вашей организации, поможет данная статья.

Прежде всего, определимся, что представляют собой финансовые риски. В наиболее общем понимании финансовый риск – это вероятность возникновения неблагоприятных финансовых последствий деятельности компании.

При неблагоприятном стечении обстоятельств организации рискуют потерять не только часть своего дохода, капитал или инвестиции, но и лишиться финансовой независимости. Если перед большинством внешних финансовых рисков, зависящих от состояния рыночной конъюнктуры и макроэкономической ситуации, компании практически бессильны, то обнаружение и устранение внутренних финансовых рисков полностью зависит от самих организаций.

Степень вероятности наступления внутренних финансовых рисков достаточно легко рассчитать, основываясь на определенных показателях деятельности компании. Наиболее универсальный метод оценки финансовых рисков учитывает результаты анализа бухгалтерской отчетности - бухгалтерского баланса, отчета о прибылях и убытках.

Данную отчетность периодически составляет каждая организация, что значительно упрощает процесс финансового анализа. В результате изучения бухгалтерской отчетности можно получить информацию о таких финансовых угрозах, как:

- риски потери ликвидности (платежеспособности),

- риски потери финансовой устойчивости и независимости,

- риски структуры активов и пассивов.

Однако анализировать бухгалтерскую отчетность вручную – дело неблагодарное, особенно, если у компании десятки филиалов и самостоятельных подразделений, не говоря уже о крупных холдингах и группах предприятий. Ведь важно не просто оценить каждый из финансовых рисков, но и выявить слабые звенья в структуре компании и своевременно принять меры по улучшению их финансового положения.

Поэтому в наш век автоматизации разумнее воспользоваться одним из специализированных программных продуктов, позволяющим за пару кликов мышью получить четкую картину финансового состояния компании и каждого из ее подразделений.

Одним из таких продуктов является специализированная конфигурация Doxcell «Анализ финансовых рисков», недавно выпущенная компанией «Доксель» - российским разработчиком автоматизированных систем для бизнеса. Данная конфигурация предоставляет удобные и простые инструменты для оценки внутренних финансовых рисков предприятия на базе бухгалтерской отчетности.

Следует помнить, что для оценки финансовых рисков в крупных компаниях, холдингах, группах предприятий необходим анализ сводного бухгалтерского баланса. Возможность формирования сводной отчетности также присутствует в Doxcell. Программа позволяет быстро получить сводный бухгалтерский баланс по всему холдингу либо по отдельным структурным подразделениям или предприятиям группы за требуемый отчетный период.

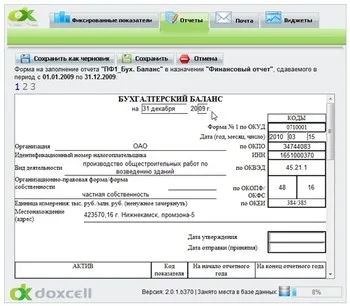

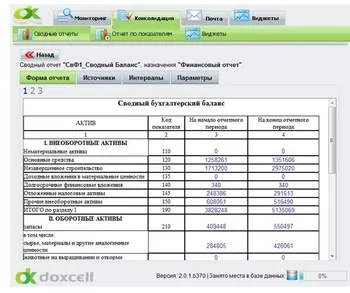

Для этого каждому структурному подразделению потребуется загрузить в Doxcell данные по своему бухгалтерскому балансу, заполнив формы отчетов в окне программы (рис. 1) либо экспортировав данные баланса из других автоматизированных систем в формате XML.

Рис. 1. Заполнение web-формы бухгалтерского баланса структурного подразделения

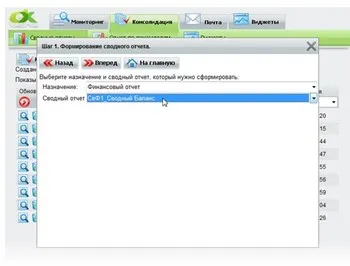

Формирование сводного баланса происходит в пошаговом режиме за несколько секунд. Прежде всего, необходимо указать вид сводного отчета, который требуется получить, а именно «СвФ1_Сводный Баланс» (рис. 2).

Рис. 2. Выбор сводного отчета

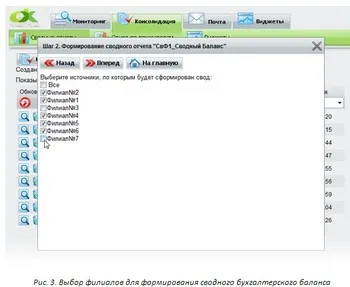

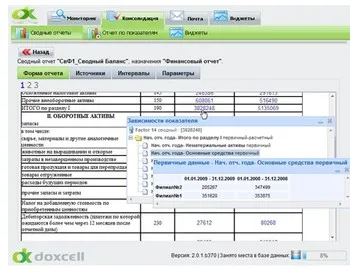

Затем следует выбрать подразделения, филиалы или предприятия группы, данные по которым будут включены в сводный баланс и учтены при оценке финансовых рисков (рис. 3).

Рис. 3. Выбор филиалов для формирования сводного бухгалтерского баланса

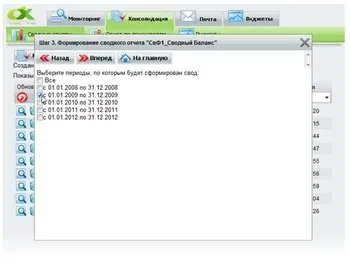

Наконец, указывается отчетный период либо несколько периодов, данные за которые по выбранным ранее подразделениям, филиалам или предприятиям будут включены в сводный бухгалтерский баланс (рис. 4).

Здесь имеется возможность выбрать отдельные отчетные периоды при каждом формировании сводного бухгалтерского баланса, что довольно удобно для последующего анализа динамики финансового состояния компании в разное время.

Рис. 4. Выбор отчетных периодов для формирования сводного бухгалтерского баланса

Формирование сводного бухгалтерского баланса занимает всего несколько секунд, после чего он сохраняется в программе. Имейте в виду, что Doxcell позволяет формировать неограниченное число сводных балансов, каждый раз используя новые параметры консолидации данных, например, выбирая другие подразделения и отчетные периоды.

Такая возможность помогает оценить финансовые результаты работы компании и подразделений во всех плоскостях.

Просматривать сводный баланс можно как в окне программы (рис. 5), так и сохранить его на компьютере в виде файла Microsoft Excel.

Рис. 5. Сводный бухгалтерский баланс (web-форма)

Особый интерес представляет возможность детального анализа каждого актива и пассива в сводном балансе. Программа позволяет увидеть, какие показатели повлияли на значение выбранного актива или пассива, и, что не менее важно - финансовые результаты работы каждого подразделения или предприятия группы, отраженные в данном показателе (рис. 6).

Рис. 6. Детальный анализ активов в бухгалтерском балансе

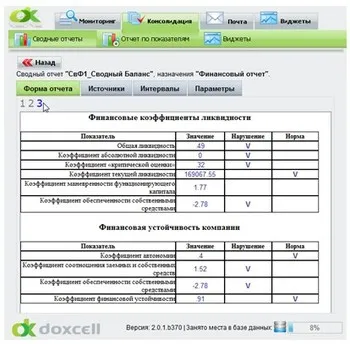

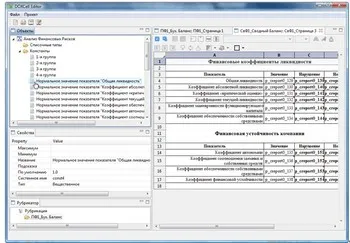

Одна из методик оценки финансовых рисков, используемых в Doxcell, основана на анализе значений показателей ликвидности и финансовой устойчивости, данные по которым приведены на последней странице сводного баланса (рис. 7).

Рис. 7. Итоговая таблица коэффициентов ликвидности и финансовой устойчивости компании

Каждый из видов рисков представлен определенным набором показателей - коэффициентов, значения которых рассчитываются Doxcell автоматически по заданным в настройках конфигурации формулам. Отклонение значений тех или иных коэффициентов от рекомендуемых величин недвусмысленно указывает на отсутствие либо наличие финансовых проблем у компании.

Ликвидность (платежеспособность) компании позволяют оценить следующие коэффициенты:

- Общая ликвидность - способность компании осуществлять расчеты по всем видам обязательств. Рекомендуемое значение – не менее 1.

- Коэффициент абсолютной ликвидности показывает, какую часть краткосрочной задолженности компания может погасить в ближайшее время за счет денежных средств. Рекомендуемое значение – более 0,2-0,7.

- Коэффициент «критической оценки» показывает, какая часть краткосрочных обязательств компании может быть немедленно погашена за счет средств на различных счетах, поступлений по расчетам и в краткосрочных ценных бумагах. Рекомендуемое значение – не менее 1,5. Допускаются значения коэффициента «критической оценки» в пределах 0,7–0,8.

- Коэффициент текущей ликвидности показывает, какую часть текущих обязательств по кредитам и расчетам компания может погасить за счет мобилизации всех оборотных средств. Рекомендуемое значение – не менее 2,0.

- Коэффициент маневренности функционирующего капитала показывает, какая часть функционирующего капитала компании обездвижена в долгосрочной дебиторской задолженности и производственных запасах. Чем меньше данный коэффициент, тем лучше.

- Коэффициент обеспеченности собственными средствами характеризует наличие собственных оборотных средств, необходимых для финансовой устойчивости компании. Рекомендуемое значение – не менее 0,1.

Финансовую устойчивость компании позволяют оценить следующие коэффициенты:

- Коэффициент автономии характеризует независимость компании от заемных средств. Минимальное допустимое значение – 0,4. Увеличение значения коэффициента автономии свидетельствует о росте финансовой независимости компании и возможности привлечения средств со стороны.

- Коэффициент соотношения заемных и собственных средств показывает, сколько заемных средств привлекла компания на 1 рубль вложенных в активы собственных средств. Рекомендуемое значение – менее 1,5. Увеличение значения данного коэффициента говорит о зависимости компании от внешних источников средств и потере финансовой устойчивости (автономности).

- Коэффициент обеспеченности собственными средствами характеризует наличие собственных оборотных средств, необходимых для финансовой устойчивости компании. Рекомендуемое значение – более 0,1. Чем выше значение данного коэффициента, тем лучше финансовое состояние компании.

- Коэффициент финансовой устойчивости показывает, какая часть актива компании финансируется за счет устойчивых источников. Рекомендуемое значение – более 0,6. Если значение данного коэффициента снижается, это сигнализирует о финансовых трудностях компании.

Doxcell наглядно отображает результаты анализа отклонений каждого из коэффициентов ликвидности и финансовой устойчивости от рекомендованных значений в столбцах «Норма» и «Нарушение». Отметка в столбце «Нарушение» сигнализирует о недопустимом значении показателя.

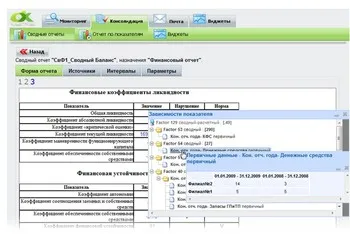

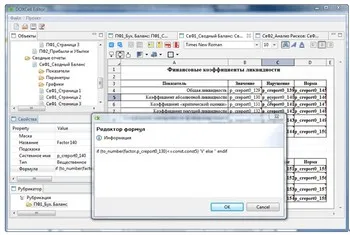

В таком случае можно провести более глубокий анализ, кликнув по отметке либо значению коэффициента, чтобы увидеть из каких показателей он складывается. В расчете величины каждого показателя могут участвовать данные по нескольким подразделениям или предприятиям, которые можно обнаружить, если перейти на следующий уровень детализации и проанализировать значение конкретного показателя (рис. 8).

Рис. 8. Детальный анализ значения финансовых коэффициентов

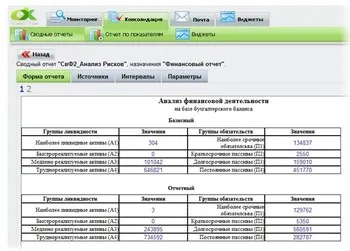

Doxcell также позволяет проводить анализ структуры активов и пассивов компании. Для этого используется другая форма сводного отчета – «СвФ2 Анализ Рисков», которая формируется программой по аналогии со сводным бухгалтерским балансом и включает данные за базисный и отчетный периоды (рис. 9).

Рис. 9. Результаты анализа структуры активов и пассивов компании

В данном отчете активы компании группируются по степени быстроты их превращения в денежные средства, а пассивы – по степени срочности выполнения обязательств. Помимо расчета значений за базисный и отчетный периоды Doxcell позволяет выявить отклонения в структуре активов и пассивов, а также определить состояние ликвидности компании и структурных подразделений, которое может быть отнесено к одной из четырех групп риска:

- Абсолютная ликвидность – «безрисковая зона». У компании высокая платежеспособность, она не зависит от кредиторов.

- Допустимая ликвидность – «зона допустимого риска». Компания имею нормальную платежеспособность, высокую доходность и эффективно использует заемные средства.

- Нарушенная ликвидность – «зона критического риска». У компании очень низкая платежеспособность. Привлечение дополнительных источников финансирования может привести к улучшению ситуации.

- Кризисная ликвидность – «зона катастрофического риска». Компания неплатежеспособна и находится на грани банкротства.

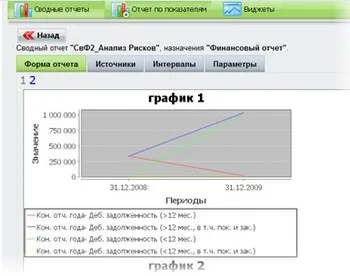

Получить более четкую картину поможет не только детальный анализ данных вплоть до «проблемного» структурного подразделения, но и возможность представления динамики показателей в виде графиков, которые Doxcell создает автоматически (рис. 10).

Рис. 10. График изменения дебиторской задолженности

Порог «нормальных» значений показателей представлен в виде констант и устанавливается пользователями через web-интерфейс программы в процессе анализа бухгалтерской отчетности, что делает систему более гибкой. При необходимости в конфигурацию «Анализ финансовых рисков» также могут быть добавлены новые коэффициенты и определена степень отклонения от норм каждого из них при помощи редактора Doxcell Editor (рис. 11).

Рис. 11. Определение рекомендуемых значений коэффициентов в Doxcell Editor

Формулы, по которым Doxcell рассчитывает значения каждого из коэффициентов ликвидности, финансовой устойчивости и других показателей определены в настройках конфигурации «Анализ финансовых рисков» и с легкостью редактируются при помощи визуальных средств разработки Doxcell Editor (рис. 12). Каждая компания может применять свои методики оценки финансовых рисков, использовать показатели и способы расчета, отличающиеся от описанных выше. Doxcell Editor предоставляет удобные и простые средства для изменения текущих и разработки собственных конфигураций, добавления новых параметров и финансовых показателей, которые необходимо отслеживать.

Рис. 11.Редактирование формул в Doxcell Editor

Таким образом, Doxcell обладает всеми необходимыми инструментами, позволяющими оценить и проанализировать финансовое состояние предприятия и его подразделений на базе бухгалтерской отчетности. Приятным сюрпризом для клиентов компании «Доксель» стало включение демонстрационной конфигурации «Анализ финансовых рисков» в состав демо-версии Doxcell 2.0. Каждая компания может скачать данную версию с официального сайта программы www.doxcell.ru совершенно бесплатно!

Комментарии

Комментарии под этим материалом были скрыты

В связи с нарушением норм общения и правил сайта, мы скрыли все оставленные комментарии. Если у вас есть вопросы или замечания, отправляйте их на почту support@klerk.ru