О том, как в «1С:Бухгалтерии 8» редакции 3.0 учитываются расходы, уменьшающие налоги при применении УСН с объектом «Доходы» и ЕНВД, а также о специальных обработках, которые помогают предпринимателям рассчитать страховые взносы «за себя» и налоги при УСН и ЕНВД, читайте в этой статье экспертов 1С.

При применении упрощенной системы налогообложения с объектом «Доходы» («УСН доходы») исчисленную сумму налога (авансового платежа) можно уменьшить на сумму расходов, предусмотренных пунктом 3.1 статьи 346.21 НК РФ. К этим расходам относятся выплаченные в текущем налоговом (отчетном) периоде страховые взносы, пособия по временной нетрудоспособности за счет средств работодателя, платежи (взносы) по договорам добровольного личного страхования.

Плательщики ЕНВД также могут уменьшать сумму единого налога на указанные расходы в соответствии с пунктом 2 статьи 346.32 НК РФ.

При этом сумма налога (как УСН, так и ЕНВД) не может быть уменьшена на сумму этих расходов более чем на 50 процентов.

Для фиксированных страховых взносов, уплачиваемых индивидуальными предпринимателями (ИП), которые не используют труд наемных работников, ограничения в 50 процентов нет. Таким образом, для ИП порядок учета страховых взносов и пособий зависит не только от применяемых режимов налогообложения, но и от наличия фактических выплат и вознаграждений в пользу физических лиц.

Страховые взносы у индивидуальных предпринимателей

Если индивидуальные предприниматели привлекают наемных работников, то они являются страхователями по двум основаниям: в отношении самих себя (в фиксированном размере) и в отношении нанимаемых лиц.

В отношении наемных работников ИП в обязательном порядке уплачивают взносы в ПФР, в ФФОМС, в ФСС (на обязательное страхование на случай временной нетрудоспособности и в связи с материнством, а также взносы «на травматизм»). Тарифы страховых взносов в пользу физических лиц, установлены статьей 12 Федерального закона от 24.07.2009 № 212-ФЗ (далее - Закон № 212-ФЗ).

За себя ИП обязаны платить взносы только в ПФР и ФФОМС (ч. 1 ст. 5, ч. 1 ст. 14 Закона № 212-ФЗ). Взносы в ФСС на страхование на случай временной нетрудоспособности и в связи с материнством они могут уплачивать в добровольном порядке (ст. 4.5 Федерального закона от 29.12.2006 № 255-ФЗ). При этом нужно учитывать, что добровольные страховые взносы в ФСС не уменьшают налоги - ни УСН, ни ЕНВД.

Фиксированный размер взносов в ФФОМС рассчитывается по формуле:

МРОТ x 5,1 % x 12.

Примечание:

* Напоминаем, что с 1 июля 2016 года МРОТ составляет 7 500 руб. (Федеральный закон от 02.06.2016 № 164-ФЗ). В решениях «1С:Предприятие 8» новое значение МРОТ поддерживается с выходом очередных обновлений.

Фиксированный размер взносов в ПФР зависит от величины дохода, полученного предпринимателем за год, и определяется следующим образом:

- МРОТ x 26 % x 12 - если годовой доход не превышает 300 000 руб.;

- МРОТ x 26 % x 12 + 1 % x величина дохода, превышающая 300 000 руб., - если доход за год составляет более 300 000 руб. При этом фиксированный размер взносов в Пенсионный Фонд РФ не может превышать предельную величину, рассчитанную по формуле: 8 x МРОТ x 26 % x 12.

Доход необходимо определять по правилам, предусмотренным НК РФ в зависимости от системы налогообложения, которую применяет ИП:

- УСН - в соответствии со статьей 346.15 НК РФ;

- ЕНВД - в соответствии со статьей 346.29 НК РФ;

- для патентной системы налогообложения (ПСН) - в соответствии со статьями 346.47 и 346.51 НК РФ;

- при совмещении различных систем налогообложения доходы, определенные по правилам НК РФ, суммируются.

В «1С:Бухгалтерии 8» редакции 3.0 постоянная и переменная часть фиксированных страховых взносов в ПФР учитываются обособленно. Для удобства будем использовать следующие термины, принятые в программе:

- взнос в ПФР фиксированный - для взносов, исчисленных с суммы дохода, не превышающего 300 000 руб.;

- взнос в ПФР с доходов - для взносов, исчисленных с суммы дохода, превышающего 300 000 руб.

В соответствии с частью 2 статьи 16 Закона № 212-ФЗ фиксированные страховые взносы (взносы за себя) за календарный год необходимо уплатить в следующие сроки:

- взнос в ПФР фиксированный и взнос в ФФОМС - не позднее 31 декабря соответствующего года;

- взнос в ПФР с доходов - не позднее 1 апреля следующего года.

Помощник уплаты фиксированных страховых взносов

Для расчета сумм страховых взносов и формирования платежных документов на уплату страховых взносов индивидуальных предпринимателей в программе предназначен специализированный помощник Уплата фиксированных страховых взносов (далее - Помощник).

Доступ к Помощнику осуществляется любым из следующих способов:

- Начальная страница --> Все задачи -> Взносы за себя (за соответствующий период);

- раздел Главное -> Список задач -> Взносы за себя (за соответствующий период);

- раздел Операции -> Уплата фиксированных страховых взносов (по умолчанию устанавливается текущий период).

Фиксированные страховые взносы можно уплачивать как одним платежом, так и разделить на несколько частей, уплачиваемых ежеквартально или ежемесячно. Уплата страховых взносов несколькими платежами в течение года позволяет снизить налоговую нагрузку ИП.

При уплате страховых взносов в течение года их расчет в программе выполняется нарастающим итогом с учетом ранее уплаченных сумм. Для взноса в ПФР фиксированного и для взноса в ПФР с доходов расчет выполняется отдельно, поэтому взнос в ПФР с доходов можно уплачивать в течение текущего года с момента, когда сумма дохода превысит 300 000 руб.

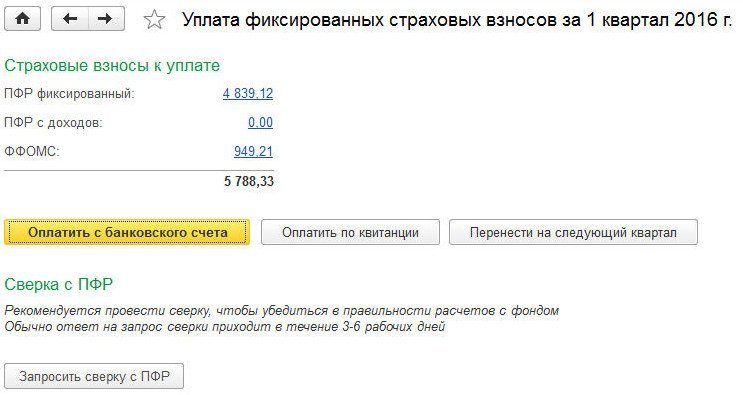

Индивидуальные предприниматели могут уплачивать налоги и взносы, в том числе и фиксированные страховые взносы, как с расчетного счета, так и наличными денежными средствами через кассу банка. Способ оплаты выбирается в форме Помощника (рис. 1).

Рис. 1. Помощник «Уплата фиксированных страховых взносов»

При выборе уплаты с банковского счета Помощник сформирует документы вида Платежное поручение, а при выборе уплаты наличными - документы вида Выдача наличных (РКО)с возможностью распечатать квитанцию на оплату.

Для расчета взносов в ПФР доход определяется следующим образом. Как сумма:

- дохода по данным налогового учета - при применении основной или упрощенной системы налогообложения;

- вмененного дохода по деятельности, облагаемой ЕНВД, - по данным справочника Виды деятельности ЕНВД (значения физического показателя, корректирующего коэффициента и ставки налога);

- потенциально возможного дохода по полученным патентам исходя из срока действия патентов и сумм потенциально возможного годового дохода.

В «1С:Бухгалтерии 8» редакции 3.0 подлежащие уплате (уплаченные) в течение года страховые взносы в бухгалтерском и налоговом учете отражаются регламентной операцией Начисление страховых взносов ИП, входящей в обработку Закрытие месяца. Операция выполняется раз в год или раз в квартал в зависимости от применяемой системы налогообложения.

Обратите внимание, для повышения удобства работы налогоплательщиков, применяющих УСН, ЕНВД или совмещающих указанные режимы, начиная с версии 3.0.43 в «1С:Бухгалтерии 8» предназначены специализированные обработки: помощник Отчетность по УСН и помощник Отчетность по ЕНВД.

Помощник Отчетность по УСН можно открыть как из списка задач, так и из раздела Отчеты -> УСН. На основании данных информационной базы помощник позволяет:

- рассчитать авансовый платеж или налог за год по УСН;

- вывести пояснения к расчету налога;

- подготовить платежное поручение на уплату авансового платежа или налога за год;

- сформировать налоговую декларацию УСН;

- сформировать книгу доходов и расходов.

Помощник Отчетность по ЕНВД можно открыть как из списка задач, так и из раздела Отчеты -> ЕНВД. На основании данных информационной базы помощник позволяет:

- рассчитать ЕНВД;

- сформировать налоговую декларацию;

- подготовить платежное поручение или квитанцию на уплату налога.

Учет страховых взносов у ИП без наемных работников

Расходы, уменьшающие ЕНВД

Особенности уменьшения ЕНВД на сумму уплаченных фиксированных страховых взносов рассмотрим на следующем примере.

Пример 1

|

ИП Белкин А.А. оказывает автотранспортные услуги по перевозке пассажиров и является плательщиком ЕНВД по данному виду деятельности. ИП Белкин А.А. не использует труд наемных работников. |

Напоминаем, что наличие наемных работников у индивидуального предпринимателя в программе определяется установленным флагом Используется труд наемных работников в форме элемента справочника Организации с видом Индивидуальный предприниматель. В карточке ИП Белкин А.А. указанный флаг должен быть снят.

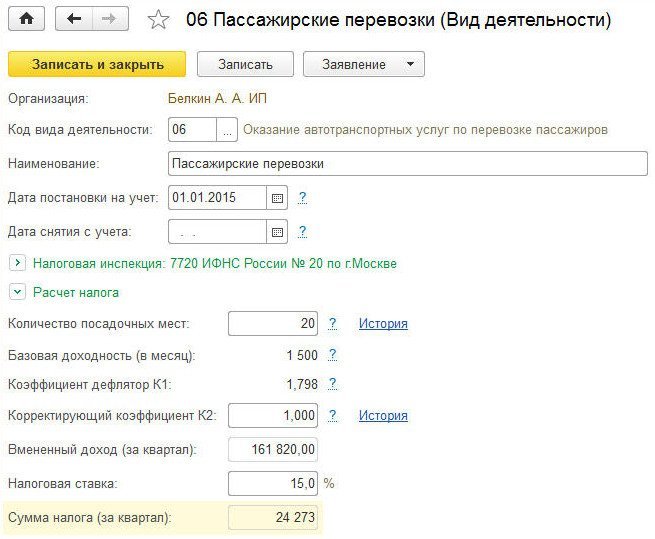

В регистре сведений Учетная политика (раздел Главное) необходимо указать применяемую ИП Белкиным А.А. систему налогообложения - ЕНВД. Для хранения в учетной системе информации о видах деятельности, облагаемых единым налогом на вмененный доход, начиная с версии 3.0.43.162, предназначен справочник Виды деятельности. Доступ к справочнику осуществляется из формы регистра Учетная политика по соответствующей ссылке на закладке ЕНВД. Также сведения о видах деятельности ЕНВД можно указать в помощнике Отчетность по ЕНВД по кнопке Добавить вид деятельности.

В форме элемента справочника Виды деятельности указывается следующая информация (рис. 2):

- наименование и код вида деятельности (выбирается из Классификатора видов предпринимательской деятельности);

- адрес места осуществления деятельности;

- дата постановки и снятия с учета;

- в сворачиваемой группе Налоговая инспекция хранятся сведения о налоговом органе, в котором организация зарегистрирована в качестве налогоплательщика ЕНВД. Если у пользователя заключен договор 1С:ИТС и подключена Интернет-поддержка, то после ввода адреса места осуществления деятельности сведения об инспекции (в т. ч. платежные реквизиты) заполняются автоматически;

- в группе Расчет налога можно оценить величину налога за квартал исходя из текущего значения физического показателя, а также просмотреть историю изменения физических показателей, корректирующего коэффициента и ставки налога.

Рис. 2. Вид деятельности ИП

Из справочника можно сформировать заявление о постановке или снятии с учета организации в качестве налогоплательщика ЕНВД.

Для расчета фиксированных страховых взносов за I квартал 2016 года воспользуемся Помощником: рассчитаем сумму взноса в ПФР (он будет состоять только из взноса в ПФР фиксированного, так как доход пока не превышает 300 000 руб.), сумму взноса в ФФОМС и сформируем в марте 2016 года документы Выдача наличных (РКО). После проведения документов сформируются бухгалтерские проводки:

- Дебет 69.06.5 Кредит 50.01

- - на сумму взноса в ПФР фиксированного (4 839,12 руб.);

- Дебет 69.06.3 Кредит 50.01

- - на сумму взноса в ФФОМС (949,21 руб.).

Если сумма вмененного дохода за II квартал 2016 года не уменьшится, то доходы превысят 300 000 руб., поэтому при расчете фиксированных страховых взносов за полугодие 2016 года Помощник рассчитает также и взнос в ПФР с доходов.

При применении ЕНВД отражение фиксированных страховых взносов в бухгалтерском учете выполняется только в конце года регламентной операцией Начисление страховых взносов ИП.

После проведения документа сформируются бухгалтерские проводки:

- Дебет 91.02 Кредит 69.06.5

- - на сумму взноса в ПФР фиксированного;

- Дебет 91.02 Кредит 69.06.5

- - на сумму взноса в ПФР с доходов;

- Дебет 91.02 Кредит 69.06.3

- - на сумму взноса в ФФОМС.

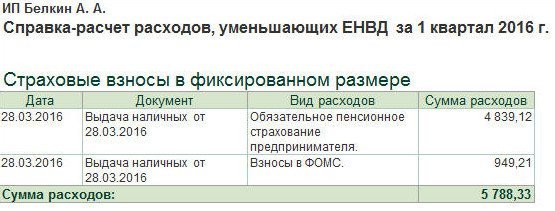

Расчет расходов, уменьшающих ЕНВД, выполняется ежеквартально одноименной регламентной операцией, которая входит в обработку Закрытие месяца. При выполнении регламентной операции автоматически рассчитываются расходы на уплату страховых взносов за наемных работников, страховых взносов в фиксированном размере, а также больничных за счет работодателя. При проведении документа вводятся записи в регистр накопления Расходы, уменьшающие налог по отдельным режимам налогообложения.

В Примере 1 наемные работники отсутствуют, поэтому уплаченные фиксированные страховые взносы уменьшают налог без ограничения в 50 процентов. На рисунке 3 представлена Cправка-расчет расходов, уменьшающих ЕНВД за I квартал для ИП Белкина А.А.

Рис. 3. Справка-расчет расходов, уменьшающих ЕНВД

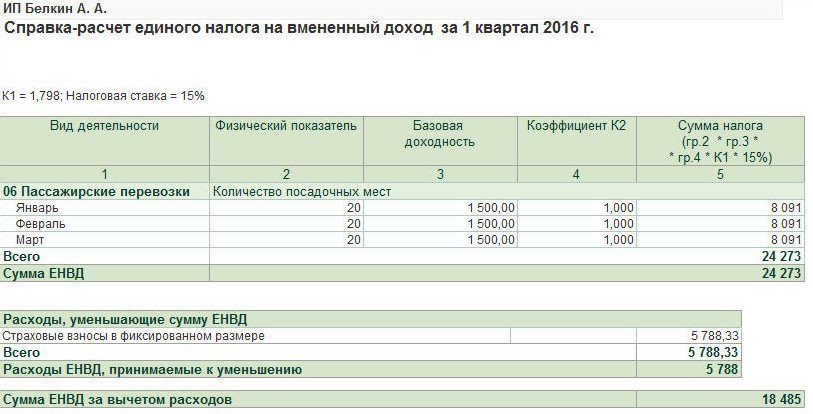

Ежеквартально в последнем месяце налогового периода при выполнении регламентной операции Расчет ЕНВД выполняется расчет и начисление единого налога на вмененный доход на основании данных, указанных в справочнике Виды деятельности. После проведения документа формируется бухгалтерская проводка:

- Дебет 99.01.2 Кредит 68.11

- - на сумму исчисленного налога.

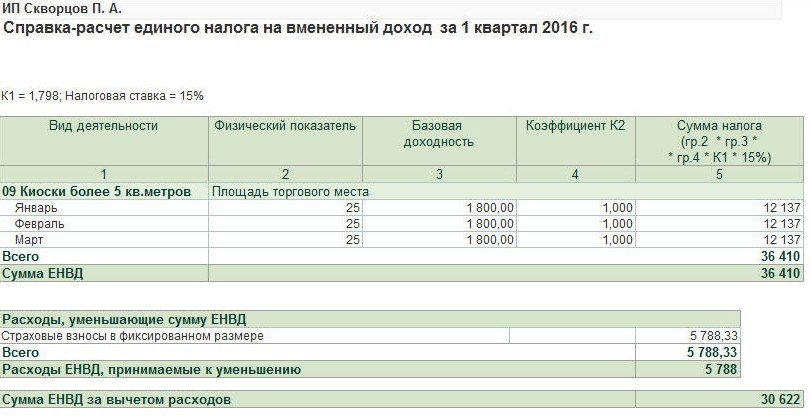

Справка-расчет единого налога на вмененный доход с учетом расходов, уменьшающих сумму налога, представлена на рисунке 4.

Рис. 4. Справка-расчет ЕНВД

Расходы, уменьшающие налоги при совмещении режимов

Теперь рассмотрим особенности уменьшения налогов при совмещении режимов «УСН-доходы» и ЕНВД.

Пример 2

|

ИП Скворцов П.А. оказывает услуги по ремонту компьютерной техники, применяет УСН с объектом налогообложения «доходы». Кроме этого, ИП Скворцов П.А. реализует физическим лицам комплектующие для компьютеров через розничный магазин и является плательщиком ЕНВД. Вмененный доход за квартал составляет 242 730,00 руб. ИП Скворцов П.А. не использует труд наемных работников. |

В регистре сведений Учетная политика (раздел Главное) необходимо указать применяемую ИП Скворцовым П.А. основную систему налогообложения - Упрощенная, а на закладке УСН указать объект налогообложения - Доходы. На закладке Патенты и ЕНВД нужно установить флаги:

- Предприниматель является плательщиком единого налога на вмененный доход (ЕНВД);

- Розничная торговля переведена на патентную систему или уплату ЕНВД.

На этой же закладке следует перейти по ссылке Виды деятельности и ввести в справочник данные о виде деятельности, облагаемом ЕНВД.

Напоминаем, что выручка от реализации товаров (работ, услуг, имущественных прав) признается доходом от реализации для целей исчисления налога, уплачиваемого при УСН, а датой получения доходов признается день поступления денежных средств, а также день оплаты налогоплательщику иным способом - кассовый метод (п. 1 ст. 346.17 НК РФ).

В Примере 2 выручка от реализации услуг в рамках УСН была отражена в программе документами Реализация (акт, накладная) с видом операции Услуги (раздел Покупки), а поступление денежных средств от покупателей - документами Поступление наличных с видом операции Оплата от покупателя.

После проведения документов, регистрирующих поступление денежных средств, автоматически вводятся записи в регистр накопления Книга учета доходов и расходов (раздел I), который учитывает доходы для целей налога, уплачиваемого в связи с применением УСН.

По данным налогового учета выручка ИП Скворцова П. А. от реализации услуг за I квартал составила 30 000 руб.

Для расчета фиксированных страховых взносов также используется Помощник.

Расчет расходов, уменьшающих налоги при совмещении режимов, выполняется ежеквартально регламентной операцией Расчет расходов, уменьшающих налог УСН и ЕНВД.

При проведении документа вводятся записи в регистры накопления:

- Книга учета доходов и расходов (раздел IV);

- Расходы, уменьшающие налог по отдельным режимам налогообложения.

Записи, введенные в указанные регистры в марте 2016 года, свидетельствуют о том, что уплаченные страховые взносы уменьшают налог УСН, но не ЕНВД. Такой же результат показывают сформированные за I квартал Справка-расчет расходов, уменьшающих налог УСН и Справка-расчет расходов, уменьшающих ЕНВД. В настоящее время так работает программа в соответствии с принятым проектным решением: при совмещении УСН и ЕНВД автоматически уменьшается только налог при УСН.

Индивидуальный предприниматель, совмещающий УСН и ЕНВД и не производящий выплат и вознаграждений физическим лицам, может выбрать, по какому из этих спецрежимов он уменьшит налог (авансовый платеж) на всю сумму фиксированных страховых взносов без ограничения (см. письмо Минфина России от 17.11.2014 № 03-11-09/57912).

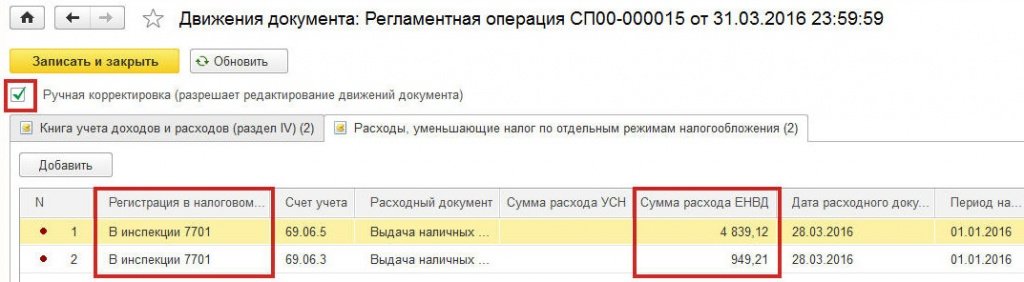

Если налогоплательщик, совмещая режимы УСН и ЕНВД, принял решение уменьшить ЕНВД, он должен вручную скорректировать движения регламентной операции Расчет расходов, уменьшающих налог УСН и ЕНВД.

Посмотрим, насколько экономически оправданно уменьшать УСН по условиям Примера 2.

Выполним ежеквартальные регламентные операции Расчет налога УСН и Расчет ЕНВД и сформируем соответствующие справки-расчеты. Справка-расчет авансового платежа по налогу, уплачиваемому в связи с применением УСН за I квартал (рис. 5) показывает, что сумма уплаченных страховых взносов превышает исчисленный налог, соответственно не все расходы могут быть приняты к уменьшению. Поскольку налоговым периодом по УСН является год, то существует вероятность, что в дальнейшем все уплаченные страховые взносы смогут «поучаствовать» в уменьшении налога. В то же время, если выручка от деятельности на УСН невелика, то расходы учтены не будут.

Рис. 5. Справка-расчет налога УСН

Для указанного в Примере 2 вмененного дохода сумма исчисленного ЕНВД составляет 36 410 руб., поэтому имеет смысл именно этот налог уменьшать на уплаченные страховые взносы. Для этого следует открыть регламентную операцию Расчет расходов, уменьшающих налог УСН и ЕНВД (команда Показать проводки) и установить флаг Ручная корректировка (разрешает редактирование движений документа).

В записях регистра Книга учета доходов и расходов (раздел IV) нужно удалить автоматически сформированные программой строки, а в записях регистра Расходы, уменьшающие налог по отдельным режимам налогообложения нужно внести следующие изменения (рис. 6):

- заполнить поле Регистрация в налоговом органе (ЕНВД);

- суммы из колонки Сумма расхода УСН перенести в колонку Сумма расхода ЕНВД.

Рис. 6. Ручная корректировка регистра для уменьшения ЕНВД

Теперь заново выполним регламентные операции Расчет налога УСН и Расчет ЕНВД.

После проведения документа Расчет налога УСН в информационной базе программы формируется бухгалтерская проводка:

- Дебет 99.01.1 Кредит 68.12

- - на сумму исчисленного налога без учета расходов.

А Справка-расчет единого налога на вмененный доход показывает, что уплаченные страховые взносы уменьшают налог в полном размере (рис. 7).

Рис. 7. Справка-расчет ЕНВД

Если же сумма уплаченных страховых взносов превышает исчисленный единый налог на вмененный доход, то перенести неучтенные расходы на следующий квартал уже нельзя, так как со следующего квартала начинается новый налоговый период для ЕНВД.

В том числе и по указанной причине было выбрано решение уменьшать на сумму фиксированных взносов именно УСН, потому что для большинства налогоплательщиков это выгоднее в силу «нарастающего итога» при упрощенке.

Учет расходов у ИП с наемными работниками при совмещении режимов

Изменим условия Примера 2 и посмотрим, как учитываются расходы у предпринимателя, использующего труд наемных работников, при совмещении режимов.

Пример

|

ИП Иванов И.И. оказывает услуги по ремонту компьютерной техники, применяет УСН с объектом налогообложения «доходы». Кроме этого, ИП Иванов И.И. реализует физическим лицам комплектующие для компьютеров через розничный магазин и является плательщиком ЕНВД. Вмененный доход за квартал составляет 242 730,00 руб. В штате у Иванова И.И. есть сотрудники, которые заняты в деятельности по обоим спецрежимам. В марте 2016 года сотруднику, занятому в основном виде деятельности (УСН), было оплачено пособие по временной нетрудоспособности, в том числе за счет средств работодателя. |

Поскольку у ИП Иванова И.И. используется труд наемных работников, в форме элемента справочника Организации необходимо установить соответствующий флаг. В этом случае в программе становится доступен раздел Зарплата и кадры, а также реквизиты, необходимые для расчета зарплаты и взносов с фонда оплаты труда.

Начисление зарплаты, больничных и отпусков в программе выполняется одноименными документами, доступными по гиперссылке Все начисления из раздела Зарплата и кадры. Этими же документами рассчитываются и страховые взносы, начисленные по вознаграждениям и выплатам работникам. После проведения документа формируются проводки в бухгалтерском учете, а также вводятся записи в регистрах накопления подсистемы учета зарплаты и подсистемы УСН. И в бухгалтерских проводках и в регистрах накопления расходы на оплату труда и страховые взносы распределяются по видам деятельности («УСН доходы» и ЕНВД) согласно предварительно выполненным настройкам.

Напоминаем, что уменьшают налоги только оплаченные взносы и больничные. Для расчета и уплаты фиксированных страховых взносов предпринимателя по-прежнему используется Помощник.

По данным налогового учета выручка ИП Иванова И.И. от реализации услуг за I квартал составила 200 000 руб.

Выполним регламентную операцию Расчет расходов, уменьшающих налог УСН и ЕНВД. Записи, введенные в регистры накопления в марте 2016 года, свидетельствуют о том, что страховые взносы с выплат работникам, относящимся к деятельности УСН, уменьшают налог УСН, а страховые взносы с выплат работникам, занятым в деятельности ЕНВД - уменьшают ЕНВД.

Помимо этого, налог УСН уменьшает выплаченное за счет работодателя пособие по временной нетрудоспособности сотруднику, занятому в деятельности, относящейся к УСН.

Что касается фиксированных страховых взносов, то они уменьшают только налог УСН. Буквальное прочтение формулировки подпункта 1 пункта 2 статьи 346.32 НК РФ указывает на то, что уменьшают ЕНВД только выплаты с вознаграждений работникам. И только в этом заключается вся разница с аналогичной статьей 346.21 для «УСН-доходы».

В письме от 20.05.2015 № 03-11-11/28956 Минфин России дополнительно разъясняет эту позицию, согласно которой индивидуальный предприниматель, имеющий наемных работников:

- не может уменьшать ЕНВД на сумму уплаченных за себя страховых взносов в фиксированном размере;

- имеет право уменьшить сумму налога, уплачиваемого в связи с применением «УСН доходы», на сумму взносов на обязательное пенсионное и медицинское страхование, указанных в пункте 3.1 статьи 346.21 НК РФ и уплаченных как за работников, так и за себя, одновременно, но не более чем на 50 процентов.

Обращаем внимание, что Федеральным законом от 02.06.2016 № 178-ФЗ внесена поправка в подпункт 1 пункта 2 статьи 346.32 НК РФ. С 1 января 2017 года ИП, применяющие ЕНВД и использующие наемный труд, смогут уменьшать единый налог (с ограничением в 50 процентов) на фиксированные страховые взносы, уплаченные за себя. Таким образом, со следующего года налогоплательщики-предприниматели, применяющие УСН с объектом «доходы», и уплачивающие ЕНВД будут в равных условиях.

Указанные изменения будут поддержаны в «1С:Бухгалтерии 8» редакции 3.0 к началу 2017 года. О сроках см. в «Мониторинге изменений законодательства» по ссылке http://v8.1c.ru/lawmonitor/lawchanges.jsp.

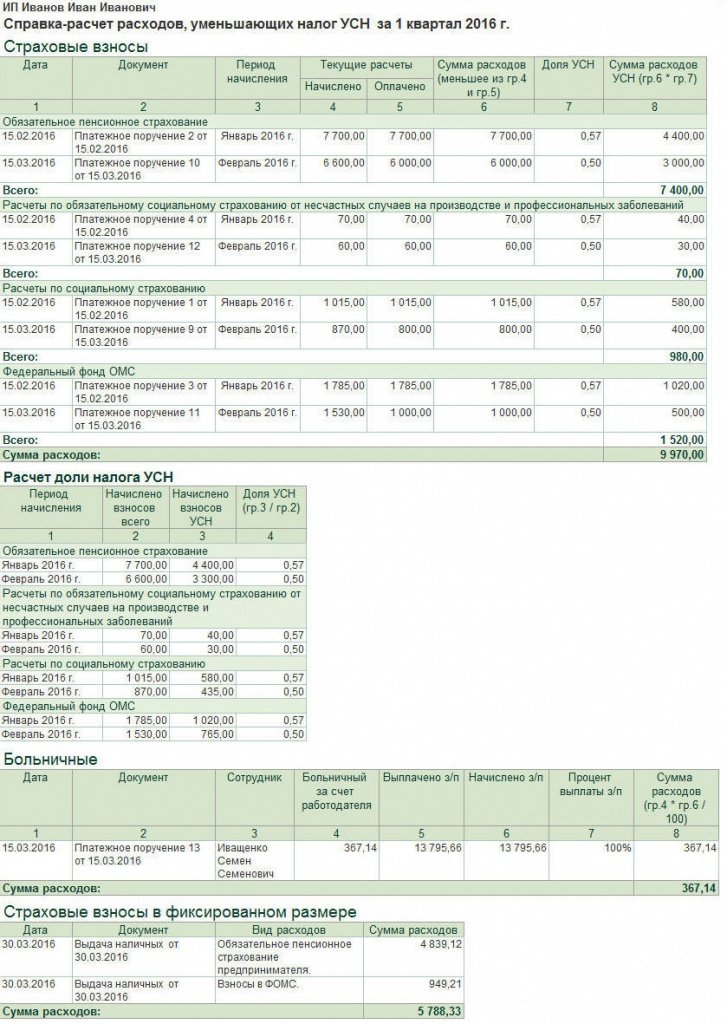

На рисунке 8 представлена Справка-расчет расходов, уменьшающих налог УСН за I квартал.

Рис. 8. Справка-расчет расходов, уменьшающих УСН.

Справка-расчет отражает расчет доли УСН для распределения уменьшающих налог сумм как отношение начисленных взносов по работникам, занятым в деятельности на УСН, к общей сумме начисленных взносов за работников. Далее рассчитывается сумма взносов, уменьшающих налог, как фактически оплаченные взносы в соответствующей доле.

Также в справку попадает выплаченное пособие по больничному листу и оплаченные фиксированные страховые взносы в полной сумме. Все указанные в справке расходы уменьшают налог УСН с учетом ограничения в 50 процентов (рис. 9).

Рис. 9. Справка-расчет налога УСН

Аналогичным образом формируется Справка-расчет расходов, уменьшающих ЕНВД (только без фиксированных страховых взносов). Указанные расходы уменьшают налог ЕНВД с учетом ограничения в 50 процентов.

Источник: http://www.buh.ru

Начать дискуссию