Сколько можно сэкономить на пониженной ставке УСН

НК позволяет региональным властям устанавливать пониженные налоговые ставки, в том числе и для упрощенцев (п. 1 ст. 346.20 НК). Причем понизить ставку они могут вплоть до 1%. В таком случае экономия на едином налоге по сравнению с базовой ставкой в 6% с 1 миллиона доходов достигает 50 000 ₽. Покажем на примере.

Пример 1

ИП оказывает консультационные услуги и применяет УСН 6%. За первый квартал его доходы составили 15 000 000 ₽, за полугодие — 20 000 000 ₽.

В конце апреля ИП перечислил авансовый платеж 900 000 ₽ (15 000 000 ₽ х 6%), а за полугодие авансовый платеж составит 300 000 ₽ (20 000 000 ₽ х 6% - 900 000 ₽). Эту сумму в 2024 году ему надо перечислить до 29 июля (см. шпаргалку ниже).

Если бы ИП воспользовался налоговой преференцией региональных властей, то ему нужно было бы перечислить за полугодие 200 000 руб. (20 000 000 ₽ х 1%). То есть в данной ситуации предприниматель сэкономил бы на налоговых платежах 1 000 000 ₽ (900 000 + 300 000 — 200 000).

Кроме того, единый налог или авансовый платеж ИП может уменьшить на уплаченные страховые взносы, пособия по нетрудоспособности, за исключением несчастных случаев и профзаболеваний, а также на платежи по договорам добровольного личного страхования (п. 3.1 ст. 346.21 НК).

Но если у ИП есть наемные работники, то уменьшить единый налог или авансовый платеж он может не более чем на 50%.

Шпаргалка 1. Крайние сроки уплаты единого налога/авансов для компаний и ИП на УСН:

За какой срок уплачивается | Крайний срок уплаты |

За I полугодие 2024 | 29.07.2024 (28 июля — воскресенье) |

За 9 месяцев 2024 | 28.10.2024 |

За 2024 год |

|

В каких регионах действует льготная ставка

В каждом регионе власти устанавливают свои условия для применения ставки УСН 1%. Наличие преференций может зависеть от вида деятельности компании или ИП, количества сотрудников, даты регистрации в этом регионе и других критериев. Причем региональные власти регулярно их обновляют.

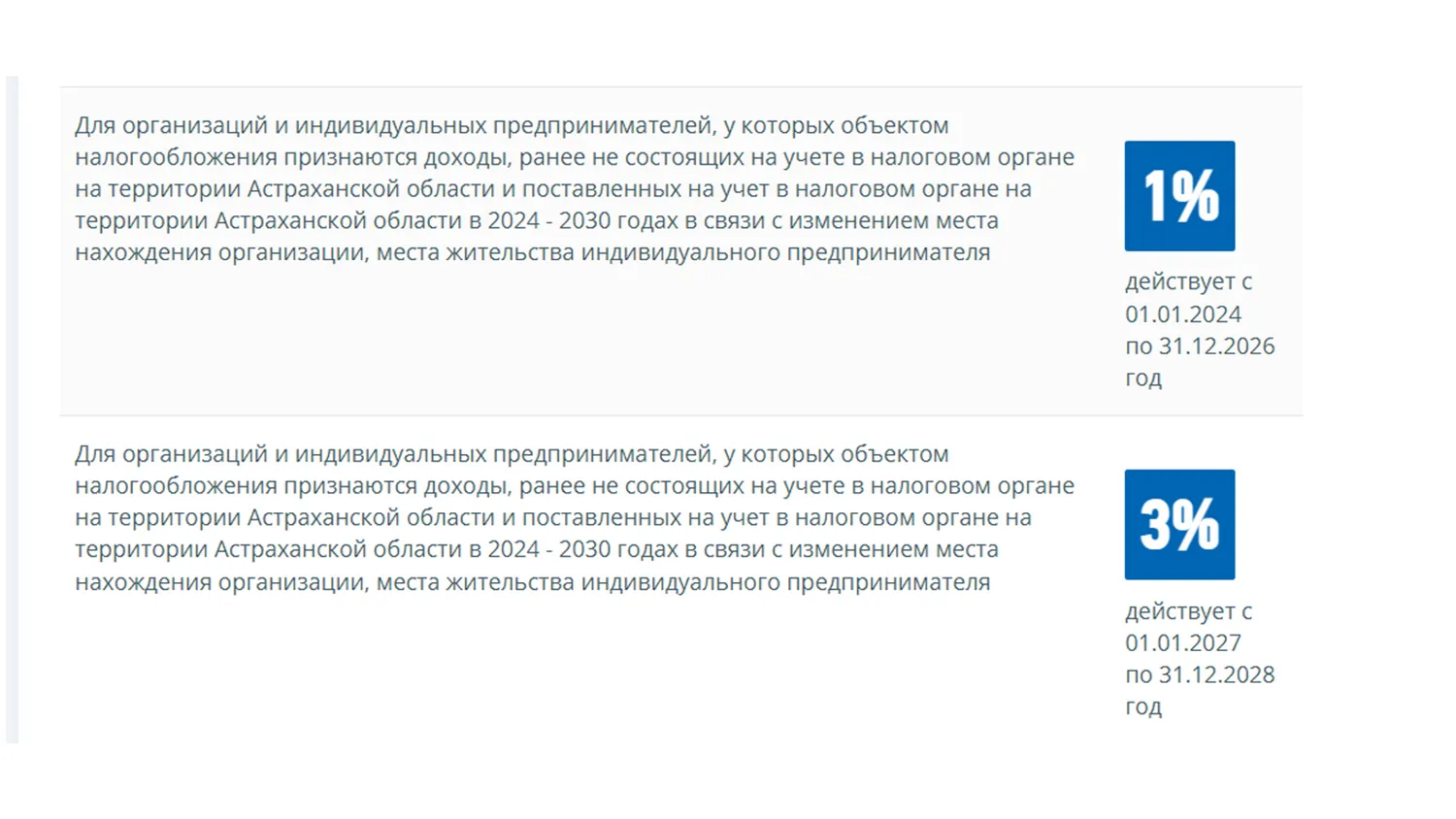

Например, в 2024 году власти Астраханской области предусмотрели льготную ставку для всех организаций и ИП, которые встали на учет на территории региона в 2024–2030 г. в связи с «переездом» (закон Астраханской области от 10.11.2009 № 73/2009-ОЗ в ред. закона от 27.12.2023 №121/2023-ОЗ).

Есть регионы, в которых принципиальных изменений на этот год не вносили, но продлили действие закона на следующие налоговые периоды. Как пример — Республика Дагестан (закон Республики Дагестан от 28 декабря 2023 № 113).

Причем региональные власти могут обозначить и определенный период, в течение которого эта льготная ставка действует. Например, как в Республике Мордовия.

Пример 2

В республике Мордовия предусмотрена пониженная налоговая ставка в 1% для ИП и компаний, которые впервые зарегистрировались на этой территории в 2024–2026 годах в связи с переменой места нахождения/места жительства. При этом на пониженную налоговую ставку можно рассчитывать в течение пяти налоговых периодов, начиная со следующего периода после регистрации.

При этом у компании не должно быть отрицательного сальдо ЕНС по состоянию на 10 апреля, а у ИП — на 10 мая года, следующего за налоговым периодом, в котором они применяли пониженную налоговую ставку (закон Республики Мордовия от 04.02.2009 № 5-З в ред. закона от 25.11.2023 № 87-З).

Или же от компании потребуется предоставить дополнительные документы вместе с декларацией за год, когда компания использовала пониженную ставку. Например, как в Республике Удмуртия.

Пример 3

ИП и компании, переехавшие или вернувшиеся в Удмуртию с 2020 по 2027 года могут применять ставку 1% независимо от вида деятельности (закон от 29.11.2017 № 66-РЗ). Но вместе с декларацией за 2024 год нужно будет представить книгу учета доходов и расходов, а также расчет доли доходов от продажи по каждому виду деятельности (п. 5 ст. 1 закона от 29.11.2017 № 66-РЗ).

Узнать, действуют ли пониженные ставки УСН в регионе и на кого они распространяются, можете на сайте ФНС. Перейдите по ссылке https://www.nalog.gov.ru/rn77/taxation/taxes/usn и в верхнем левом углу страницы выберите свой регион. Внизу страницы вы увидите всю необходимую информацию (см. скриншот 1 ниже).

Но есть одна проблема. Не все сведения по регионам обновляются на сайте своевременно. Чтобы вы не упустили возможность воспользоваться пониженной ставкой УСН 1%, подготовили для вас шпаргалку с реквизитами законов регионов, в которых действует преференция в 2024 году. Из них вы можете узнать критерии для компаний и ИП, которые смогут воспользоваться пониженной ставкой.

Центр Финансового Управления

Переходите на УСН 1% и платите в 6 раз меньше налогов

Шпаргалка 2. В каких регионах действует пониженная ставка по УСН 1% в 2024 году:

Регион | Реквизиты регионального закона |

Курганская область | Закон от 24.11.2009 № 502 (ред. от 08.06.2023 № 24) |

Ненецкий автономный округ | Закон от 13.03.2015 № 55-ОЗ (ред. от 24.12.2020) |

Чеченская Республика | Закон от 27.11.2015 № 49-РЗ (ред. от 30.04.2020) |

Республика Калмыкия | Закон от 11.10.2022 № 243-VI-З |

Республика Бурятия | Закон от 28.11.2023 № 179-VII |

Удмуртская Республика | Закон от 29.11.2017 № 66-РЗ (ред. от 29.11.2023) |

Мурманская область | Закон от 03.03.2009 № 1075-01-ЗМО (ред. от 29.03.2022) |

Пензенская область | Закон от 30.06.2009 № 1754-ЗПО (ред. от 20.10.2023) |

Чукотский автономный округ | Закон от 18.05.2015 № 47-ОЗ (ред. 01.04.2024) |

Республика Дагестан | Закон от 06.05.2009 № 26 (ред. от 06.03.2024) |

Республика Тыва | Закон от 10.07.2009 № 1541 ВХ-2 (ред. от 14.11.2022) |

Кировская область |

|

Республика Адыгея | Закон от 08.08.2022 № 104 |

Республика Алтай | Закон от 03.07.2009 № 26-РЗ (ред. от 07.11.2022) |

Республика Башкортостан |

|

Карачаево-Черкесская Республика | Закон от 30.11.2015 № 85-РЗ (ред. от 30.11.2023) |

Республика Карелия | Закон от 30.12.1999 № 384-ЗРК (ред. от 14.12.2023) |

Республика Коми | Закон от 08.05.2020 № 12-РЗ (ред. от 31.10.2023) |

Республика Крым | Закон от 29.12.2014 № 59-ЗРК/2014 (ред. от 27.10.2023 года) |

Республика Марий Эл | Закон от 27.10.2011 № 59-З (ред. от 19.10.2023) |

Республика Мордовия | Закон от 04.02.2009 № 5-З (ред. от 25.11.2023 г.) |

Республика Северная Осетия — Алания | Закон от 02.11.2020 № 70-РЗ |

Республика Татарстан | Закон от 17.06.2009 № 19-ЗРТ (ред. от 28.09.2023) |

Республика Хакасия | Закон от 16.11.2009 № 123-ЗРХ (ред. от 14.03.2023) |

Чувашская Республика | Закон от 23.07.2001 № 38 (ред. от 21.12.2023) |

Алтайский край | Закон от 30.11.2017 № 89-ЗС (ред. от 02.11.2022) |

Забайкальский край | Закон от 04.05.2010 № 360-ЗЗК (ред. от 05.03.2024) |

Камчатский край | Закон от 26.11.2021 № 6 (ред. от 04.03.2024) |

Краснодарский край | Закон от 06.07.2022 № 4724-КЗ |

Пермский край | Закон от 01.04.2015 № 466-ПК (ред. от 10.11.2023) |

Амурская область | Закон от 03.04.2020 № 492-ОЗ (ред. от 07.11.2023) |

Архангельская область | Закон от 27.04.2020 № 254-16-ОЗ (ред. от 21.11.2023) |

Астраханская область | Закон от 10.11.2009 № 73/2009-ОЗ (ред. от 27.12.2023) |

Белгородская область | Закон от 14.07.2010 № 367 (ред. от 05.04.2021) |

Брянская область | Закон от 03.10.2016 № 75-З (ред. от 21.11.2023) |

Волгоградская область | Закон от 10.02.2009 № 1845-ОД (ред. от 25.12.2023) |

Вологодская область | Закон от 26.10.2018 № 4424-ОЗ (ред. от 27.12.2023) |

Воронежская область | Закон от 05.04.2011 № 26-ОЗ (ред. от 19.12.2022) |

Иркутская область | Закон от 30.11.2015 № 112-ОЗ (ред. от 24.11.2023) |

Калужская область | Закон от 18.12.2008 № 501-ОЗ (ред. от 29.03.2023) |

Кемеровская область | Закон от 26.11.2008 № 99-ОЗ (ред. от 16.12.2022) |

Курская область | Закон от 04.05.2010 № 35-ЗКО (ред. от 06.10.2023) |

Ленинградская область | Закон от 12.10.2009 № 78-оз (ред. от 23.11.2022) |

Липецкая область | Закон от 24.12.2008 № 233-ОЗ (ред. от 20.12.2023) |

Магаданская область | Закон от 27.11.2015 № 1950-ОЗ (ред. от 27.04. 2021) |

Московская область |

|

Мурманская область | Закон от 03.03.2009 № 1075-01-ЗМО (ред. от 29.03.2022) |

Нижегородская область | Закон от 30.12.2020 № 172-З (ред. от 02.08.2023) |

Новгородская область | Закон от 31.03.2009 № 487-ОЗ (ред. от 28.02.2023) |

Омская область | Закон от 25.05.2020 № 2270-ОЗ (ред. от 18.02.2022) |

Оренбургская область | Закон от 29.09.2009 № 3104/688-IV-ОЗ (ред. от 01.11.2023) |

Орловская область | Закон от 31.08.2021 № 2655-ОЗ (ред. от 04.05.2022) |

Псковская область | Закон от 29.11.2010 № 1022-оз (ред. от 28.12.2023) |

Рязанская область | Закон от 21.07.2016 № 35-ОЗ (ред. от 10.11.2023) |

Самарская область | Закон от 16.07.2021 № 63-ГД (ред. от 28.09.2023) |

г. Санкт-Петербург | Закон от 05.05.2009 № 185-36 (ред. от 23.11. 2023) |

Сахалинская область | Закон от 10.02.2009 № 4-ЗО (ред. от 08.11.2022) |

г. Севастополь | Закон от 03.02.2015 № 110-ЗС (ред. от 30.11.2023) |

Смоленская область | Закон от 14.11.2019 № 113-з (ред. от 30.06.2022) |

Тамбовская область | Закон от 27.11.2015 № 587-З (ред. от 24.11.2023) |

Тульская область | Закон от 26.10.2017 № 80-ЗТО (ред. от 29.11.2022) |

Тюменская область | Закон от 31.03.2015 № 21 (ред. от 05.07.2023) |

Ульяновская область | Закон от 03.03.2009 № 13-ЗО (ред. от 05.09.2023) |

Ханты-Мансийский Автономный округ – Югра | Закон от 30.12.2008 № 166-оз (ред. от 29.11.2023) |

Челябинская область | Закон от 25.12.2015 № 277-ЗО (ред. от 03.06.2022) |

Ямало-Ненецкий Автономный округ | Закон от 28.09.2017 № 66-ЗАО (ред. от 24.11.2022) |

Ярославская область | Закон от 30.11.2005 N 69-з (ред. от 24.11.2023) |

Что будет, если компания нарушит условия для применения пониженной ставки

Учтите, что если вы неправомерно используете пониженную ставку или не выполните хотя бы одно условие для ее применения, претензий инспекторов не избежать. Это подтверждает и арбитражная практика.

Из судебной практики

ИП на УСН вела деятельность в Пензенской области (закон Пензенской области от 30.06.2009 №1754-ЗПО в ред закона №3499-ЗПО).

Власти региона установили пониженную ставку 1% для предпринимателей, основной вид деятельности которых соответствует ОКВЭД 47.51.1 «Торговля розничная текстильными изделиями в специализированных магазинах». Этот вид деятельности она действительно вела и он был указан в ЕГРИП.

Однако, как выяснилось, ставку 1% она применяла в том числе и к доходам от оптовой торговли, а также сдаче имущества в аренду. Поскольку такая деятельность не предусмотрена в законе региона для пониженной ставки УСН, инспекторы доначислили ей налог. А судьи поддержали проверяющих (постановление Арбитражного суда Поволжского округа от 20.12.2023 по делу № А49-3560/2023).

Можно ли воспользоваться преференцией посреди года

Если в вашем регионе установили пониженную ставку и вы решили ей воспользоваться, рассчитайте налог за отчетный период исходя из новой ставки (подп. 4, 5 ст. 346.21 НК). Смотрите на примере.

Пример 4

ИП на УСН зарегистрировался в 2024 году в Астраханской области. С момента регистрации он может применять ставку 1%. Однако предприниматель был не в курсе, что в этом регионе установлена пониженная ставка и его бизнес соответствует всем условиям для ее применения.

Авансовый платеж за первый квартал он рассчитывал исходя из ставки 6%. Доход за первый квартал составил 1 000 000 ₽, соответственно он перечислил авансовый платеж в размере 60 000 ₽.

Допустим, что за полугодие его доходы составят 4 000 000 ₽. С них он уже рассчитает аванс исходя из ставки УСН 1%. То есть авансовый платеж за полугодие должен составить 40 000 ₽ (4 000 000 ₽ х 1%). Поскольку ИП уже перечислил 60 000 ₽ за первый квартал, то доплачивать по итогам полугодия ему ничего не нужно (40 000 ₽ < 60 000 ₽).

Причем компании и ИП имеют возможность воспользоваться пониженной ставкой даже в том случае, если сейчас в регионе, в котором они ведут деятельность, таких преференций не установлено. Об этом мы подробно расскажем на нашем бесплатном вебинаре 30 мая. Чтобы не пропустить вебинар, зарегистрируйтесь на нем прямо сейчас. Также на вебинаре вы узнаете:

какие существуют регионы с пониженными налоговыми ставками;

какие требования предъявляют власти регионов к предпринимателям, претендующим на пониженную налоговую ставку;

наиболее выгодные региональные условия пользования льготами;

есть ли риски при применении пониженной ставки и как взаимодействовать с налоговыми органами.

Кроме того, вы можете обратиться к нам для подбора подходящего региона и экономить на налогах совершенно законно уже сейчас. Оставьте заявку на сайте и мы с вами свяжемся.

Подписывайтесь и читайте нас в VK и Telegram.

Центр Финансового Управления

Переходите на УСН 1% и платите в 6 раз меньше налогов

Реклама: ООО «ЦФУ», ИНН: 2536249177, erid: LjN8KSqNW

Комментарии

3Ссылка не работает

Спасибо большое за внимательность! Действительно была ошибка в ссылке, поправили в материале, актуальная ссылка - https://www.nalog.gov.ru/rn77/taxation/taxes/usn/

А 1% распространяется только на новые ИП? Если ИП было закрыто и потом открыто, льгота действует или нет?