Начиная с 2018 года размер фиксированных взносов ИП отвязан от МРОТ. Теперь этот показатель устанавливается Налоговым кодексом.

Недавно Минфин озвучил размер взносов вплоть до 2024 года.

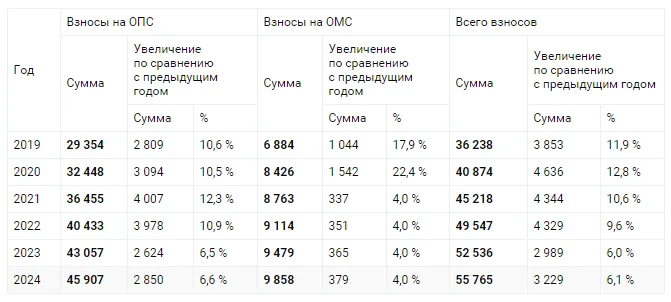

Взносы 2019 — 2024

В настоящее время размер взносов ИП на 2018 — 2019 — 2020 прописан в статье 430 НК. Теперь же стал известен и размер взносов на последующие годы.

Посмотрите, сколько взносов придется платить бизнесменам и каков темп их роста.

Если за текущий 2019 год ИП должен уплатить около 36 тысяч рублей фиксированных взносов, то через 5 лет, в 2024 году эта сумма уже составит более 55 тысяч рублей. Таким образом за 5 лет взносы подрастут на 54 %, то есть более чем в полтора раза.

Кроме того, ИП должен дополнительно платить взносы в размере 1 % от суммы дохода, превышающего 300 тыс. рублей.

Взносы с дохода свыше 300 тысяч

Доход, который фигурирует в формуле расчета взносов, для каждого режима налогообложения считается по своим правилам.

ИП на ОСНО учитывают доходы от предпринимательской деятельности, уменьшенные на расходы, то есть налоговая база по НДФЛ. Эта сумма отражена в декларации 3-НДФЛ (строка 060 раздела 2).

ИП УСН с объектом «доходы» учитывают доходы, которые облагаются налогом по УСН. Эта сумма отражена в декларации по УСН (строка 113 раздела 2.1).

ИП на УСН с объектом «доходы, уменьшенные на величину расходов» также учитывают доходы, которые облагаются налогом по УСН без уменьшения их на величину расходов. Эта сумма отражена в декларации по УСН (строка 213 раздела 2.2).

Вместе с тем есть решения судов, в том числе и Верховного, что расходы учитывать можно. Налоговики с этим не согласны. Однако скоро ситуация может измениться в пользу ИП.

В письме ФНС № БС-4-11/19262@ от 23.09.2019 говорится, что все зависит от дела «ИП Павлова против ИФНС» № А60-65115/2018.

После вынесения решения по указанному делу налоговые органы будут руководствоваться при реализации своих полномочий данным решением начиная со дня его размещения в полном объеме на официальных сайтах в сети Интернет либо со дня его официального опубликования в установленном порядке, обещает ФНС.

То есть условие, поставленное налоговиками, выполнено. Что в этой ситуации скажет Минфин?

ИП на ЕСХН учитывают доходы, которые облагаются налогом по ЕСХН. Эта сумма отражена в декларации по ЕСХН (строка 010).

ИП на ЕНВД учитывают вмененный доход. Эта сумма отражена в декларациях (строка 100 раздела 2). При определении годового дохода складываются вмененные доходы по декларациям за 1-4 квартал.

ИП на ПСН учитывает потенциально возможный доход, то есть тот доход, от которого считается стоимость патента.

В нашем сервисе «Профбухгалтер» бухгалтеру не придется вручную высчитывать взносы для всех своих подшефных ИП. Программа все посчитает сама и сформирует платежки. Вам останется их только оплатить.

Сроки уплаты

Страховые взносы уплачиваются ИП не позднее 31 декабря текущего календарного года, за исключением взносов в размере 1 % с дохода, превышающего 300 тыс. рублей.

Таким образом фиксированные взносы за 2019 года надо уплатить не позднее 31 декабря 2019 года.

А вот взносы с дохода свыше 300 тысяч за 2019 год надо уплатить до 1 июля 2020 года.

Стоит отметить, что в ряде случаев в интересах ИП целесообразно уплачивать взносы ежеквартально, так как на сумму уплаченных взносов можно уменьшить сумму налога, например, при ЕНВД и УСН с объектом «доходы».

Кстати, в сервисе «Профбухгалтер» есть удобная функция по настройке автоматической оплаты фиксированных взносов.

Вы подключаете автоплатеж, и можете вздохнуть спокойно: больше не надо держать в голове мысль «не забыть заплатить фиксированные взносы по всем ИП».

Наш сервис максимально упрощает жизнь бухгалтера. Многие операции автоматизированы. 80 % вашей работы мы берем на себя.

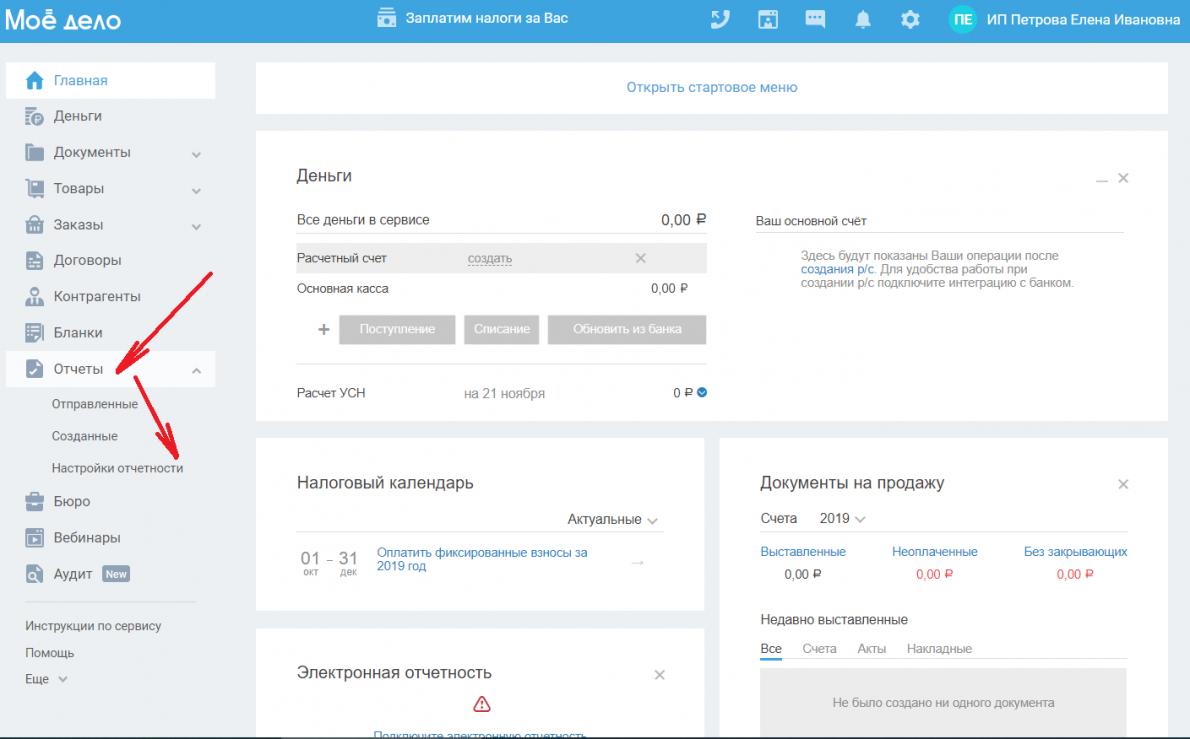

Автоплатеж фиксированных взносов подключается через меню Отчеты — Настройка отчетности — Настройка автоматической оплаты.

Сервис автоматически сформирует платежки не только на сумму фиксированных взносов, но и на авансовый платеж по УСН.

При этом вам не надо вручную высчитывать сумму налога, уменьшая ее на взносы. «Профбухгалтер» все сделает за вас. Налог автоматически уменьшается на взносы.

КБК

Взносы необходимо уплачивать на реквизиты ИФНС по месту регистрации предпринимателя.

В платежке указываются следующие КБК:

182 1 02 02140 06 1110 160 — фиксированные взносы на ОПС. Этот же КБК предназначен и для взносов в размере 1 % от дохода свыше 300 тыс. рублей.

182 1 02 02103 08 1013 160 — фиксированные взносы на ОМС.

Кстати, в «Профбухгалтере» КБК подставляется в платежки автоматически. Вам не придется искать эту информацию на просторах интернета, сверять цифры, волноваться. «Профбухгалтер» избавит вас от волнений и суеты.

Бухгалтер не сидит без дела. Весь стол бумагами зарос.

Доделать доки, сдать отчеты, решить с клиентами вопрос.

Ах да, чуть было не забыла… Еще ж фиксированный взнос!

А с «Профбухгалтером» не страшен аврал в работе и склероз.

Вы не забудете про взносы. Доверьте нам этот вопрос.

Получите демо-доступ к сервису. Специально для удаленных бухгалтеров.

Комментарии

11Обдираловка.... А с 2021 года будет вообще супер, при отмене ЕНВД....

Так вы уменьшаете сумму налога на сумму уплаченных страховых взносов.

Ничего, что не у всех УСН 6%?

Не у всех, но у кого УСНо (Д-Р) или ОСНо - включают уплаченные СВ также в расходы.

А от этого легче что ли? Особенно если и так работают почти в ноль ;)

Угу, заплатили 100 тыс взносов - уменьшили налог на 13-15т.

Чтоб мои доходы теми же темпами росли!

Ждемс. Выполнит ФНС свое обещание или нет. Или опять скажет, что мы разрешаем, но Минфин не велит.