Планирование и управление денежными потоками

Материал предоставлен компанией "RG-Soft"

В наше время, когда заемные средства резко подорожали, особенно актуальными стали проблемы планирования и управления денежным потоками1.

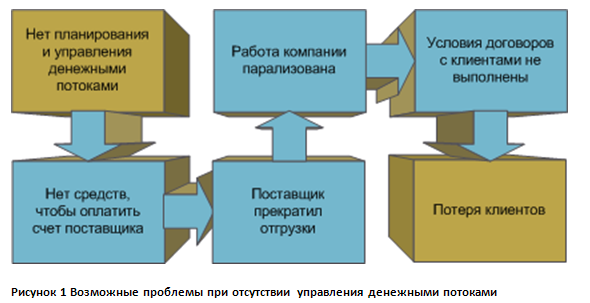

Необходимость управления денежными потоками можно проиллюстрировать на следующем примере.

Предположим, мы не планируем денежные потоки нашей компании, следовательно, мы не можем предсказывать кассовые разрывы. Это приводит к тому, что в конце месяца у нас нет денег чтобы оплатить счет от нашего поставщика. Мы обещаем оплатить этот счет в следующем месяце. Такие обещания дают разные сотрудники разным поставщикам. Из-за отсутствия системы управления денежными потоками мы не можем быть уверены в том, что такая же ситуация не произойдет в следующем месяце. Подобные проблемы возникают во многих организациях. В результате с частью важных поставщиков мы можем испортить отношения, нарушить устоявшуюся цепочку поставок, а значит и ухудшить взаимоотношения с клиентами.

Это лишь одна из возможных ситуаций. Недостаточное внимание к планированию и управлению денежными потоками приводит к нехватке ликвидности, нарушениям в сроках оплаты, ухудшению взаимоотношений с контрагентами, необоснованному использованию дополнительных заемных средств и т.п.

Почему возникают кассовые разрывы?

Неплатежеспособность возникает в тот момент, когда денежный поток становится отрицательным. Важно, что такая ситуация может возникнуть даже в том случае, если формально предприятие остается прибыльным. Именно с этим связаны проблемы доходных, но неликвидных компаний, стоящих на грани банкротства. Чаще всего эти проблемы являются результатом неправильно организованных платежей или нарушения условий платежей.

Управленческий учет

— курс для тех, кто хочет понимать, откуда приходят и куда уходят деньги компании, давать правильные

управленческие решения и быть ценным сотрудником.

Цена по акции: 27 000 → 8 900 руб. (67%)

Начать обучение

Проблему неправильно организованных платежей можно охарактеризовать на следующем примере. Специфика отрасли может подразумевать некоторую отсрочку поступления денежных средств от клиентов. Наличие существенной дебиторской задолженности и плохая работа с ней может приводить к недостатку денежных средств для оплаты текущей деятельности предприятия. Проблема неправильно организованных платежей может быть решена только комплексно на этапах бюджетирования и на этапе оперативного управления платежами.

Проблема нарушения условий платежей, как клиентами компании, так и самой компанией решается преимущественно на этапе оперативного планирования за счет более качественной работы с клиентами по закрытию дебиторской задолженности. Если в компании существует регламент фиксации планируемых поступлений денежных средств, то при нарушении этих планов становится возможным оперативно установить какие именно контрагенты нарушают условия платежей. Рассмотрим подробнее одну из возможных методик управления денежными потоками, основанную на нашем опыте внедрения систем управления денежными потоками.

Основные этапы управления денежными потоками

Управление денежными потоками можно представить как последовательность следующих этапов:

Бюджетирование / скользящее планирование;

Сбор информации о планируемых платежах;

Проверка и утверждение платежей;

Оперативное планирование платежами.

Более подробно взаимосвязь этих этапов показана на рисунке 1.

Бюджетирование

На этапе бюджетирования, исходя из плана продаж и закупок, составляются планы движения денежных средств на промежуток времени (бюджеты движений денежных средств (БДДС)). Уже на этом этапе можно выявить потенциальные кассовые разрывы и принять необходимые меры.

Бюджеты расходов денежных средств могут также нести функцию ограничения «аппетитов» подразделений. В дальнейшем все платежи будут планироваться таким образом, чтобы вписываться в рамки существующих бюджетов. Если подразделение израсходовало все лимиты по данной статье ДДС, обычный пользователь не может оформить «Заявку на расходование денежных средств» и платежный документ.

Как правило, БДДС составляются на месяц, квартал или год. Составление БДДС с нуля — достаточно трудоемкий процесс, так как требуется обработать большой массив информации о предстоящих доходах и расходах. Чтобы облегчить этот процесс часто за основу берутся данные предыдущих периодов.

Таким образом, использование бюджетирования движений денежных средств помогает ответить на вопросы: кто, когда, на какие цели и сколько сможет потратить денежных средств.

Скользящее планирование

Скользящее планирование – технология планирования, предполагающая после прохождения определенного этапа деятельности изменять планы на будущее, «отдаляя» их границу на длину пройденного этапа. Например, еженедельно составлять план на ближайшие 12 недель. При этом, как правило, детальность планов уменьшается пропорционально «удаленности» соответствующего периода от точки планирования.

Процесс ведения скользящего планирования обычно более трудоемкий, т.к. требует регулярного пересмотра текущей ситуации и изменения планов, но с другой стороны при вовлечении в процесс всех заинтересованных людей дает более качественный прогноз. т. н. Одним из способов привлечения конечных пользователей является использование т. н. «Предварительных заявок» в которых указывается лишь наиболее общие реквизиты платежей: подразделение, статья, сумма. Однако этих данных вполне достаточно для составления бюджета скользящего планирования.

Глубину (срок) планирования следует выбирать по деятельности производственно-финансового цикла. Возможно планирование, например, на 3 месяца или 12 недель вперед. Это позволяет получить следующие результаты, например, при понедельном планировании:

знать предполагаемые доходы и расходы с точностью до недели;

предпринять заблаговременные шаги по предотвращению периодов неплатежеспособности;

отслеживать «план-факт» еженедельно и оперативно реагировать на ухудшение ситуации (неплатежеспособность) или новые возможности - ее улучшения (дополнительные доходы).

Главное преимущество скользящего планирования - при приближении конца периода видно, что делать дальше.

Оперативное планирование

Этап оперативного планирования предназначен для планирования текущих потребностей и поступлений денежных средств. Конечной целью оперативного планирования является, главным образом, платежный календарь, который позволяет выявить кассовые разрывы более точно. В большинстве программных продуктов платежный календарь составляются на основе планируемых поступлений и заявок на расходование денежных средств (далее просто заявок). В заявках сотрудники организации указывают реквизиты предстоящего платежа.

Таблица 1 Пример платежного календаря

| 01.04.2009 | 02.04.2009 | ||

Банковский счет 1 | Начальный остаток | 1000 | -200 | |

Приход | 500 | 1000 | ||

Расход | 1700 | 500 | ||

Конечный остаток | -200 | 300 | ||

Контрагент 1 | Приход | 500 | 1000 | |

Расход |

|

| ||

Контрагент 2 | Приход |

|

| |

Расход | 1700 | 500 | ||

Банковский счет 2 | Начальный остаток | 200 | 200 | |

Приход | 50 | 40 | ||

Расход | 50 | 50 | ||

Конечный остаток | 200 | 190 | ||

Касса 1 | Начальный остаток | 100 | 50 | |

Приход |

| 50 | ||

Расход | 50 |

| ||

Конечный остаток | 50 | 100 | ||

Таким образом, модуль оперативного планирования решает следующие задачи:

Регистрация планируемых расходов и поступлений денежных средств;

Сверка с бюджетом, контроль остатков и резервирование средств;

Процесс утверждения заявок;

Планирование оплат с помощью удобных интерфейсов распределения заявок по банковским счетам и дням.

Проверка и утверждение документов

Оперативное планирование не может ограничиваться отражением заявок и корректировкой платежного календаря. Важно провести предварительный отбор и проверку заявок. Они должны быть согласованы с ответственными лицами компании, причем процедура согласования должна быть достаточно быстрой. Для этого предназначен этап утверждения документов.

Наиболее распространенная схема утверждения документов выглядит следующим образом. Инициатор составляет заявку на расходование денежных средств. Руководитель подразделения проверяет правильность заполнения полей заявки. В зависимости от подразделения, количество проверяющих может быть различным. Срочным заявкам разумно назначать укороченный путь утверждения. Наконец, ответственный за оплату проверяет возможность включения заявки в платежный календарь.

Отчетность и анализ

Анализ движения денежных потоков – это, по сути, определение моментов и величин притоков и оттоков денег. Основной целью анализа денежных потоков является, прежде всего, анализ финансовой устойчивости и доходности предприятия. Во многом темпы развития и финансовая устойчивость предприятия определяются тем, насколько притоки и оттоки денежных средств синхронизированы между собой во времени и по объемам, поскольку высокий уровень такой синхронизации позволяет пользоваться меньшими кредитами и эффективно использовать имеющиеся денежные средства, уменьшает объемы «упущенной выгоды» и т.п.

Действительно, рациональное формирование денежных потоков способствует ритмичности операционного цикла предприятия и обеспечивает рост объемов производства и реализации продукции. При этом любое нарушение платежной дисциплины отрицательно сказывается на формировании производственных запасов сырья и материалов, уровне производительности труда, реализации готовой продукции, положении предприятия на рынке и т.п.

Заключение

Управление денежными потоками является важным фактором ускорения оборота капитала предприятия. Это происходит, во-первых, за счет сокращения продолжительности операционного цикла. Во-вторых, за счет более экономного использования собственных и как следствие, уменьшения потребности в заемных средствах. Поэтому эффективность работы предприятия в значительной степени зависит от организации системы управления денежными потоками.

Кроме того, система управления денежными потоками необходима для выполнения как стратегических, так и краткосрочных планов предприятия, сохранения платежеспособности и финансовой устойчивости, более рационального использования его активов и источников финансирования, а также минимизации затрат на финансирование хозяйственной деятельности.

1 Денежный поток [cash flow] — разница между доходами и издержками экономического субъекта (разница между полученными и сделанными платежами). В целом это сумма нераспределенной прибыли фирмы и ее амортизационных отчислений, сберегаемых для формирования собственного источника денежных средств на будущее обновление основного капитала. Иными словами, Д. п. — чистая сумма денег, фактически полученная фирмой в данном периоде.

Начать дискуссию