Заполняем декларацию по налогу на игорный бизнес в 2013 г.

Налог на игорный бизнес является региональным налогом. Порядок налогообложения данным налогом установлен положениями главы 29 НК РФ. Налогоплательщиками налога на игорный бизнес признаются организации, осуществляющие предпринимательскую деятельность в сфере игорного бизнеса*.

*Игорный бизнес - предпринимательская деятельность, связанная с извлечением организациями доходов в виде:

- выигрыша,

- платы за проведение азартных игр

- платы за проведение пари,

не являющаяся реализацией товаров (имущественных прав), работ или услуг (ст.364 НК РФ).

Налоговая декларация за истекший налоговый период* представляется:

- обычными налогоплательщиками - в ИФНС по месту регистрации объектов налогообложения,

- крупными налогоплательщиками** – в ИФНС по месту учета в качестве крупнейших налогоплательщиков.

не позднее 20-го числа следующего месяца (за октябрь 2013 года – до 20 ноября 2013г.) в соответствии с п.2 ст.370 НК РФ. Срок представления декларации, приходящийся на выходной (нерабочий) или праздничный день, переносится на первый рабочий день после выходного или праздничного дня.

*Налоговым периодом по налогу на игорный бизнес признается календарный месяц.

** Критерии отнесения налогоплательщиков к крупнейших установлены Приказом ФНС России от 16.05.2007г. №ММ-3-06/308@.

Форма декларации и порядок ее заполнения утверждены Приказом ФНС РФ от 28.12.2011г. №ММВ-7-3/985@ «Об утверждении формы налоговой декларации по налогу на игорный бизнес, порядка ее заполнения, а также формата представления налоговой декларации по налогу на игорный бизнес в электронном виде».

Заполнять декларацию необходимо на основании вышеприведенного Порядка и с учетом положений главы 29 НК РФ.

Согласно ст.80 НК РФ, налоговая декларация представляется каждым налогоплательщиком по каждому налогу, подлежащему уплате этим налогоплательщиком, если иное не предусмотрено законодательством о налогах и сборах.

В соответствии с п.1.1 ст.1 Порядка заполнения налоговой декларации по налогу на игорный бизнес, декларация по налогу на игорный бизнес заполняется налогоплательщиками - организациями, осуществляющими предпринимательскую деятельность в сфере игорного бизнеса.

Таким образом, если организация не осуществляет деятельность сфере игорного бизнеса, предоставлять декларацию по налогу на игорный бизнес не нужно.

Декларация представляется по установленной форме на бумажном носителе и в электронном виде по установленным форматам (передается по телекоммуникационным каналам связи).

Возможно представление декларации на бумажном носителе с приложением съемного носителя, содержащего данные в электронном виде установленного формата, или на бумажном носителе с использованием двумерного штрих-кода.

При передаче декларации по телекоммуникационным каналам связи днем ее представления считается дата ее отправки. При получении декларации по телекоммуникационным каналам связи ИФНС должна передать налогоплательщику квитанцию о ее приеме в электронном виде.

На бумажном носителе декларация может быть представлена налогоплательщиком в ИФНС:

- лично;

- через своего представителя;

- направлена в виде почтового отправления с описью вложения.

При отправке декларации по почте днем ее представления считается дата отправки почтового отправления с описью вложения.

Обратите внимание: Не допускается двусторонняя печать Декларации на бумажном носителе. Не допускается исправление ошибок с помощью корректирующего или иного аналогичного средства. Не допускается скрепление листов Декларации, приводящее к порче бумажного носителя.

Декларация состоит из:

- Титульного листа;

- Раздела 1 «Сумма налога, подлежащая уплате в бюджет»;

- Раздела 2 «Расчет налога на игорный бизнес»;

- Раздела 2.1 «Расчет налога на игорный бизнес по игровым столам»;

- Раздела 3 «Изменение количества объектов налогообложения налогом на игорный бизнес за налоговый период»;

- Раздела 3.1 «Изменение количества игровых столов за налоговый период».

Обратите внимание: В соответствии с п.3 ст.80 Налогового кодекса, если среднесписочная численность сотрудников превышает 100 человек, отчетность предоставляется в электронном виде, заверенная электронной цифровой подписью. В случае, если среднесписочная численность сотрудников компании не превышает 100 человек, декларацию можно представить на бумажных носителях.

Опираясь на положения НК РФ и порядок заполнения налоговой декларации по налогу на игорный бизнес, составим декларацию по налогу за октябрь 2013 года, для организации ООО «Ромашка».

Титульный лист декларации

Все значения стоимостных показателей декларации указываются в полных рублях. Значения показателей менее 50 копеек отбрасываются, а 50 копеек и более округляются до полного рубля.

Страницы декларации имеют сквозную нумерацию, начиная с Титульного листа. Порядковый номер страницы записывается в определенном для нумерации поле слева направо, начиная с первого (левого) знакоместа.

Показатель номера страницы (поле «Стр.»), имеющий три знакоместа, записывается следующим образом:

- для первой страницы - «001»;

- для десятой страницы - «010».

При заполнении декларации должны использоваться чернила черного, фиолетового или синего цвета.

Каждому показателю декларации в утвержденной машиноориентированной форме соответствует одно поле, состоящее из определенного количества знакомест. В каждом поле указывается только один показатель.

Исключение составляет показатель, значением которого является дата. Для указания даты используются по порядку три поля:

- день (поле из двух знакомест),

- месяц (поле из двух знакомест),

- год (поле из четырех знакомест),

разделенные знаком «точка».

Заполнение полей декларации значениями текстовых, числовых, кодовых показателей осуществляется слева направо, начиная с первого (левого) знакоместа.

При заполнении полей декларации с использованием программного обеспечения значения числовых показателей выравниваются по правому (последнему) знакоместу.

Заполнение текстовых полей декларации осуществляется заглавными печатными символами.

В случае отсутствия какого-либо показателя во всех знакоместах соответствующего поля проставляется прочерк. Прочерк представляет собой прямую линию, проведенную посередине знакомест по всей длине поля.

Если для указания какого-либо показателя не требуется заполнения всех знакомест соответствующего поля, в незаполненных знакоместах в правой части поля проставляется прочерк.

Например: при указании десятизначного ИНН организации «7704001112» в поле «ИНН» из двенадцати знакомест показатель заполняется следующим образом: «7704001112--».

При представлении декларации, подготовленной с использованием программного обеспечения, при распечатке на принтере допускается отсутствие обрамления знакомест и прочерков для незаполненных знакомест. Расположение и размеры значений показателей не должны изменяться. Печать знаков должна выполняться шрифтом Courier New высотой 16 - 18 пунктов.

При заполнении декларации в верхней части каждой страницы указываются идентификационный номер налогоплательщика (далее - ИНН) и код причины постановки на учет (далее - КПП), который присвоен организации тем ИФНС, в который представляется декларация.

При представлении декларации организацией-правопреемником в декларации за последний налоговый период, а также в уточненных декларациях за реорганизованную организацию (в форме присоединения к другому юридическому лицу, слияния нескольких юридических лиц, разделения юридического лица, преобразования одного юридического лица в другое) в Титульном листе по реквизиту «по месту учета» указывается код «215» или «216» (Приложение №3 к Порядку), а в верхней его части указываются ИНН и КПП организации-правопреемника. В реквизите «налогоплательщик» указывается наименование реорганизованной организации.

В реквизите «ИНН/КПП реорганизованной организации» указываются ИНН и КПП, которые были присвоены организации до реорганизации налоговым органом по месту ее нахождения (по месту постановки на учет в качестве налогоплательщика налога на игорный бизнес).

Номер корректировки

При представлении в налоговый орган первичной декларации по реквизиту «номер корректировки» проставляется «0--», при представлении уточненной декларации - указывается номер корректировки (например, «1--», «2--» и т.д.).

При обнаружении налогоплательщиком в поданной им в налоговый орган декларации факта неотражения или неполноты отражения сведений, а также ошибок:

- приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик обязан внести необходимые изменения в декларацию и представить в ИФНС уточненную декларацию в порядке, установленном статьей 81 НК РФ.

При обнаружении налогоплательщиком в поданной им в налоговый орган декларации недостоверных сведений, а также ошибок:

- не приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик вправе внести изменения в декларацию и представить в ИФНС уточненную декларацию.

При этом уточненная декларация, представленная после истечения установленного срока подачи декларации, не считается представленной с нарушением срока.

Уточненная декларация представляется по форме, действовавшей в налоговый период, за который вносятся соответствующие изменения. При перерасчете налоговой базы и суммы налога на игорный бизнес не учитываются результаты налоговых проверок, проведенных налоговым органом за тот налоговый период, по которому производится перерасчет налоговой базы и суммы налога.

В случае невозможности определения периода совершения ошибок (искажений) перерасчет налоговой базы и суммы налога на игорный бизнес производится за налоговый период, в котором они были выявлены.

Налоговый период, за который представляется декларация.

Коды, определяющие налоговый период, приведены в Приложении №1 к Порядку заполнения Декларации.

Приложение №1. Коды, определяющие налоговый период.

|

Код |

Наименование |

|

01 |

январь |

|

02 |

февраль |

|

03 |

март |

|

04 |

апрель |

|

05 |

май |

|

06 |

июнь |

|

07 |

июль |

|

08 |

август |

|

09 |

сентябрь |

|

10 |

октябрь |

|

11 |

ноябрь |

|

12 |

декабрь |

|

50 |

последний налоговый период при реорганизации (ликвидации) организации |

|

71 |

за январь при реорганизации (ликвидации) организации |

|

72 |

за февраль при реорганизации (ликвидации) организации |

|

73 |

за март при реорганизации (ликвидации) организации |

|

74 |

за апрель при реорганизации (ликвидации) организации |

|

75 |

за май при реорганизации (ликвидации) организации |

|

76 |

за июнь при реорганизации (ликвидации) организации |

|

77 |

за июль при реорганизации (ликвидации) организации |

|

78 |

за август при реорганизации (ликвидации) организации |

|

79 |

за сентябрь при реорганизации (ликвидации) организации |

|

80 |

за октябрь при реорганизации (ликвидации) организации |

|

81 |

за ноябрь при реорганизации (ликвидации) организации |

|

82 |

за декабрь при реорганизации (ликвидации) организации |

Код налогового органа.

Указывается код той инспекции, в которую представляется декларация.

Код места представления декларации по месту учета налогоплательщика.

Код указывается в соответствии с Приложением №3 к Порядку заполнения декларации.

Приложение №3. Коды места предоставления налоговой декларации по налогу на игорный бизнес в налоговый орган.

|

Код |

Наименование |

|

213 |

По месту учета в качестве крупнейшего налогоплательщика |

|

214 |

По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком |

|

215 |

По месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком |

|

216 |

По месту учета правопреемника, являющегося крупнейшим налогоплательщиком |

|

220 |

По месту нахождения обособленного подразделения российской организации |

|

331 |

По месту осуществления деятельности иностранной организации через отделение иностранной организации |

Полное наименование организации в соответствии с ее учредительными документами (при наличии в наименовании латинской транскрипции таковая указывается).

Код вида экономической деятельности налогоплательщика согласно Общероссийскому классификатору видов экономической деятельности ОК029-2001 (ОКВЭД)*.

*Утвержден Постановление Госстандарта России от 06.11.2001г. №454-ст «О принятии и введении в действие ОКВЭД».

Код реорганизации (ликвидации) в соответствии с Приложением №2 к Порядку заполнения декларации.

Приложение №2. Коды форм реорганизации и код ликвидации организации.

|

Код |

Наименование |

|

1 |

Преобразование |

|

2 |

Слияние |

|

3 |

Разделение |

|

5 |

Присоединение |

|

6 |

Разделение с одновременным присоединением |

|

0 |

Ликвидация |

В разделе Титульного листа «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю» указывается:

- В случае подтверждения достоверности и полноты сведений в декларации руководителем организации-налогоплательщика - «1».

- В случае подтверждения достоверности и полноты сведений представителем налогоплательщика - «2».

- При представлении декларации налогоплательщиком в поле «фамилия, имя, отчество» - построчно полностью фамилия, имя, отчество руководителя организации.

Проставляется личная подпись руководителя организации, заверяемая печатью организации, и дата подписания.

- При представлении декларации представителем налогоплательщика - физическим лицом в поле «фамилия, имя, отчество» - построчно полностью фамилия, имя, отчество* представителя налогоплательщика.

Проставляется личная подпись представителя налогоплательщика, дата подписания.

- При представлении декларации представителем налогоплательщика - юридическим лицом в поле «фамилия, имя, отчество» - построчно полностью фамилия, имя, отчество физического лица, уполномоченного в соответствии с документом, подтверждающим полномочия представителя налогоплательщика (например, доверенностью) - юридического лица, подтверждать достоверность и полноту сведений, указанных в декларации.

В поле - «наименование организации - представителя налогоплательщика» указывается наименование юридического лица - представителя налогоплательщика.

Проставляется подпись лица, сведения о котором указаны по строке «фамилия, имя, отчество», заверяемая печатью юридического лица - представителя налогоплательщика, и дата подписания.

По строке «Наименование документа, подтверждающего полномочия представителя» указывается вид документа (например – доверенности), подтверждающего полномочия представителя налогоплательщика.

Раздел 1 декларации «Сумма налога, подлежащая уплате в бюджет»

В разделе 1 указывается:

По строке 010 - код бюджетной классификации РФ в соответствии с нормативными правовыми актами о бюджетной классификации. В 2013 году налог на игорный бизнес перечисляется по КБК - 182 1 06 05000 02 1000 110.

По строке 020 – Указывается код Общероссийского классификатора объектов административно-территориального деления ОК 019-95 (далее - ОКАТО) того муниципального образования, на территории которого находилась (состояла на учете в качестве налогоплательщика налога на игорный бизнес) реорганизованная организация.

При заполнении показателя «Код ОКАТО», под который отводится одиннадцать знакомест, свободные знакоместа справа от значения кода в случае, если код ОКАТО имеет меньше одиннадцати знаков, заполняются нулями. Например, для восьмизначного кода ОКАТО - «12445698» в поле «Код ОКАТО» записывается одиннадцатизначное значение «12445698000».

По строке 030 - сумма налога на игорный бизнес, подлежащая уплате в бюджет, определяемая как сумма значений по строкам 070, 080, 090, 100, 110 и 120 раздела 2 декларации за соответствующий налоговый период.

Сведения, указанные в разделе 1 декларации в строке «Достоверность и полноту сведений, указанных на данной странице, подтверждаю», подтверждаются подписью лица, подписавшего Титульный лист декларации.

Раздел 2 декларации «Расчет налога на игорный бизнес»

В разделе 2 указывается:

По строке 020 - общее количество соответствующих объектов игорного бизнеса, подлежащих налогообложению.

Строка 020 раздела 2 = стр. 010 раздела 3 + стр. 020 раздела 3 + стр. 040 раздела 3.

Значение по строке 020 графы 3 определяется как сумма значений по строке 040 всех заполненных разделов 2.1 декларации.

По строке 030 - количество объектов игорного бизнеса, подлежащих налогообложению по ставке налога, установленной в соответствии с пунктом 1 статьи 369 НК РФ.

Строка 030 раздела 2 = стр. 020 раздела 2 - (стр. 040 раздела 3 + стр. 050 раздела 3).

Значение по строке 030 графы 3 определяется как сумма значений по строке 050 всех заполненных разделов 2.1 декларации.

По строке 040 - количество объектов игорного бизнеса, подлежащих налогообложению по 1/2 ставки налога, установленной в соответствии с пунктами 3 и 4 статьи 370 НК РФ.

Значение по строке 040 (графы 4 - 8) рассчитывается как сумма значений по строкам 040 и 050 раздела 3 декларации.

Значение по строке 040 графы 3 определяется как сумма значений по строкам 060 всех заполненных разделов 2.1 декларации.

По строке 050 графы 3 - количество игровых столов, подлежащих налогообложению по ставке налога, установленной в соответствии с пунктом 1 статьи 369 НК РФ с учетом абзаца 2 пункта 1 статьи 370 НК РФ.

Значение по строке 050 определяется как сумма значений по строке 070 всех заполненных разделов 2.1 декларации.

По строке 060 графы 3 - количество игровых столов, подлежащих налогообложению по 1/2 ставки налога, установленной в соответствии с пунктами 3 и 4 статьи 370 Кодекса с учетом абзаца 2 пункта 1 статьи 370 НК РФ.

Значение по строке 060 определяется как сумма значений по строке 080 всех заполненных разделов 2.1 декларации.

По строкам 080 - 120 графы 3 - размер ставки налога на игорный бизнес по соответствующим объектам налогообложения в месяц, установленный законом субъекта РФ в соответствии с пунктом 1 статьи 369 НК РФ.

В случае, если ставки налога не установлены законом субъекта РФ, то они указываются в размерах, установленных пунктом 2 статьи 369 НК РФ

По строкам 070 - 120 графы 4 - сумма исчисленного налога на игорный бизнес по соответствующим объектам налогообложения, которая определяется:

по строке 070 - как сумма значений по строке 090 всех заполненных разделов 2.1 декларации.

- по строке 080: как стр. 080 гр. 3 x стр. 030 гр. 4 + 1/2 стр. 080 гр. 3 x стр. 040 гр. 4;

- по строке 090: как стр. 090 гр. 3 x стр. 030 гр. 5 + 1/2 стр. 090 гр. 3 x стр. 040 гр. 5;

- по строке 100: как стр. 100 гр. 3 x стр. 030 гр. 6 + 1/2 стр. 100 гр. 3 x стр. 040 гр. 6;

- по строке 110: как стр. 110 гр. 3 x стр. 030 гр. 7 + 1/2 стр. 110 гр. 3 x стр. 040 гр. 7;

- по строке 120: как стр. 120 гр. 3 x стр. 030 гр. 8 + 1/2 стр. 120 гр. 3 x стр. 040 гр. 8.

Раздел 2.1 декларации «Расчет налога на игорный бизнес по игровым столам»

В разделе 2.1 указывается:

По строке 010 - количество имеющихся игровых полей на игровом столе;

По строке 020 - размер ставки налога на игорный бизнес в месяц по игровым столам, установленный законом субъекта РФ в соответствии с пунктом 1 статьи 369 НК РФ.

В случае, если ставка налога не установлена законом субъекта РФ, ставка налога указывается за один игровой стол в размере, установленном пунктом 2 статьи 369 НК РФ.

По строке 030 - размер ставки налога на игорный бизнес по игровым столам в месяц, установленный в соответствии с пунктом 1 статьи 369 НК РФ с учетом абзаца 2 пункта 1 статьи 370 НК РФ.

Строка 030 = стр. 020 гр. 3 x стр. 010 гр. 3.

По строке 040 - количество игровых столов, имеющих количество полей, указанное в строке 010 графы 3, подлежащих налогообложению.

Строка 040 раздела 2.1 = стр. 020 раздела 3.1 + стр. 030 раздела 3.1 + стр. 050 раздела 3.1.

По строке 050 - количество игровых столов, подлежащих налогообложению по ставке налога, установленной в соответствии с пунктом 1 статьи 369 НК РФ. Строка 050 заполняется в отношении игровых столов, имеющих одно игровое поле.

Строка 050 раздела 2.1 = стр. 040 раздела 2.1 - (стр. 050 раздела 3.1 + стр. 060 раздела 3.1).

По строке 060 - количество игровых столов, подлежащих налогообложению по 1/2 ставки налога, установленной в соответствии с пунктами 3 и 4 статьи 370 НК РФ. Строка 060 заполняется в отношении игровых столов, имеющих одно игровое поле.

Строка 060 раздела 2.1 = стр. 050 раздела 3.1 + стр. 060 раздела 3.1.

По строке 070 - количество игровых столов, подлежащих налогообложению по ставке налога, установленной в соответствии с пунктом 1 статьи 369 НК РФ с учетом абзаца 2 пункта 1 статьи 370 НК РФ. Строка 070 заполняется в отношении игровых столов, имеющих более одного игрового поля (количество игровых полей указано в строке 010).

Строка 070 раздела 2.1 = стр. 040 раздела 2.1 - (стр. 050 раздела 3.1 + стр. 060 раздела 3.1).

По строке 080 - количество игровых столов, подлежащих налогообложению по 1/2 ставки налога, установленной в соответствии с пунктами 3 и 4 статьи 370 НК РФ с учетом абзаца 2 пункта 1 статьи 370 НК РФ. Строка 080 заполняется в отношении игровых столов, имеющих более одного игрового поля (количество игровых полей указано в строке 010).

Строка 080 раздела 2.1 = стр. 050 раздела 3.1 + стр. 060 раздела 3.1.

По строке 090 - сумма исчисленного налога на игорный бизнес по игровым столам.

Значение по строке 090 определяется:

- в отношении игровых столов, имеющих одно игровое поле, как (стр. 050 x стр. 020) + (стр. 060 x 1/2 стр. 020);

- в отношении игровых столов, имеющих более одного игрового поля, как (стр. 070 x стр. 030) + (стр. 080 x 1/2 стр. 030).

При наличии игровых столов с различным количеством игровых полей раздел 2.1 заполняется столько раз, сколько имеется вариантов количества игровых полей на игровых столах.

При этом данные по количеству игровых столов, имеющих одинаковое количество игровых полей, и сумме исчисленного налога на игорный бизнес по данным игровым столам указываются в разделе 2.1 на одной странице.

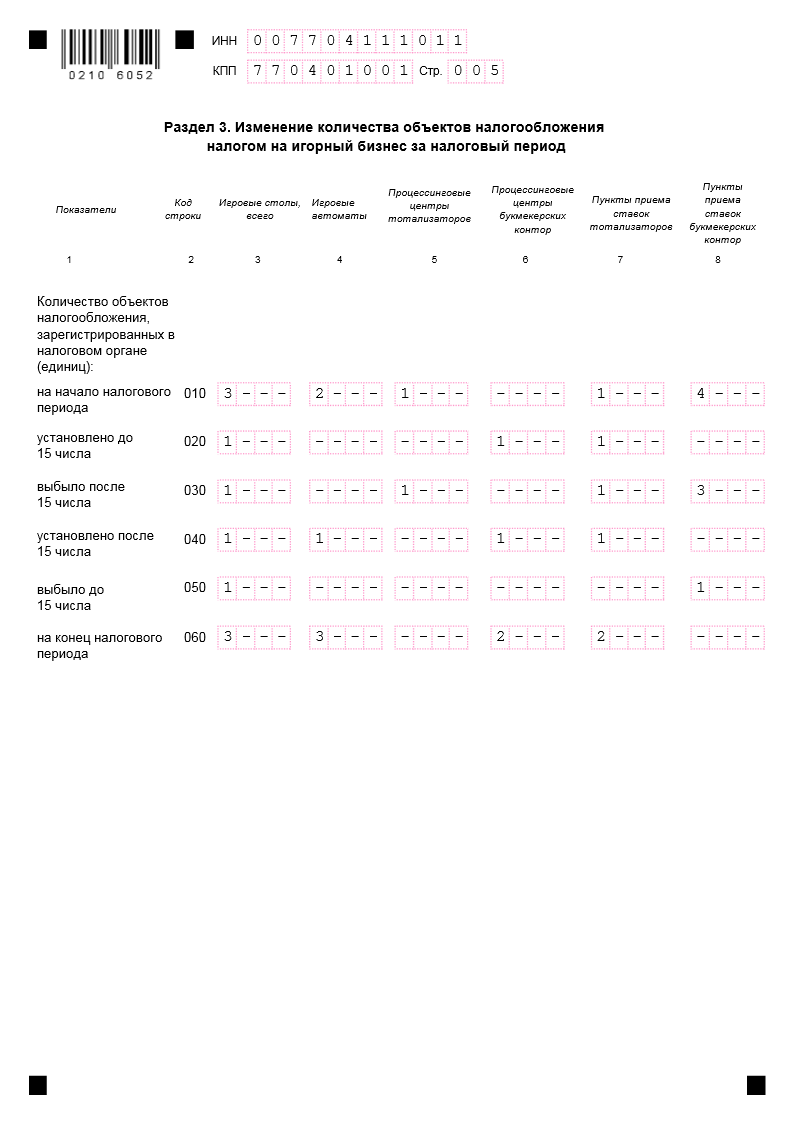

Раздел 3 декларации «Изменение количества объектов налогообложения налогом на игорный бизнес за налоговый период»

В разделе 3 указывается:

По строке 010 - количество соответствующих объектов налогообложения, зарегистрированных в ИФНС на начало месяца.

По строке 020 - количество соответствующих объектов налогообложения, дополнительно зарегистрированных до 15 числа текущего месяца в ИФНС по заявлению налогоплательщиков о регистрации объекта (объектов) налогообложения налогом на игорный бизнес.

По строке 030 - количество соответствующих объектов налогообложения, снятых с регистрации после 15 числа текущего месяца в ИФНС по заявлению налогоплательщиков о регистрации изменений (уменьшений) количества объектов налогообложения налогом на игорный бизнес.

По строке 040 - количество соответствующих объектов налогообложения, дополнительно зарегистрированных после 15 числа текущего месяца в ИФНС по заявлению налогоплательщиков о регистрации объекта (объектов) налогообложения налогом на игорный бизнес.

По строке 050 - количество соответствующих объектов налогообложения, снятых с регистрации до 15 числа (включительно) текущего месяца в ИФНС по заявлению налогоплательщиков о регистрации изменений (уменьшений) количества объектов налогообложения налогом на игорный бизнес.

По строке 060 - количество соответствующих объектов налогообложения, зарегистрированных в налоговом органе на конец налогового периода.

Строка 060 = стр. 010 + стр. 020 - стр. 030 + стр. 040 - стр. 050 по соответствующим объектам налогообложения.

При заполнении данных по графе 3 следует иметь в виду, что эти данные являются суммами соответствующих показателей по игровым столам с различным количеством игровых полей, указанных в разделе 3.1 декларации "Изменение количества игровых столов за налоговый период".

Раздел 3.1 декларации «Изменение количества игровых столов за налоговый период»

В разделе 3.1 указывается:

По строке 010 - количество имеющихся игровых полей на игровом столе.

По строке 020 - количество игровых столов, зарегистрированных в налоговом органе на начало налогового периода.

По строке 030 - количество игровых столов, дополнительно зарегистрированных до 15 числа текущего налогового периода в налоговом органе на основании заявлений налогоплательщиков о регистрации объекта (объектов) налогообложения налогом на игорный бизнес.

По строке 040 - количество игровых столов, снятых с регистрации после 15 числа текущего налогового периода в налоговом органе на основании заявлений налогоплательщиков о регистрации изменений (уменьшений) количества объектов налогообложения налогом на игорный бизнес.

По строке 050 - количество игровых столов, дополнительно зарегистрированных после 15 числа текущего налогового периода в налоговом органе на основании заявлений налогоплательщиков о регистрации объекта (объектов) налогообложения налогом на игорный бизнес.

По строке 060 - количество игровых столов, снятых с регистрации до 15 числа (включительно) текущего налогового периода в налоговом органе на основании заявлений налогоплательщиков о регистрации изменений (уменьшений) количества объектов налогообложения налогом на игорный бизнес.

По строке 070 - количество игровых столов, зарегистрированных в налоговом органе на конец налогового периода.

Строка 070 = стр. 020 + стр. 030 - стр. 040 + стр. 050 - стр. 060.

При заполнении данных по разделу 3.1 следует иметь в виду, что при наличии игровых столов с различным количеством игровых полей раздел 3.1 заполняется столько раз, сколько имеется вариантов количества игровых полей на игровых столах.

При этом данные по количеству игровых столов, имеющих одинаковое количество игровых полей, отражаются в разделе 3.1 на одной странице.

Начать дискуссию