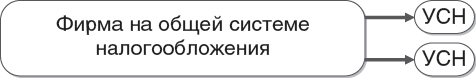

Дробление бизнеса и перевод мелких фирм на УСН

Эксперты предупреждают: необходимо обосновать, чем вызвано дробление бизнеса. Следует составить бизнес-план, также нужно доказать, что в подразделениях действительно есть центр управления, а не номинальный какой-то руководитель. Налоговый орган обязательно обратит внимание на такую реорганизацию и проверит, действительно это было необходимо, или это просто схема ухода от налогов

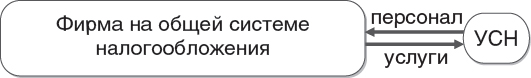

Перевод персонала на УСН

Работники фирмы увольняются и устраиваются в организацию, работающую на УСН, которая затем оказывает услуги этой компании. В результате, происходит экономия на страховых взносах: вместо максимальной ставки 30% у вспомогательной фирмы-упрощенца при применении льготного тарифа она составит 20%. Но данную схему сопровождает огромный риск. Налоговикам довольно часто удается доказать, что это не оптимизация налогов, а схема уклонения от налогов.

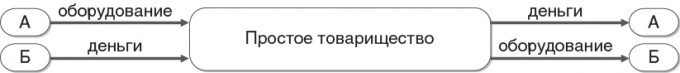

Экономия на налоге на имущество

Компания «А» хочет купить у компании «Б» какое-то имущество и не платить при этом НДС. Для этого сторонам выгодно объединиться в простое товарищество, причем одна организация вносит вклад в виде оборудования, вторая компания — в виде денежных средств. После организации расстаются. Каждая из них забирает то, что ей нужно: компания «Б» забирает оборудование, компания «А» — денежные средства. В этом случае как бы происходит обмен денег на имущество. Поскольку официально эта операция обмена не оформлена, она, соответственно, не облагается НДС. Скрытый умысел таких операций налоговики тоже довольно успешно раскрывают, доказывают, что данное товарищество было создано для конкретной операции, а именно для уклонения от уплаты налогов.

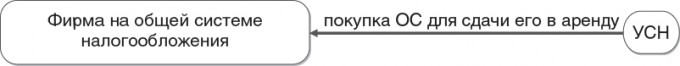

Существует еще один вариант экономии на налоге на имущество организаций. Для этого используется организация, применяющая УСН и сдающая в аренду основные средства.

Суть этой схемы заключается в том, что фирма-упрощенец покупает основные средства и передает их в аренду фирме на общем режиме налогообложения. Эта схема позволяет экономить на налоге на имущество, потому что компания на УСН, данный налог не уплачивает. У налогоплательщика на общем режиме эта схема позволяет снизить налог на прибыль, поскольку арендные платежи можно учесть в составе расходов.

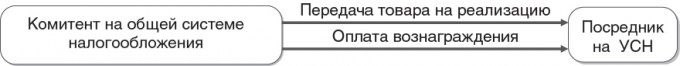

Использование посредника на УСН

Фирмы на УСН освобождены от уплаты налога на прибыль и налога на имущество. Поэтому организации на общем режиме налогообложения используют организации на УСН для перевода на них части прибыли. В процессе налоговой оптимизации доходом посредника является вознаграждение за оказанные услуги, а расходом — средства, истраченные на зарплату персонала, аренду помещений, а также закупку офисного оборудования и канцелярских товаров.

Торговая компания закупает для своей деятельности товары, а их покупную стоимость включает в расходы, уменьшающие налогооблагаемый доход. Далее товары передаются для реализации комиссионеру — фирме, применяющей УСН. При этом налог комиссионера-посредника с полученного дохода (вознаграждения) составит всего лишь 6%, а если бы компания (комитент) не уменьшила свой доход на сумму этого вознаграждения, то пришлось бы начислить налог на прибыль по ставке 20%.

Оформление работников организации в качестве ИП на УСН

В данном случае доход, который получает индивидуальный предприниматель, облагается налогом в зависимости от выбранной налогооблагаемой базы. Даже при максимальной ставке в 15% при объекте «доходы – расходы» налоговая нагрузка меньше, чем ставка НДФЛ с доходов в 13%. Кроме того с вознаграждений, которые перечисляются организацией, не исчисляются страховые взносы. Таким образом, данный способ выгоден как работодателю, так и работнику.

ТЕМАТИЧЕСКИЙ ВЫПУСК под ред. А.В. Брызгалина, «К Седьмому международному налоговому симпозиуму «Теория и практика налоговых реформ» (см. в СПС «Консультант Плюс»)

«Налоги и финансовое право», 2015, № 5

Документ включен в СПС «Консультант Плюс»

Источник: "Время бухгалтера"

Начать дискуссию