Поправки в НК: инвестиционный вычет, заботы с правилом 5 % и отказом в РСВ, новинки по НДС и УСН

Президент утвердил многочисленные изменения в НК РФ, меняющие порядок уплаты налогов и сдачи отчетности. Мы подробно остановимся на самых важных поправках и разберемся с нюансами применения их на практике.

Кому выгоден инвестиционный вычет? Как изменились правила раздельного учета и уплаты НДС? Что с налогом на движимое имущество? Какие новые поводы не принимать расчет по взносам появятся у инспекторов? И что со льготами при упрощенке?

Налог на прибыль можно уменьшить на инвестиционный вычет

Инвестиционному налоговому вычету посвящена целая статья 286.1 НК РФ.

Указанная льгота – это право вместо амортизации объекта ОС уменьшать налог на прибыль, исчисленный по ставке 20 процентов, на сумму расходов на приобретение, достройку, дооборудование, реконструкцию, модернизацию, техническое перевооружение (кроме ликвидации) этого ОС.

Порядок применения

Вычет применяется к объектам ОС, относящимся к 3‒7-й амортизационным группам. Если решение об использовании вычета принято (элемент учетной политики), то оно будет распространяться на все указанные объекты без исключения.

При использовании вычета нельзя применить амортизационную премию к таким ОС и начислять амортизацию по ним.

В соответствии с законом субъекты РФ устанавливают:

1) право на применение вычета в отношении указанных расходов налогоплательщика;

2) размеры вычета;

3) категории лиц, которым разрешено использовать это право;

4) категории объектов ОС, в отношении которых оно предоставляется.

Поэтому использовать вычет могут компании (ИП) тех субъектов РФ, в которых законом субъекта РФ установлена эта льгота.

Применить вычет можно с начала очередного налогового периода. Изменить свое решение об использовании вычета (об отказе его применять) можно через 3 года, если субъект РФ не установит иной срок.

Отказавшись от права на вычет, можно начислять амортизацию с возможностью применения амортизационной премии.

Льготу не смогут применить инофирмы – налоговые резиденты РФ, сколковцы, резиденты особых экономических зон, участники региональных инвестпроектов, а также КГН.

Ограничения размера

Вычет применяется к налогу, исчисленному за налоговый (отчетный) период, в котором введен в эксплуатацию объект основных средств или изменена его первоначальная стоимость, при этом сумму налога, зачисляемую:

1) в бюджет субъекта РФ – можно уменьшить:

- на величину, не превышающую 90 процентов указанной суммы расходов текущего периода. Сумму расходов, превысившую в налоговом (отчетном) периоде это ограничение, можно перенести на последующие периоды, если субъект РФ не установил иное;

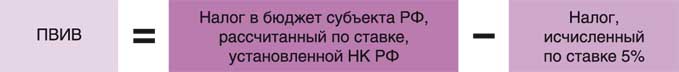

- рассчитанное ограничение по расходам не должно превышать предельную величину инвестиционного вычета (ПВИВ), определяемую в виде разницы между суммами налога, рассчитанного по обычной ставке и по ставке 5 процентов (если субъект РФ не установил другой размер ставки);

2) в федеральный бюджет – можно уменьшить на величину, составляющую 10 процентов суммы таких расходов, если в отношении них использовано право на вычет. При этом сумма налога в результате такого уменьшения может быть снижена до нуля.

СХЕМА: «Алгоритм уменьшения исчисленного налога на инвестиционный вычет»

Алгоритм действий при выбытии ОС, к которому применялся вычет

Если такой объект продан (выбыл на другом основании, за исключением ликвидации) и срок полезного использования ОС не истек, то необходимо восстановить расходы, пересчитать и уплатить налог на прибыль, а также перечислить в бюджет начисленные пени.

Поправка начнет действовать с начала следующего года.

С введением в Кодекс новой статьи пришлось попутно изменить и другие нормы.

Так, в частности, расширен перечень контролируемых сделок (ст. 105.14 НК РФ).

Контролируемыми будут признаваться сделки между взаимозависимыми лицами, если хотя бы одна из ее сторон применяет вычет по налогу на прибыль при сумме доходов по сделкам от 60 млн рублей в год.

Во время «камералки» декларации по прибыли, в которой заявлен такой вычет, налоговики могут требовать у компаний пояснения, а также запрашивать «первичку», подтверждающую их правомерность. На представление пояснений дается 5 дней (ст. 88 НК РФ).

Примечание редакции:

при использовании вычета есть свои плюсы: можно сразу заявить те расходы, которые без применения льготы надо списывать через амортизацию, при этом федеральный налог можно снизить до нуля.

Негативные моменты также присутствуют: сделки между контрагентами могут признать контролируемыми, налог в бюджет субъекта РФ обнулить не получится, а при продаже объекта придется заплатить еще и пени.

Убыточным организациям инвестиционный вычет не заявить.

Вывод: вычет полезен успешному бизнесу, требующему больших инвестиций в оборудование и другие ОС.

Сравним на примере величину налоговой выгоды от применения вычета и от амортизации ОС.

Пример. Общество закупило в январе 2018 года и поставило на учет оборудование для производства мебели на сумму 5 000 000 рублей (4-я амортизационная группа) со сроком полезного использования 61 месяц.

Налоговая база, рассчитанная по итогам 2018 года, – 80 000 000 рублей, сумма «прибыльного» налога – 16 000 000 рублей, в том числе 2 400 000 рублей – в федеральный бюджет, 13 600 000 рублей – в бюджет региона.

В субъекте РФ, на территории которого находится ООО, принят закон о применении вычета (ПВИВ считается по 5-процентной ставке).

1. Рассчитаем сумму вычета для уменьшения налога на прибыль:

- 10-процентное ограничение суммы расходов на покупку оборудования – 500 000 рублей (5 000 000 х 10%);

- налог к уплате в федеральный бюджет – 1 900 000 рублей (2 400 000 – 500 000);

- ПВИВ – 9 600 000 рублей (13 600 000 – 80 000 000) х 5%);

- 90-процентное ограничение суммы расходов на покупку оборудования – 4 500 000 рублей (5 000 000 х 90%);

- вычет для уменьшения налога к уплате в бюджет субъекта РФ – 4 500 000 рублей (вычет не превышает ПВИВ);

- налог к уплате в бюджет субъекта РФ – 9 100 000 рублей (13 600 000 – 4 500 000);

- сумма «прибыльного» налога к уплате – 11 000 000 рублей (1 900 000 + 9 100 000);

- вычет за 2018 год – 5 000 000 рублей (4 500 000 + 500 000), вся сумма расходов на покупку ОС списана за счет вычета.

2. Определим годовую сумму расходов по амортизации оборудования (линейный метод):

- применена 30-процентная амортизационная премия – 1 500 000 рублей (5 000 000 х 30%);

- расходы на амортизацию – 631 148 рублей (5 000 000 – 1 500 000) / 61 х 11);

- итого «прибыльных» расходов – 2 131 148 рублей (631 148 + 1 500 000);

- уменьшение налога за счет указанных расходов – 426 230 рублей (2 131 148 х 20%).

Раздельный учет нужен и при соблюдении правила 5 процентов

Если в течение квартала товар используется как в облагаемых, так и в освобожденных от НДС операциях, надо вести раздельный учет «входного» налога, а также определять пропорцию, в соответствии с которой предъявленный НДС принимается к вычету или учитывается в стоимости товаров (п. 4 ст. 170 НК РФ).

До внесения изменений в абз. 7 п. 4 ст. 170 НК РФ указанные ограничения можно было не соблюдать и весь «входной» НДС принимать к вычету, если в налоговом периоде расходы на не облагаемые НДС операции оказались меньше 5 процентов в общем объеме расходов.

С начала следующего года забот у бухгалтера прибавится.

Закон добавил новые требования:

- чтобы воспользоваться льготным правилом 5 процентов, необходимо вести раздельный учет;

- при выполнении правила 5 процентов к вычету можно принять весь «входной» НДС по тому имуществу, которое используется как в облагаемых, так и в не облагаемых налогом операциях.

Поэтому указанное правило не сработает, если товар используется только в не облагаемых НДС операциях.

Суммы НДС при приобретении товаров (работ, услуг), задействованных для таких операций, учитываются в стоимости соответствующих товаров.

Примечание редакции:

еще до внесения поправок в ст. 170 НК РФ Минфин РФ высказывал аналогичное мнение по данному вопросу. НДС по товарам (работам, услугам), используемым исключительно в не облагаемой налогом деятельности, вычету не подлежит, даже если доля совокупных расходов на приобретение, производство и реализацию товаров (работ, услуг), имущественных прав, операции по реализации которых свободны от налогообложения, составляет менее 5 процентов (письмо от 05.10.2017 № 03-07-11/65098).

Верховный Суд РФ сделал аналогичный вывод: к операциям по приобретенным товарам, используемым только для не подлежащих налогообложению (освобожденных от налогообложения) операций, не могут быть применены правила 5 процентов (Определение ВС РФ от 12.10.2016 № 305-КГ16-9537).

Таким образом, поправки устранили споры на эту тему и добавили рутины в работу бухгалтерских служб.

НДС за продавцов станут уплачивать покупатели

Эксперимент по перенесению с продавцов на покупателей обязанности оплачивать НДС начали с операций по реализации:

- лома и отходов черных и цветных металлов;

- алюминия вторичного и его сплавов;

- сырых шкур животных.

Поправка заработает с начала следующего года.

Покупатели указанных товаров – организации и ИП станут налоговыми агентами.

Продавец таких товаров будет выставлять счет-фактуру без указания в нем НДС, но с отметкой о том, что налог исчисляется налоговым агентом. По данному счету-фактуре покупатель примет НДС к вычету, в том числе и по предоплате.

Продавцы, не являющиеся плательщиками налога, проставят в договоре и в «первичке» запись: «Без налога (НДС)».

Покупатели – налоговые агенты исчисляют налог расчетным методом и уплачивают его в бюджет вне зависимости от того, являются они плательщиками НДС или нет.

Налоговые агенты на ОСН, одновременно с исчислением налога вправе заявить соответствующий вычет, при этом фактически перечислять деньги в бюджет они не будут.

Указанные лица декларируют чужой налог, подав в ИФНС электронную декларацию по ТКС в срок не позднее 25-го числа месяца, следующего за истекшим кварталом.

Если отметку «Без налога (НДС)» в документах продавец укажет неправомерно, то считать и платить налог придется ему самому.

Примечание редакции:

в связи с началом эксперимента вносятся правки в ст. 161 НК РФ и ряд других статей Кодекса.

Так, с 01.01.2018 реализацию лома и отходов черных и цветных металлов обложат НДС – льгота по пп. 25 п. 2 ст. 149 НК РФ утратит силу.

Освобождать «движимость» от налога будут региональные власти

С первого января 2018 года льгота в отношении движимого имущества, принятого с 01.01.2013 на баланс в качестве основных средств (ОС), на федеральном уровне больше не работает (п. 25 ст. 381 НК РФ).Указанное освобождение от налога на имущество сможет применяться лишь на территории субъекта РФ, если принят соответствующий региональный закон (ст. 381.1 НК РФ).

Если в 2017 году такой закон субъект не принял, то в 2018 году льгота по автомобилям, оборудованию и прочему движимому имуществу действовать не будет. Указанное имущество придется отражать в налоговой базе и считать с него имущественный налог.

Налоговая ставка в отношении указанных ОС в 2018 году не может превышать 1,1 процента.

Размер ставки закон понизил в 2 раза, поскольку общие правила накладывают ограничение лишь до 2,2 процента.

По движимому имуществу не старше трех лет (отнесенного к категории инновационного оборудования) регионы смогут также устанавливать дополнительные льготы вплоть до полного освобождения такого имущества от налогообложения.

Примечание редакции:

таким образом, региональные власти отстояли свое право на освобождение от налога на имущество указанных ОС.

Данную льготу, в частности, решили сохранить власти Московской области.

Закон Московской области от 03.10.2017 № 159/2017-ОЗ обнулил налоговую ставку на ближайшие три года: на 2018‒2020-е.

Ранее МЭР выступало с предложением освободить все движимые объекты от налога на имущество и распространить это положение на правоотношения, возникающие с 1 января 2018 года.

Правительство предлагало сохранить федеральную льготу до 2019 года, но многие регионы с этим не согласились. Они хотели воспользоваться своим правом и не вводить льготу на своей территории, рассчитывая таким образом увеличить поступления от налога.

В итоге был найден компромисс: действие федеральной льготы не продлили, но снизили максимальную ставку налога в два раза.

Уточнен порядок признания сомнительного долга

Сомнительным долгом признается любая задолженность, возникшая в связи с реализацией товаров, выполнением работ или оказанием услуг, если ее не погасили в срок, не обеспечили залогом, поручительством или банковской гарантией (ст. 266 НК РФ).

Обновленные правила признания сомнительного долга коснутся организаций, у которых имеются дебиторские задолженности контрагента с разными сроками возникновения, и есть «кредиторка» перед этим контрагентом.

Сомнительным долгом признается только разница между «дебиторкой» и «кредиторкой».

Поправки уточняют, что уменьшать «дебиторку» на встречную «кредиторку» надо начиная с самого старого долга.

Поправки вступят в силу с начала следующего года.

Изменения в ст. 266 НК РФ исключат споры по вопросу определения размера сомнительного долга.

Ведь Минфин РФ высказывался на эту тему еще до утверждения поправок (письмо от 20.04.2017 № 03-03-06/1/23835). Финансисты рассказали, что в первую очередь кредиторская задолженность уменьшает дебиторскую с наибольшим сроком возникновения.

Поправка важна для формирования резерва по сомнительным долгам. Поясним на примере.

Пример. «Дебиторка» контрагента за поставленный товар в размере 700 рублей образовалась 100 дней назад, а в размере 400 рублей – 50 дней назад. Перед этим контрагентом у компании есть «кредиторка» в размере 300 рублей.

Согласно НК РФ суммы «дебиторки» включаются в расчет резерва в зависимости от срока возникновения:

- в полном объеме, если задолженность просрочена более чем на 90 календарных дней;

- в объеме 50 процентов, если задолженность просрочена от 45 до 90 календарных дней включительно;

- не включается, если задолженность просрочена менее чем на 45 календарных дней.

Согласно уточненным правилам в расчет резерва попадет сомнительная «дебиторка» в размере 600 рублей (700–300) х 100% + 400 х 50%).

Резерв выгоднее рассчитать иным способом, при котором (при соблюдении ограничений п. 4 ст. 266 НК РФ) в расходы спишется большая сумма в размере 750 рублей (400–300) х 50% + 700 х 100%).

С 2018 года у налоговиков больше поводов не принять РСВ

Сейчас расчет считается непредставленным, если в нем совокупная сумма взносов на ОПС с базы, не превышающей предельной величины, за каждый из последних трех месяцев расчетного (отчетного) периода в целом по плательщику не соответствует сведениям о сумме взносов на ОПС по каждому застрахованному лицу.

Аналогичные последствия возникают и в том случае, если указаны недостоверные персональные данные, идентифицирующие застрахованных физических лиц (п. 7 ст. 431 НК РФ).

Эти нормы сохранятся, но добавятся основания для признания расчета непредставленным.

Со следующего года, чтобы без проблем сдать РСВ, нельзя допускать ошибки в следующих графах раздела 3:

- 210 – сумма выплат и иных вознаграждений за каждый из последних трех месяцев отчетного или расчетного периода;

- 220 – база для исчисления пенсионных взносов в рамках предельной величины за эти же месяцы;

- 240 – сумма исчисленных пенсионных взносов в рамках предельной величины за эти же месяцы;

- 250 – итоги по графам 210, 220 и 240;

- 280 – база для исчисления пенсионных взносов по доптарифу за каждый из последних трех месяцев отчетного или расчетного периода;

- 290 – сумма исчисленных пенсионных взносов по доптарифу за эти же месяцы;

- 300 – итоги по графам 280, 290.

Cуммарные данные в перечисленных строках по всем физлицам должны соответствовать сводным данным в подразделах 1.1 и 1.3 расчета.

Примечание редакции:

напомним, что штраф за непредставленный вовремя расчет составит 5 процентов рассчитанной (и не уплаченной) в РСВ суммы взносов за каждый полный или неполный месяц со дня, установленного для представления расчета, но не более 30 процентов указанной суммы и не менее 1 000 рублей (ст. 119 НК РФ).

Для «упрощенцев» обновили перечень льготируемых видов деятельности

Они дают право компаниям и ИП на УСН применять пониженные тарифы по страховым взносам (пп. 5 п. 1 ст. 427 НК РФ). Указанный список значительно расширен – с 39 видов деятельности до 61 вида.

До поправок названия льготируемых видов деятельности по УСН в перечне НК РФ отличались от названий в ОКВЭД 2.

И чтобы понять, можно ли применять пониженные тарифы, приходилось пользоваться переходными ключами между классификаторами ОКВЭД и ОКВЭД 2.

Принятый закон устранил неудобство, возникшее из-за несовпадений кодов ОКВЭД и ОКВЭД 2.

Обозначенные в НК РФ льготные виды деятельности теперь совпадают с названиями видов деятельности ОКВЭД 2.

Примечание редакции:

Пример. Туроператоры вправе применять пониженные тарифы, так как в обновленном перечне появилась деятельность туристических агентств и туроператоров (код 79).

Ремонт компьютеров также является льготируемой деятельностью, ведь его код (95.11) входит в код 95, а деятельность, соответствующая этому коду, есть в перечне – это ремонт компьютеров, предметов личного потребления и хозяйственно-бытового назначения.

Поправки в указанном перечне заработали с 27.11.2017, при этом их действие распространено на период начиная с 1 января 2017 года.

Изменился расчет доли доходов для пониженного УСН-тарифа

Одним из условий применения упрощенцем льготной ставки страховых взносов является соблюдение лимита по доле доходов от основной (льготируемой) деятельности.

Вид экономической деятельности признается основным при условии, что доля доходов от реализации продукции и (или) оказанных услуг по данному виду деятельности составляет не менее 70 процентов в общем объеме доходов (п. 6 ст. 427 НК РФ).

Закон скорректировал правила расчета указанной доли доходов.

Для определения ее размера сумму доходов от основной деятельности надо разделить на общий объем доходов.

Поправками уточняется: в общий объем доходов (знаменатель формулы расчета) нужно включить доходы, которые предусмотрены ст. 251 НК РФ – не учитываемые при определении налоговой базы.

Примечание редакции:

последствия такой поправки неоднозначны.

Пример. Упрощенец получил заем. Такие доходы ст. 251 НК РФ освобождает от налогообложения, однако они не относятся к льготируемому виду для применения пониженной ставки взносов.

Данный факт отрицательно скажется на компании: доходы снизят показатель льготируемой доли доходов в общем размере доходов, и он может оказаться ниже 70 процентов. Тогда компания утратит право на пониженный тариф.

В законе указано, что поправки распространяют свое действие на периоды с начала 2017 года.

Однако статья 5 НК РФ запрещает задним числом вводить нормы, ухудшающие положение компаний, в том числе приводящие к повышению тарифов взносов.

По нашему мнению, указанные изменения должны применяться к фирмам, для которых пересчет доли доходов приведет к утрате пониженного тарифа, с начала 2018 года.

Все поправки, перечисленные в статье, утверждены Федеральным законом от 27.11.2017 г. № 335-ФЗ.

Комментарии

1