Особенностью упрощенного режима налогообложения является применение кассового метода для учета доходов и расходов (в случае если единый налог рассчитывается с разницы между доходами и расходами). В соответствии с п. 1 ст. 346.17 НК РФ доходом признается любое поступление денежных средств на расчетный счет, связанное с реализацией товаров, работ, услуг, в том числе суммы предварительной оплаты (авансы).

Если впоследствии реализации в счет полученного аванса не произойдет, то организация должна возвратить сумму предоплаты контрагенту и соответственно скорректировать доходы. В связи с этим поступление «упрощенцу» от контрагентов сумм предоплаты или авансов сопряжено для него с налоговыми рисками из‑за вероятности превышения установленного для применения УСНО ограничения по величине дохода.

Но как быть, если контрагент перечислили «упрощенцу» авансовый платеж по ошибке? Можно ли в такой ситуации сохранить право на применение УСНО? И как отразить в налоговом учете операцию по возврату этого ошибочного платежа?

Ограничение по величине дохода

Одним из условий, которые должен соблюсти налогоплательщик для правомерного применения УСНО, является выполнение требования о величине дохода (начиная с 2017 года эта величина равна 150 млн руб.) на протяжении налогового периода (п. 4, 4.1 ст. 346.13 НК РФ).

Соответственно, налогоплательщик утрачивает право на применение УСНО, если нарушит данное условие. В таком случае ему нужно восстановить (или организовать) налоговый учет в рамках общего режима налогообложения и пересчитать задним числом налоговые обязательства:

– для организаций – налог на прибыль, НДС и налог на имущество организаций (рассчитываемый исходя из среднегодовой стоимости)[1];

– для предпринимателей – НДФЛ, НДС и налог на имущество физических лиц.

В силу абз. 3 п. 4 ст. 346.13 НК РФ налогоплательщики, утратившие право на применение УСНО, не платят пени и штрафы за несвоевременную уплату ежемесячных платежей в течение того квартала, в котором они перешли на ОСНО.

Обратите внимание

Если переход на ОСНО осуществлен не был или был осуществлен несвоевременно, за несвоевременную уплату ежемесячных платежей по истечении квартала, в котором бывшие «упрощенцы» обязаны были перейти на ОСНО, они уплачивают пени и штрафы в порядке, установленном налоговым законодательством (Письмо Минфина России от 14.07.2015 № 03‑11‑09/40378).

Правила признания дохода

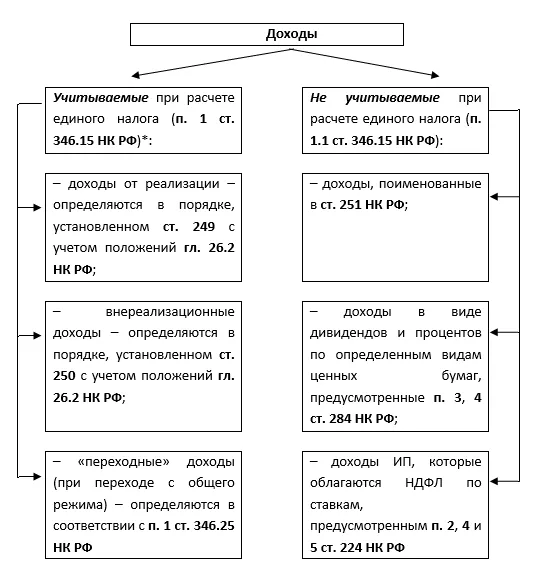

«Упрощенцы» признают доходы для целей налогообложения в порядке, установленном ст. 346.15 НК РФ (он показан на схеме

на стр. ).

Датой получения доходов у налогоплательщиков, применяющих УСНО, признается день поступления денежных средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав, а также погашения задолженности (оплаты) налогоплательщику другим способом (п. 1 ст. 346.17 НК РФ).

Иначе говоря, налогоплательщики, применяющие УСНО, при определении налоговой базы в отчетном (налоговом) периоде должны учитывать суммы предварительной оплаты (авансы), полученные от покупателей в счет предстоящей отгрузки (см. также письма Минфина России от 14.03.2016 № 03‑11‑06/2/14135, от 25.08.2014 № 03‑11‑06/2/42282, от 06.07.2012 № 03‑11‑11/204). Суммы предоплаты, полученные в счет оказания услуг или будущих поставок товаров, должны учитываться в периоде их получения, то есть отражаться в графе 4 книги учета доходов и расходов в том квартале, в котором получена предоплата.

[1] «Кадастровый» налог на имущество «упрощенцы» исчисляют и уплачивают по общим правилам, установленным гл. 30 НК РФ, что неоднократно подтверждалось контролирующими органами (см., например, письма Минфина России от 09.10.2017 № 03‑05‑05‑01/65614, от 31.10.2017 № 03‑05‑05‑01/71537).

* Доходы, учитываемые при налогообложении, показываются в графе 4 «Доходы, учитываемые при исчислении налоговой базы» книги учета доходов и расходов организаций и ИП, применяющих УСНО. Напомним: в 2018 году применяются форма и порядок заполнения книги, утвержденной Приказом Минфина России от 07.12.2016 № 227н.

Пример 1

В декабре 2017 года компания, применяющая УСНО, получила в счет предстоящей отгрузки продукции аванс в размере 230 000 руб. Отгрузка продукции была осуществлена в феврале 2018 года. Авансовые платежи по единому налогу ООО уплачивает ежеквартально.

В налоговом учете компания включила в налогооблагаемый доход IV квартала 2017 года сумму аванса в размере 230 000 руб.

В бухгалтерском учете авансы учитываются иначе. Согласно п. 3 ПБУ 9/99 «Доходы организации» суммы предварительной оплаты (авансов) не признаются доходом для целей бухучета. Доход признается в момент реализации. Поэтому получение аванса компания должна отразить в учете как кредиторскую задолженность с использованием записи по дебету 51 (50) в корреспонденции со счетом 62 (76).

Если отгрузка состоялась и аванс засчитывается в счет оплаты продукции, в учете делаются записи:

– Дебет 62 Кредит 90‑1 – признана выручка от реализации товаров (работ, услуг);

– Дебет 62 (субсчет «Расчеты по авансам полученным») Кредит 62 – аванс зачтен в счет оплаты отгруженной продукции.

Если отгрузка не состоялась

На практике часто случается, что аванс перечислен, а договор расторгается. В данной ситуации «упрощенец», возвратив контрагенту сумму предоплаты, должен скорректировать доходы того налогового (отчетного) периода, в котором был осуществлен возврат. Это правило абз. 3 п. 1 ст. 346.17 НК РФ (см. также Письмо Минфина России от 31.10.2014 № 03‑11‑06/2/55215).

Обратите внимание

Возврат денежных средств должен быть подтвержден первичными документами, позволяющими определить факт, основание и размер суммы возврата (см. Письмо ФНС России от 24.05.2010 № ШС-37-3/2356). Это могут быть: соглашение о расторжении договора, письма, платежные документы.

Указанный порядок уменьшения доходов не зависит от объекта налогообложения, применяемого «упрощенцем». Ведь он предоставляет налогоплательщику возможность при возврате ранее полученных авансов исключить из объекта налогообложения фактически не полученные доходы в том налоговом периоде, когда авансы возвращены контрагенту (Постановление АС ВСО от 19.01.2015 № Ф02-5409/2014 по делу № А33-22171/2013). Иначе говоря, в рассматриваемом случае возвращенные контрагенту суммы аванса не могут считаться расходами налогоплательщика в смысле ст. 346.16 НК РФ и не являются убытками, порядок включения которых в расходы налогоплательщиками, использующими в качестве объекта налогообложения доходы, уменьшенные на величину расходов, указан в ст. 346.18 НК РФ (см. Постановление АС ПО от 14.07.2016 № Ф06-10391/2016 по делу № А12-41628/2015).

Итак, налоговая база при УСНО определяется на основании всей совокупности статей гл. 26.2 НК РФ, которая устанавливает, что доход налогового периода складывается из доходов от реализации и внереализационных доходов и уменьшается на суммы возвращенных авансов. Но! При этом механизме расчета размер налогооблагаемого дохода может быть как положительным, так и отрицательным (если совокупная сумма расходов и возвращенного аванса превышает доходы налогового (отчетного) периода или если доходы в периоде возврата аванса отсутствуют вовсе).

По мнению чиновников Минфина, если у налогоплательщика, применяющего УСНО с объектом налогообложения «доходы», в периоде возврата аванса доходов не было, то возможность уменьшения базы по единому налогу отсутствует (см. письма от 30.07.2012 № 03‑11‑11/224, от 06.07.2012 № 03‑11‑11/204).

Логика чиновников такова: правилом, установленным в абз. 3 п. 1 ст. 346.17 НК РФ, определено, что при возврате авансового платежа осуществляется корректировка доходов, а не налогооблагаемой базы (что, впрочем, в случае применения объекта налогообложения «доходы» одно и то же). Соответственно, если нет доходов (или их сумма меньше возвращаемого аванса), отсутствует и показатель для корректировки. Иными словами, чиновники возражают против указания отрицательного показателя в отчетности по единому налогу.

Между тем подобная позиция официального органа не является бесспорной. Некоторые арбитры считают, что налогоплательщики вправе показывать отрицательные значения дохода в налоговой отчетности. АС ПО свою позицию в Постановлении № Ф06-10391/2016 аргументировал так: налоговым законодательством не установлен запрет на представление «упрощенцем» налоговой декларации с данными о возврате из бюджета сумм налога в том случае, когда сумма предварительной оплаты, полученной в предыдущем периоде и возвращенной в текущем, превысила сумму полученных в текущем налоговом периоде доходов[1].

АС ВСО в Постановлении от 19.01.2015 № Ф02-5409/2014 по делу № А33-22171/2013 также отметил, что законодателем не ограничен размер возвращенного аванса, на который подлежат уменьшению полученные доходы в рамках применения УСНО. Налоговым кодексом лишь определено, что корректировка доходов должна быть осуществлена в период возврата суммы аванса. Поэтому утверждение налогового органа о том, что общество вправе уменьшить налоговую базу на сумму аванса, возвращенного контрагенту в 2012 году, только в пределах суммы полученного за указанный период дохода, ущемляет права налогоплательщика при реализации положений гл. 26.2 НК РФ о порядке признания доходов.

В случае возврата аванса на эту сумму уменьшаются доходы того налогового (отчетного) периода, в котором произведен возврат. Указанный порядок уменьшения доходов распространяется как на налогоплательщиков, применяющих УСНО с объектом «доходы минус расходы», так и на «упрощенцев», выбравших объект «доходы». Данное правило предоставляет налогоплательщику возможность при возврате аванса исключить из объекта налогообложения фактически не полученные доходы в том налоговом периоде, когда предоплата возвращена контрагенту. В этом случае возврат аванса не может рассматриваться как расходы и не является убытками предыдущих периодов.

Пример 2

Компания не смогла отгрузить товар, за который в сентябре 2017 года была получена 100 % предоплата в размере 418 000 руб. Предоплата возвращена в январе 2018 года.

В налоговом учете компания должна уменьшить доходы I квартала 2018 года на сумму возвращенной предоплаты. То есть показать в графе 4 книги учета доходов и расходов сумму в размере 418 000 руб. со знаком минус.

В бухгалтерском учете возврат предоплаты не признается расходом организации применительно к п. 2 ПБУ 10/99 «Расходы организации». Возврат предоплаты оформляется записью по дебету 62, субсчет «Расчеты по авансам полученным», в корреспонденции со счетом 51 – погашена кредиторская задолженность перед покупателем (заказчиком).

Обратите внимание

В случае возврата суммы предварительной оплаты «упрощенец» не должен подавать уточненную декларацию, поскольку он не ошибочно, а правомерно включил в доходы полученный от покупателя аванс. Такой вывод сделан в Письме Минфина России от 22.01.2016 № 03‑03‑06/1/2265. Этот же порядок, по мнению Минфина, распространяется и на определение предельного размера доходов, позволяющего применять УСНО. Словом, если с учетом возврата аванса размер доходов налогоплательщика за отчетный (налоговый) период не превышает установленное предельное значение, то он не утрачивает право на применение УСНО (см. Письмо от 31.10.2014 № 03‑11‑06/2/55215).

Предварительные итоги

Казалось бы, правила, содержащиеся в нормах п. 4, 4.1 ст. 346.13 НК РФ, не позволяют налогоплательщикам, применяющим УСНО, обойти ограничение по доходам. Ведь применение кассового метода при признании доходов и расходов является обязанностью налогоплательщика, применяющего данный режим налогообложения.

При этом процесс получения дохода, учитываемого при расчете единого налога, зависит не только от самого «упрощенца», но и от его партнеров. И по понятным причинам «упрощенец» не может контролировать действия последних. А раз так, то велик риск того, что за ошибку контрагента придется расплачиваться именно «упрощенцу». К примеру, контрагент может перечислить предоплату (аванс) ранее и в большем размере, нежели предусмотрено договором. И подобный платеж может оказаться для «упрощенца» неприятным сюрпризом.

Конечно, получение и возврат «незапланированного» аванса в пределах одного квартала не приведут к негативным последствиям в виде утраты права на применение УСНО. Но что делать, когда эти операции (получение и возврат) происходят в разных кварталах? Есть ли шанс у «упрощенца» сохранить в такой ситуации право на применение льготного режима налогообложения? Судебная практика показывает, что шанс есть.

Ситуация из практики

Предметом спора, рассмотренного арбитрами АС ПО в Постановлении от 30.06.2017 № Ф06-21814/2017 по делу № А55-22009/2016, стала следующая ситуация.

Основным видом деятельности общества, применяющего УСНО с объектом налогообложения «доходы», являлась сдача в аренду принадлежащего ему на праве собственности недвижимого имущества (нежилых помещений).

Договором аренды, заключенным с компанией, не были предусмотрены авансовые платежи, постоянную арендную плату за последующие периоды компания была обязана уплачивать не позднее 10‑го числа оплаченного месяца на основании счета арендодателя. Но 29.12.2014 компания-арендатор перечислила на расчетный счет общества 4 млн руб., прописав в платежном поручение такое назначение платежа: «Оплата постоянной части арендной платы за январь 2015 года».

Общество вернуло данный платеж арендатору как ошибочный в январе 2015 года и не включило указанную сумму в состав доходов за 2014 год. Причем, как следует из материалов дела, на возврате этой суммы настаивала сама компания-арендатор. Она направила обществу письмо с требованием вернуть ошибочно перечисленную денежную сумму в размере 4 млн руб.

Данная операция, разумеется, вызвала претензии со стороны налогового органа. По результатам выездной налоговой проверки инспекторы не признали вышеупомянутый авансовый платеж арендатора ошибочным. Они настаивали на включении данной суммы в состав доходов IV квартала 2014 года. Однако в этом случае сумма предельно допустимого дохода обществом была превышена (в 2014 году доходы организации, применяющей УСНО, не должны были превышать 64 020 000 руб.), в связи с чем оно было признано утратившим право на применение УСНО и подлежащим переводу на общий режим налогообложения с 01.10.2014.

Общество обжаловало решение инспекции в суде. Все инстанции встали на сторону налогоплательщика, обосновав свою позицию так.

Денежная сумма в размере 4 млн руб., поступившая на расчетный счет налогоплательщика 29.12.2014, не является доходом налогоплательщика от реализации товаров (работ, услуг) за 2014 год. Согласно п. 1 ст. 249 НК РФ доходом от реализации признается выручка от реализации товаров (работ, услуг) и имущественных прав.

Но Налоговый кодекс не содержит определения понятия «выручка». Соответственно, данный термин применяется в том значении, в котором он используется в иных отраслях законодательства (п. 1 ст. 11 НК РФ). В рассматриваемом случае – в законодательстве о бухгалтерском учете, а если точнее – в п. 12 ПБУ 9/99.

Согласно ему выручка признается в бухгалтерском учете при наличии следующих условий:

- организация имеет право на получение этой выручки, вытекающее из конкретного договора или подтвержденное иным надлежащим образом;

- сумма выручки может быть определена;

- имеется уверенность в том, что в результате конкретной операции произойдет увеличение экономических выгод организации;

- право собственности (владения, пользования и распоряжения) на продукцию (товар) перешло от организации к покупателю или работа принята заказчиком (услуга оказана);

- расходы, которые произведены или будут произведены в связи с этой операцией, могут быть определены.

Если в отношении денежных средств и иных активов, полученных организацией в оплату, не исполнено хотя бы одно из названных условий, то в бухгалтерском учете организации признается кредиторская задолженность, а не выручка.

Таким образом, определение термина «выручка» отсылает к условиям конкретного гражданско-правового договора.

В рассматриваемом случае в соответствии с условиями арендного договора постоянная арендная плата уплачивается арендатором не позднее 10‑го числа оплаченного месяца на основании счета арендодателя.

Иначе говоря, выставление счета является одним из необходимых условий для перечисления арендной платы. А его в данном случае не было. При отсутствии выставленного счета на уплату арендной платы арендатор не был обязан перечислять указанный платеж.

Сумма полученного и впоследствии возвращенного арендодателем аванса не может быть признана доходом в смысле ст. 41 НК РФ, поскольку получение налогоплательщиком денежных сумм, подлежащих возврату, не влечет возникновения у него экономической выгоды.

В связи с тем, что спорная денежная сумма поступила на расчетный счет против воли общества и не в счет исполнения обязательства (то есть без каких‑либо правовых оснований), АС ПО отклонил ссылку налогового органа на абз. 3 п. 1 ст. 346.17 НК РФ, согласно которому в случае возврата налогоплательщиком сумм, ранее полученных в счет предварительной оплаты, на сумму возврата уменьшаются доходы того налогового (отчетного) периода, в котором произведен возврат.

* * *

Резюмируем сказанное. Отнюдь не каждая сумма, поступившая на расчетный счет в рамках исполнения договора, может быть признана доходом (в смысле ст. 41 НК РФ), учитываемым при налогообложении и при расчете предельной величины дохода. На примере дела № А55-22009/2016 мы видим, что в случае получения и последующего возврата непредусмотренного условиями договора авансового платежа налогоплательщик, применяющий УСНО, может отстоять свое право на применение указанного режима налогообложения (причем период возврата платежа в данном случае значения не имеет).

Ведь доходом для целей налогообложения признается выручка от реализации, условия и факт получения которой определяются в том числе условиями конкретного гражданско-правового договора. Одни лишь банковские выписки о поступлении денежных средств на счет «упрощенца» не являются надлежащим доказательством получения им дохода, учитываемого при налогообложении[2]. А стороны сделки в силу ст. 421 ГК РФ свободны в установлении своих прав и обязанностей на основе договора и определении любых не противоречащих законодательству условий договора (см. также Постановление Пленума ВАС РФ от 14.04.2014 № 16). Словом, они могут предусмотреть в договоре любые условия (кроме случаев, когда содержание соответствующего условия предписано законом или иными правовыми актами (ст. 422 ГК РФ)).

И последнее. Правило, установленное абз. 3 п. 1 ст. 346.17 НК РФ, в данном случае «упрощенцу» применять не нужно. То есть не нужно отражать в книге доходов и расходов получение и возврат ошибочно (если это действительно ошибочный платеж!) перечисленного авансового платежа.

[1] Аналогичный вывод в схожей ситуации сделан в Постановлении ФАС СКО от 09.09.2011 по делу № А53-24985/2010.

[2] Как подчеркнул АС ЦО в Постановлении от 20.09.2017 № Ф10-3552/2017 по делу № А54-178/2017, исследовать природу денежных средств, поступивших на расчетные счета налогоплательщика, применяющего УСНО, – это обязанность налогового органа, а не суда.

Начать дискуссию