Как подавать возражения на акты налоговых проверок: разъяснения ФНС

Налоговая служба рассказала, как рассматриваются возражения налогоплательщиков на акты налоговых проверок (Информация ФНС).

Акты налогового органа

Результаты определенных действий (налоговые проверки, обнаружение фактов налоговых правонарушений) налоговый орган сопровождает оформлением акта, который вручается налогоплательщику.

Вид налогового контроля | Оформление результатов (примечание) | Сроки для оформления результатов налогового контроля |

Камеральная налоговая проверка (КНП) | Акт налоговой проверки (составляется только в случае, если проверяющими выявлены нарушения, – п. 5 ст. 88 НК РФ)* | 10 рабочих дней со дня окончания проверки (абз. 2 п. 1 ст. 100 НК РФ) |

Выездная налоговая проверка (ВНП) | Акт налоговой проверки (составляется вне зависимости от результатов проверки) | Два месяца со дня составления справки о выездной налоговой проверке (абз. 1 п. 1 ст. 100 НК РФ). |

Обнаружение фактов, свидетельствующих о нарушениях законодательства о налогах и сборах, ответственность за которые установлена НК РФ** | Акт об обнаружении фактов, свидетельствующих о налоговых правонарушениях*** | 10 дней со дня выявления указанного нарушения (п. 1 ст. 101.4 НК РФ) |

* Акт вручается проверяемому лицу под подпись или направляется по почте заказным письмом в течение пяти рабочих дней со дня составления акта (пп. 1 п. 3, п. 5 ст. 100 НК РФ). Как правило, вместе с актом вручается извещение о времени и месте рассмотрения материалов налоговой проверки.

** За исключением налоговых правонарушений, дела о выявлении которых рассматриваются в порядке, установленном ст. 101 НК РФ (п. 1 ст. 101.4).

*** Акт вручается лицу, совершившему налоговое правонарушение, под подпись или передается иным способом, свидетельствующим о дате его получения. Если указанное лицо уклоняется от получения акта, должностным лицом налогового органа делается соответствующая отметка в акте (п. 1 ст. 101.4 НК РФ) и акт направляется этому лицу по почте заказным письмом (п. 4 ст. 101.4). Датой вручения акта, направленного по почте заказным письмом, считается шестой день считая с даты его отправки.

НДС на УСН-2026

— онлайн-курс для тех, кто хочет уверенно работать с НДС по новым правилам.

Вы научитесь

определять, кто обязан платить НДС, начислять и учитывать налог, работать с переходящими договорами и

вести учет в 1С: Предприятие 8.3. По окончании курса выдаётся сертификат.

Программа актуальна на

2026 год.

Цена по акции: 14 990 → 4 900 руб. (67%)

Начать обучение

Подача возражений

Налогоплательщик может не согласиться:

– с выводами, предложениями, какими‑либо фактами, изложенными контролерами в акте (п. 6 ст. 100, п. 5 ст. 101.4);

– с результатами дополнительных мероприятий налогового контроля (п. 6.1 ст. 101 НК РФ).

Тогда он вправе подать возражения: письменно обратиться в налоговый орган.

Письменные возражения по акту, результатам дополнительных мероприятий налогового контроля можно представить в целом или по отдельным положениям (в части). В приложении к Информации ФНС приведена форма представления возражений по акту налоговой проверки.

К письменным возражениям налогоплательщик вправе приложить подтверждающие обоснованность своих возражений документы (их заверенные копии). Впрочем, не поздно это сделать и во время явки на рассмотрение акта, а также результатов дополнительных мероприятий налогового контроля. Тогда же даются устные пояснения.

На подачу возражений налогоплательщику отводится определенный промежуток времени.

Выражение несогласия на… | Срок для подачи возражения |

…акт налоговой проверки | Месяц со дня получения акта (п. 6 ст. 100) |

…акт об обнаружении фактов, свидетельствующих о налоговых правонарушениях | Месяц со дня получения акта (п. 5 ст. 101.4) |

…результаты дополнительных мероприятий налогового контроля | В течение 10 дней со дня истечения срока проведения дополнительных мероприятий налогового контроля (п. 6.1 ст. 101) |

Возражения подаются (лично или через представителя) в канцелярию налогового органа или окно приема документов, но можно воспользоваться и почтовой отправкой.

Законные представители – это представители организации по закону или на основании учредительных документов (ст. 27 НК РФ); уполномоченные представители – представители, действующие на основании доверенности (ст. 29 НК РФ).

Процедура подачи возражений на акты налоговых проверок

В Информации ФНС акцентирует внимание на процедуре подачи возражений на акты налоговых проверок. Такие возражения направляются (лично или через представителя) в адрес налогового органа, составившего акт.

Номер, адрес и реквизиты своей налоговой инспекции можно узнать с помощью сервиса «Адрес и платежные реквизиты Вашей инспекции».

Рассмотрение возражений

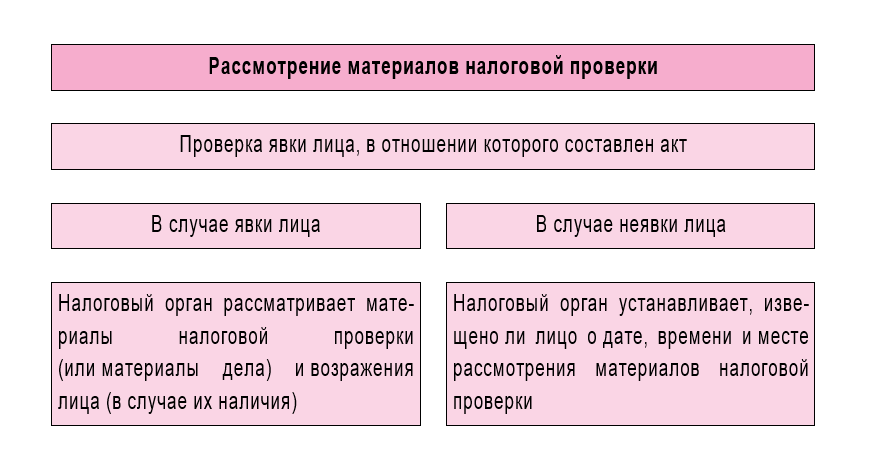

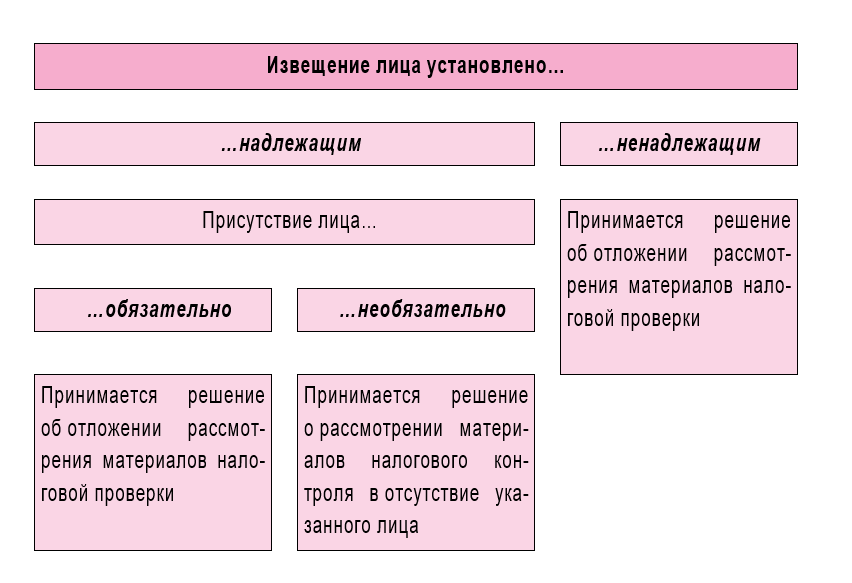

Возражения на акт рассматриваются в следующем порядке:

Далее ФНС приводит следующий алгоритм действий:

Перед рассмотрением материалов налоговой проверки по существу налоговый орган должен (п. 3 ст. 101 НК РФ):

– объявить, кто рассматривает дело и материалы какой налоговой проверки подлежат рассмотрению;

– установить факт явки лиц, приглашенных для участия в рассмотрении;

– в случае участия представителя лица, в отношении которого проводилась налоговая проверка, проверить полномочия этого представителя;

– разъяснить лицам, участвующим в процедуре рассмотрения, их права и обязанности (ст. 21, 23 НК РФ);

– вынести решение об отложении рассмотрения материалов налоговой проверки в случае неявки лица, участие которого необходимо для рассмотрения.

Результатом рассмотрения материалов налоговой проверки станет одно из следующих решений:

– о проведении дополнительных мероприятий налогового контроля (п. 6 ст. 101 НК РФ);

– о привлечении к ответственности за совершение налогового правонарушения (п. 7 ст. 101 НК РФ);

– об отказе в привлечении к ответственности за совершение налогового правонарушения (п. 7 ст. 101 НК РФ);

– о привлечении лица к ответственности за налоговое правонарушение (п. 8 ст. 101.4 НК РФ);

– об отказе в привлечении лица к ответственности за налоговое правонарушение (п. 8 ст. 101.4 НК РФ).

Начать дискуссию