Отчитаться за полугодие 2018 года необходимо не позднее 31.07.2018.

Наша статья поможет в этом, поскольку в ней представлены примеры оформления расчета в различных ситуациях.

Сроки и порядок представления расчета

Расчет сдают налоговые агенты (п. 2 ст. 230 НК РФ).

Нулевой расчет не подается, если облагаемые НДФЛ доходы не начислялись и не выплачивались (письмо ФНС РФ от 01.08.2016 № БС-4-11/13984@).

Если «нулевка» все же подана, то ИФНС ее примет (письмо ФНС РФ от 04.05.2016 № БС-4-11/7928@).

Расчеты за I квартал, полугодие и 9 месяцев подаются не позднее последнего дня месяца, следующего за указанным периодом. Поэтому квартальные расчеты в 2018 году представляется в следующие сроки (п. 7 ст. 6.1, п. 2 ст. 230 НК РФ):

- за I квартал — не позднее 3 мая (с учетом переносов выходных и праздничных дней);

- за полугодие — не позднее 31 июля;

- за 9 месяцев — не позднее 31 октября.

Годовой расчет сдается так же, как и справки 2-НДФЛ: за 2018 год — не позднее 01.04.2019.

Расчет 6-НДФЛ представляется только в электронной форме по ТКС, если в налоговом (отчетном) периоде доходы выплачены 25 и более физлицам, если 24 и менее, то работодатели сами решают как подать форму: виртуально или на бумаге (п. 2 ст. 230 НК РФ).

По общему правилу подавать расчет нужно в ИФНС по месту учета организации (регистрации ИП по месту жительства).

При наличии обособленных подразделений (ОП) расчет по форме 6-НДФЛ подается организацией в отношении работников этих ОП в ИФНС по месту учета таких подразделений, а также в отношении физлиц, получивших доходы по гражданско-правовым договорам в ИФНС по месту учета ОП, заключивших такие договоры (п. 2 ст. 230 НК РФ).

Расчет заполняется отдельно по каждому ОП независимо от того, что они состоят на учете в одной инспекции, но на территориях разных муниципальных образований и у них разные ОКТМО (письмо ФНС РФ от 28.12. 2015 № БС-4-11/23129@).

Если ОП находятся в одном муниципальном образовании, но на территориях, подведомственных разным ИФНС, организация вправе встать на учет в одной инспекции и подавать расчеты туда (п. 4 ст. 83 НК РФ).

Работник трудился в разных филиалах. Если в течение налогового периода сотрудник работал в разных филиалах организации и его рабочее место находилось по различным ОКТМО, налоговый агент должен представить по такому сотруднику несколько справок 2-НДФЛ (по числу комбинаций ИНН — КПП — код ОКТМО).

В части справки налоговый агент имеет право представлять множество файлов: до 3 тыс. справок в одном файле.

Также подаются отдельные расчеты по форме 6-НДФЛ, различающиеся хотя бы одним из реквизитов (ИНН, КПП, код ОКТМО).

В части оформления 6-НДФЛ и 2-НДФЛ: в титульной части проставляется ИНН головной организации, КПП филиала, ОКТМО по месту нахождения рабочих мест физлиц. В платежках указывается тот же ОКТМО (письмо ФНС РФ от 07.07.2017 № БС-4-11/13281@).

Если компания сменила адрес, то после постановки на учет в ИФНС по новому месту нахождения компания должна представить в новую инспекцию 2-НДФЛ и 6-НДФЛ:

- за период постановки на учет в ИФНС по прежнему месту нахождения, указывая старое ОКТМО;

- за период после постановки на учет в ИФНС по новому месту нахождения, указывая новое ОКТМО.

При этом в справках 2-НДФЛ и расчете 6-НДФЛ указывается КПП организации (обособленного подразделения), присвоенный налоговым органом по новому месту нахождения (письмо ФНС РФ от 27.12.2016 № БС-4-11/25114@).

Форма расчета 6-НДФЛ

С отчетности за 2017 год, но не ранее 26.03.2018, применяется обновленная форма 6-НДФЛ (Приказ ФНС РФ от 17.01.2018 № ММВ-7-11/18@).

При этом если годовую 6-НДФЛ еще можно было сдать по старой форме, то расчет за 1 квартал необходимо исключительно в обновленном виде.

Новшества, в основном, связаны с тем, что с 1 января 2018 года при реорганизации правопреемнику нужно подать расчет (справку о доходах) за реорганизованную компанию, если она не сделала этого.

В соответствии с этими нововведениями изменен титульный лист расчета и правила заполнения формы:

- появились реквизиты для правопреемников:

1) «форма реорганизации (ликвидация) (код)», где указывается одно из значений: 1 — преобразование, 2 — слияние, 3 — разделение, 5 — присоединение, 6 — разделение с одновременным присоединение, 0 — ликвидация;

2) «ИНН/КПП реорганизованной организации», где правопреемник проставляет свой ИНН и КПП (остальные организации ставят прочерки);

- установлены коды для правопреемника (215 или 216, если он является крупнейшим налогоплательщиком), проставляемые в реквизите «по месту нахождения (учета) (код)»;

- в поле «налоговый агент» указывается название реорганизованной организации или ее обособленного подразделения;

- появилась возможность правопреемнику подтвердить достоверность сведений.

Однако изменения касаются не только правопреемников, но и всех налоговых агентов,

Поменялись коды для юрлиц, не являющихся крупнейшими налогоплательщиками: вместо кода 212 в реквизите «по месту нахождения (учета) (код)» им надо будет указывать 214.

Чтобы подтвердить полномочия представителя надо будет указать не только название документа, но и его реквизиты.

Кроме того, изменился штрих-код.

Особенности заполнения расчета

В нем надо показать все доходы физлиц, с которых исчисляется НДФЛ. В форму 6-НДФЛ не попадут доходы, с которых налоговый агент не платит налог (например, детские пособия, суммы оплаты по договору купли-продажи имущества, заключенному с физлицом).

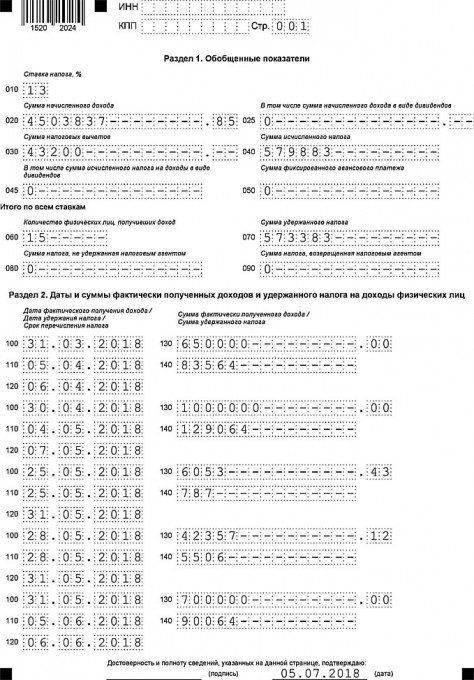

Раздел 1 расчета заполняется нарастающим итогом, в нем отражается:

- в стр. 010 – применяемая НДФЛ-ставка;

- в стр. 020 – доходы физлиц с начала года;

- в стр. 030 – вычеты по доходам, показанным в предыдущей строке;

- в стр. 040 — исчисленный с доходов НДФЛ;

- в стр. 025 и 045 – доходы в виде выплаченных дивидендов и налог, исчисленный с них (соответственно);

- в стр. 050 – сумма авансового платежа, уплаченного мигрантом с патентом;

- в стр. 060 – число тех людей, чьи доходы попали в расчет;

- в стр. 070 – сумма налога, удержанная с начала года;

- в стр. 080 – НДФЛ, который налоговый агент не может удержать;

- в стр. 090 – сумма налога, возвращенная физлицу.

При использовании разных НДФЛ-ставок придется заполнять несколько блоков строк 010–050 (отдельный блок на каждую ставку). В строках 060–090 показываются суммированные цифры по всем ставкам.

Раздел 2 включает данные по тем операциям, которые произведены за последние 3 месяца отчетного периода. Таким образом, в раздел 2 расчета за 9 месяцев попадут выплаты за III квартал.

Для каждой выплаты определяется дата: получения дохода – в стр. 100, дата удержания налога – в стр. 110, срок уплаты НДФЛ – в стр. 120.

Статья 223 НК РФ определяет даты возникновения различных видов доходов, а ст. 226–226.1 НК РФ указывают на сроки перечисления налога в бюджет. Приведем их в таблице:

| Основные виды доходов | Дата получения дохода | Срок перечисления НДФЛ |

| Зарплата (аванс), премии |

Последний день месяца, за который начислили зарплату или премию за месяц, входящую в систему оплаты труда (п. 2 ст. 223 НК РФ, письма ФНС от 09.08.2016 № ГД-4-11/14507, от 01.08.2016 № БС-4-11/13984@, Минфина Письма Минфина от 04.04.2017 № 03-04-07/19708). Если выплачена годовая, квартальная или единовременная премия, то датой получения дохода будет день выплаты премии (Письмо Минфина РФ № от 29.09.2017 № 03-04-07/63400) |

Не позднее дня, следующего за днем выплаты премии или зарплаты при окончательном расчете. Если аванс выплачивается в последний день месяца, то по существу он является оплатой труда за месяц и при его выплате надо исчислить и удержать НДФЛ (п. 2 ст. 223 НК РФ). В этом случае сумма аванса в расчете показывается как самостоятельная выплата по тем же правилам, что и зарплата |

| Отпускные, больничное пособие |

День выплаты (пп. 1 п. 1 ст. 223 НК РФ, Письма ФНС от 25.01.2017 N БС-4-11/1249@, от 01.08.2016 № БС-4-11/13984@).

|

Не позднее последнего дня месяца, в котором выплачивались отпускные или пособие по временной нетрудоспособности |

| Выплаты при увольнении (зарплата, компенсация за неиспользованный отпуск) | Последний день работы (пп. 1 п. 1, п. 2 ст. 223 НК РФ, ст. 140 ТК РФ) | Не позднее дня, следующего за днем выплаты |

| Матпомощь | День выплаты (пп. 1 п. 1 ст. 223 НК РФ, Письма ФНС от 16.05.2016 № БС-4-11/8568@, от 09.08.2016 № ГД-4-11/14507) | |

| Дивиденды |

Не позднее дня, следующего за днем выплаты (если выплату производит ООО). Не позднее одного месяца с наиболее ранних из следующих дат: окончание соответствующего налогового периода, дата выплаты денежных средств, дата окончания действия договора (если это АО) |

|

| Подарки в натуральной форме | День выплаты (передачи) подарка (пп. 1, 2 п. 1 ст. 223 НК РФ, Письма ФНС от 16.11.2016 № БС-4-11/21695@, от 28.03.2016 № БС-4-11/5278@) | Не позднее дня, следующего за днем выдачи подарка |

Дата удержания налога почти всегда совпадает с датой выплаты дохода (п. 4 ст. 226 НК РФ), но есть исключения. Так, датой удержания НДФЛ:

- с аванса (зарплаты за первую половину месяца) будет день выплаты зарплаты за его вторую половину (письма ФНС РФ от 29.04.2016 № БС-4-11/7893, Минфина РФ от 01.02.2017 № 03-04-06/5209);

- со сверхнормативных суточных — ближайший день выплаты зарплаты за месяц, в котором утвержден авансовый отчет (письмо Минфина РФ от 05.06.2017 № 03-04-06/35510);

- с материальной выгоды, подарков дороже 4 тыс. рублей (иного натурального дохода) — ближайший день выплаты зарплаты (п. 4 ст. 226 НК РФ).

Доходы в строке 130 расчета указываются полностью, без уменьшения на НДФЛ и вычеты.

Доходы, у которых все три даты по строкам 100–120 совпадают, отражаются в одном блоке строк 100–140. Например, вместе с зарплатой можно показать выплаченную премию за месяц, отпускные и больничные показываются всегда отдельно от зарплаты.

Если срок перечисления налога наступает в IV квартале (например, сентябрьская зарплата выплачена в октябре или 30 сентября), показывать доход в разделе 2 расчета за 9 месяцев не надо, даже если он отражен в разделе 1. Такой доход отразится в разделе 2 годового расчета (письмо ФНС РФ от 21.07.2017 № БС-4-11/14329@).

Пример заполнения 6-НДФЛ за полугодие 2018 года

В строке «Период представления (код)» на титульном листе проставляется код периода, за который подается расчет. За полугодие этот код – «31».

Организация имеет в штате 15 сотрудников.

За полугодие 2018 года начислены зарплата, премии, отпускные и пособие по временной нетрудоспособности в общей сумме: 4 503 837,85 руб., предоставлены вычеты – 43 200 руб. НДФЛ со всех выплат составляет 579 883 руб. Весь НДФЛ удержан и перечислен в бюджет, кроме НДФЛ в размере 90 064 руб. с зарплаты за июнь – 700 000,00 руб., вычет – 7 200 руб. Всего за полугодие 2018 г. удержан НДФЛ в сумме 573 383 руб. (579 883 руб. – 90 064 руб. + 83 564 руб.)

Во втором квартале выплачены:

- 05.04.2018 – зарплата за март в размере 650 000 руб., с которой удержан и перечислен НДФЛ – 83 564 руб.;

- 04.05.2018 – зарплата работникам за апрель 700 000 руб., суммарные стандартные вычеты составили – 7 200 руб., с зарплаты исчислен НДФЛ – 90 064 руб., НДФЛ удержан и перечислен в бюджет полностью;

- 04.05.2018 – премия за апрель 300 000 руб., НДФЛ с нее – 39 000 руб.;

- 25.05.2018 – пособие по временной нетрудоспособности – 6 053,43 руб., НДФЛ с него – 787 руб.

- 28.05.2018 – отпускные в сумме 42 357,12 руб., исчислен и удержан НДФЛ – 5 506 руб. Отпуск предоставлен с 31.05.2018 по 24.06.2018;

- 05.06.2018 – зарплата за май – 700 000 руб., НДФЛ с нее – 90 064 руб., вычет – 7 200 руб.;

- 08.06.2018 – отпускные за июнь – 6 250,15 руб., исчислен НДФЛ – 813 руб.;

Премия и зарплата за апрель включены в один блок строк: 100 – 140, поскольку все три даты в строках 100, 110 и 120 у них совпадают. Общая сумма 1 000 000 руб., удержанный с нее налог – 129 064 руб. (90 064 руб. + 39 000 руб.)

Зарплата за июнь в раздел 2 не включается, поскольку выплачивается уже в июле 2018 г., а значит отразится в 6-НДФЛ за 9 месяцев.

Не показываются в разделе 2 и отпускные, выплаченные в июне 2018 г. Срок перечисления НДФЛ для них — 02.07.2018.

Расчет 6-НДФЛ за полугодие 2018 г. организация предоставила 05.07.2018.

Отражаем излишне уплаченный налог

По строке 090 ф. 6-НДФЛ указывается общая сумма налога, которую возвращает налоговый агент налогоплательщикам. Сумма показывается нарастающим итогом с начала года.

Если компания в 2018 году возвращает физлицу НДФЛ, излишне удержанный из доходов прошлого года, то эта сумма отразится по стр. 090 раздела 1 расчета за соответствующий период текущего года.

В раздел 2 формы данная операция не включается. Уточненный расчет 6-НДФЛ за прошлый год сдавать не нужно.

При этом компания должна представить в инспекцию скорректированные сведения по форме 2-НДФЛ.

НДФЛ к уплате необходимо уменьшить на сумму произведенного возврата. Если налоговый агент перечислил налог без учета этой суммы, то возникает излишне уплаченная сумма налога, которую нужно вернуть из бюджета.

Письмо УФНС РФ по г. Москве от 30.06.2017 № 20-15/098896@

Примечание редакции:

ситуация с возвратом налога возникает, в частности, если компания предоставила работнику имущественный вычет (письмо УФНС РФ по г. Москве от 30.06.2017 № 20-15/098896@).

Если работнику в июле 2018 года предоставили имущественный вычет: вернули налог, удержанный с начала года. При этом расчет 6-НДФЛ за полугодие был уже сдан в инспекцию. В данной ситуации не нужно уточнять сданную форму. Операция по возврату НДФЛ отразится в следующей отчетности — за 9 месяцев 2018 года по строкам 030 и 090 расчета.

Показатель строки 070 не надо уменьшать на сумму налога, подлежащую возврату на основании уведомления о подтверждении права на имущественный налоговый вычет.

Включаем в расчет доплату к отпуску

Датой получения дохода в виде единовременной доплаты к ежегодному отпуску является день ее фактической выплаты. ФНС РФ предлагает заполнять раздел 2 6-НДФЛ так:

- даты, указанные в строках 100 и 110, совпадают – день фактического получения доплаты;

- по строке 120 указывается день, следующий за днем фактической выплаты дохода.

Форма справки 2-НДФЛ утверждена Приказом ФНС РФ от 30.10.2015 № ММВ-7-11/485@. Доходы физлиц отражаются в форме в соответствии с кодами, которые приведены в перечне, утвержденном Приказом ФНС РФ от 10.09.2015 № ММВ-7-11/387@. Если какой-либо доход в перечне не поименован, то он включается в 2-НДФЛ под кодом 4800 «Иные доходы».

Так, если компания выплачивает сотруднику единовременную доплату к ежегодному отпуску, то в форме 2-НДФЛ эта сумма отражается с кодом 4800.

Письмо ФНС РФ от 16.08.2017 № ЗН-4-11/16202@

Примечание редакции:

если доплату к отпуску выплатили 15 июня, то в строках 100 и 110 отразится дата 15.06.2018, в строке 120 – 18.06.2018.

Показываем в расчете материальную выгоду

По общим правилам в строке 80 раздела 1 расчета нарастающим итогом отражается сумма налога, неудержанная на отчетную дату с полученных физлицом доходов в натуральной форме в виде матвыгоды при отсутствии денежных выплат.

При получении гражданином такого дохода удержание исчисленной суммы НДФЛ производится налоговым агентом за счет любых денежных доходов. При этом удержать можно не более половины выплачиваемой суммы.

Если в течение года удержать исчисленную сумму налога невозможно, то до 1 марта следующего года необходимо письменно сообщить об этом и о сумме неудержанного НДФЛ физлицу и налоговикам.

Пример. Работник получил доход в натуральной форме 17.05.2018, налог удержан при очередной выплате 31.05.2018.

Данная операция отразилась в форме расчета за полугодие 2018 года:

1) в разделе 1:

- по строкам 020, 040, 070 указываются соответствующие значения;

- в строке 080 операция не отражается;

2) в разделе 2:

- по строке 100 указывается 17.05.2018;

- по строке 110 — 31.05.2018;

- по строке 120 — 01.06.2018;

- по строкам 130, 140 — соответствующие значения.

Письмо ФНС РФ от 22.05.2017 № БС-4-11/9569

Отражаем в 6-НДФЛ уплату налога частями

ВОПРОС:

Как отразить по строке 120 раздела 2 расчета 6-НДФЛ сумму отпускных, которые были начислены и оплачены в феврале, а перечисление НДФЛ происходило частично в феврале, частично в марте?

ОТВЕТ:

Согласно разъяснениям ФНС РФ, если операция начинается в одном отчетном периоде, а завершается в другом, то данная операция отражается в периоде завершения. При этом операция считается завершенной в периоде, в котором наступает срок перечисления налога в соответствии с п. 6 ст. 226 НК РФ (письмо от 05.04.2017 № БС-4-11/6420@).

Перечислить сумму исчисленного и удержанного налога необходимо не позднее дня, следующего за днем выплаты налогоплательщику дохода.

Для доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков перечислить необходимо не позднее последнего числа месяца, в котором производились такие выплаты (п.6 ст. 226 НК РФ).

Поэтому факт перечисления налога, удержанного с сумм отпускных, по частям не повлияет на заполнение расчета 6-НДФЛ за 1 квартал 2018 года:

- по строке 120 раздела 2 требуется указать срок уплаты (28.02.2018), а не фактическую дату перечисления налога в бюджет.

Ответ подготовлен службой правового консалтинга компании РУНА

Оформляем 6-НДФЛ при выплате больничных

При выплате сотруднику пособий по временной нетрудоспособности (включая пособие по уходу за 1 больным ребенком) и отпускных налоговые агенты обязаны перечислять суммы НДФЛ не позднее последнего числа месяца, в котором были перечислены деньги.

При этом НК РФ установлено, что если срок уплаты налога приходится на выходной или праздник, он переносится на ближайший следующий за ним рабочий день.

Пример. Работнику оплачен больничный 09.12.2017. При этом срок перечисления налога с указанной выплаты наступает в другом периоде представления, а именно 09.01.2018. В этом случае независимо от даты непосредственного перечисления НДФЛ в бюджет данная операция отражается в строках 020, 040, 070 раздела 1 расчета 6-НДФЛ за 2017 год.

В разделе 2 формы 6-НДФЛ за I квартал 2018 года рассматриваемая операция отражается следующим образом:

- по строке 100 указывается 09.12.2017;

- по строке 110 — 09.12.2017;

- по строке 120 — 09.01.2018 (с учетом положений п. 7 ст. 6.1 Кодекса);

- по строкам 130 и 140 — соответствующие суммовые показатели.

Письмо ФНС РФ от 13.03.2017 № БС-4-11/4440@

Как отразить в 6-НДФЛ месячную премию, выплаченную в следующем квартале

ВОПРОС: Компания может посчитать и начислить премию за август только 29 сентября 2017 года. Следовательно, и выплатить ее может уже только 2 октября. Как отразить начисление премии за август в 6-НДФЛ?

Если компания производит операцию в одном периоде (премия за август), а завершает ее в другом (выплата премии в октябре), она отражается в форме 6-НДФЛ за тот период, в котором завершена. Операция считается завершенной в периоде, в котором наступает срок перечисления налога в соответствии с п. 6 ст. 226 Кодекса.

• по строке 110 – дата выплаты премии (02.10.2017);

Ответ подготовлен службой правового консалтинга компании РУНА

Налоговики объяснили, как отразить пересчет отпускных в 6-НДФЛ

Дата фактического получения отпускных в целях НДФЛ — это день их непосредственной выплаты. Налог с указанных сумм платится в последний день месяца, в котором были выданы деньги.

В рассмотренной ситуации компания пересчитала отпускные в связи с премированием работников. В отношении некоторых из них выдача отпускных и их перерасчет приходятся на разные отчетные периоды. Как заполнить 6-НДФЛ в этом случае.

Фискалы отметили, что порядок заполнения 6-НДФЛ при пересчете данных выплат зависит от того, уменьшилась или, наоборот, увеличилась сумма.

В первом случае придется подать в ИФНС скорректированный НДФЛ-отчет за период, в котором выплаты были начислены. В разделе 1 данной формы следует прописать итоговые величины с учетом уменьшенной суммы отпускных.

Если же в результате пересчета компания доплатила сотруднику отпускные, «уточненку» представлять не нужно. В этом случае в разделе 1 формы 6-НДФЛ того отчетного периода, в котором выдана доплата, указываются итоговые суммы с учетом доплаты отпускных.

6-НДФЛ: работник переводится между подразделениями с разными ОКТМО

| Ситуация | Решение |

|

До 15 января работник трудится в подразделении организации, зарегистрированном на территории, относящейся к ОКТМО1. С 16 января он работает в ОП с ОКТМО2, в конце месяца рассчитывается зарплата за месяц. Должно ли каждое обособленное подразделение отдельно уплачивать НДФЛ и сдавать отчетность?

|

НДФЛ нужно перечислить в бюджеты как по месту подразделения с ОКТМО1, так и по ОКТМО2 с учетом фактически полученных доходов от соответствующего ОП. Соответственно, компания должна подать два расчета 6-НДФЛ в ИФНС: — по месту нахождения подразделения с ОКТМО1; — по месту нахождения подразделения с ОКТМО2 |

| В январе работник трудится в подразделении с ОКТМО1. В этом же месяце он подает заявление на отпуск с 01.02.2017 по 15.02.2017. Деньги выдает ОП с ОКТМО1 31.01.2017. Затем с 01.02.2017 работник переводится в подразделение с ОКТМО2. При заполнении формы 6-НДФЛ к какому ОКТМО отнести суммы отпускных и НДФЛ? | Поскольку отпускные выплачиваются подразделением с ОКТМО1, то данная операция отражается в форме 6-НДФЛ, представляемой ОП с ОКТМО1 |

|

В январе работник находится в штате ОП с ОКТМО1. Затем с 01.02.2017 он переводится в подразделение с ОКТМО2. В феврале доначисляется недополученная зарплата в подразделении с ОКТМО1. Доплату выдает подразделение с ОКТМО1. При заполнении 6-НДФЛ к какому ОКТМО и к какому месяцу отнести сумму доплаты и соответствующую сумму НДФЛ? Как заполнить форму 6-НДФЛ, если изменить условия примера, чтобы указанная доплата выдавалась подразделением с ОКТМО2? |

Если подразделение с ОКТМО1 выплачивает работнику зарплату (больничные или отпускные), доначисленную за время работы в нем, то данная операция отражается в форме 6-НДФЛ, которую сдает это подразделение. Если эти деньги выплачивает подразделение с ОКТМО2, то операция отражается в его расчете 6-НДФЛ. При этом суммы оплаты труда, доначисленные работнику, отражаются в том месяце, за который они начислены, а пособие и отпускные — в том месяце, в котором они непосредственно выданы |

| В январе работник трудится в подразделении с ОКТМО1, с 01.02.2017 — в подразделении с ОКТМО2. В январе сотрудник идет в отпуск. С 01.01.2017 в компании проводится индексация зарплаты. Выплата производится в период работы в ОП с ОКТМО2 через кассу этого же подразделения. Как в отчетности отразить проведение индексации за период работы на территориях, относящихся к ОКТМО1 и ОКТМО2? | Поскольку работнику выплата сумм индексации заработной платы производится обособленным подразделением с ОКТМО2, то данная операция отражается в его НДФЛ-отчетности |

Письмо ФНС РФ от 14.02.2018 № ГД-4-11/2828@

6-НДФЛ: как заполнить при ликвидации компании

Налоговая служба рассказала, что в последнее время приходит много вопросов об оформлении НДФЛ-отчетности при закрытии бизнеса.Ведомство разъяснило, что в этом случае есть особенности заполнения титульного листа НДФЛ-отчета:

- в поле «Форма реорганизации (ликвидация) (код)» нужно указать значение «0»;

- поле «ИНН/КПП реорганизованной организации» можно не заполнять, так как эта информация будет внесена в поля «ИНН» и «КПП».

Налоговики привели самые распространенные ошибки в форме 6-НДФЛ

|

Нормы НК РФ, которые были нарушены |

Нарушения |

Как правильно заполнить и представить 6-НДФЛ в ИФНС |

| ст. 226, 226.1, 230 | Сумма начисленного дохода по строке 020 раздела 1 расчета 6-НДФЛ меньше суммы строк «Общая сумма дохода» справок по форме 2-НДФЛ. | Сумма начисленного дохода (строка 020) по соответствующей ставке (строка 010) должна соответствовать сумме строк «Общая сумма дохода» по соответствующей ставке налога справок 2-НДФЛ с признаком 1, представленных по всем налогоплательщикам этим налоговым агентом, и строк 020 по соответствующей ставке налога (строка 010) приложений № 2 к ДНП, представленных по всем налогоплательщикам этим налоговым агентом (соотношение применяется к форме 6-НДФЛ за год) (письмо ФНС РФ от 10.03.2016 № БС-4-11/3852@) |

| ст. 226, 226.1, 230 | Строка 025 раздела 1 формы 6-НДФЛ по соответствующей ставке (строка 010) не соответствует сумме дохода в виде дивидендов (по коду доходов 1010) справок формы 2-НДФЛ с признаком 1, представленных по всем налогоплательщикам | Сумма начисленных дивидендов (строка 025) должна соответствовать сумме дивидендов (по коду доходов 1010) справок 2-НДФЛ с признаком 1, представленных по всем налогоплательщикам этим налоговым агентом, и дивидендов (по коду доходов 1010) приложений № 2 к ДНП, представленных по всем налогоплательщикам этим налоговым агентом (соотношение применяется к форме 6-НДФЛ за год) (письмо ФНС РФ от 10.03.2016 № БС-4-11/3852@) |

| ст. 226, 226.1, 230 | Сумма исчисленного налога по строке 040 раздела 1 расчета 6-НДФЛ меньше суммы строк «Сумма налога исчисленная» справок 2-НДФЛ за 2016 год | Сумма исчисленного налога (строка 040) по соответствующей ставке налога (строка 010) должна соответствовать сумме строк «Сумма налога исчисленная» по соответствующей ставке налога справок 2-НДФЛ с признаком 1, представленных по всем налогоплательщикам этим налоговым агентом, и строк 030 по соответствующей ставке налога (строка 010) приложений № 2 к ДНП, представленных по всем налогоплательщикам этим налоговым агентом (соотношение применяется к форме 6-НДФЛ за год) (письмо ФНС РФ от 10.03.2016 № БС-4-11/3852@) |

| п. 3 ст. 24, ст. 225, 226 | По строке 050 раздела 1 формы 6-НДФЛ сумма фиксированных авансовых платежей превышает сумму исчисленного налога | Сумма фиксированных авансовых платежей по строке 050 раздела 1 формы 6-НДФЛ не должна превышать сумму исчисленного налога у налогоплательщика (письмо ФНС РФ от 10.03.2016 № БС-4-11/3852@) |

| ст. 226, 226.1, 230 | Завышение (занижение) количества физлиц (строка 060 раздела 1 формы 6-НДФЛ), получивших доход (несоответствие с количеством справок 2-НДФЛ) | Значение строки 060 (количество физлиц, получивших доход) должно соответствовать общему количеству справок 2-НДФЛ с признаком 1 и приложений № 2 к ДНП, представленных по всем налогоплательщикам этим налоговым агентом (соотношение применяется к форме 6-НДФЛ за год) (письмо ФНС РФ от 10.03.2016 № БС-4-11/3852@) |

| п. 2 ст. 230 | Раздел 1 формы 6-НДФЛ заполняются не нарастающим итогом | Раздел 1 формы 6-НДФЛ заполняется нарастающим итогом за I квартал, полугодие, 9 месяцев и год (п. 3.1 раздела III Порядка заполнения и представления 6-НДФЛ, утв. Приказом ФНС РФ от 14.10.2015 № ММВ-7-11/450@) |

| п. 2 ст. 230, ст. 217 | По строке 020 раздела 1 формы 6-НДФЛ указываются доходы, полностью освобожденные от НДФЛ | В форме 6-НДФЛ не отражаются доходы, не облагаемые НДФЛ (письмо ФНС РФ от 01.08.2016 № БС-4-11/13984@) |

| ст. 223 | По строке 070 раздела 1 формы 6-НДФЛ отражается сумма налога, которая будет удержана только в следующем отчетном периоде (например, зарплата за март, выплаченная в апреле) | По строке 070 раздела 1 формы 6-НДФЛ указывается общая сумма налога, удержанная налоговым агентом, нарастающим итогом с начала года. Поскольку удержание суммы налога с зарплаты, начисленной за май, но выплаченной в апреле, налоговым агентом должно производиться в апреле непосредственно при выплате денег, то строка 070 раздела 1 формы 6-НДФЛ за I квартал 2017 года не заполняется (письмо ФНС РФ от 01.08.2016 № БС-4-11/13984@ |

| пп. 1 п. 1 ст. 223 | Доходы в виде пособия по временной нетрудоспособности отражаются в разделе 1 формы 6-НДФЛ в том периоде, за который начислено пособие | Датой фактического получения пособий по временной нетрудоспособности считается день выплаты дохода (пп. 1 п. 1 ст. 223 НК РФ). Сумма пособия отражается в том периоде, в котором выплачен такой доход (письмо ФНС РФ от 01.08.2016 № БС-4-11/13984@ |

| п. 5 ст. 226, п. 14 ст. 226.1 | По строке 080 раздела 1 формы 6-НДФЛ указывается сумма налога с зарплаты, которая будет выплачена в следующем отчетном периоде (периоде представления), то есть когда срок для удержания и перечисления НДФЛ не наступил | По строке 080 раздела 1 формы 6-НДФЛ отражается общая сумма налога, не удержанная налоговым агентом с доходов в натуральной форме и в виде материальной выгоды при отсутствии выплаты иных доходов в денежной форме. При отражении по строке 080 суммы налога, удержанной в следующем отчетном периоде (периоде представления), налоговому агенту нужно сдать «уточненку» по 6-НДФЛ за соответствующий период (письмо ФНС РФ от 01.08.2016 № БС-4-11/13984@ |

| п. 5 ст. 226 | Ошибочное заполнение строки 080 раздела 1 формы 6-НДФЛ в виде разницы между исчисленным и удержанным налогом | По строке 080 раздела 1 формы 6-НДФЛ отражается общая сумма налога, не удержанная налоговым агентом с доходов в натуральной форме и в виде материальной выгоды при отсутствии выплаты иных доходов в денежной форме (письмо ФНС РФ от 01.08.2016 № БС-4-11/13984@) |

| ст. 126, п. 2 ст. 230 | Заполнение раздела 2 формы 6-НДФЛ нарастающим итогом | В разделе 2 формы 6-НДФЛ за отчетный период отражаются те операции, которые произведены за последние три месяца этого периода (письма ФНС РФ от 25.02.2016 № БС-4-11/3058 и от 21.02.2017 № БС-4-11/14329@) |

| п. 6 ст. 226 | По строкам 100, 110, 120 раздела 2 формы 6-НДФЛ указываются сроки за пределами отчетного периода | В разделе 2 форме 6-НДФЛ отражаются те операции, которые произведены за последние три месяца отчетного периода. Если налоговый агент производит операцию в одном отчетном периоде, а завершает ее в другом, то операция отражается в периоде завершения. При этом операция считается завершенной в том отчетном периоде, в котором наступает срок перечисления налога в соответствии с п. 6 ст. 226 и п. 9 ст. 226.1 НК РФ (письма ФНС РФ от 25.02.2016 № БС-4-11/3058 и от 21.02.2017 № БС-4-11/14329@) |

| п. 6 ст. 226 | По строке 120 раздела 2 формы 6-НДФЛ неверно отражаются сроки перечисления НДФЛ (например, указывается дата фактического перечисления налога) | Строка 120 раздела 2 формы 6-НДФЛ заполняется с учетом положений п. 6 ст. 226 и п. 9 ст. 226.1 НК РФ (письмо ФНС РФ от 25.02.2016 № БС-4-11/3058) |

| п. 2 ст. 223 | По строке 100 раздела 2 формы 6-НДФЛ при выплате зарплаты указывается дата перечисления денежных средств | Строка 100 раздела 2 формы 6-НДФЛ заполняется с учетом положений ст. 223 НК РФ. Датой фактического получения оплаты труда признается последний день месяца, за который был начислен доход в соответствии с трудовым договором (письмо ФНС РФ от 25.02.2016 № БС-4-11/3058) |

| п. 2 ст. 223 | По строке 100 раздела 2 формы 6-НДФЛ при выплате премии по итогам работы за год указывается последний день месяца, которым датирован приказ о премировании | Строка 100 раздела 2 формы 6-НДФЛ заполняется с учетом положений ст. 223 НК РФ. Дата фактического получения годовой премии определяется как день ее выплаты (письмо ФНС РФ от 06.10.2017 № ГД-4-11/20217@) |

| ст. 231 | По строке 140 раздела 2 формы 6-НДФЛ сумма удержанного налога указывается с учетом суммы НДФЛ, возвращенной налоговым агентом | В строке 140 раздела 2 формы 6-НДФЛ указывается обобщенная сумма удержанного налога в указанную в строке 110 дату. То есть отражается сумма НДФЛ, которая удержана (пп. 4.1, 4.2 Порядка заполнения и представления 6-НДФЛ, утв. Приказом ФНС РФ от 14.10.2015 № ММВ-7-11/450@) |

| п. 2 ст. 230 | Дублирование в разделе 2 формы 6-НДФЛ операций, начатых в одном отчетном периоде, а завершенных в другом | В разделе 2 формы 6-НДФЛ за соответствующий отчетный период отражаются те операции, которые произведены за последние три месяца этого периода. Если налоговый агент производит операцию в одном отчетном периоде, а завершает ее в другом, то выплата отражается в периоде завершения (письма ФНС РФ от 25.02.2016 № БС-4-11/3058 и от 21.02.2017 № БС-4-11/14329@) |

| пп. 2 п. 6 ст. 226 | Не выделены в отдельную группу межрасчетные выплаты (заработная плата, отпускные, больничные и т.д.) | Блок строк 100-140 раздела 2 формы 6-НДФЛ заполняется по каждому сроку перечисления налога отдельно, если в отношении различных видов доходов, имеющих одну дату их фактического получения, сроки перечисления налога различные (Приказ ФНС РФ от 14.10.2015 № ММВ-7-11/450@, п. 4.2) |

| п. 2 ст. 230 | При смене места нахождения организации (обособленного подразделения) предоставление формы 6-НДФЛ в ИФНС по прежнему месту учета |

После постановки на учет в ИФНС по новому адресу организации (ОП) налоговый агент представляет в новую инспекцию: — расчет 6-НДФЛ за период постановки на учет в ИФНС по прежнему месту нахождения, со старым ОКТМО компании (ОП); — расчет 6-НДФЛ за период после постановки на учет в новой ИФНС с ОКТМО по новому месту нахождения организации (ОП). При этом в расчете указывается КПП, присвоенный ИФНС по новому адресу (письмо ФНС РФ от 27.12.2016 № БС-4-11/25114@) |

| п. 2 ст. 230 | Представление налоговыми агентами формы 6-НДФЛ на бумажном носителе при численности работников 25 и более человек | Если численность физлиц, получивших доходы от налогового агента, более 25 человек, нужно представить в ИФНС форму 6-НДФЛ в электронной форме по ТКС |

| п. 2 ст. 230 | Представление налоговыми агентами со среднесписочной численностью более 25 человек формы 6-НДФЛ за обособленные подразделения на бумажном носителе (при численности обособленного подразделения менее 25 человек). | Если численность физлиц, получивших доходы от налогового агента, более 25 человек, нужно представить в ИФНС форму 6-НДФЛ в электронной форме по ТКС |

| п. 2 ст. 230 | Организации, имеющие обособленные подразделения, и осуществляющие деятельность в пределах одного муниципального образования, представляют один расчет 6-НДФЛ |

Расчет по 6-НДФЛ заполняется налоговым агентом отдельно по каждому обособленному подразделению (ОП), состоящему на учете, включая те случаи, когда ОП находятся в одном муниципальном образовании. При заполнении ОП по строке «КПП» указывается КПП по месту учета организации по месту нахождения ее обособленного подразделения (п. 2.2 раздела II Порядка заполнения 6-НДФЛ, утв. Приказом ФНС РФ от 14.10.2015 № ММВ-7-11/450@ |

| п. 2 ст. 230 | Недостоверные сведения в части исчисленных сумм НДФЛ (завышено/занижено) |

При обнаружении после представления в ИФНС ошибки в части занижения (завышения) суммы исчисленного налога в форме 6-НДФЛ следует представить в инспекцию уточненный расчет (письмо ФНС РФ от 21.07.2017 № БС-4-11/14329@, вопрос № 7) |

| п. 7 ст. 226 | Ошибки при заполнении КПП и ОКТМО. Расхождения кодов ОКТМО в расчетах и уплаты НДФЛ, влекущие появление необоснованной переплаты и недоимки |

Если при заполнении формы 6-НДФЛ допущена ошибка при заполнении КПП или ОКТМО, то при ее обнаружении нужно представить в инспекцию два расчета: — уточненный расчет к ранее представленному с указанием соответствующих КПП или ОКТМО и нулевыми показателями всех разделов расчета; — первичный расчет с указанием правильного КПП или ОКТМО. (письмо ФНС РФ от 12.08.2016 № ГД-4-11/14772@) |

| п. 2 ст. 230 | Несвоевременное представление формы 6-НДФЛ | Форма 6-НДФЛ за I квартал, полугодие, 9 месяцев представляется в ИФНС не позднее последнего дня месяца, следующего за кварталом, за год — не позднее 1 апреля года, следующего за истекшим налоговым периодом |

Письмо ФНС РФ от 01.11.2017 № ГД-4-11/22216@

Как представить 6-НДФЛ при реорганизации

Учредитель нескольких юрлиц хочет реорганизовать их в разных формах и интересуется, как в таком случае предоставлять расчет 6-НДФЛ и будет ли он различаться в зависимости от формы реорганизации.В ответ на это обращение налоговая сообщила следующее.

Согласно ст. 84 НК РФ при реорганизации фирму снимают с учета в ИФНС, когда она прекращает работу. Дата внесения записи в ЕГРЮЛ и будет днем снятия фирмы с учета.

Если учредитель ликвидирует или реорганизует свою фирму, последним налоговым периодом для нее считается отрезок времени с начала года до дня, когда прекращение работы компании регистрируется в госорганах. Расчет по форме 6-НДФЛ компания предоставляет за этот же период.

Согласно ст. 230 НК РФ налоговые агенты должны предоставить в свою налоговую расчет 6-НДФЛ. Правопреемник не подает такой расчет за реорганизованную компанию. Однако если фирма, которую реорганизуют, не выполнила свои обязательства, то правопреемники должны предоставить в госорганы все полагающиеся документы. Если «наследников» несколько, то их обязанности распределяются исходя из передаточного акта или разделительного баланса.

Письмо УФНС по г. Москве от 10.01.2018 № 13-11/001299@

Сдаем «уточненку»

Уточнить расчет придется, если в нем забыли указать какие-либо сведения или найдены ошибки (в суммах доходов, вычетов, налога или персональных данных и пр.).

Также «уточненка» сдается при пересчете НДФЛ за истекший год (письмо ФНС РФ от 21.09.2016 № БС-4-11/17756@).

Сроки для сдачи уточненного расчета НК РФ не определяет. Однако его лучше отправить в инспекцию до того, как налоговики найдут неточность. Тогда штрафа в размере 500 рублей можно не опасаться.

В строке «Номер корректировки» указывается«001», если расчет исправляется первый раз, «002» — при подачи второй «уточненки» и так далее. В строках, где обнаружены ошибки, указываются верные данные, в остальных строках – те же данные, что и в первичной отчетности.

В расчете неверно указаны КПП или ОКТМО. В этом случае также надо сдать «уточненку». При этом в инспекцию сдается два расчета (письмо ФНС РФ от 12.08.2016 № ГД-4-11/14772):

- в одном расчете указывается номер корректировки «000», проставляются верные значения КПП или ОКТМО, остальные строки переносят из первичного расчета;

- второй расчет подают с номером корректировки «001», КПП или ОКТМО указывают те же, что и в ошибочном отчете, во всех разделах расчета проставляют нули.

Если расчет с правильными КПП или ОКТМО представлен с опозданием, штраф по п. 1.2 ст. 126 НК РФ (за нарушение срока сдачи отчетности) не применяется.

Для достоверного формирования состояния расчетов с бюджетом, в случае изменения данных КРСБ после сдачи уточненных расчетов, можно подать заявление на уточнение ошибочно заполненных реквизитов расчетных документов.

Примечание редакции:

в связи с передачей администрирования НДФЛ межрегиональными (межрайонными) инспекциями по крупнейшим налогоплательщикам в территориальные налоговые органы ФНС РФ сообщила следующее.

С отчетности за 2016 год крупнейшим налогоплательщикам, имеющим ОП, нужно сдавать 6-НДФЛ и 2-НДФЛ в территориальные налоговые органы. При этом если «уточненки» по НДФЛ за прошлые периоды сдаются после 01.01.2017, то их следует направить также в обычные инспекции (письмо ФНС РФ от 19.12.2016 № БС-4-11/24349@).

Штрафы за нарушения порядка сдачи расчета и за ошибки в нем

Штраф за непредставление формы — 1 тыс. рублей за каждый полный или неполный месяц со дня, установленного для его представления (п. 1.2 ст. 126 НК РФ).

Если расчет не подан в течение 10 дней по истечении установленного срока, то могут заблокировать счета в банке (п. 3.2 ст. 76 НК РФ).

Штраф за ошибки в расчете составит 500 рублей. При самостоятельном исправлении ошибки штрафа не будет, если подать уточненный расчет до того, как стало известно, что инспекторы обнаружили недостоверные сведения (ст. 126.1 НК РФ).

Штраф за несоблюдение формы представления расчета (бумага вместо электронного вида) — 200 рублей (ст. 119.1 НК РФ).

Также помимо налоговой ответственности на организацию предусмотрена административная ответственность на должностное лицо.

Штраф за непредставление в срок расчета для работника организации, ответственного за его представление, — от 300 до 500 рублей (ч. 1 ст. 15.6 КоАП РФ).

Примечание редакции:

если в организации работает главбух, в должностной инструкции которого обозначена своевременная сдача отчетности, то привлечь должны его (Постановление ВС РФ от 09.03.2017 № 78-АД17-8).

Комментарии

3

да, потому что з/пл за март выдана в апреле и в стр 070 НДФЛ марта попадет в полугодииПолучается что: НДФЛ за полугодие 579883 - 90064 июнь + 83564 март?

из примера... "За полугодие 2018 года начислены зарплата в общей сумме: 4 503 837,85 руб., предоставлены вычеты – 43 200 руб. НДФЛ со всех выплат составляет 579 883 руб.

Весь НДФЛ удержан и перечислен в бюджет, кроме НДФЛ в размере 90 064 руб. с зарплаты за июнь – 700 000,00 руб., вычет – 7 200 руб. Всего за полугодие 2018 г. удержан НДФЛ в сумме 573 383 руб. (579 883 руб. – 90 064 руб. + 83 564 руб.)

Во втором квартале выплачены: