Производственный кооператив. Плюсы и минусы. Примеры из практики

Главный бухгалтер на УСН

— курс для тех, кто хочет уверенно работать по новым правилам 2026 года.

Вы разберетесь, как

считать налоги с учетом НДС для УСН, будете понимать отчетность, работать в 1С, вести кадры и

защищать компанию от ошибок.

Цена по акции: 31 790 → 9 900 руб. (69%)

Начать обучение

Производственный кооператив (далее по тексту — ПК) достаточно часто упоминают как эффективную модель налоговой оптимизации в части уплаты страховых взносов. ПК действительно дает в этом плане ряд возможностей, однако не так много, как об этом заявляют некоторые «налоговые Копперфильды». И, как это обычно бывает, для реализации этих возможностей на практике потребуется уделить много внимания специфике бизнеса и особенностям производственного кооператива как юридической конструкции. Материал на эту тему подготовили специалисты taxCOACH.

Производственным кооперативом (артелью) (далее — кооператив) признается добровольное объединение граждан на основе членства для совместной производственной и иной хозяйственной деятельности, основанной на их личном трудовом и ином участии и объединении его членами (участниками) имущественных паевых взносов. Учредительным документом кооператива может быть предусмотрено участие в его деятельности юридических лиц. Кооператив является юридическим лицом — коммерческой организацией.

Ст. 1 Федерального закона «О производственных кооперативах»

Это коммерческая организация, являющаяся объединением граждан (также членами производственного кооператива могут быть и юридические лица) в целях осуществления совместной предпринимательской деятельности в практически любой отрасли, а не только в производстве (п. 1 ст. 2 Закона).

Ключевые особенности производственного кооператива

(А) Наличие законодательно закрепленного требования к минимальному количеству членов ПК — не менее 5 человек. Максимальное число членов кооператива не установлено;

(Б) Пайщиков можно разделить на две группы:

1. принимающие личное трудовое участие в деятельности кооператива

2. не принимающие личного трудового участия в деятельности кооператива. Их количество не должно превышать 25% от числа членов кооператива, входящих в первую группу.

(В) Кооператив может нанимать на работу сотрудников, не являющихся членами кооператива. Их число не может превышать 30 % от количества пайщиков в ПК.

(Г) Член кооператива вносит в качестве вклада в ПК, в том числе, свою способность к труду, поэтому нет необходимости заключать с ним трудовой договор. Отношения с кооперативом (в частности, порядок вступления и выхода из кооператива, режим труда и отдыха, порядок распределения прибыли и т.п.) регулируются законом, уставом кооператива и правилами внутреннего распорядка кооператива, а не трудовым договором (ст.19, 20 ФЗ «О производственных кооперативах»).

(Д) Члены кооператива, не заключившие трудовой договор с кооперативом, но принимающие трудовое участие в его деятельности (ведь именно с этой целью они и объединились в кооператив), не учитываются при определении средней списочной численности работников ПК подп. 8 п.78 Приказа Федеральной службы государственной статистики от 27.11.2019 г. № 711 «Об утверждении Указаний по заполнению форм федерального статистического наблюдения...». Соответственно, есть возможность соблюдения ограничения по предельной численности работников для применения УСН (100 человек) при фактическом задействовании в производственном процессе намного большего числа лиц, так как члены кооператива при исчислении предельной численности не учитываются.

(Е) Члены кооператива подлежат социальному и обязательному медицинскому страхованию и социальному обеспечению наравне с наемными работниками кооператива. Время работы в кооперативе включается в трудовой стаж, в трудовой книжке делается запись о членстве в кооперативе.

(Ж) Член кооператива может быть исключен из него решением пайщиков при прекращении осуществления трудовой функции в интересах кооператива.

Говоря о преимуществах ПК, указывают на два ключевых для бизнеса момента: экономия на страховых взносах и имущественная безопасность.

Об экономии на страховых взносах в ПК

Идея «экономии на страховых взносов» в ПК основывается на том, что прибыль кооператива распределяется между его членами в соответствии с 1) их личным и (или) иным участием и 2) размером паевого взноса. Пропорционально размеру паевого взноса может распределяться не более 50% всей прибыли ПК. Именно в этом кроется одновременно потенциал и опасность эффекта оптимизации страховых взносов при выплатах членам производственного кооператива!

плата за труд в денежной и(или) натуральной форме. Это фактически заработная плата, которая облагается НДФЛ и страховыми взносами в общеустановленном порядке. Итого налогообложение: 13% НДФЛ 30% страховые взносы.

часть прибыли ПК, распределенная в его пользу

а) пропорционально размеру паевого взноса — таким образом может распределяться не более 50% прибыли (ч. 2 ст. 12 ФЗ «О ПК»).

Данная выплата по своему характеру не является доходом от выполнения работ (оказания услуг) и является по содержанию дивидендами (п.1 ст. 43 НК РФ). Подлежит выплате из чистой прибыли и не облагается страховыми взносами. Ставка НДФЛ при этом составляет 13% как для выплаты дивидендов.

Итого: налог на доходы у кооператива (20% налог на прибыль либо 5 (6, 7, 10, 15) % по УСН) 13 % НФДЛ.

б) в соответствии с личным трудовым и иным участием члена кооператива.

Предполагалось, что и эти выплаты также по своей природе являются дивидендами, поскольку представляют собой уже часть оставшейся после налогообложения прибыли кооператива и, соответственно, не облагаются страховыми взносами.

Однако не все так просто.

Позиция Минфина РФ: «для целей исчисления страховых взносов следует разграничивать выплаты, связанные с исполнением членами кооператива своих трудовых обязанностей, от выплат, получаемых ими пропорционально внесенным паевым взносам, и от выплат, получаемых ими пропорционально иному участию». (Письма Департамента налоговой и таможенной политики Минфина России от 18 июля 2017 г. № 03-15-06/45648, от 23 октября 2017 г. № 03-15-06/69180).

Таким образом, министерство признает три вида выплат:

пропорционально взносам — не более 50% всей прибыли кооператива;

пропорционально трудовому участию,

в зависимости от иного участия.

При этом «выплата члену кооператива части прибыли, произведенная в зависимости от его трудового участия, подлежит обложению страховыми взносами на обязательное пенсионное страхование, на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и на обязательное медицинское страхование в общеустановленном порядке». То есть, выплаты, пропорциональные трудовому участию, облагаются страховыми взносами. Освобождены — пропорциональные вкладам и иному участию. Что, в принципе, уже не плохо.

Позиция судов: общий тренд последних лет — любая увязка распределения прибыли в кооперативе с трудовым участием требует начисления страховых взносов.

Первоначально вектор задал Верховый суд РФ, отправив в феврале 2015 года на новое рассмотрение дело кооператива, распределившего между пайщиками 70% своей прибыли пропорционально их годовой заработной плате. В итоге суды признали выплаты напрямую связанными с системой оплаты туда, а потому подлежащими обложению со страховыми взносами. (См. Дело №А65-23251/2013).

И далее в практике связь с трудовыми отношениями влекла дополнительные обязательства кооператива:

выплата производилась в сроки выплаты заработной платы; в отношении всех членов ... велся учет рабочего времени, в соответствии с которым им пропорционально отработанному времени ежемесячно производились оплата труда и кооперативные выплаты... начисление дивидендов отсутствует...(Постановление Арбитражного суда Западно-Сибирского округа от 10 апреля 2018 г. по делу №А03-3531/2017).

выплаты членам кооператива производились, исходя из объемов выполненных работ с учетом предусмотренных расценок.... Фактом, разграничивающим обложение страховыми взносами на социальное страхование выплат членам кооператива является основание выплаты членам кооператива, которое могут выплачиваться исходя из их личного трудового участия или пропорционально внесенного им паевого взноса (Постановление Восемнадцатого арбитражного апелляционного суда от 11 сентября 2019 г. по делу № 15688/2018).

Здесь справедливо возникает вопрос, а что из себя тогда может представлять «иное участие», от страховых вносов освобожденное?

Так, суд признал нетрудовым участие «в организации массовых культурно- развлекательных мероприятий, в оформлении витрин, холлов, обеденных залов и пр., в оформлении прилегающих территорий и др.». Кооператив, к слову, оказывающий услуги ресторана, даже представил журнал ежемесячного учета доли участия в таких мероприятиях.

Наблюдение из практики: суды критически подходят к юридическим рассуждениям о нетождественности понятий «трудовой вклад», «трудовая функция» и т.п. Если есть хоть какая-то увязка с зарплатой, трудом и и т.п., страховым взносам — быть.

«Довод подателя жалобы о том, что понятие „трудовое участие“ и „трудовая функция“ не являются тождественными понятиями, трудовые отношения не регулируются ТК РФ и потому не подлежит обложению страховыми взносами на пенсионное страхование отклоняется как основанные на неверном толковании норм материального права». (Постановление Восемнадцатого арбитражного апелляционного суда от 11 сентября 2019 г. по делу № 15688/2018).

О деловой цели создания ПК

Отдельное беспокойство вызывает практика внедрения инструмента. Зачастую она выглядит так: бывшие работники компании учреждают кооператив, который с этой компанией заключает договор оказания услуг/подряда/предоставления персонала. При этом работники фактически продолжают работать на тех же рабочих местах, выполнять ту же функцию, подчиняться тем же лицам и оплаты от старых компаний — единственный источник доходов такого кооператива. О чем контролирующие органы и суды обязательно напоминают налогоплательщику (плательщику сборов):

«члены кооператива „К.“, в большинстве своем, — это бывшие работники обществ с ограниченной ответственностью „М.“ „У.“ (70 человек), т.е. предприятий, выступающих заказчиками услуг по предоставлению персонала, уволенные из указанных организаций и принятые на следующий день в названный Кооператив, продолжающие выполнять те же трудовые функции и на тех же объектах бывших работодателей» (Постановление АС УрО от 13.11.2019 по делу №А50-1186/2019).

Дополнительно: находятся по одному адресу, взаимозависимы. Несмотря на отсутствие прямой оценки данного факта, в решениях очевидно читается о негативном восприятии этих моментов и, как следствие, понимание всеми отсутствия деловой цели отношений, самостоятельности и самодостаточности такого кооператива. То есть, его фиктивности.

В качестве рекомендаций:

1. У любого решения должна быть деловая цель. Так и в создании ПК, особенно из бывших работников. «Истории» про повышение мотивации сотрудников контролирующие органы не впечатляют.

2. Регулируя отношения партнеров, используйте максимально предусмотренную законодательством возможность распределения прибыли между членами кооператива пропорционально паевым взносам, то есть на все 50%. Не забывайте про распределение в соответствии с иными основаниями, которые тоже не облагаются. Здесь главное определиться с содержанием этого «иного».

3. Избегайте в регламентации деятельности членов кооператива отсылок к документам, свойственным для трудовых отношений: штатное расписание, тарифно-квалификационные характеристики работы, должностные инструкции, приказы о назначении на должность и прочие документы, указывающие на конкретную профессию, специальность, вид поручаемой работы.

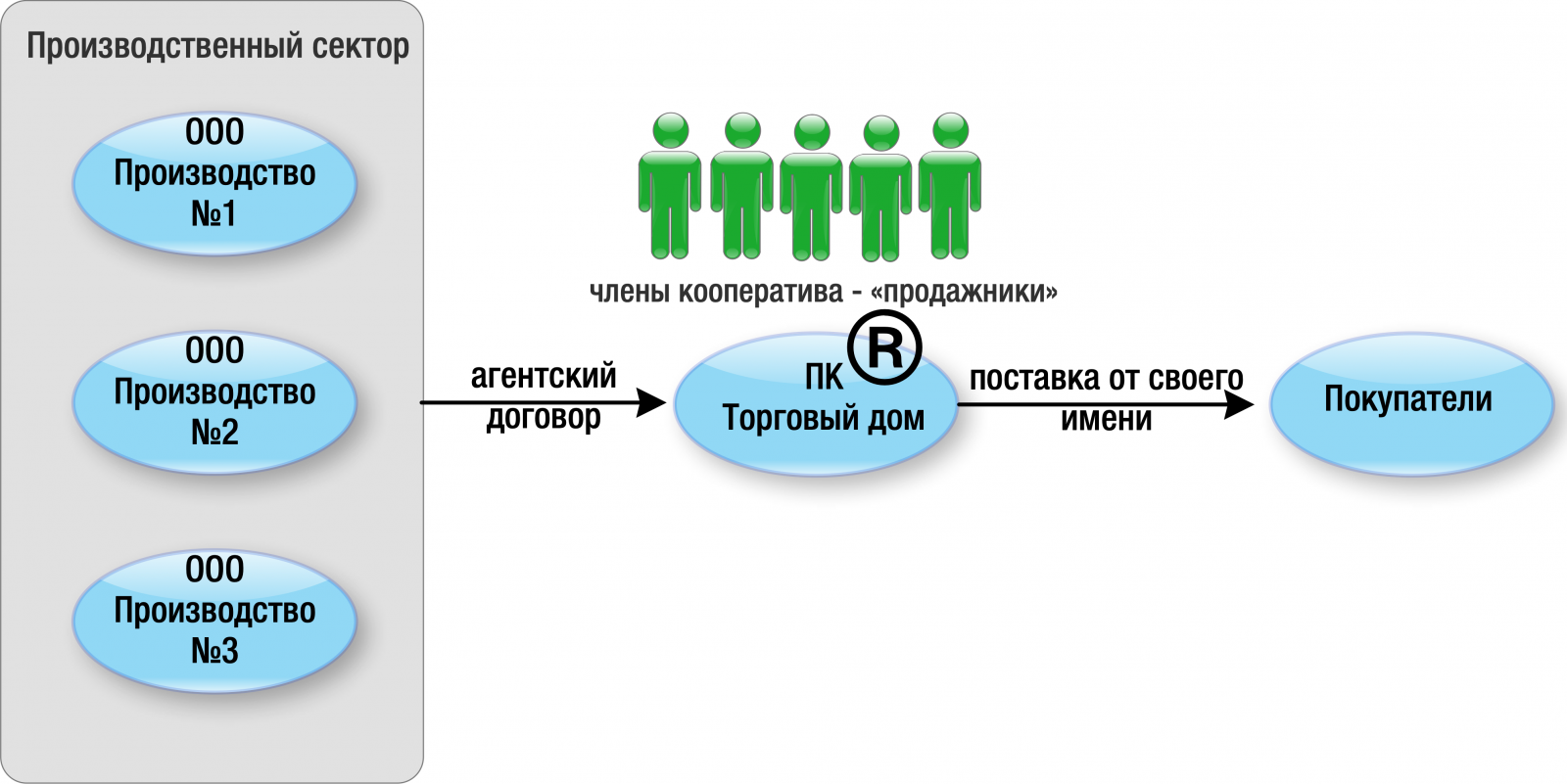

Пример использования ПК в практике taxCOACH

Основным видом деятельности бизнеса было производство химических веществ и их продажа промышленникам. Ключевая особенность в том, что подобных химических производств было несколько, и постоянно появлялись новые. Продажей же занималась группа менеджеров, не имеющих специальных познаний в химии, но умеющих продать «что угодно». Особенности реальных условий, в которых они выполняли свои обязанности, заключались в следующем:

минимальный фиксированный оклад;

основной доход — процент от прибыли, заработанной конкретным менеджером;

прописанная система штрафов и поощрений, разработанная самими менеджерами;

дополнительные основания для увольнения менеджеров;

отсутствуют стационарные рабочие места: имеется помещение с пустыми рабочими столами, за которые любой из менеджеров может сесть со своим ноутбуком. После работы стол должен оставаться таким же пустым, как и был. Подобие коворкинговых центров.

Очевидно, что подобный характер отношений менеджеров и компании не вмещаются в рамки трудовых отношений с их обязательными нормативами и гарантиями. Это и было первоочередной задачей в создании этой компании. Менеджеры и основатель бизнеса хотели найти полностью официальное и законное русло, но в строгом соответствии с их изначальными договоренностями.

Поскольку важной особенностью этой части бизнеса является именно умение продать «все, что угодно», эту его компетенцию и было решено облечь в форме Производственного кооператива, оказывающего услуги по поиску покупателей производственным подразделениям.

Созданный в форме ПК Торговый дом в этом случае накапливал клиентскую базу и опыт успешной деятельности, продавая от своего имени и под своей торговой маркой химические вещества. Производственный же сектор мог в свою очередь нарастать и видоизменяться без ущерба связям с клиентами. Все нюансы отношений с менеджерами были гибко отрегулированы в Уставе ПК.

Это позволило не только облечь все особенности работы «продажников» в юридически правомерные формы, но и дать возможность для минимизации затрат. При этом подчеркиваем — что налоговая экономия здесь — не основная цель, а «побочный» эффект обличения отношений в соответствующую им юридическую форму. К слову, ежеквартально распределять прибыль пайщики стали только через год после создания компании.

Таким образом, использование производственного кооператива требует сдержанного подхода, а некоторые его действительно уникальные и эффективные особенности открываются только продвинутым пользователям.

Начать дискуссию