В чем разница между реструктуризацией и кредитными каникулами

Чем отличаются кредитные каникулы от реструктуризации, важно понимать каждому заемщику. В статье расскажем о преимуществах и недостатках кредитных каникул и реструктуризации, об их основных отличиях и подскажем, что выгоднее выбрать в вашем случае.

Что такое реструктуризация и кредитные каникулы

Реструктуризация — это изменение условий действующего договора кредитования. Ее цель — снижение финансовой нагрузки на заемщика. Обычно реструктуризация кредита заключается в уменьшении размера обязательного ежемесячного платежа. При этом процентная ставка остается неизменной, а срок кредитования увеличивается. Реструктурировать можно любой кредит — как ипотечный, так и потребительский.

Кредитные каникулы — это период, в течение которого заемщик может не платить по кредиту или вносить платежи в сниженном размере. Процентная ставка при этом не изменяется. Кредитные каникулы предоставляются:

на общих основаниях в связи с ухудшением финансового положения заемщика (действуют только в отношении договоров ипотечного кредитования);

в особом порядке в связи с распространением коронавирусной инфекции (действуют в отношении кредитных договоров всех видов).

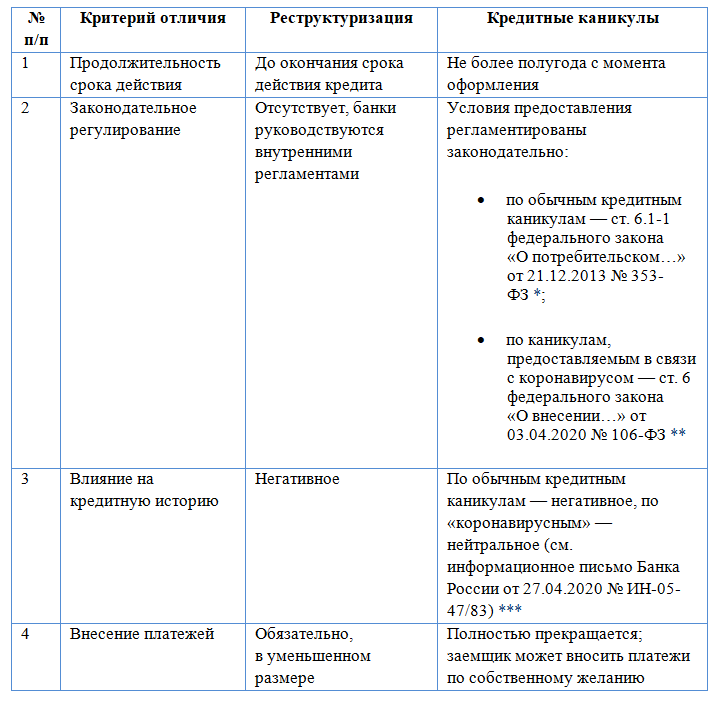

Отличия между кредитными каникулами и реструктуризацией

Чтобы понять, что такое реструктуризация и кредитные каникулы и в чем разница между ними, ознакомьтесь с таблицей:

* Федеральный закон от 21.12.2013 № 353-ФЗ

** Федеральный закон от 03.04.2020 № 106-ФЗ

*** Информационное письмо Банка России от 27.04.2020 № ИН-05-47/83

Преимущества и недостатки кредитных каникул

Преимущества кредитных каникул таковы:

- возможность избавиться от ежемесячных платежей на полгода — за это время можно решить финансовые проблемы и восстановить платежеспособность;

- простота оформления — если ваша ситуация соответствует установленным законодательством условиям предоставления каникул, банк не сможет вам отказать.

Недостатки у кредитных каникул тоже есть:

- оформить их можно только один раз за всё время действия кредитного договора;

- платить проценты за пользование деньгами банка во время каникул все-таки придется, но только после того, как закончится основной срок кредитования.

Плюсы и минусы реструктуризации

Реструктуризация выгодна банку:

- он сохраняет платежеспособного клиента, не загоняя его в долговую яму и не доводя до состояния, при котором он попросту не сможет платить по кредиту;

- в долгосрочной перспективе он увеличивает свой доход — чем длиннее срок кредитования, тем больше процентов должник заплатит банку.

Для заемщика преимущество только одно — снижение финансовой нагрузки, которое позволит ему решить материальные проблемы, не допустив просрочек. Недостатков у реструктуризации больше:

- увеличивается общая сумма выплат, которую заемщик должен внести в банк;

- ухудшается кредитная история — несмотря на то что законодательство указаний на этот счет не содержит, банки негативно относятся к тому, что в прошлом заемщик прибегал к процедуре реструктуризации.

Что выбрать

Чтобы понять, какой вариант снижения долговой нагрузки выгоднее, стоит оценить:

- условия, которые предлагает банк в рамках реструктуризации — возможно, платеж окажется посильным, единственный шанс на использование кредитных каникул тратить не придется;

- важность кредитной истории — если в будущем вы планируете взять еще кредит, стоит воспользоваться кредитными каникулами, предоставляемыми в связи с коронавирусной пандемией (конечно, если это возможно) — такие каникулы никак не скажутся на вашей репутации в глазах банка.

***

Итак, реструктуризация кредита проводится по договоренности между клиентом и банком в частном порядке. Условия и порядок ее предоставления могут отличаться в зависимости от обстоятельств конкретной ситуации. Кредитные каникулы предоставляются в соответствии с законодательством — банк сам не определяет их условия и сроки действия.

Начать дискуссию