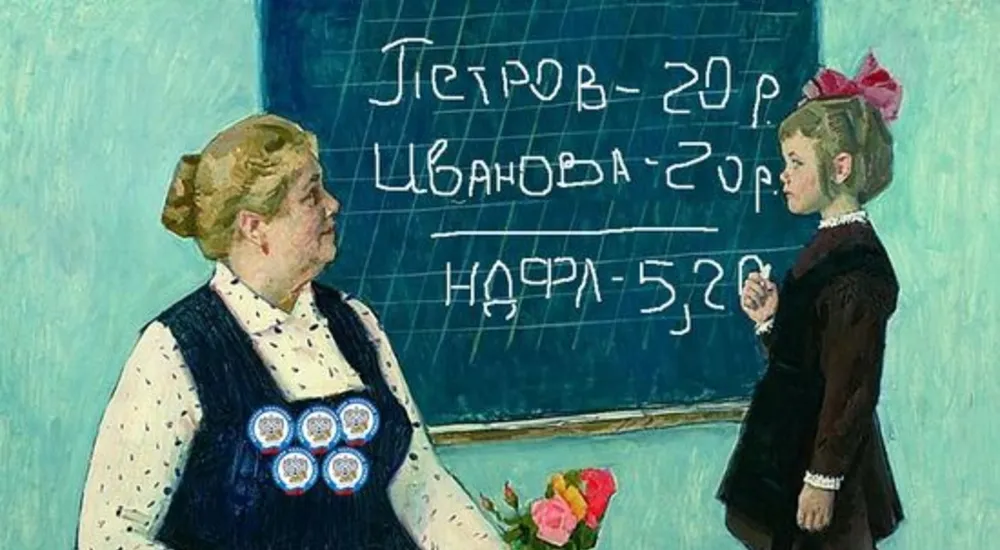

Заполняем 6-НДФЛ с 2021 года для повышенной ставки НДФЛ 15%

Чем руководствоваться

С 1 января 2021 года действует Федеральный закон от 23.11.2020 № 372-ФЗ, который внёс изменения в Налоговый кодекс РФ в части налогообложения НДФЛ доходов физических лиц, превышающих 5 миллионов рублей за налоговый период (т. е. календарный год).

В связи с этим, порядок заполнения налоговыми агентами расчета по форме 6-НДФЛ с 2021 года ФНС уточнила в своём письме от 01.12.2020 № БС-4-11/19702.

Общий подход к заполнению 6-НДФЛ со ставкой 15% должен быть такой:

|

РАЗДЕЛ 1 |

РАЗДЕЛ 2 |

|

Указывают сроки перечисления НДФЛ и его суммы за последние 3 месяца отчетного периода.

Строку 021 «Срок перечисления налога» заполняют с учетом положений ст. 226 и 226.1 НК РФ. |

Указывают обобщенные по всем физлицам суммы начисленного дохода, исчисленного и удержанного НДФЛ нарастающим итогом с начала налогового периода по соответствующей ставке. |

| Если налоговый агент выплачивал физлицам в течение налогового периода доходы, облагаемые по разным ставкам, то разделы 1 и 2 заполняют для каждой из них. | |

Как заполнять 6-НДФЛ со ставкой 15%

Расчет по форме 6-НДФЛ за 1 квартал 2021 года нужно заполнить следующим образом:

|

РАЗДЕЛ 1 |

РАЗДЕЛ 1 |

|

Стр. 001

В поле 010 — 182 1 01 02010 01 1000 110 В поле 020 — 650 000 В поле 021 — 04.02.2021 В поле 022 — 520 000 (НДФЛ с зарплаты за январь) В поле 021 — 04.03.2021 В поле 022 — 130 000 (часть НДФЛ с зарплаты за февраль с общей суммы дохода до 5 млн рублей) |

Стр. 002

В поле 010 — 182 1 01 02080 01 1000 110 В поле 020 — 450 000 В поле 021 — 04.03.2021 В поле 022 — 450 000 (НДФЛ с зарплаты за февраль, с дохода, превышающего 5 млн рублей) |

|

РАЗДЕЛ 2 |

РАЗДЕЛ 2 |

|

Стр. 003

В поле 100 указывают 13 В поле 105 — 182 1 01 02010 01 1000 110 В поле 110 — 5 000 000 (зарплата за январь и часть зарплаты за февраль) В поле 112 — 5 000 000 В поле 120 — 1 В поле 140 — 650 000 В поле 160 — 650 000 |

Стр. 004

В поле 100 указывают 15 В поле 105 — 182 1 01 02080 01 1000 110 В поле 110 — 7 000 000 (часть зарплаты за февраль и зарплата за март) В поле 112 — 7 000 000 В поле 120 — 1 В поле 140 — 1 050 000 В поле 160 — 450 000 |

В организации 2 работника. Зарплата каждого составляет 3 млн рублей в месяц. Организация выплачивает заработную плату за январь — 03.02.2021, за февраль — 03.03.2021, за март — 03.04.2021. Помимо зарплаты организация одному из работников произвела следующие выплаты:

- оплата отпуска за февраль (1 млн рублей) — 05.02.2021;

- пособие по временной нетрудоспособности (50 000 рублей) — 10.02.2021.

6-НДФЛ за 1 квартал 2021 года заполнить нужно по следующему образцу:

|

РАЗДЕЛ 1 |

РАЗДЕЛ 1 |

|

Стр. 001

В поле 010 — 182 1 01 02010 01 1000 110 В поле 020 — 1 300 000 В поле 021 — 04.02.2021 В поле 022 — 780 000 (НДФЛ с зарплаты за январь) В поле 021 — 01.03.2021 В поле 022 — 136 500 (НДФЛ с оплаты отпуска и пособия по временной нетрудоспособности) В поле 021 — 04.03.2021 В поле 022 — 383 500 (часть НДФЛ с зарплаты за февраль с общей суммы дохода до 5 млн рублей) |

Стр. 002

В поле 010 — 182 1 01 02080 01 1000 110 В поле 020 — 457 500 В поле 021 — 04.03.2021 В поле 022 — 457 500 (НДФЛ с зарплаты за февраль, с дохода, превышающего 5 млн рублей) |

|

РАЗДЕЛ 2 |

РАЗДЕЛ 2 |

|

Стр. 003

В поле 100 указывают 13 В поле 105 — 182 1 01 02010 01 1000 110 В поле 110 — 10 000 000 (зарплата за январь, оплата отпуска, пособие по временной нетрудоспособности и часть зарплаты за февраль) В поле 112 — 10 000 000 В поле 120 — 2 В поле 140 — 1 300 000 В поле 160 — 1 300 000 |

Стр. 004

В поле 100 указывают 15 В поле 105 — 182 1 01 02080 01 1000 110 В поле 110 — 9 050 000 (часть зарплаты за февраль и зарплата за март) В поле 112 — 9 050 000 В поле 120 — 2 В поле 140 — 1 357 500 В поле 160 — 457 500 |

6-НДФЛ за 1 кв. 2021 необходимо заполнить следующим образом:

|

РАЗДЕЛ 1 |

РАЗДЕЛ 1 |

|

Стр. 001

В поле 010 — 182 1 01 02010 01 1000 110 В поле 020 — 2 600 000 В поле 021 — 04.02.2021 В поле 022 — 780 000 (НДФЛ с зарплаты за январь) В поле 021 — 04.03.2021 В поле 022 — 1 820 000 (НДФЛ с зарплаты за февраль, с дохода до 5 млн рублей, а также НДФЛ с дивидендов, с дохода до 5 млн рублей) |

Стр. 002

В поле 010 — 182 1 01 02080 01 1000 110 В поле 020 — 900 000 В поле 021 — 04.03.2021 В поле 022 — 900 000 (НДФЛ с дивидендов, с дохода, превышающего 5 млн рублей, а также НДФЛ с зарплаты за февраль, с дохода, превышающего 5 млн рублей) |

|

РАЗДЕЛ 2 |

РАЗДЕЛ 2 |

|

Стр. 003

В поле 100 указывают 13 В поле 105 — 182 1 01 02010 01 1000 110 В поле 110 — 20 000 000 В поле 111 — 10 000 000 (дивиденды) В поле 112 — 10 000 000 (заработная плата) В поле 120 — 2 В поле 140 — 2 600 000 В поле 141 — 1 300 000 В поле 160 — 2 600 000 |

Стр. 004

В поле 100 указывают 15 В поле 105 — 182 1 01 02080 01 1000 110 В поле 110 — 12 000 000 (НДФЛ с зарплаты за февраль и зарплата за март) В поле 111 — 4 000 000 (дивиденды) В поле 112 — 8 000 000 В поле 120 — 2 В поле 140 — 1 800 000 В поле 141 — 600 000 В поле 160 — 900 000 |

Примечание: заработную плату за март 2021 года, выплаченную 03.04.2021, в разделе 1 расчета 6-НДФЛ за 1 квартал 2021 года не отражают, поскольку не наступил срок уплаты НДФЛ в первом квартале 2021 года. Данная выплата подлежит отражению в разделе 1 за полугодие 2021 года.

Комментарии

2Они бы еще написали, как заполнять расчет, когда есть 15% с дивидендов у нерезидента и 15% с сумм более 5млн, если в "Порядке заполнения" написано, что разделов 2 столько, сколько ставок. Если бы было написано, что столько разделов 2, сколько сочетаний ставка+КБК, все было бы понятно.

Познакомлюсь с мужчиной с 15% НДФЛом.