С помощью каких отчетов можно найти ошибки в 6-НДФЛ в 1С

Главный бухгалтер на УСН — курс адаптивен под все правки в НК РФ которые вступят в силу с 2026 года. Вы научитесь вести учет, считать налоги и НДФЛ, работать в 1С, вести зарплату и кадровый учет, оптимизировать налоги и взаимодействовать с ИФНС.

Актуальные правила 2026 года, есть тренажеры и тесты. По окончании выдается диплом профпереподготовки гособразца.

Цена по акции: 31 790 → 9 900 руб.

Записаться по акции

Все работодатели ежеквартально обязаны сдавать отчет 6-НДФЛ. Несмотря на то, что в 2021 году ожидается грандиозное обновление формы этого отчета, помощники проверки корректности его заполнения останутся прежними.

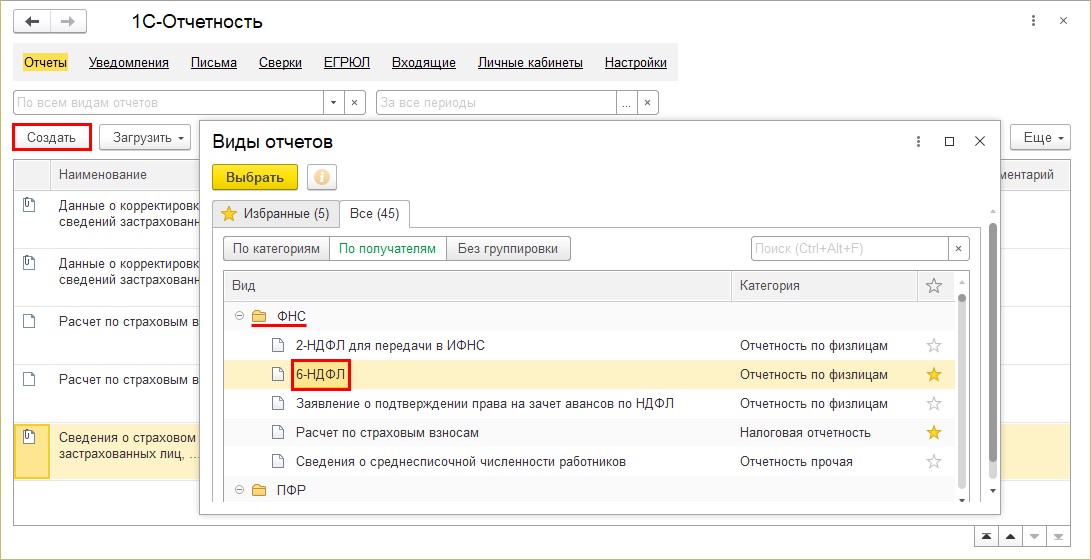

Итак, в программе 1С:Зарплата и управление персоналом ред. 3.1 отчет 6-НДФЛ формируется в разделе «Отчетность, справки» — «1С-Отчетность».

Нажмите кнопку «Создать» и в разделе «ФНС» найдите отчет «6-НДФЛ».

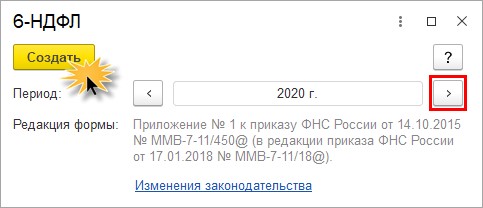

С помощью «кнопок-стрелок» задайте период отчета.

Нажмите кнопку «Заполнить».

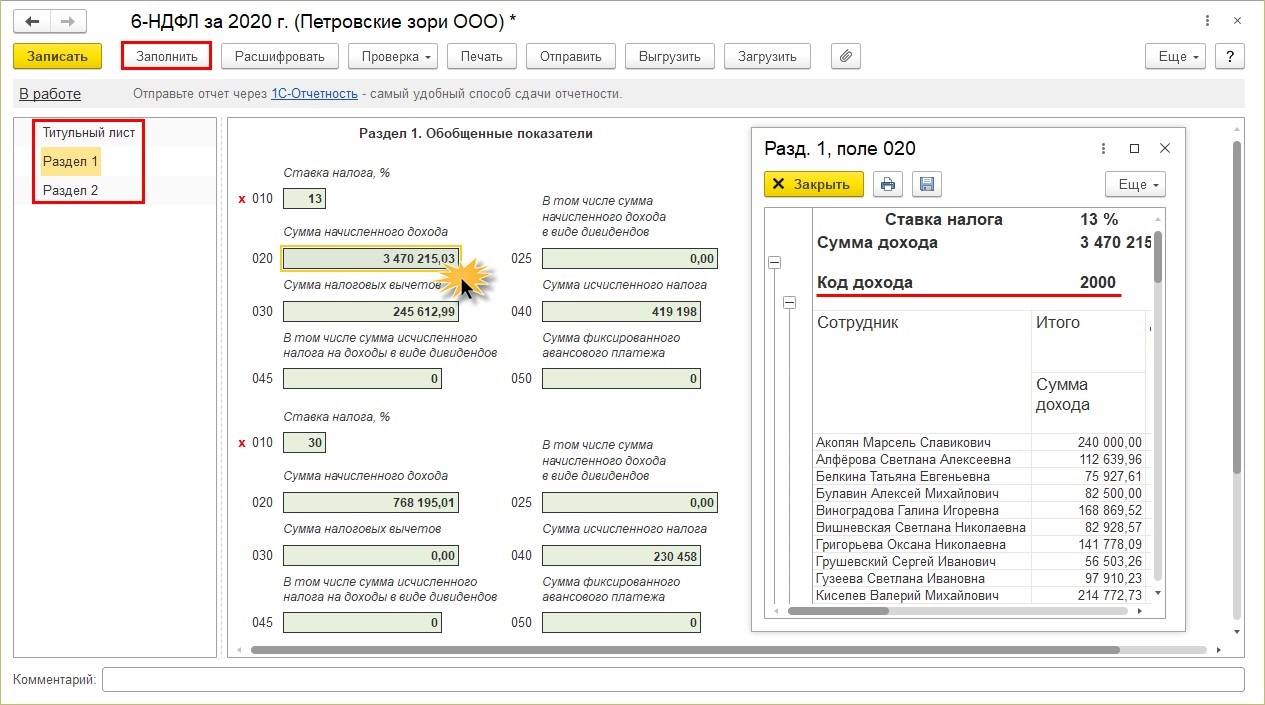

Отчет имеет два раздела:

Раздел 1 — «Обобщенные показатели», включающий данные о суммах начисленного дохода, налоговых вычетов, суммах исчисленного налога. Пользователь может посмотреть детализацию сумм ячеек отчета. Для того щелкните правой кнопкой мышки на ячейке и выберите команду «Расшифровать».

Получив расшифровку данных формы в разрезе кодов доходов, пользователь может их проанализировать.

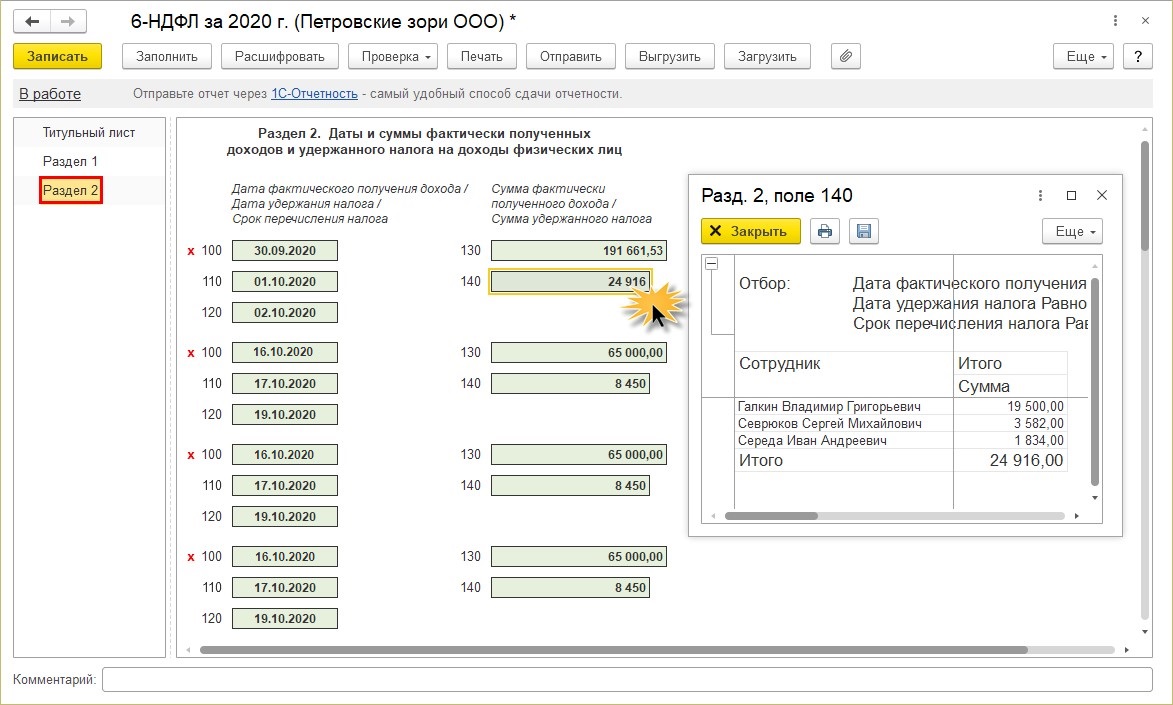

Раздел 2 — «Даты и суммы фактически полученных доходов и удержанного НДФЛ». Здесь пользователь также может получить детальную информацию расшифровки любой ячейки. Этот способ помогает проанализировать данные и найти ошибки в отчете.

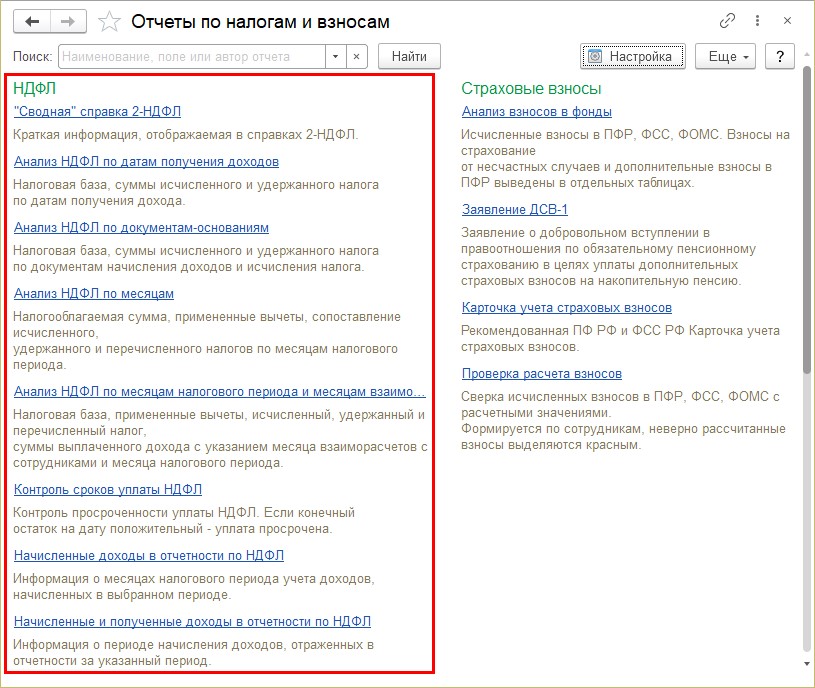

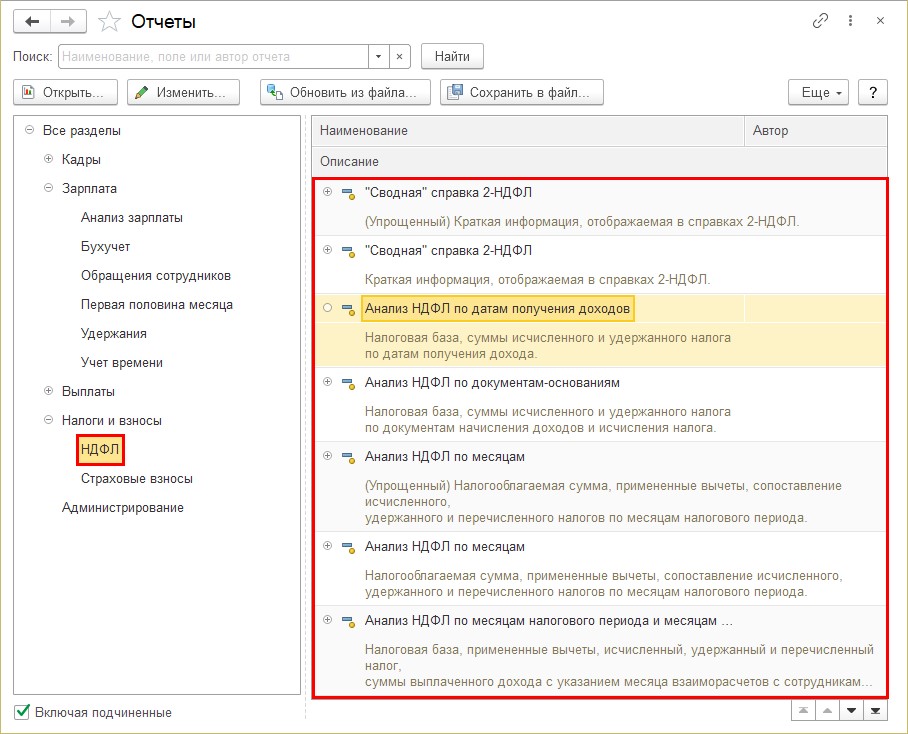

Кроме детализации ячеек отчета, в 1С есть еще «отчеты-помощники», дающие возможность проанализировать данные по НДФЛ. Они помогут пользователю при заполнении и проверке формы «6-НДФЛ»:

«Сводная справка 2-НДФЛ»;

Анализ НДФЛ по датам получения доходов;

Анализ НДФЛ по документам-основаниям;

Анализ НДФЛ по месяцам;

Контроль сроков уплаты НДФЛ;

Начисленные доходы в отчетности по НДФЛ;

Начисленные и полученные доходы в отчетности по НДФЛ;

Подробный анализ НДФЛ по сотруднику;

Проверка раздела 2 6-НДФЛ;

Регистр налогового учета по НДФЛ;

Удержанный НДФЛ.

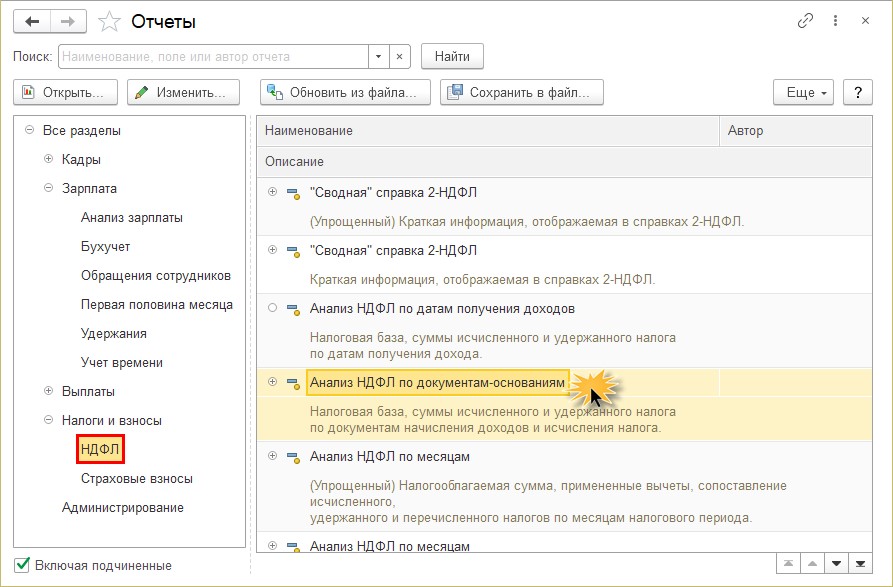

Сформировать их можно несколькими способами:

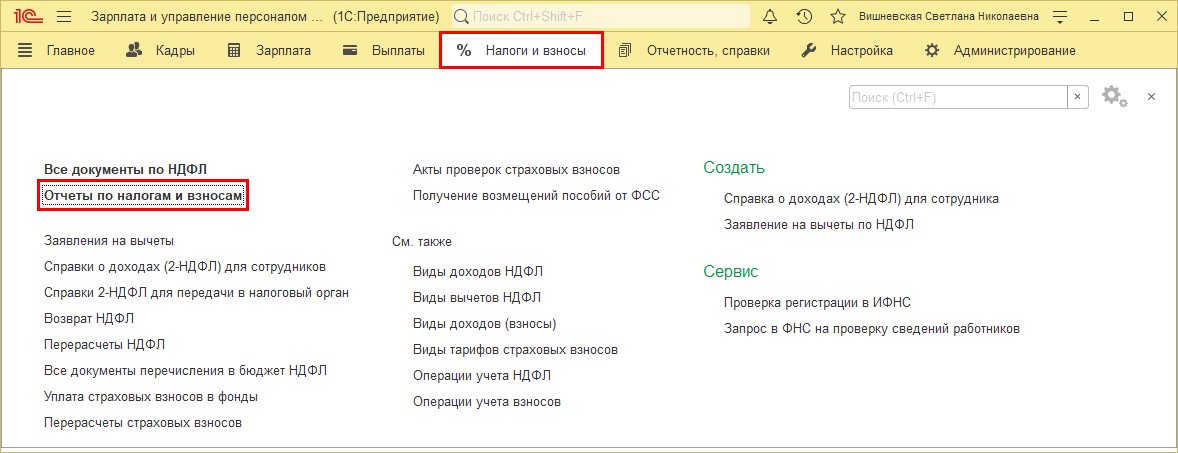

1 вариант — в разделе Налоги и взносы« — «Отчеты по налогам и взносам».

Открыв раздел, вы увидите список отчетов по НДФЛ.

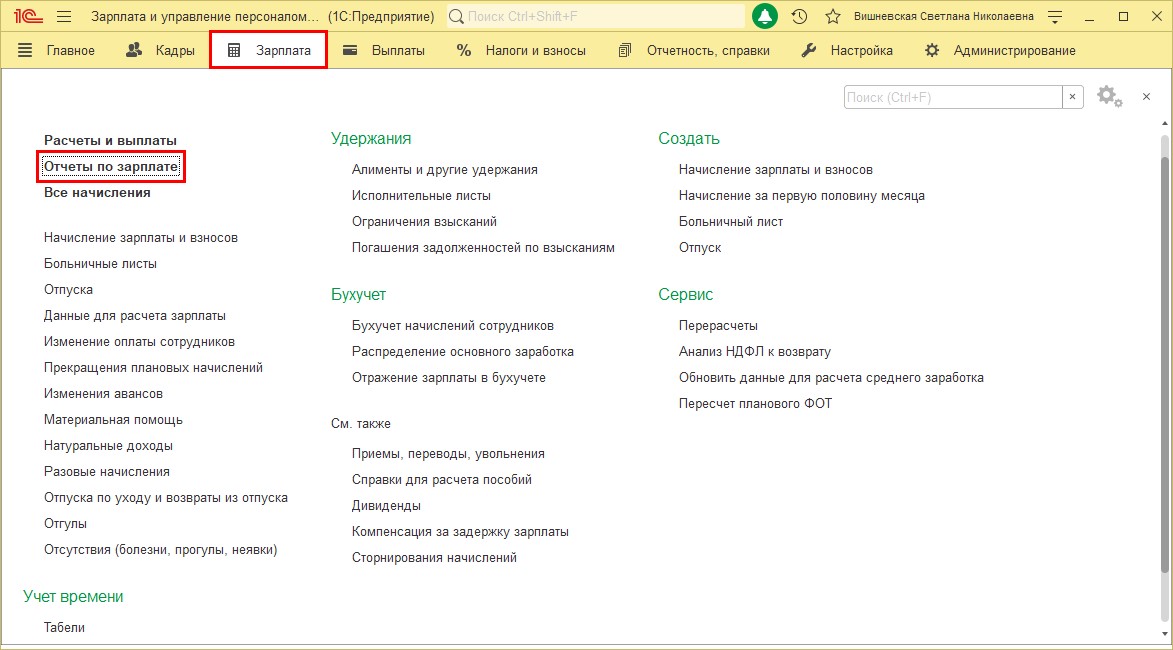

2 вариант — в разделе «Зарплата» — «Отчеты по зарплате».

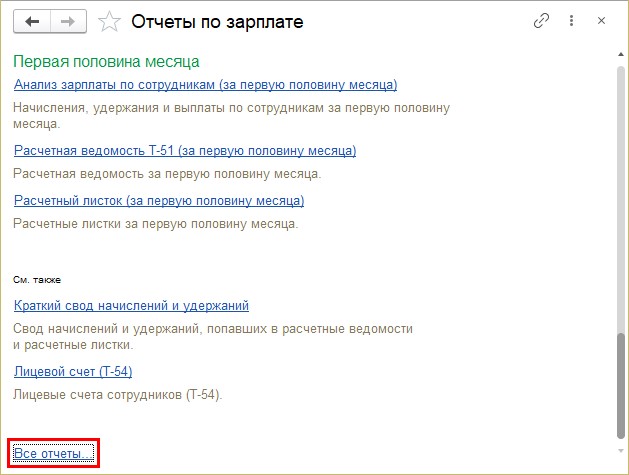

Перейдите в самый низ списка отчетов и перейдите по гиперссылке «Все отчеты».

Откройте раздел «Налоги и взносы» и в правой стороне отобразится список дополнительный отчетов для анализа НДФЛ.

Рассмотрим коротко эти отчеты. Какую информацию пользователь может получить из них?

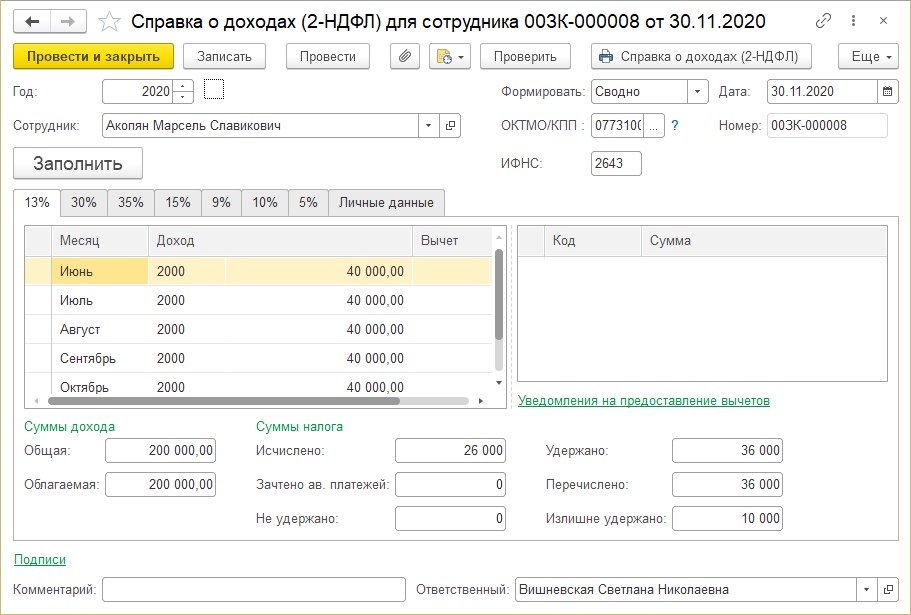

«Сводная» справка 2-НДФЛ

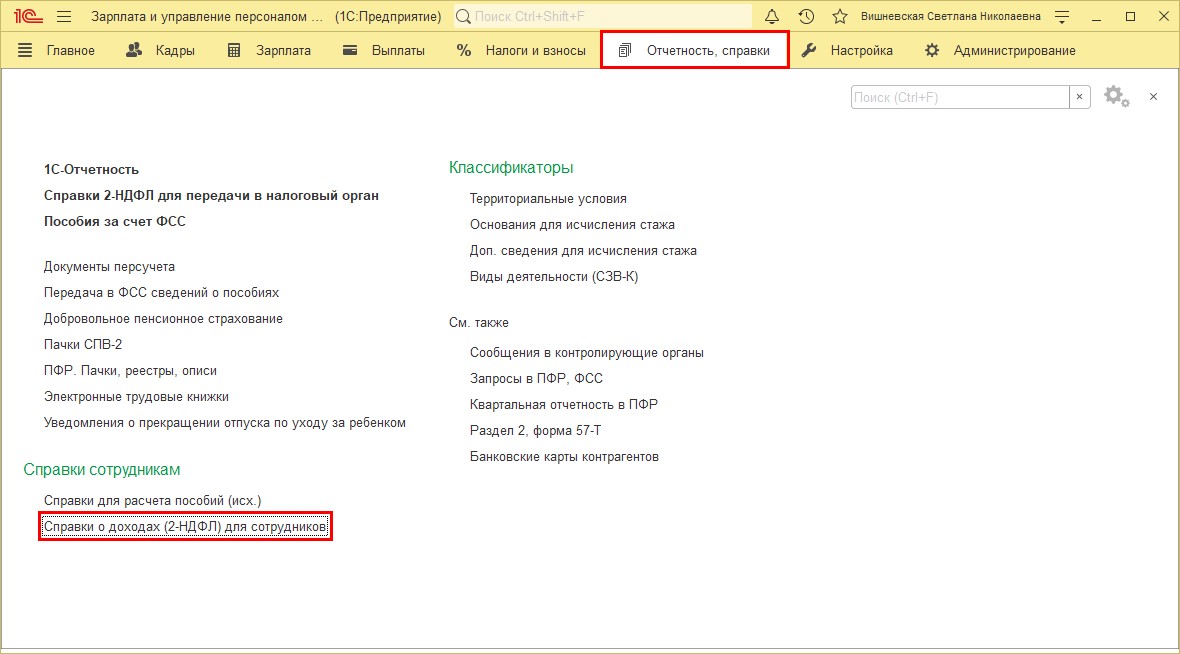

Саму форму «Справки о доходах (2-НДФЛ) для сотрудника» можно сформировать в разделе «Отчетность, справки».

Документ содержит информацию о доходах и НДФЛ выбранного сотрудника.

Отчет «Сводная» справка 2-НДФЛ, содержит информацию, из которой формируется справка 2-НДФЛ. Плюс отчета в том, что он формирует данные по всем сотрудникам. С его помощью можно проверить все данные по доходам сотрудника, начислениям и удержаниям НДФЛ, примененных вычетах.

При необходимости можно установить отбор в кнопке «Настройка».

При обнаружении ошибки пользователь может вовремя внести исправления в программе.

Например, не предоставлен, не закрыт или неверно указан вычет сотруднику.

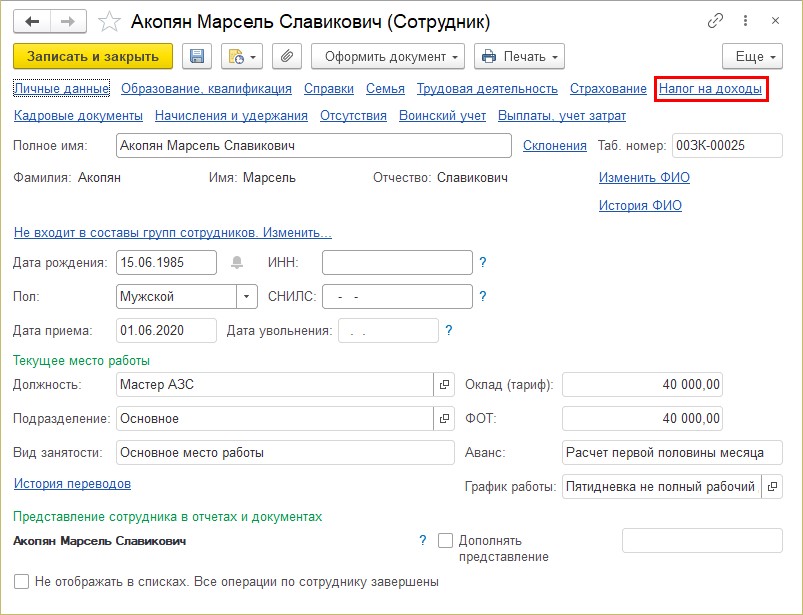

Перейдите в карточку сотрудника — в справочнике «Сотрудники» и внесите или исправьте данные о вычетах в разделе «Налог на доходы».

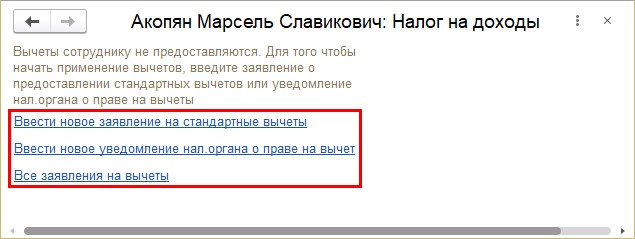

В разделе можно ввести:

новое заявление на стандартные вычеты;

уведомление налогового органа о праве на вычет.

А также просмотреть все заявления на вычеты сотрудника, перейдя по одноименной гиперссылке.

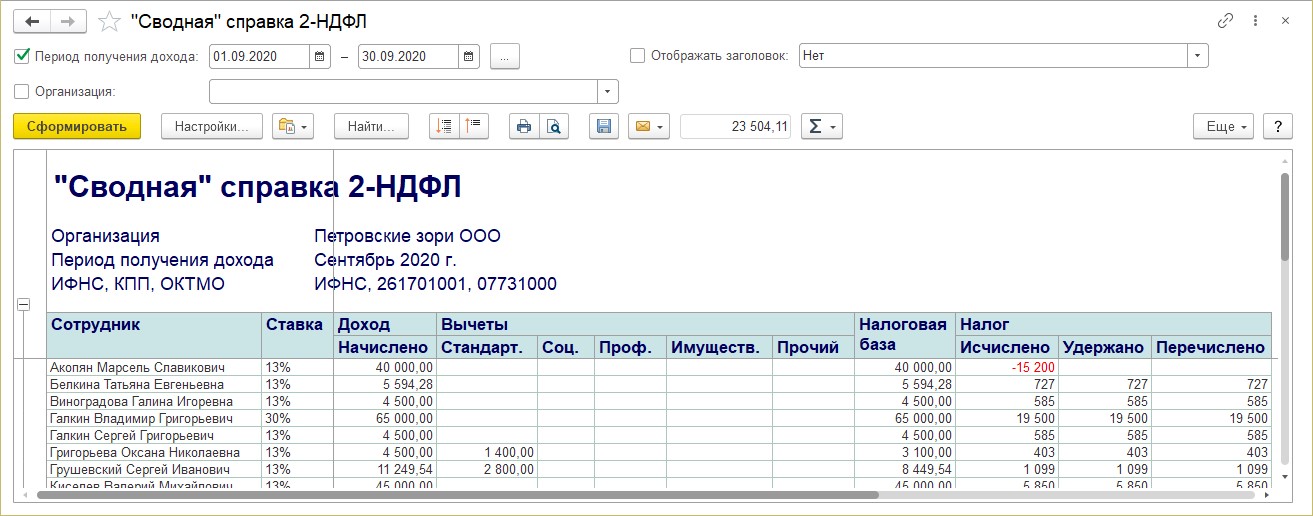

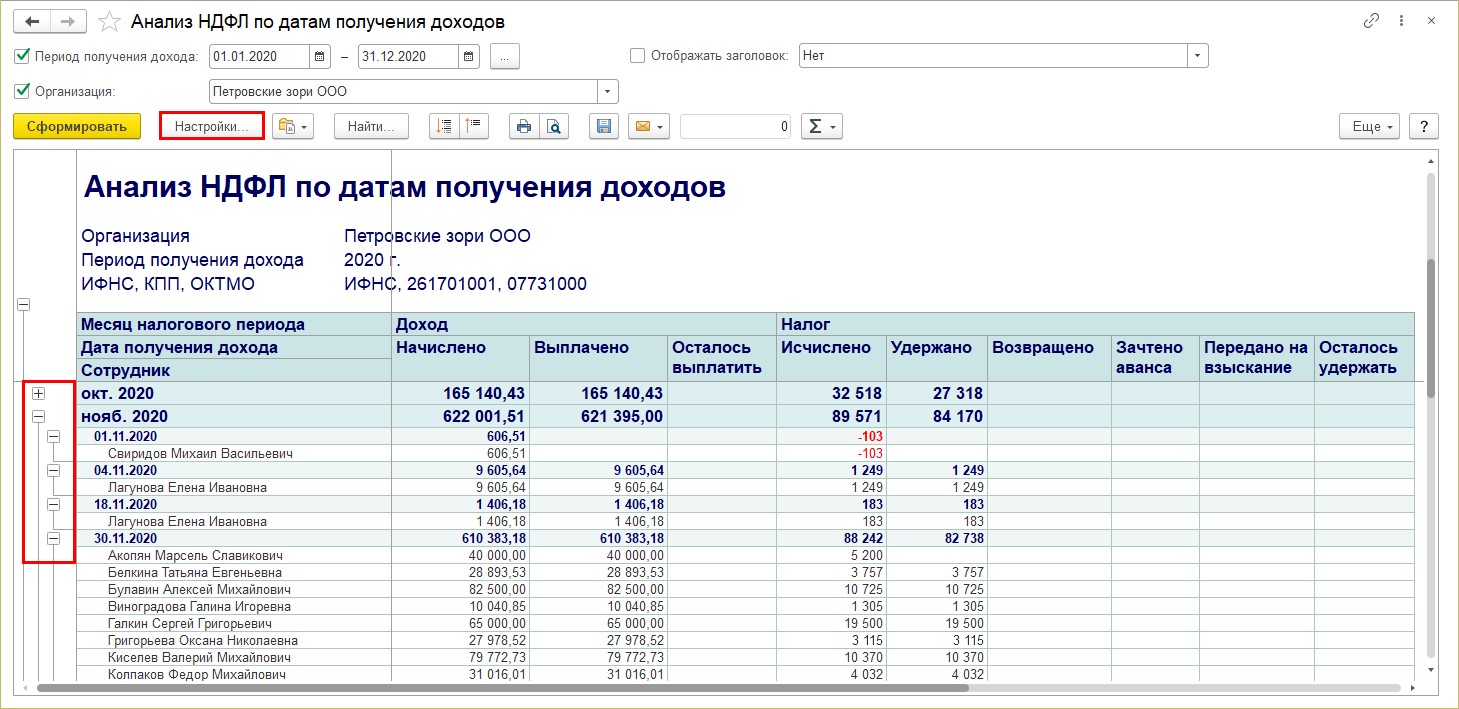

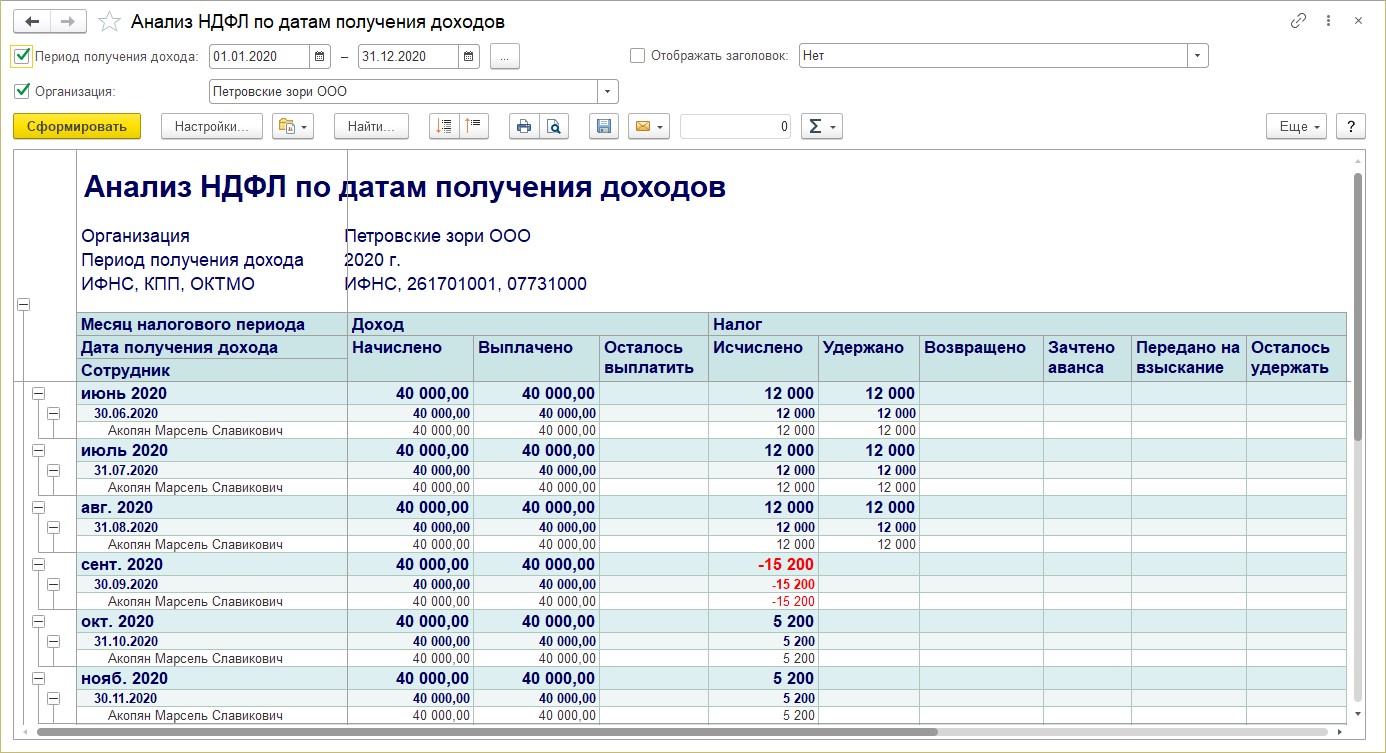

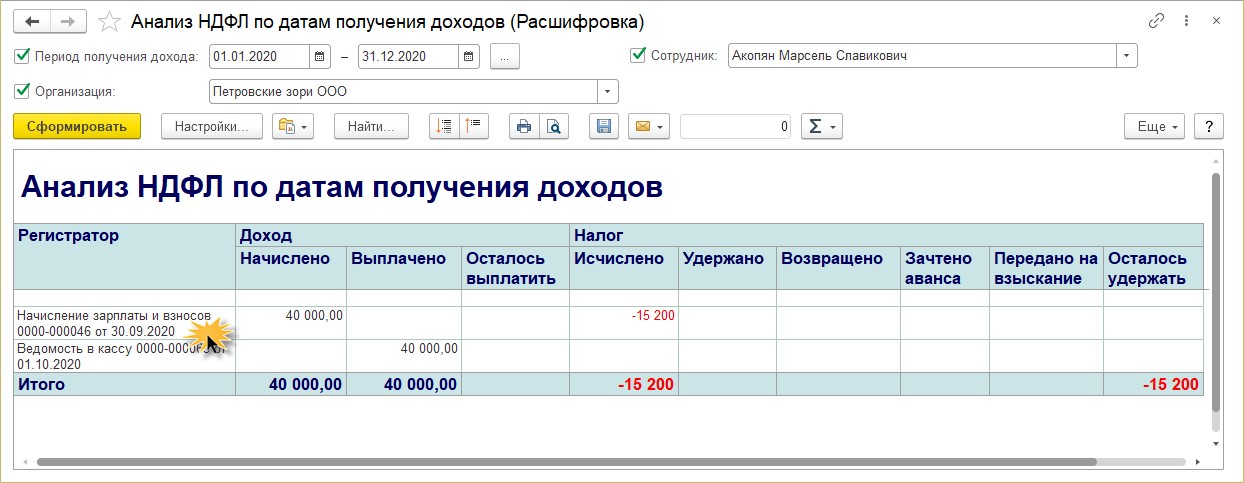

Анализ НДФЛ по датам получения доходов

Отчет позволяет получить пользователю информацию о начисленных и выплаченных доходах, об исчисленном и удержанном НДФЛ и т.п. Информация выводится в отчет в разрезе дат и объединена по месяцам. С помощью значков-группировок " " и «-» данные можно сворачивать и разворачивать.

Информацию, представленную в таком виде, проще проверять и анализировать. С ее помощью легко обнаружить ошибки.

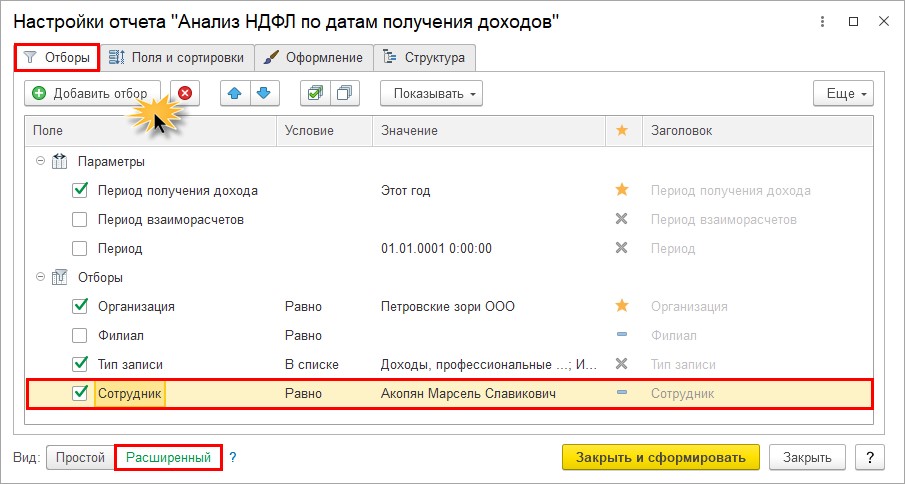

Используя кнопку «Настройки», можно устанавливать дополнительные параметры формирования отчета.

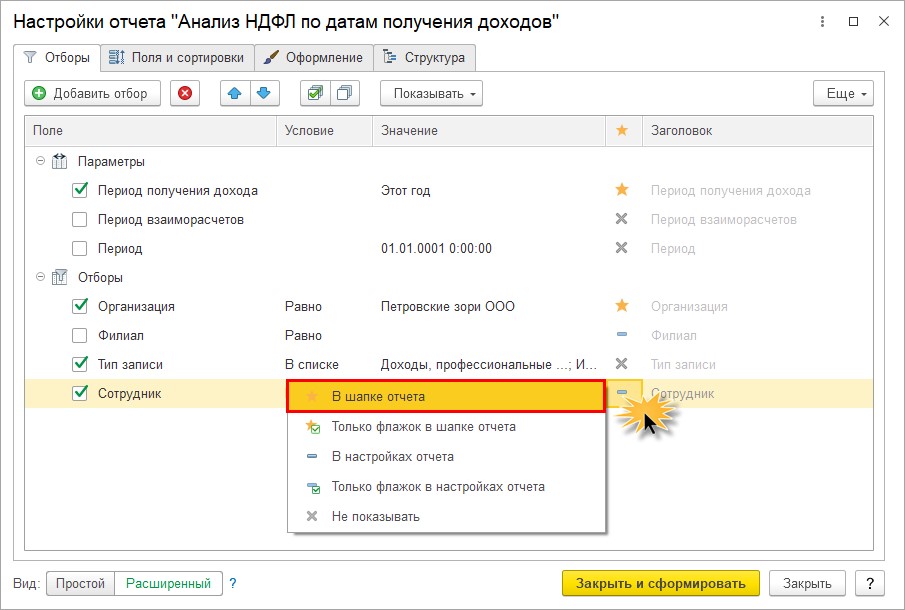

Установите вид настройки — «Расширенный» и на закладке «Отбор» добавьте дополнительный отбор. Нажмите кнопку «Добавить отбор» и добавьте поле «Сотрудник».

Установите «Сотрудник», условие «Равно» и в поле «Значение» выберите сотрудника из справочника. В нашем примере — Акопян М.С.

Нажмите «Закрыть и сформировать». Данные в отчете отобразятся в соответствии с условием отбора.

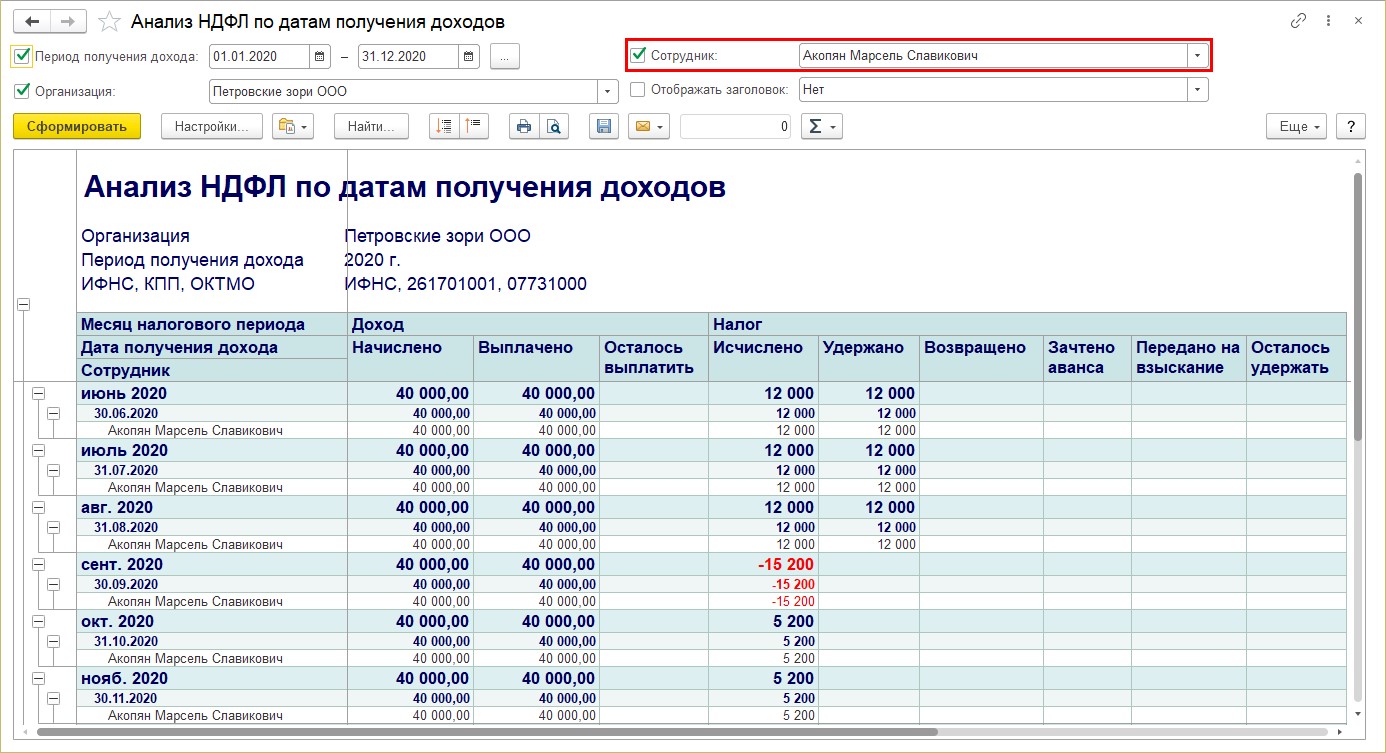

Если вы часто пользуетесь отчетом для удобства можно вынести отбор по сотруднику в его шапку. Тогда для выбора сотрудника не надо каждый раз заходить в настройку. Для этого в строке отбора щелкните мышкой на условное обозначение «-» и выберите «В шапке отчета».

В результате настройки, в шапке отчета появилось поле отбора по сотруднику.

Такая настройка применима к любому отчету в 1С.

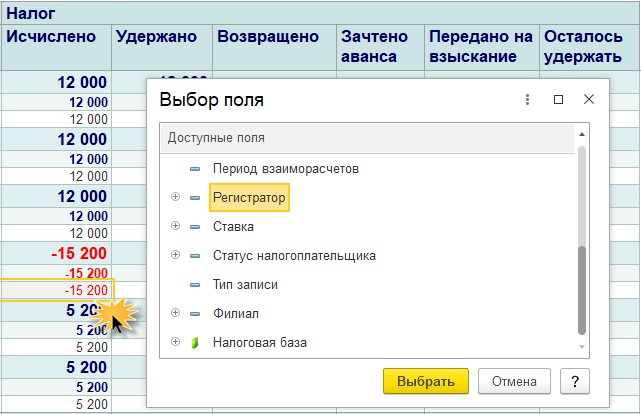

Как и в любом другом отчете пользователь может проанализировать данные, посмотрев их расшифровку. Щелкните мышкой дважды на значении ячейки и выберите значение поля «Регистратор».

В результате отобразится расшифровка, в разрезе документов, которые сделали запись в регистр. Двойной щелчок мышкой на названии документа-основания откроет сам документ.

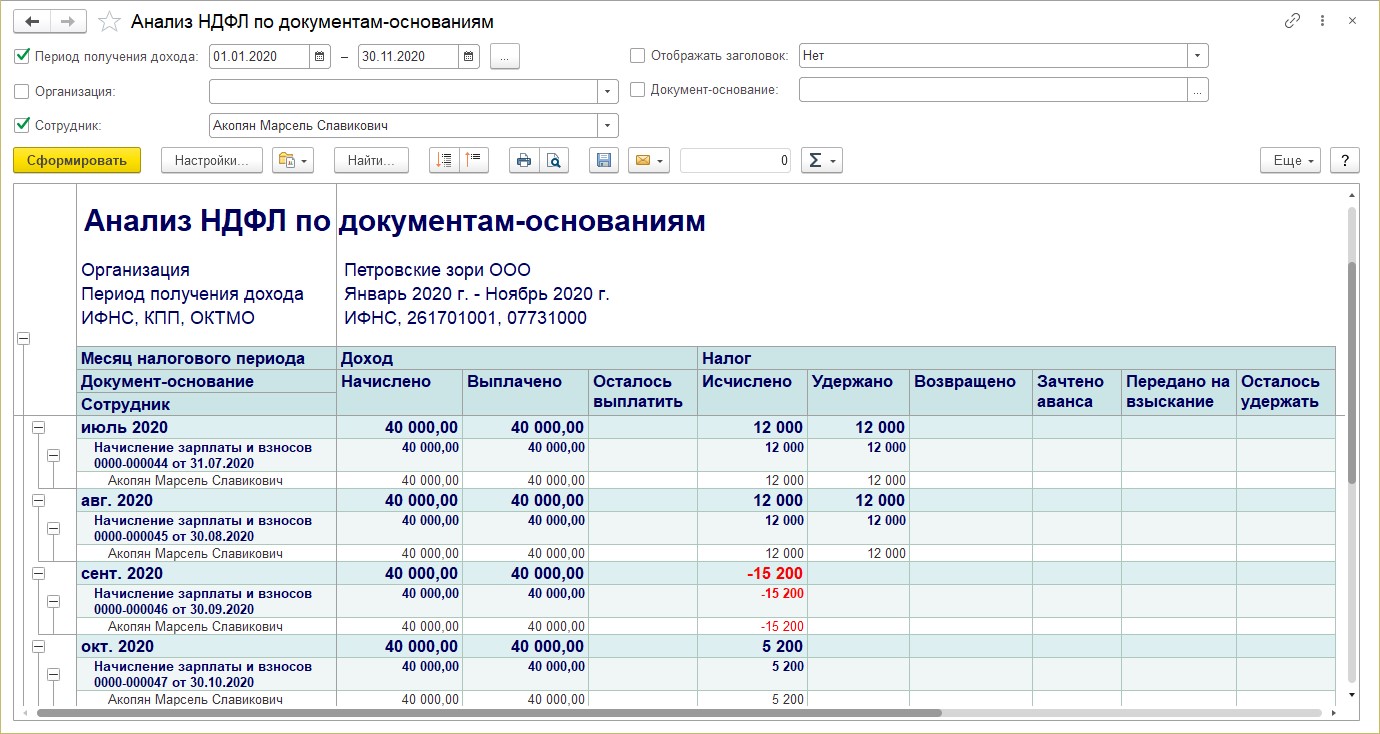

Анализ НДФЛ по документам-основаниям

Информацию по налогу в разрезе регистратора можно получить также из отчета «Анализ НДФЛ по документам-основаниям».

Форма отчета позволяет сразу увидеть пользователю, каким документами были произведены записи.

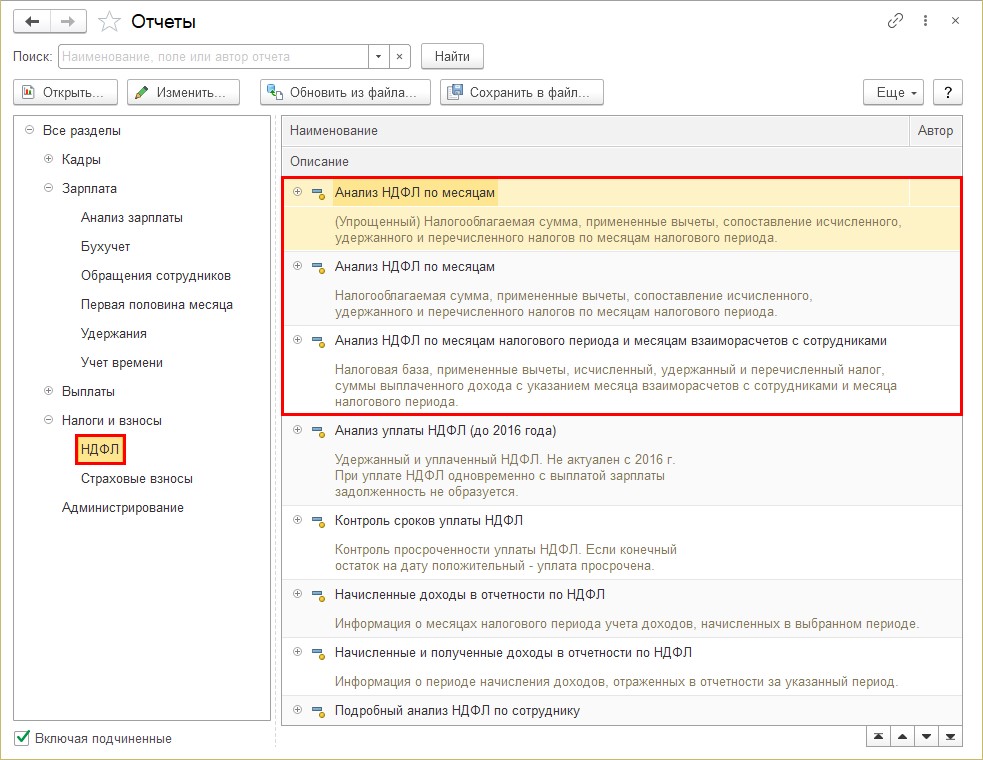

Анализ НДФЛ по месяцам

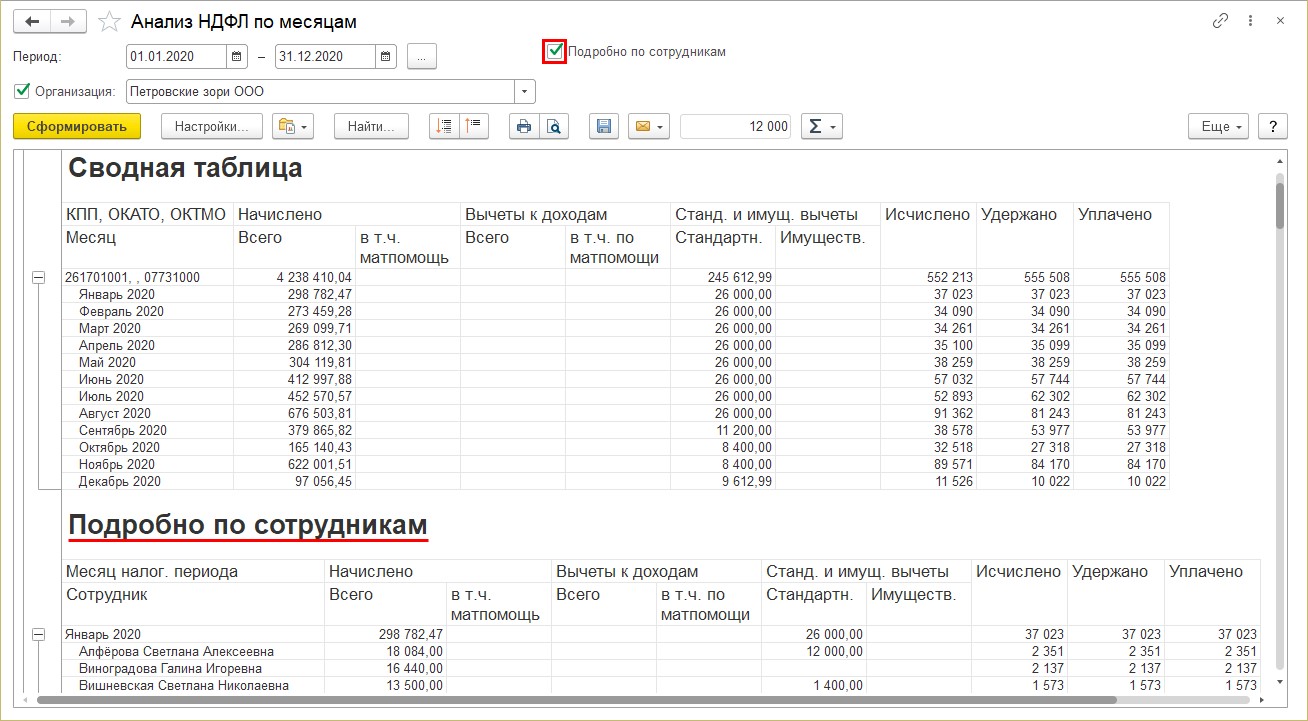

Группа отчетов «Анализ НДФЛ по месяцам» позволяет получить сопоставить исчисленный, удержанный и перечисленный НДФЛ, проанализировать налогооблагаемую базу и примененные вычеты. Отчет представлен в полном и упрощенном варианте, а также с детализацией месяцев налогового периода и месяцев взаиморасчетов с сотрудниками.

Упрощенный вариант содержит сводную информацию по показателям.

Для детализации записей в разрезе сотрудников установите галочку «Подробно по сотрудникам». В отчете добавится одноименный раздел.

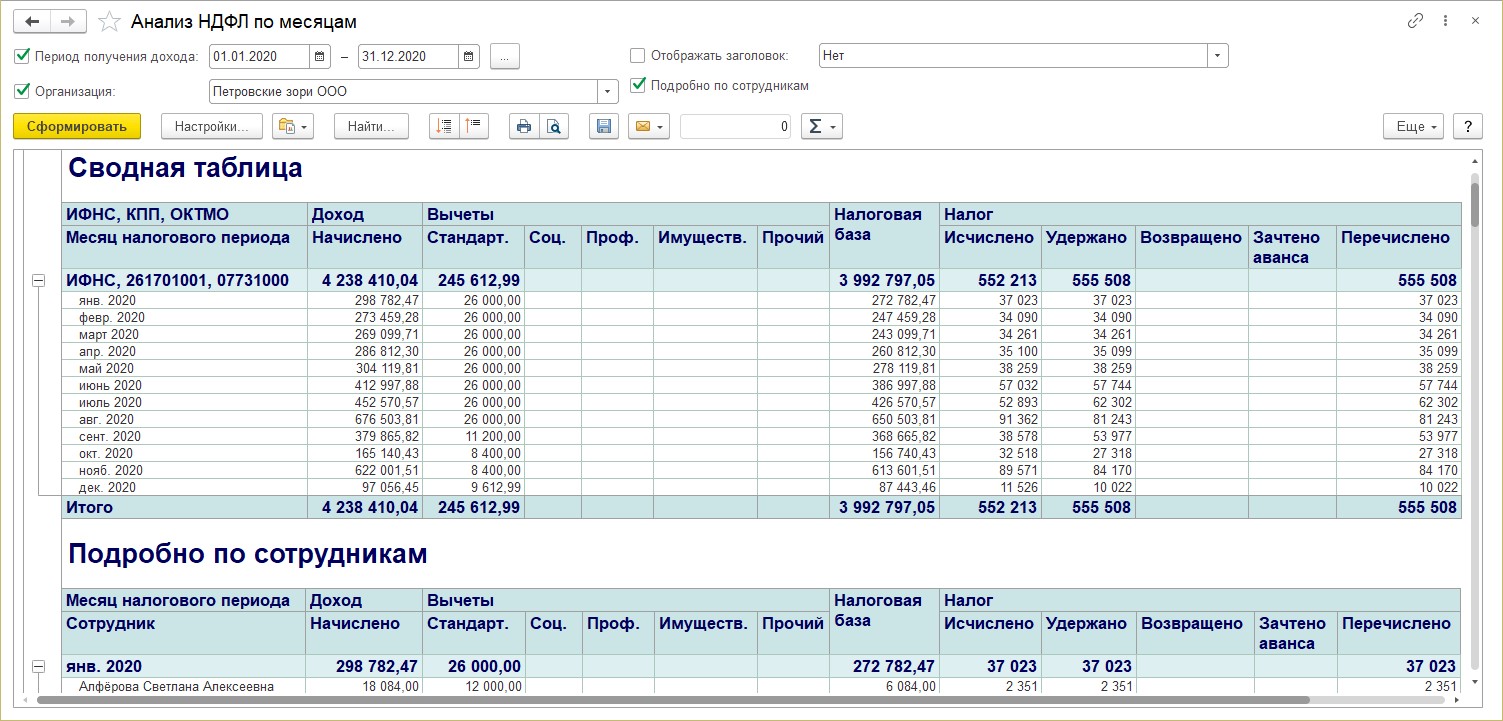

Второй вариант отчета «Анализ по месяцам» отображает такую же информацию, но немного в другом интерфейсе.

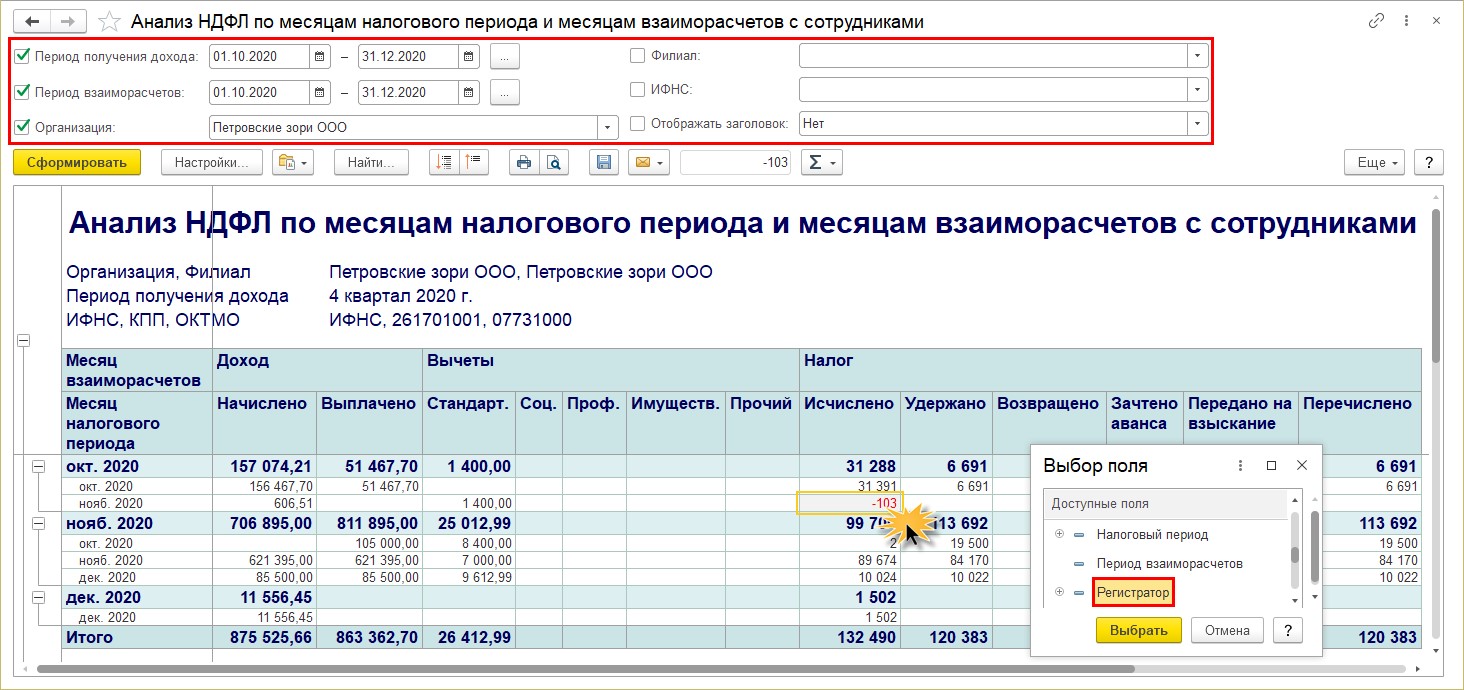

В отчете «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками» добавлены дополнительные настройки и отборы. Пользователь может указать:

период получения дохода;

период взаиморасчетов;

организацию и филиал;

ИФНС.

Суммы в этом отчете, как и во всех других отчетах, можно детализировать, щелкнув правой кнопкой мышки и выбрав вариант для детализации. Например, по полю «Регистратор», т.е. по документу.

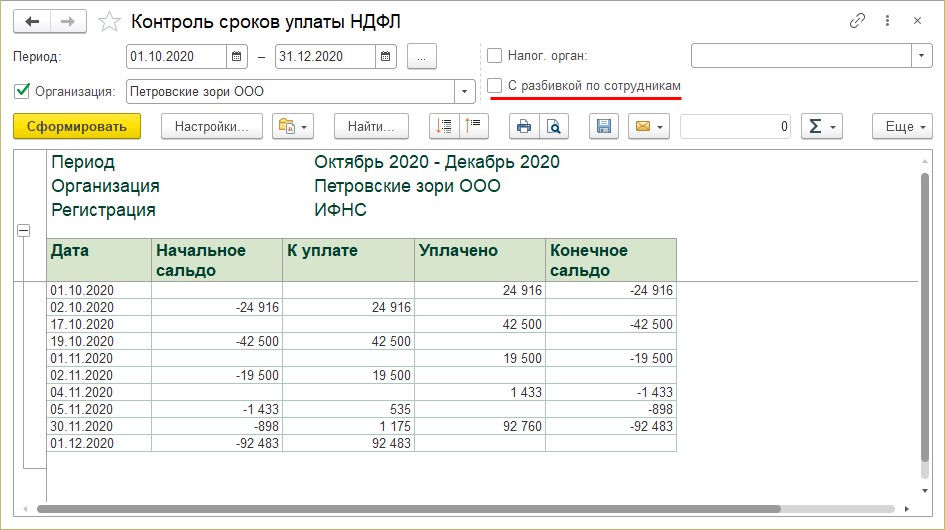

Контроль сроков уплаты НДФЛ

Отчет позволяет получить информацию о суммах НДФЛ к уплате и сопоставить с уплаченным НДФЛ. Положительный остаток на конец периода говорит о просрочке уплаты налога.

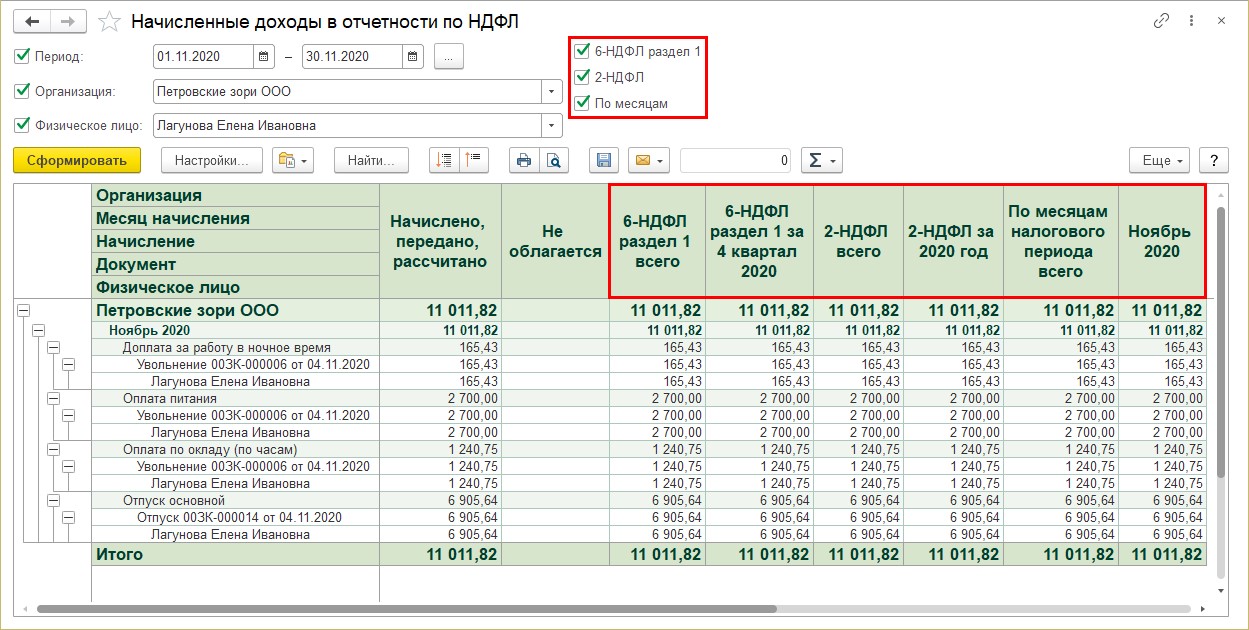

Начисленные доходы в отчетности НДФЛ

Данная форма отчета позволяет пользователю выбрать информацию о доходах сотрудника за определенный период. Дополнительные настройки отчета регулируют видимость соответствующих колонок в таблице с данными:

6-НДФЛ раздел1;

2-НДФЛ;

По месяцам.

Установите галочки и в таблице появятся дополнительные столбцы с информацией.

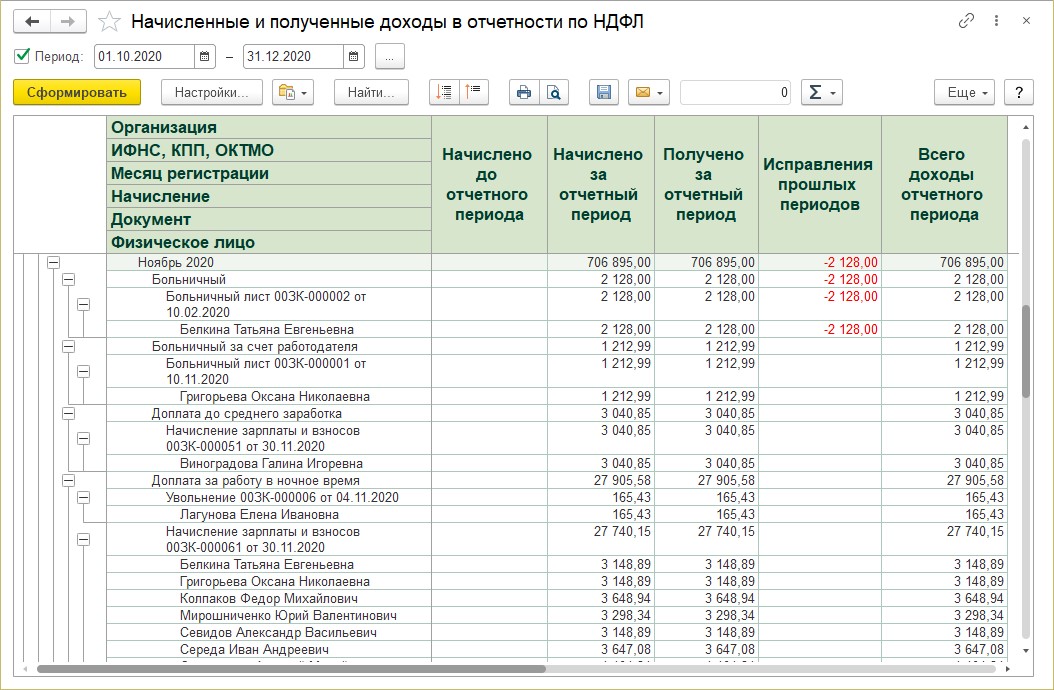

Начисленные и полученные доходы в отчетности по НДФЛ

Отчет «Начисленные и полученные доходы в отчетности по НДФЛ» дает информацию пользователю о доходах, детализированную в разрезе документов и обобщенную по периодам.

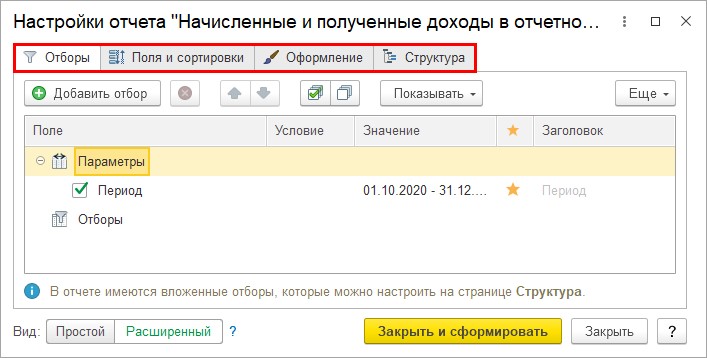

Используя расширенные настройки отчета по кнопке «Настройка», пользователь может задавать дополнительные параметры для отчета, как и во всех отчетах 1С.

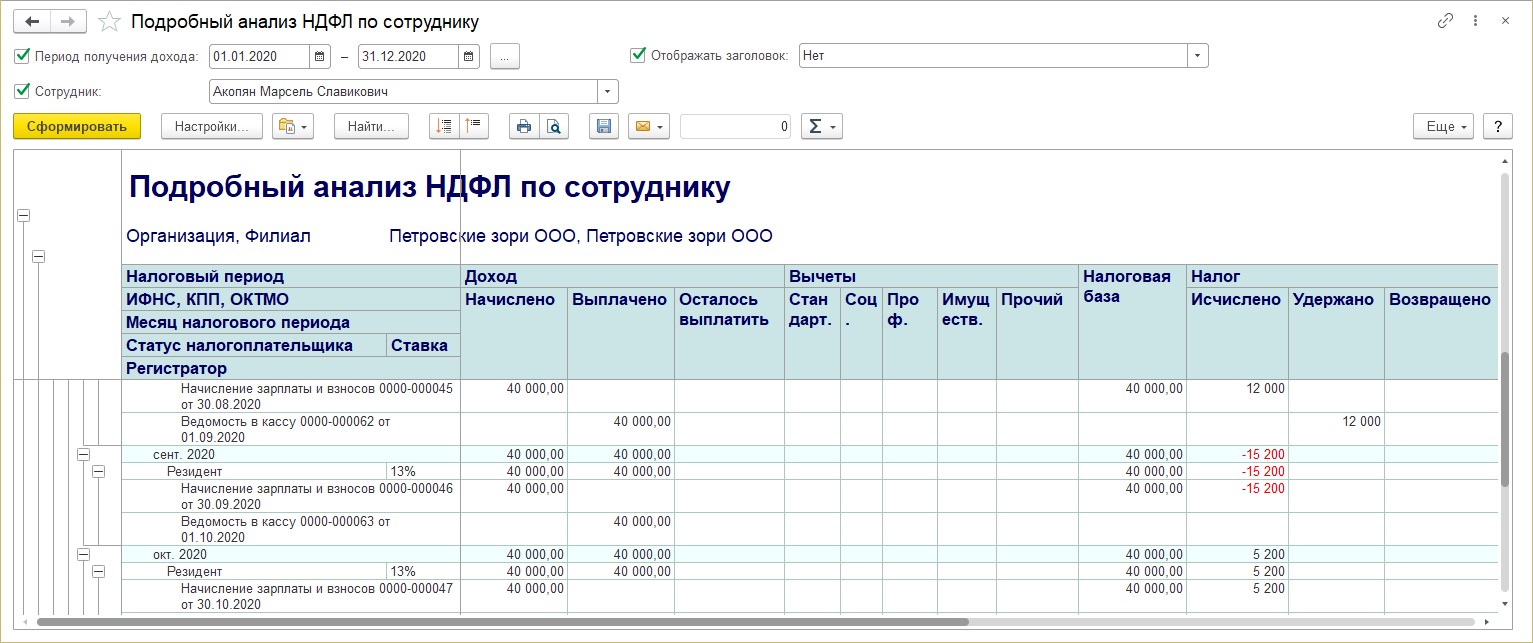

Подробный анализ НДФЛ по сотруднику

Отчет позволяет просмотреть всю информацию по выбранному сотруднику:

Начисленный и выплаченный доход;

Примененные вычеты;

Налоговую базу;

Начисленный, удержанный, перечисленный НДФЛ и задолженность по налогу.

Отчет формируется с указанием первичных документов, в разрезе месяцев начисления.

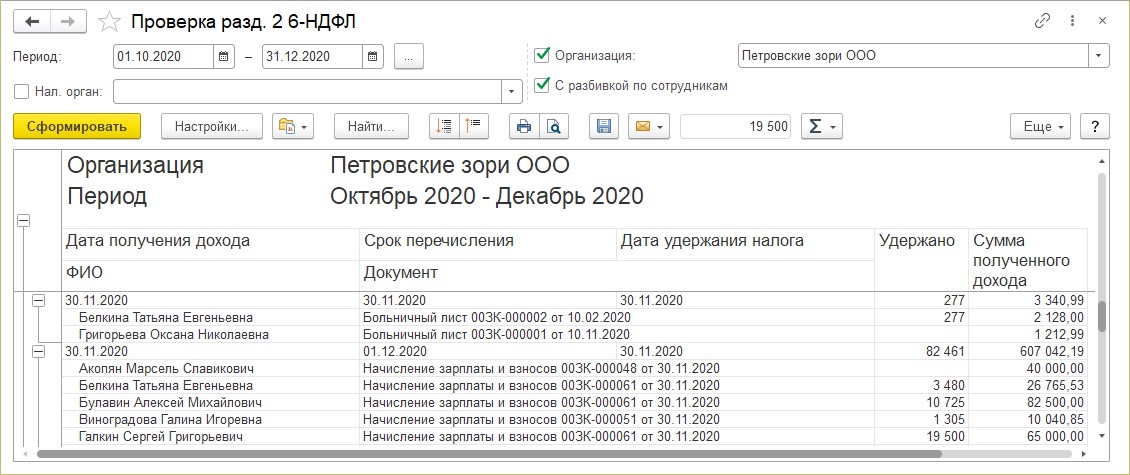

Проверка разд. 2 6-НДФЛ

В помощь для проверки раздела 2 отчета «6-НДФЛ» послужит одноименная форма отчета. Она содержит информацию о суммах удержанного НДФЛ и полученного дохода, с указанием документа, срока перечисления и даты удержания.

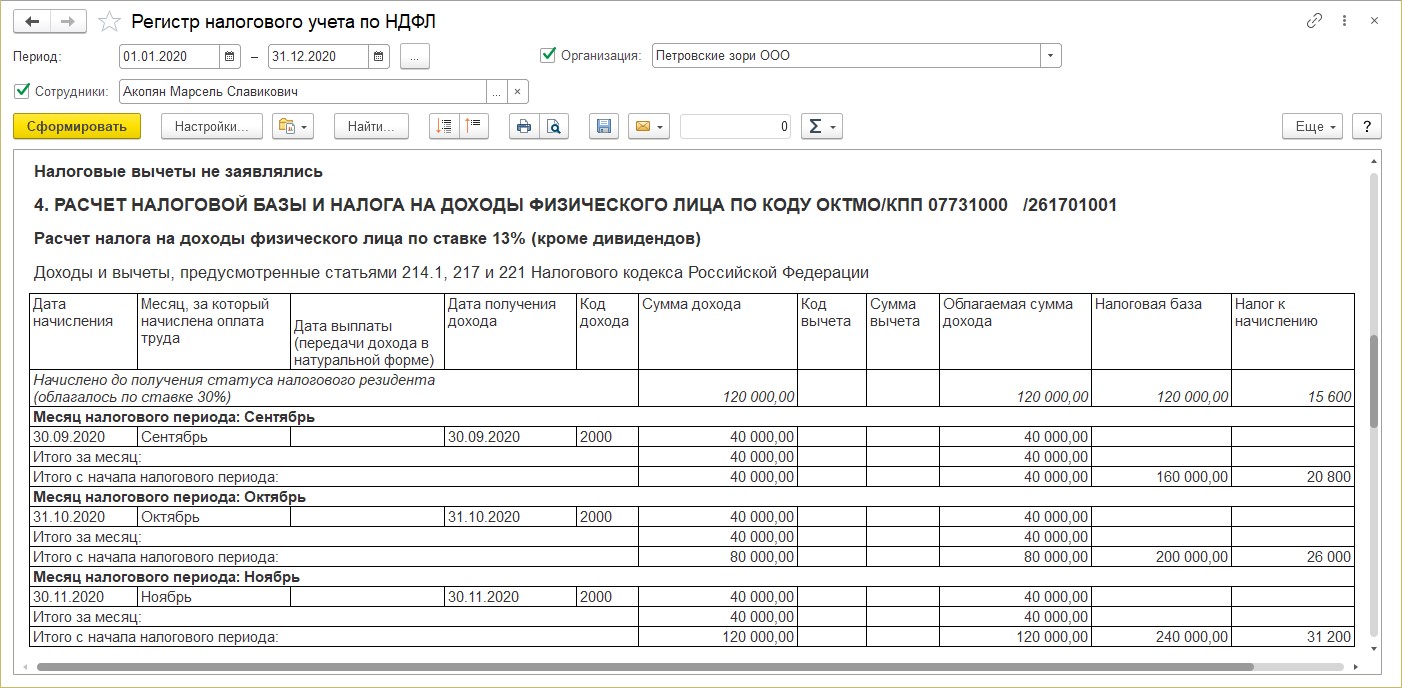

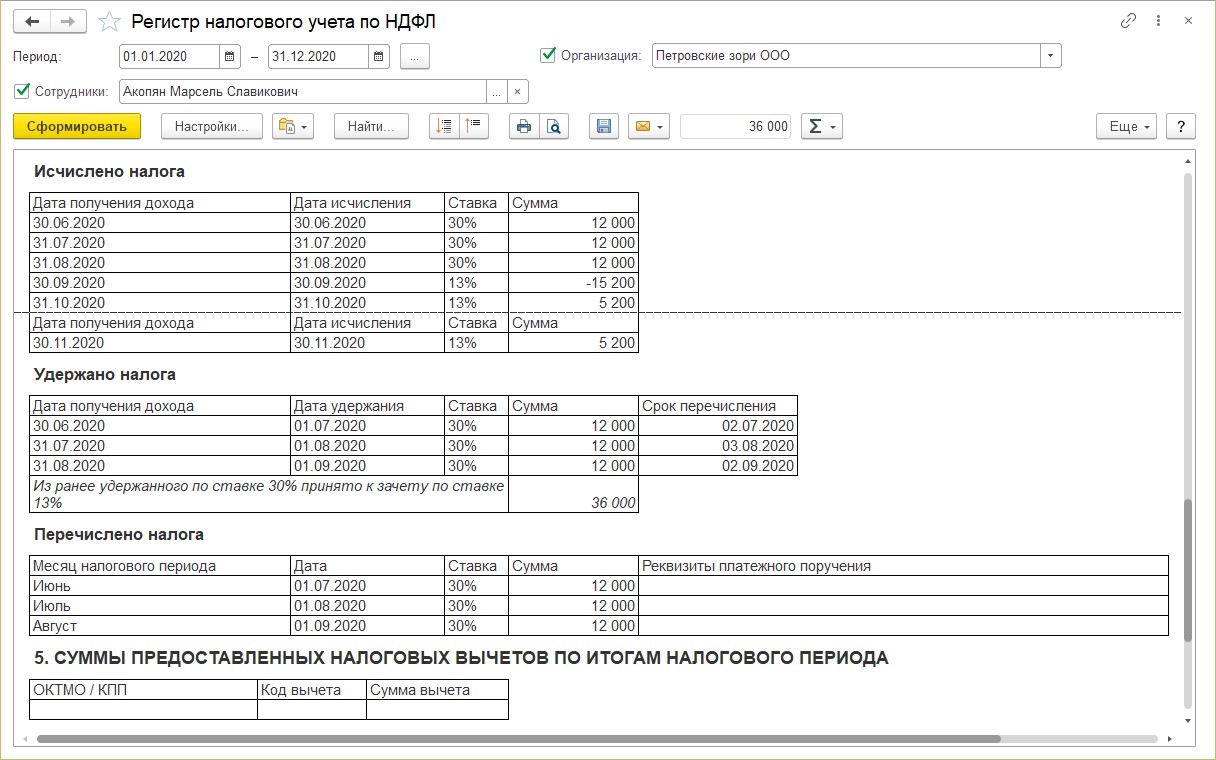

Регистр налогового учета по НДФЛ

Статья 230 НК РФ предусматривает ведение учета доходов, полученных от работодателя физическими лицами, предоставленных им налоговых вычетов, исчисленных и удержанных налогов в регистрах налогового учета. Данный отчет формирует регистр в соответствии с требованием законодательства.

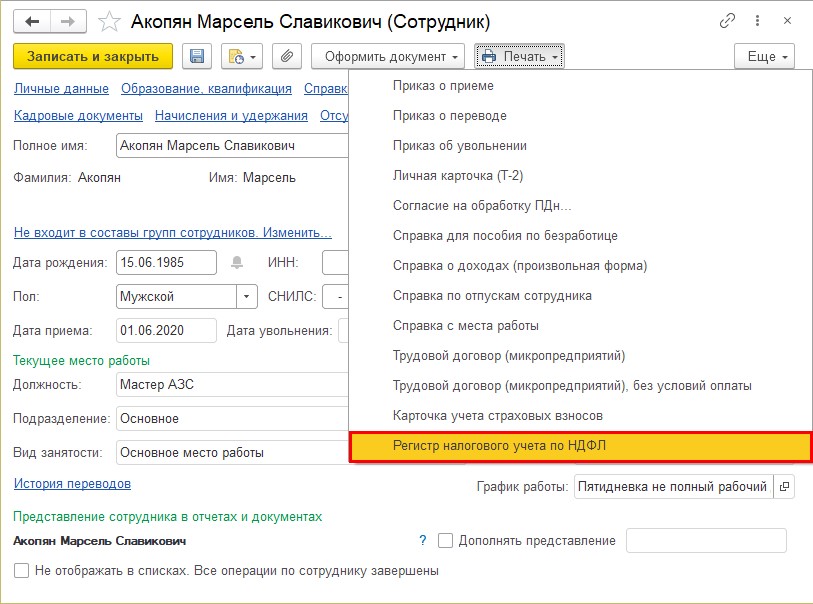

Регистр налогового учета можно сформировать также из карточки сотрудника или из справочника «Сотрудники», выбрав его в списке печатных форм.

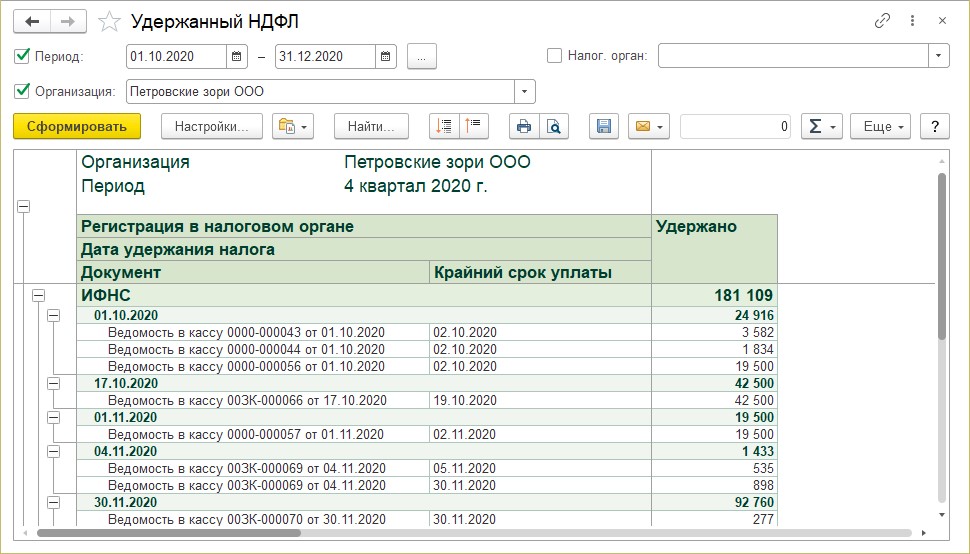

Удержанный НДФЛ

Отчет формирует информацию по НДФЛ удержанному с указанием документа, в котором произведено удержание — выплата зарплаты и указанием сроков уплаты налога.

Как видите, вся информация в отчетах дублируется. Отчеты отличаются вариантами представления информации, разрезами отчетов. Сложность отчета 6-НДФЛ в том, что он содержит всю информацию о начислениях, выплатах, исчисленном и удержанном налоге в одной форме по всем сотрудникам. С помощью рассмотренных «отчетов-помощников» пользователь без труда разберется в данных программы по НДФЛ.

Управленческий учет — курс для тех, кто хочет понимать, откуда приходят и куда уходят деньги компании, давать правильные управленческие решения и быть ценным сотрудником.

Вы научитесь вести управленческий учет, формировать отчеты, работать с 1С и таблицами, применять знания на практике. По окончании курса выдаётся официальный диплом на 140 ак. часов, внесенный в госреестр.Цена по акции:

27 000→ 8 900 руб. (67%)

Начать обучение

Начать дискуссию