В 2020 году россияне забрали более 1,7 трлн рублей с вкладов, но увеличили остатки на текущих и сберегательных счетах на 4 трлн. Аналитики Банки.ру рассказали, почему это произошло и сохранится ли эта тенденция в 2021-м.

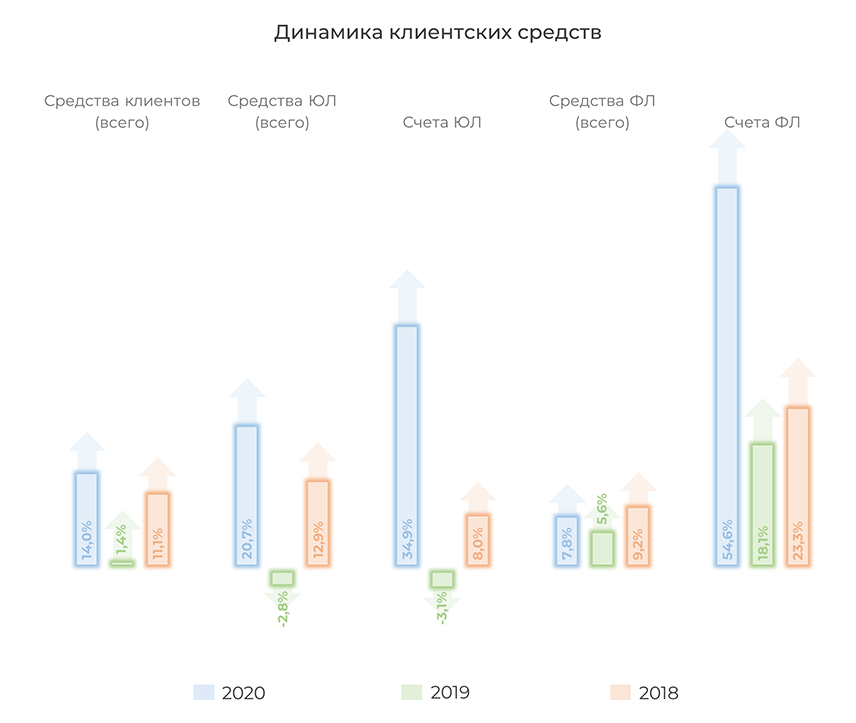

В 2020 году совокупная сумма привлеченных российскими банками средств юридических и физических лиц увеличилась на 14% — до 57,4 трлн рублей (в 2019 году — на 1,4%, в 2018-м — на 11,1%), согласно данным финансового рейтинга Банки.ру. Положительную динамику показатель продемонстрировал в трех кварталах, снизившись только во втором — на 1,9%.

В прошедшем году рост объема привлеченных средств обеспечивался в первую очередь остатками средств на текущих счетах физических и юридических лиц, увеличившимися на 54,6% и на 34,9% соответственно (в абсолютных значениях — на 4 трлн и 3,4 трлн рублей). Сумма средств на депозитах физических лиц за год сократилась на 7,6%, или на 1,7 трлн рублей; депозиты юридических лиц прибавили 13%, увеличившись на 2,3 трлн рублей.

Совокупный рост средств физлиц за прошедший год составил 7,8%, или 2,3 трлн рублей (за 2019 год — 5,6%, за 2018 год — 9,2%), юридических лиц — 20,7%, или почти 5,7 трлн рублей (в 2019 году было снижение на 2,8%, в 2018-м — рост на 12,9%).

Куда уходят деньги с вкладов

Влияние на рост средств на счетах физлиц оказала популяризация инвестиционных сервисов в условиях низких ставок по вкладам. Плюс объявление о налогообложении доходов со срочных депозитов. Конечно, срочные вклады, как массовый понятный и доступный банковский продукт, пусть и с невысокой доходностью, никуда не денутся, но рынок альтернативных способов инвестирования свободных средств населения будет постепенно и стабильно расти.

Банк России в своем «Обзоре рисков финансовых рынков» приводит следующую структуру вложений населения в ценные бумаги на 1 января 2021 года: 57% — российские акции, 28% — российские облигации, 8% — иностранные облигации, 7% — иностранные акции. Среди иностранных акций наиболее популярны бумаги предприятий, работающих в сфере информационных и высоких технологий и в транспортной отрасли, а среди акций российских компаний — нефтегазовая отрасль и горнодобывающая промышленность.

Не стоит забывать и о новом механизме финансирования долевого строительства. Согласно данным ЦБ, объем средств, размещенных участниками долевого строительства на счетах эскроу, в 2020 году увеличился в 8 раз и к 1 января 2021 года превысил 1,19 трлн рублей. Напомним, что на счета эскроу в банк дольщики вносят средства, которые застройщик получит только после выполнения договорных обязательств.

Все средства хороши

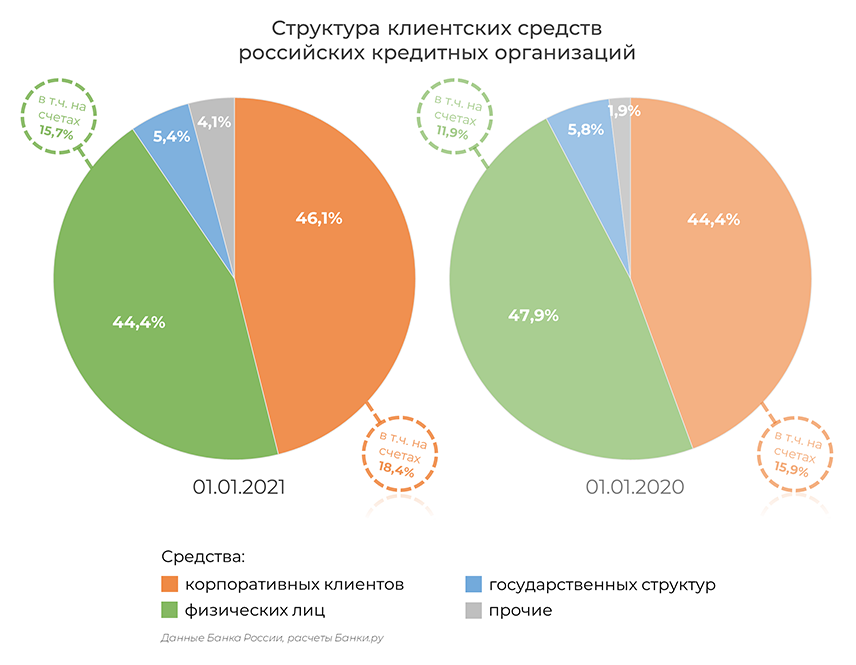

Доля средств физических лиц в структуре обязательств перед клиентами за 2020 год сократилась с 47,9% до 44,4%, доля средств предприятий и организаций выросла с тех же 44,4% до 47,9%.

Удельный вес остатков средств на текущих и расчетных счетах корпоративных клиентов в структуре обязательств банков за 12 месяцев увеличился с 15,9% до 18,4%, а вес средств на счетах физлиц вырос с 11,9% до 15,7% в общей массе клиентских средств.

К 1 января 2021 года на балансах пяти крупнейших банков находилось 67,7% от совокупной суммы привлеченных средств юридических и физических лиц (годом ранее — 66,5%), топ-50 банков аккумулировали уже 93,2% клиентских средств (годом ранее — 92,1%), а топ-100 — 95,8% (годом ранее — 96,7%).

В прошедшем году рубль по отношению к доллару потерял более 16%, к евро — 24%. Это не могло не отразиться на валютной составляющей в структуре клиентских средств. Удельный вес номинированных в иностранной валюте обязательств банков перед предприятиями и организациями за прошедший год вырос с 30,5% до 34,5% (на начало 2019 года — 30,7%, на начало 2018-го — 36,7%), доля валютных вкладов населения в общем объеме увеличилась с 19,6% до 20,7% (на начало 2019 года — 21,5%, на начало 2018-го — 20,6%).

Уровень валютных обязательств в 2021 году в периоды укрепления рубля в «выздоравливающей» от пандемических ограничений экономике может временами давать положительную динамику совокупным обязательствам банков перед клиентами. В случае с валютными средствами важную роль также будут играть сроки открытия зарубежных границ и возобновления иностранных турпоездок. Однако в условиях низких ставок по вкладам средства физлиц продолжат переток со срочных депозитов на текущие, сберегательные и инвестиционные счета.

Аналитический центр Банки.ру прогнозирует рост остатков средств на счетах физических лиц к концу 2021 года до уровня 13–15 трлн рублей, а общего объема средств «физиков» — до 33,5–35 трлн рублей. Средства корпоративных клиентов могут вырасти не более чем на 5,7% за год (уровень суммы депозитов и остатков на счетах на конец года — 33–35 трлн рублей).

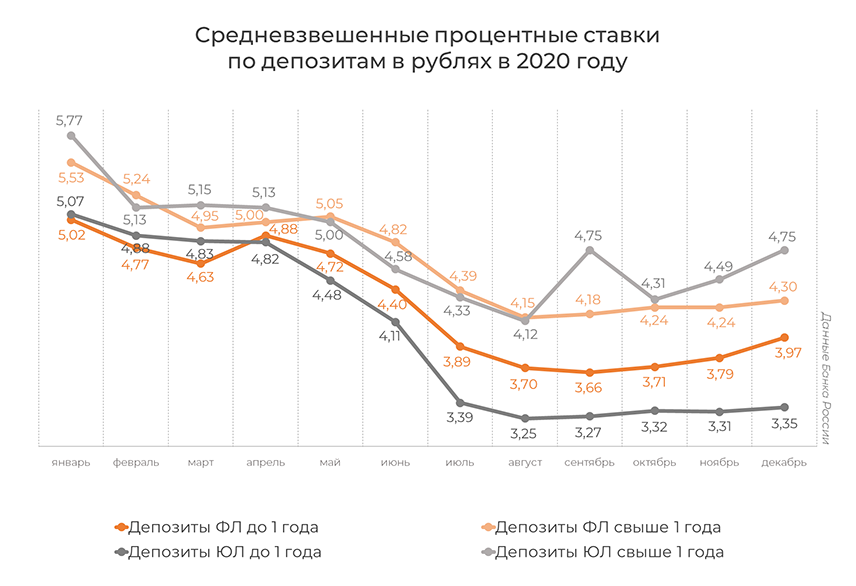

Скоро ставка сказывается

График средневзвешенных процентных ставок по депозитам в рублях традиционно немного предвосхищает изменения уровня ключевой ставки. Напомним, что в первом полугодии 2020-го ЦБ понижал ее трижды: с 6,25% до 4,5%, а затем еще раз — до 4,25% в июле. Руководство регулятора допустило возвращение к нейтральному уровню ключевой ставки (5–6%) в 2021–2023 годах и уже показало движение в сторону повышения.

То есть рассчитывать на снижение ставки в текущем году вряд ли стоит. Впрочем, незначительное повышение не сдвинет реальные процентные ставки по срочным депозитам на уровень, способный вновь массово привлечь вкладчиков.

В текущей ситуации мы ожидаем в 2021 году уровень средневзвешенных ставок по вкладам в диапазоне 3,8–4,3% на сроки до одного года и 4,1–4,6% на сроки свыше одного года. Ставки по депозитам юридических лиц — на уровне 3,3–3,8% до года и 4,5–5,0% свыше года.

Максимально низкие ставки по привлечению средств юрлиц на срок до одного года во втором полугодии 2020-го не помешали росту средств корпоративных клиентов в банках. На фоне вероятного роста числа посткризисных банкротств и удорожания кредитования для заемщиков часть компаний предпочтет использовать имеющиеся средства более активно, что замедлит положительную динамику данного показателя в текущем году.

Комментарии

2Средства снимали со счетов и не только из-за налогов, не большие вклады закрывали люди которым просто не хватало денег на еду и лекарства. Большие депозиты уносили на покупку недвижимости, чтобы как то сохранить во время нестабильности.

ставки для юр лиц совсем смешные, открывают депозит на один месяц только раде того, чтобы отложенные деньги на лизинг не прогулять