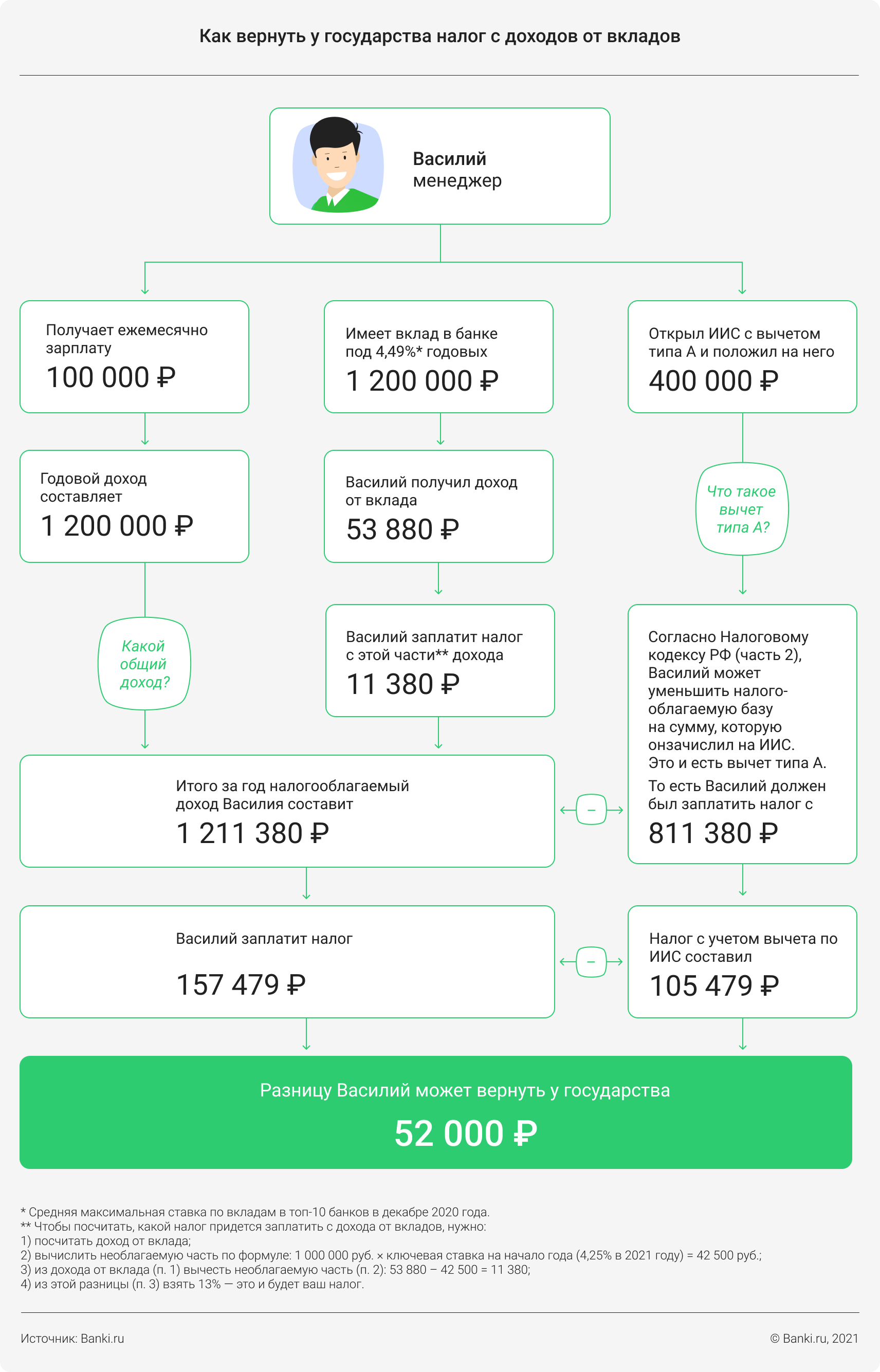

Как вернуть из госбюджета налог на доходы от вклада?

Власти ввели налог на доходы от депозитов, но никто не запрещает вернуть уплаченные в бюджет деньги. Для этого вам понадобится индивидуальный инвестсчет с налоговым вычетом типа А. Вот как это работает.

Кратко про вычет

Россияне, которые платят налог на доходы физических лиц по ставке 13% (или 15%), имеют право вернуть по крайней мере его часть.

Налоговый вычет — это сумма, на которую уменьшится налогооблагаемая база по НДФЛ, который вы заплатили за год с разных видов дохода. Ее налогоплательщику возвращает государство.

Что нужно сделать, чтобы получить право на вычет? Например, открыть индивидуальный инвестиционный счет и внести на него деньги.

Когда инвестор имеет право получить вычет?

Участникам биржевых торгов, которые хотят вернуть себе часть от уплаченного НДФЛ (13% или 15%), надо иметь ИИС, открытый у брокера не менее чем на три года. Вычет типа А позволяет возвращать уплаченный ранее налог ежегодно — конечно, если инвестор ежегодно пополняет счет.

«Если договор ИИС будет расторгнут в течение первых трех лет, получить вычет не выйдет (исключением является прекращение действия договора ИИС и перевод всех активов, учитываемых на счете ИИС, на другой счет ИИС), — предупреждает Линда Куркулите, юрист BGP Litigation. — Если вычет был получен налогоплательщиком до досрочного прекращения действия договора ИИС, то сумму, которую уже перечислила налоговая инспекция, нужно будет вернуть в бюджет обратно».

Максимальная сумма, которую можно вернуть по такой схеме, составляет 52 тыс. рублей. В расчет идет пополнение ИИС максимум на 400 000 рублей за календарный год.

Казалось бы, все просто. Внес деньги на ИИС, на следующий год подавай декларацию и заявление на возврат налога. Но не будем торопиться. Не всякий налог по ставке 13% или 15% можно у государства забрать обратно.

Что относится к налогооблагаемой базе для вычета, а что нет?

Основная налогооблагаемая база — в случае с инвестиционным вычетом это все доходы налогового резидента страны, которые облагаются НДФЛ (13% или 15%) и применяются для расчета возврата части удержанной суммы налогоплательщику.

По словам Куркулите, Налоговый кодекс РФ не содержит прямого и закрытого перечня доходов, входящих в «основную налоговую базу». Но для ориентира там перечислены виды доходов, которые могут быть не включены в состав такой базы.

Среди них доходы:

- от долевого участия (дивиденды);

- по операциям с производными финансовыми инструментами (фьючерс, опцион, форвард, варрант);

- с ценными бумагами и производными финансовыми инструментами, которые есть на индивидуальном инвестиционном счете;

- по операциям РЕПО (грубо говоря, кредит под залог ценных бумаг);

- по операциям займа ценных бумаг;

- от выплат участниками инвестиционного товарищества;

- от прибыли контролируемых иностранных компаний;

- от выигрышей в азартных играх и лотереях.

Получается, что к основной налоговой базе относится все, что не указано в этом перечне и облагается НДФЛ в размере 13% или 15%.

И значит, при расчете инвестиционного налогового вычета учтут, согласно статье 208 Налогового кодекса, следующие позиции, которые инвестор укажет в декларации^

- заработную плату;

- вознаграждение директоров (если есть);

- премии;

- отпускные;

- вознаграждения по договорам гражданско-правового характера (договоры на оказание услуг, подряда или авторские договоры);

- суммы, полученные от сдачи в аренду недвижимости;

- доходы от продажи недвижимости или долей в ней;

- доходы от продажи транспортных средств;

- доходы от продажи долей участия в уставном капитале организаций;

- доходы в виде процентов, получаемых по вкладам в банках;

- штрафы и неустойки на основании решения суда;

- выигрыши в букмекерской конторе или на тотализаторе.

«При обращении за инвестиционным вычетом по типу А достаточно указать те источники дохода, по которым набирается сумма для получения 52 тысяч рублей», — говорит Егор Редин, управляющий партнер юридической компании «Позиция Права». Больше этой суммы по схеме А государство не вернет.

Если по какому-то одному источнику вы заплатили налогов меньше, чем 52 тыс. рублей, — не беда. Наверняка в последнем списке вы нашли сразу несколько строчек о доходах из вашей налоговой декларации. Их можно складывать, подчеркивает Линда Куркулите из BGP Litigation.

«То есть к сумме дохода по основному месту работы (например, если он не дотягивает до максимальной величины вычета в 400 000 рублей) можно добавить прибыль, полученную от продажи акций (речь о доле в уставном капитале хозяйствующих обществ)», — приводит пример Александр Павловский, партнер юридической компании a.t.Legal.

А что с доходами от вклада?

Линда Куркулите поясняет:

«Доходы, полученные по валютным или рублевым вкладам в банках, на данный момент включены в состав „общей налоговой базы“, что позволяет применять инвестиционный вычет по типу А».

Но налог на доход от депозитов еще надо умудриться заплатить. Условно говоря, если у вас на вкладе лежит 50 000 рублей и это ваш единственный вклад, для получения инвестиционного вычета он будет бесполезен. Ведь государство не облагает налогом проценты на маленькие суммы.

Какие вклады подходят для оформления вычетов? Доход вкладчиков налоговая служба начала учитывать с 2021 года. НДФЛ платят только те, у кого сумма процентов по всем вкладам превышает назначенный лимит. Он рассчитывается как произведение 1 000 000 рублей и ключевой ставки на 1 января того года, в котором получены проценты. Например, на эту дату в 2021 году она была 4,25%. Налог будет удержан с процентов, которые превышают 42 500 рублей. Скажем, по всем вашим вкладам вы заработали 60 000 рублей за год, тогда с 60 000 — 42 500 = 17 500 рублей вы уплатите государству НДФЛ 13%.

Выводы

- ИИС с вычетом типа А позволяет вернуть уплаченный НДФЛ.

- Государство возвращает по вычетам типа А не более 52 тыс. рублей.

- Налог на некоторые виды доходов вернуть нельзя.

- Налог на доходы от депозитов подлежит возврату по этой схеме — если вы его, конечно, заплатили.

А какой инвестиционный налоговый вычет используете вы и почему?

Комментарии

1Вычет на ИИС получен в феврале 2024 за 2023 год, а уведомление на налог на вклад за 2023 год пришло в сентябре 2024. Получается, что воспользоваться вычетом по налогу на вклад уже нельзя. А, зная сумму налога заранее, можно было скорректировать сумму пополнения ИИС, чтобы включить в вычет и начисленный налог по вкладу.