Довольно часто мы видим в структуре бизнеса «внутреннюю IT-компанию», которая выполняет разный спектр функций: от разработки на платформе 1С или написания складского учета до обеспечения работоспособности интернет-сайтов сети. В этой связи нельзя обойти вниманием налоговый IT-маневр, который, поощряя специализированные IT-компании, затрагивает и «внутренние IT-службы».

Тем более что ФНС в своем письме ФНС № СД-4-2/3289@ от 17 марта 2022 кардинальным образом изменила собственную позицию, высказанную годом ранее. По мнению налоговиков, обособление IT функции в отдельную компанию, которое в том числе преследует право на получение налоговых льгот, отныне не может считаться «дроблением бизнеса», даже если речь идет о группе аффилированных компаний.

Процитируем:

Соответственно, положения письма ФНС России „О практике применения статьи 54.1 Налогового кодекса Российской Федерации“ от 10.03.2021 № БВ-4-7/3060@ относительно оценки основной цели такой реорганизации (подпункт 1 пункта 2 статьи 54.1 Кодекса) не применяются. Также в данном случае не имеет значения, в интересах каких лиц (внутри группы компаний, взаимозависимых и (или) аффилированных лиц, внешних пользователей и пр.) IT-компанией осуществляется деятельность в области информационных технологий».

Недурно, верно?

Разбираемся в деталях вместе с экспертами taxCoach.

Зачем создавать внутреннюю IT-компанию

Если численность сотрудников IT-отдела превышает семь человек, заманчиво задуматься об использовании льгот по страховым взносам на ОПС. К тому же:

- нередко именно эти сотрудники настаивают на прозрачной системе оплаты труда;

- уровень заработных плат иногда выше, чем в среднем в компании. Это повышает «среднее арифметическое» по уровню дохода на 1 сотрудника и иногда вызывает у налогового инспектора вопросы о причинах отклонения дохода грузчика на складе от среднего дохода по предприятию;

- если есть необходимость получить право осуществлять тех. поддержку программы стороннего разработчика для всей группы компаний, необходимо выбрать один субъект, который затем будет оказывать услуги внутренним и внешним заказчикам.

Воспользоваться льготой по страховым взносам могут организации и не могут ИП. Поэтому если такой же функционал обособлен на ИП, льготы не будет. Обязательным условием применения пониженных тарифов по страховым взносам является государственная аккредитация в качестве IT-организации. Таким образом, ИП получить такую аккредитация не могут

Для кого снижены тарифы страховых взносов

С 2021 года тарифы страховых взносов для IT-компаний стали еще ниже: вместо 14% всего 7,6%. Однако и условия изменились.

На первый взгляд, слова остались прежними:

- Получение документа о государственной аккредитации в качестве IT-организации.

- Численность сотрудников не менее 7 человек. При этом учитываются все сотрудники, включая директора и бухгалтера, а не только профильные специалисты.

- Доля доходов от IT-деятельности должна занимать не менее 90 % от выручки.

Однако изменения в формулировке этого третьего условия закрыли возможность применять льготы части компаний. Посмотрим внимательно.

Что включается в долю выручки, которая должна соответствовать 90%:

|

Было до 2021 года |

Стало с 2021 года |

На что обратить внимание в связи с этим |

|

Доходы от реализации ПО по лицензионным договорам о передаче как исключительных, так и неисключительных прав |

Учитываются только доходы от реализации ПО собственной разработки, включая обновления и дополнения. Исключая доходы от «рекламного» ПОВ доле доходов, учитываемых для применения пониженных тарифов, не учитываются доходы от предоставления прав на ПО, если такие права состоят в получении возможности распространять рекламную информацию в сети «Интернет» и (или) получать доступ к такой информации, размещать предложения о приобретении (реализации) товаров (работ, услуг), имущественных прав в информационно-телекоммуникационной сети «Интернет», осуществлять поиск информации о потенциальных покупателях (продавцах) и (или) заключать сделки). |

Продажа ПО сторонних разработчиков размывает долю выручки, в связи с чем сложнее соблюсти условие о 90%. Возможно, стоIT подумать об изменении модели реализации стороннего ПО |

|

Доходы от оказания услуг (выполнения работ) по разработке, адаптации и модификации ПО |

Условие не изменилось |

Если специфика деятельности заключается именно в разработке, адаптации и модификации ПО под нужды Заказчика, то компании стоит меньше всего беспокоиться об изменении условий для льготы. Эти действия могут касаться в том числе стороннего ПО |

|

Доходы от услуг (работ) по установке, тестированию и сопровождению любого ПО |

Учитываются только услуги (работы) по установке, тестированию и сопровождению собственного ПО и ПО, которое этой организацией было ранее модифицировано или адаптировано |

Услуги по установке, тестированию и обслуживанию «чужого» ПО выведены из-под действия льготы |

Таким образом, если IT-услуги для внутренних нужд ограничиваются обслуживанием компьютеров и настройкой сетей, установкой «чужого» ПО без какой-либо доработки, адаптации и модификации, то право на льготы по страховым взносам с 2021 прекращено.

В остальных случаях необходимо внимательно проанализировать договор и акты оказанных услуг, чтобы из них четко прослеживалась доля от «льготируемых» видов IT-деятельности, например:

- разработка ПО, в том числе для автоматизации внутреннего документооборота, бизнес-процессов, бухгалтерского и налогового учета;

- разработка и модификация интернет-сайтов для заказчика (внутреннего или внешнего), поскольку «сайт в сети Интернет» представляет собой «совокупность программ для электронных вычислительных машин и иной информации» п. 13 ст. 2 Закона № 149-ФЗ «Об информации, информационных технологиях и о защите информации»;

- модификация и/или адаптация ПО сторонних производителей, например, SRM-систем;

- сопровождение именно собственного, модифицированного или адаптированного ПО и др.

Что касается применения понятий «разработка», «адаптация», «модификация», «установка», «тестирование» и «сопровождение», то Минцифры предлагает руководствоваться их значениями в действующих законах, подзаконных актах, тех. регламентах и т. д. А при отсутствии таковых — общедоступными словарями, справочниками, энциклопедиями и т. п. И это не шутка, а письмо Минцифры от 07.09.2021 № П11-2-05-200-38749

Кроме того, внутренняя IT-компания должна минимизировать выручку от продажи «чужого» ПО. Лицензионные договоры на такое ПО должны заключать конечные пользователи, то есть операционные компании, которые в нем нуждаются.

А что с налогом на прибыль

Традиционно IT-бизнес начинает с УСН, если выручка укладывается в установленные лимиты. Но может быть нужно задуматься о переходе на ОСН, ведь «IT-маневр» предлагает ставку 3% по налогу на прибыль, а с 2022 по 2024 ставка снижена до 0%.

Не стоит торопиться

Во-первых, для получения пониженной ставки налога на прибыль надо соответствовать рассмотренным выше критериям, по которым предоставляется право на пониженную ставку страховых взносов.

Во-вторых, переход на ОСН означает НДС. Оказание услуг по разработке, адаптации, модификации, установке, тестированию и сопровождению облагаются НДС. Льгот по НДС для этой деятельности нет и не было. Поэтому перевод «внутренней IT-компании» на ОСН до достижения лимитов по выручке не всегда оправдан.

Еще: с 2021 года изменились правила освобождения от НДС реализации ПО (под. 26 п. 2 ст. 149 НК). Освобождение будет действовать, если реализуемое ПО (как «свое», так и разработанное сторонней компанией) включено в Реестр российского ПО. Полагаем, что шансы включить ПО для внутреннего использования в Реестр невелики, поэтому на льготу рассчитывать не приходится.

Еще немного про НДС

Интересно, что из-под действия льготы по НДС с 2021 выведен целый блок IT-компаний:

- те, кто занимались продажей сублицензий на «стороннее» ПО иностранного производства: от Windows до специализированных программ;

- те, чье ПО относится к категории «рекламного». Эти компании, напомним, лишились льгот по страховым взносам и мечты о пониженной ставке налога на прибыль.

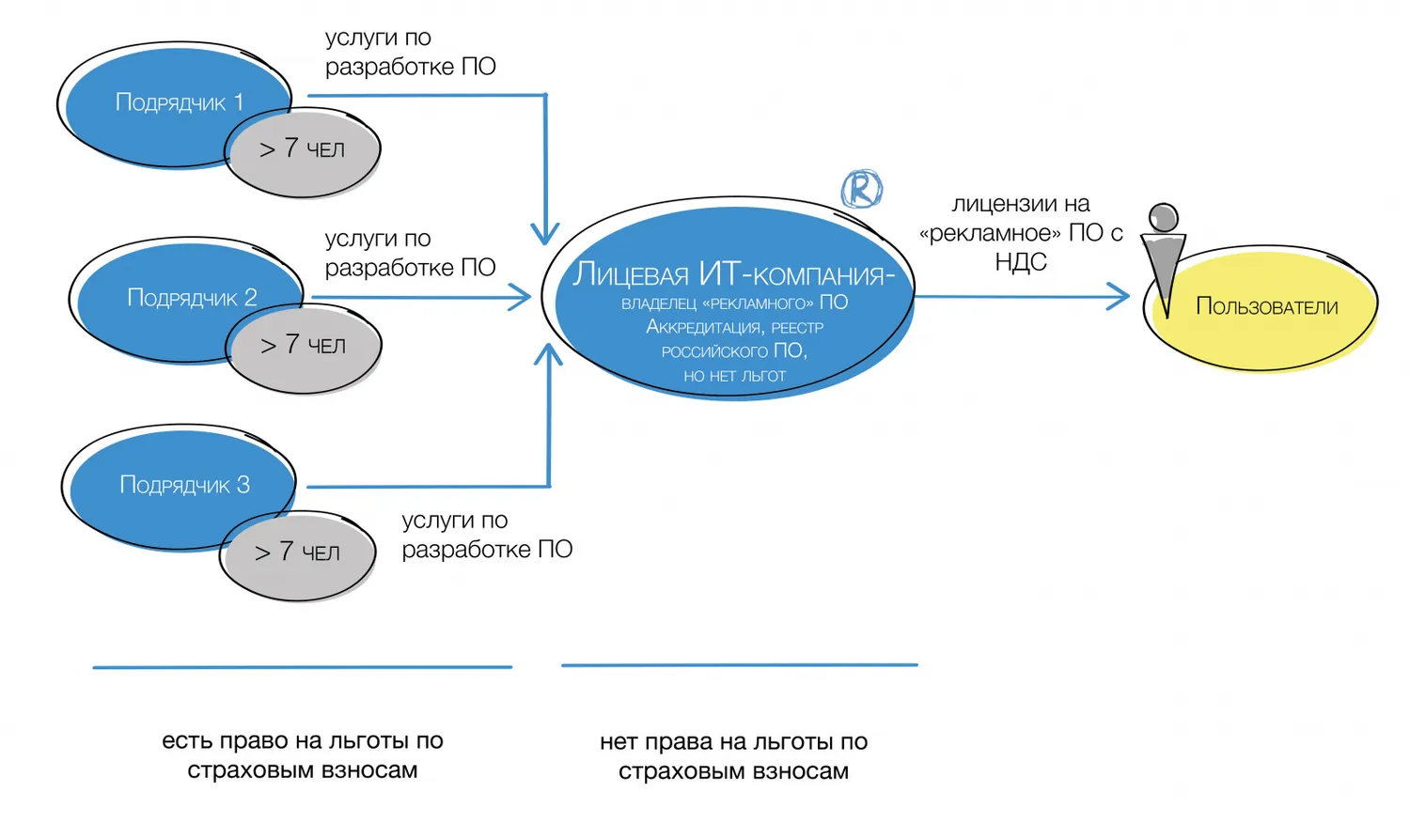

Тем не менее, подрядчики, которые участвуют в разработке «рекламного» ПО, сохранили право на льготы по страховым взносам.

Ну и, конечно, освобождение от НДС по-прежнему действует для компаний, реализующих ПО и услуги по разработке иностранным заказчикам.

Начать дискуссию