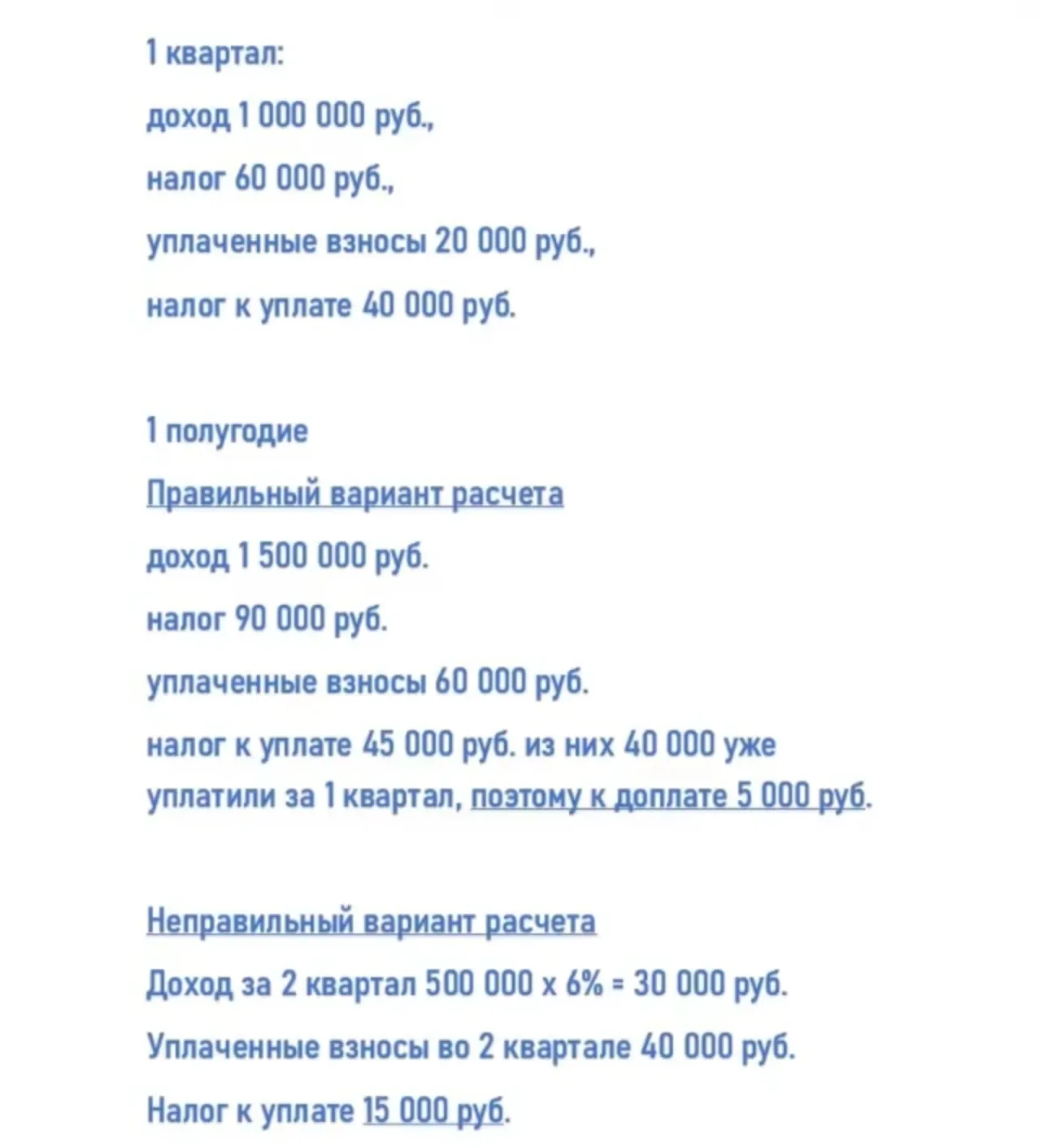

Зачастую ИП на УСН считают налоги отдельно за первый и второй кварталы. Это приводит к ошибкам. Лучше всего считать налоги за первое полугодие.

На УСН «доходы минус расходы» нельзя учитывать траты на:

информационные услуги;

проведение СОУТ т. к. работодатели обязаны проводить оценку труда;

представительские расходы;

тестирование персонала на коронавирус;

штрафы, пени и иные санкции за нарушение условий договора.

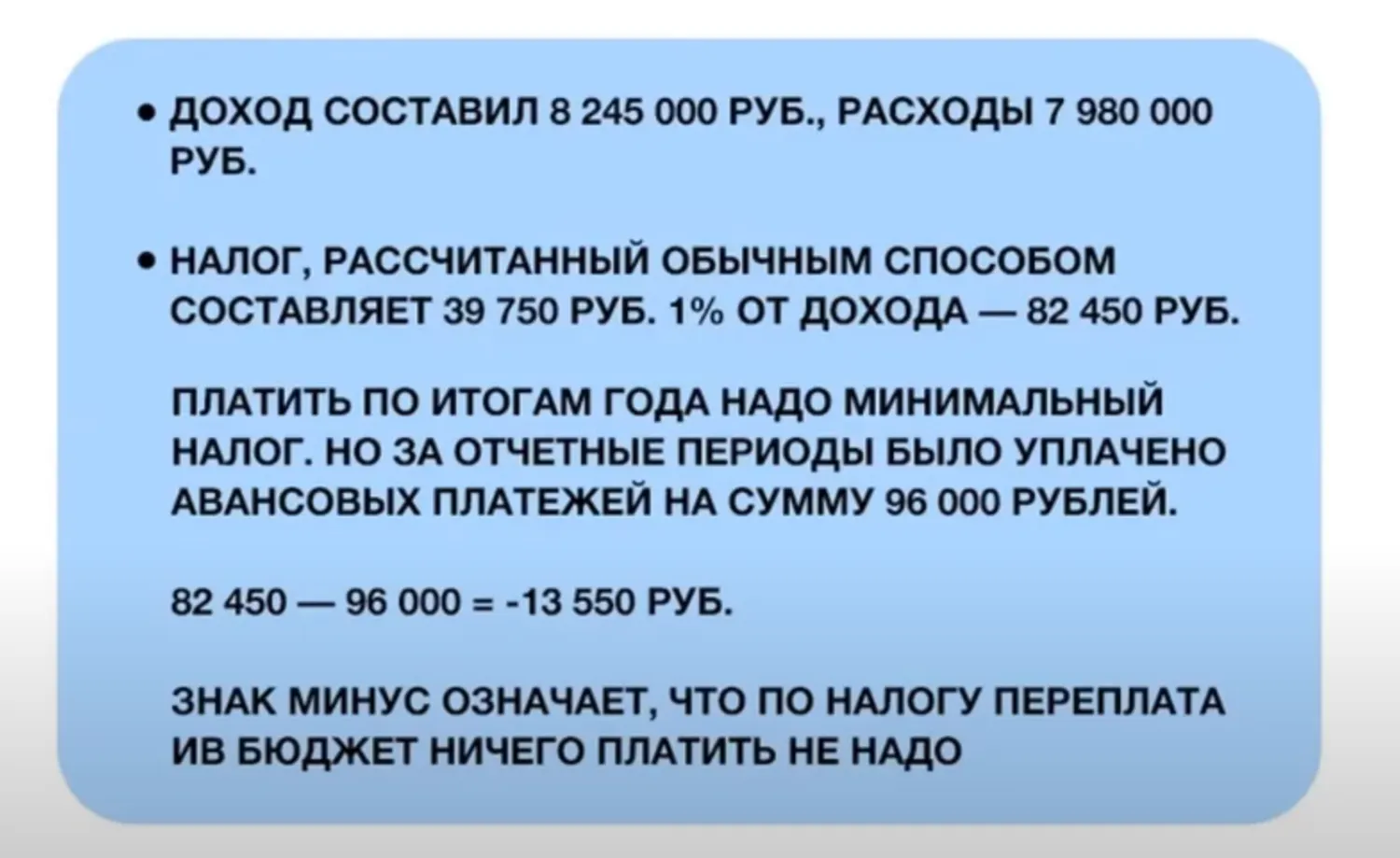

При применении УСН «доходы минус расходы» есть понятие «минимальный налог» в виде 1%. Его рассчитывают только по итогам года, а не поквартально. Если за год у предпринимателя доходы равны расходам или вообще образовался убыток, он все равно должен заплатить минимальный налог — 1% от полученных доходов.

Минимальный налог нужно платить, когда налог, рассчитанный обычным способом меньше, чем налог, который составляет 1% от доходов.

Также можно учесть авансовые платежи. Если они будут больше, чем размер минимального налога, образуется переплата и в бюджет ничего не нужно платить.

Узнайте больше о том, как бухгалтерам заполнять КУДиР и декларацию по УСН — смотрите полную запись тренинга!

Также вы можете ознакомиться с полным каталогом записей вебинаров по ссылке. Все записи вебинаров доступны бесплатно подписчикам Клерк.Премиум.

Комментарии

1А откуда там в примере налог к уплате 5000руб?

1500000руб доход

6% от дохода это 90000руб.

Поскольку в 1 квартале мы уплатили налог на 40000руб =у нас к уплате остаётся 50000руб (90000-40000).

Взносы =60000-20000=40000руб к уплате.

Уменьшаем налог на взносы которые оплатили =50000-40000=10000руб к уплате. Не получается у меня 5 тысяч, может быть пояснение какое-то будет?