Есть маленький нюанс, о котором забывают бухгалтеры, которые берут на обслуживание вновь созданные организации. И такая ошибка однозначно влечет за собой начисление пеней и штрафов по страховым взносам.

Есть маленький нюанс, о котором забывают бухгалтеры, которые берут на обслуживание вновь созданные организации. И такая ошибка однозначно влечет за собой начисление пеней и штрафов по страховым взносам.

Подходит пора нового отчётного периода, а значит, и срок подачи декларации по НДС. Сегодня поговорим о переносе вычета по НДС в 1С: Бухгалтерии предприятия, ред. 3.0.

Многие организации, находящиеся на УСН, такие как салоны красоты, частные медицинские и ветеринарные клиники, парикмахерские и т.д. тратят большие суммы денежных средств на создание благоприятной атмосферы в офисе.

Тема больничных с введением проактивных выплат напрямую от ФСС до сих пор остается на пике популярности. И если с начислением положенного пособия по временной нетрудоспособности бухгалтер еще справляется, то в ситуации, когда больничный не оплачивается, а в табеле указывается, путаются даже профессионалы. Одним из таких случаев является больничный внешнему совместителю.

Сдвинули столбцы в документе и теперь вручную регулируете ширину каждой колонки? В этом лайфхаке расскажем, как вернуть первоначальный вид документов в программах 1С за считанные секунды!

Пару дней назад поступил интересный вопрос: «В ходе аудиторской проверки аудиторы предупредили нас о том, что инспекторы могут исключить из расходов суммы чеков на покупку ТМЦ за наличный расчет, если продавец в этом чеке не указывает конкретный ИНН покупателя. Правда ли это?» А вот и ответ на этот вопрос.

25 статья НК РФ рассказывает нам о нормировании расходов. В частности, к таким расходам относятся представительские расходы. Напоминаем, что это затраты компании, связанные с приемом и обслуживанием партнеров для переговоров и взаимовыгодного сотрудничества. Однако важно помнить не только про нормирование расходов, но и про нормирование входящего НДС, подлежащего вычету.

Бывшие сотрудники появляются на пороге отдела кадров или бухгалтерии с завидной регулярностью. В основном они приходят за дубликатами документов, подтверждающих получение дохода на данном предприятии. Однако весточку от уволенного работника вы можете получить и дистанционно, например, загружая больничные из ФСС. В каком случае бухгалтер обязан оплатить такой больничный и как его отразить в программах 1С поговорим в данной публикации.

Коллеги, сегодня будем разбирать непростую тему, связанную с авансами по договорам ГПХ. Часто с этими выплатами возникает множество вопросов и нюансов: нужно ли удерживать НДФЛ или нет? За какой период сумма договора ГПХ должна попадать в базу для исчисления страховых взносов? В данной публикации постараемся ответить на эти два основополагающих вопроса, конечно же покажем, как делать это в программных продуктах.

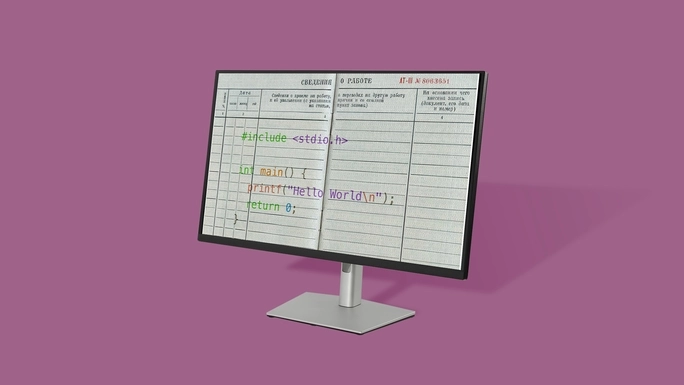

В любой организации может появиться сотрудник без сведений о предыдущей трудовой деятельности (по форме СТД-Р или СТД-ПФР) или же без трудовой книжки на руках. Что делать бухгалтеру в этом случае? Можно ли требовать предоставления этих документов? Какие графы должны быть оформлены в СЗВ-ТД такого сотрудника в 1С: Бухгалтерии предприятия ред. 3.0 и 1С: ЗУП ред. 3.1? Расскажем подробности в этой публикации.

Совсем скоро — с 01.01.2023 — нас всех ждут большие изменения: ПФР и ФСС объединяют в единый фонд. Сокращенно он будет называться Социальный фонд России (СФР). В связи с этим, текущий учет страховых взносов и НДФЛ претерпит колоссальные изменения. Одним из таких нововведений станет отмена выдачи работодателем справки о сумме заработка для расчета пособий, утв. приказом Минтруда от 30.04.2013 № 182н. Но это только в будущем, а пока...

Разберем алгоритм действий бухгалтера в программах 1С, когда налогообложения не избежать, т. е. когда сумма выходного пособия превышает трехкратный среднемесячный заработок, а на Крайнем Севере — шестикратный.

В практике бухгалтера иногда встречаются нестандартные задачи, над решением которых приходится хорошенько подумать. К нам обратился клиент с просьбой помочь провести окончательный взаиморасчет со своим контрагентом индивидуальным предпринимателем, который прекратил свою деятельность. Так как ситуация действительно нестандартная и ручных корректировок данных не избежать, мы решили в данной статье поделиться с вами алгоритмом действий в 1С: Бухгалтерии предприятия ред. 3.0.

В этой публикации поговорим о более дорогой спецодежде, которая принимается в качестве основных средств. Напомним, что спецодежда, срок эксплуатации которой превышает 12 месяцев (или продолжительность операционного цикла организации, если он больше 12 месяцев), стоимостью выше установленного лимита в организации и свыше 100 000 рублей в НУ принимается в составе ОС, согласно ФСБУ 6/2020. Разберем практический пример в 1С: Бухгалтерии предприятия ред. 3.0.

Бухгалтеры спрашивают: «Сотрудник переводится из одного подразделения в другое, необходимо изменить способ отражения расходов на оплату труда со счета 20 на счет 26 в 1С: Бухгалтерии предприятия ред. 3.0. Подскажите, как это сделать?» Спешим поделиться ответом.

Часто бухгалтеры задают вопрос: «А как можно проверить, нет ли ошибок в 1С: ЗУП? В 1С: Бухгалтерии предприятия есть куча «помощников» бухгалтера: экспресс-проверка, ОСВ, анализы и карточки счетов, ошибки при закрытии месяца… А в 1С: ЗУП практически нет ничего!» Нет, друзья, вы ошибаетесь!

В этой публикации мы расскажем о довольно новом функционале 1С: Бухгалтерии предприятия ред. 3.0 в отношении поступления и начисления амортизации при групповом учёте однотипных малоценных основных средств.

Казалось бы, что может быть проще? Надо только в разделе «Администрирование» галочку «Учет запасов по складам» включить! Но нет! Всё «веселье» начинается, когда понимаешь, что уже несколько кварталов, а то и лет учет ведется без складов, в оборотно-сальдовой ведомости по счету 10 «Материалы» и 41 «Товары» накопилось огромное количество ТМЦ, и чтобы появилось субконто «Склад» необходимо вернуться в прошлые периоды и перепровести документы. Неужели нет другого выхода? Конечно, есть!

Практически ни одна компания в процессе осуществления хозяйственной деятельности не может обойтись без основных средств. К примеру, это может быть недвижимое имущество или дорогостоящее оборудование. Но что делать с входящим НДС, который, как правило, составляет внушительную сумму? Каким образом принять его к вычету и можно ли это сделать, разделив его на части? Обо всех нюансах и вариантах переноса вычета НДС по ОС в 1С: Бухгалтерии предприятия ред. 3.0 расскажем в этом материале.

Если сравнить между собой печатные формы документов реализации в 1С: Бухгалтерии предприятия ред. 3.0, а именно ТОРГ-12 и УПД, то можно заметить, что в ТОРГ-12 указывается гораздо больше данных поставщика: и банковские реквизиты, и телефон, и даже статистический показатель ОКПО. Все эти данные подтягиваются из Раздела «Главное» — «Реквизиты организации».