Ограничения на применение

Для многих организаций и ИП автоматизированная УСН останется недоступной:

ломбарды;

нотариусы и адвокаты, занимающиеся частной практикой;

организации финансового сектора (банки, страховые фирмы);

крестьянские (фермерские) хозяйства;

некоммерческие организации;

бюджетные и казенные предприятия.

Ограничения также предусмотрены для определенных видов деятельности. К примеру, на новый специальный режим не могут перейти компании, производящие подакцизные товары (за исключением подакцизного винограда, вина, игристого вина, включая российское шампанское, виноматериалы). Под ограничение попадают компании, ведущие деятельность на основании договоров поручения, комиссии либо агентских договоров. Невозможно применение режима для организации, специализирующихся на операциях с ценными бумагами.

При применении нового налогового режима запрещается регистрация филиалов и обособленных подразделений. Установлен лимит на сумму годовой выручки – доход не должен превышать 60 миллионов рублей. Также организации и ИП рискуют утратить право на применение АУСН в случае превышения предельного размера остаточной стоимости основных средств – 150 миллионов рублей. Существуют ограничения относительно уставного капитала: доля участия других организаций в нем не может быть более 25%.

Основным отличием автоматизированной системы от обычной упрощенки является ряд дополнительных ограничений:

Новый налоговый режим доступен только тем компаниям и ИП, которые зарегистрированы в экспериментальных регионах: Москва, Московская и Калужская области, Республика Татарстан.

Средняя численность работников в месяц – не более 5 человек (независимо от того, трудовой договор или ГПХ). Физические лица в обязательном порядке должны быть налоговым резидентами РФ;

Доходы работникам в виде заработной платы и премий не могут выплачиваться организацией наличными деньгами или в натуральной форме.

Для применения экспериментального налогового режима компании необходим расчетный счет в одном из уполномоченных банков. Список этих банков составлен налоговой службой и на данный момент выглядит так:

ПАО Сбербанк;

АО «Тинькофф Банк»;

АО КБ Модульбанк;

Филиал Точка ПАО Банка «ФК Открытие»;

ПАО Промсвязьбанк;

АО Альфа-банк;

ПАО Банк ВТБ;

ПАО Акционерный коммерческий банк Ак Барс Банк.

Одним из существенных недостатков АУСН является отсутствие возможности ее совмещения с другими налоговым режимами. Например, ИП не может совмещать автоматизированную упрощенку и патентную систему.

Частичная отмена отчетности

Законом предусмотрено освобождение налогоплательщиков, применяющих автоматизированную УСН, от многих видов отчетности налогоплательщиков. На специальном налоговом режиме не сдают отчетность по страховым взносам и НДФЛ, СЗВ-СТАЖ и СЗВ-М (за исключением сведений об отдельных лицах). Связано это с тем, что данные о заработной плате и удержанных с нее суммах, стаже работника налоговая служба получит от уполномоченного банка. В такой ситуации банковская организация, в которой у налогоплательщика есть расчетный счет частично выполняет функции налогового агента.

Организации, применяющие АУСН, обязаны сдавать только некоторые отчетные формы:

Декларации по НДС при выставлении счет-фактур с выделенным налогом, а также при импорте товаров из стран ЕАЭС – декларация по ввозному НДС.

Декларацию по налогу на прибыль при выплате дивидендов.

Сведения о трудовой деятельности физического лица по форме СЗВ-ТД, СЗВ-СТАЖ (на сотрудников, которые в отчетном году были в отпуске за свой счет или в отпуске по уходу за ребенком от 1,5 до 3 лет).

С 1 января 2023 года ПФР и ФСС будут объединены в единый социальный фонд. В связи с этим сведения из СЗВ-ТД, СЗВ-СТАЖ будут включены в новый сводный отчет – ЕФС-1.

Для организации, применяющей АУСН, как и ранее будет обязательным сдача бухгалтерской отчетности в общие сроки. За несвоевременное предоставление отчетных документов организации или ИП грозит привлечение к административной ответственности без каких-либо льгот.

Риски по учету доходов и расходов

Объектом налогообложения АУСН могут быть доходы или доходы, уменьшенные на величину расходов. Выбор объекта налогообложения, как и на обычной УСН, осуществляется самим налогоплательщиком.

Сведения о сумме доходов и расходов компании должны передавать в ИФНС:

кредитные организации (при безналичных расчетах);

оператор фискальных данных, обслуживающий кассы (по операциям с наличными);

сами налогоплательщики посредством размещения в личном кабинете подтверждающих документов.

После обработки полученной информации, налоговая служба через личный кабинет уведомляет налогоплательщика не позднее 15-го числа месяца о налоговой базе, сумме налога, исчисленной по итогам налогового периода и подлежащей уплате в бюджет.

Заплатить налог нужно не позднее 25 числа, следовательно, на проверку направленных документов дается всего 10 дней. В течение этого срока у организации есть возможность разрешить спорные вопросы по расчету налога путем проверки операций, произведенных за отчетный период.

Финансовая выгода от АУСН неочевидна

Отмена большинства страховых взносов делает этот налоговый режим привлекательным. Применяя АвтоУСН не придется платить обязательные взносы на ОПС, ОМС и взносы по временной нетрудоспособности. Остаются только платежи на страхование от несчастных случае (если у компании есть обязательства по этому виду платежей).

При этом АУСН предполагает рост фискальной нагрузки на бизнес. Если объектом налогообложения на АУСН будут доходы, предполагается использование ставки 8%. Ставка 20 % применима при налоговой базе «доходы, уменьшенные на величину расходов». По сравнению с классической упрощенкой ставки налога выше.

Одним из недостатков автоматизированной УСН является рост минимального налога при объекте «доходы минус расходы» – сумма увеличится в три раза по сравнению с обычной УСН – до 3% от всех доходов.

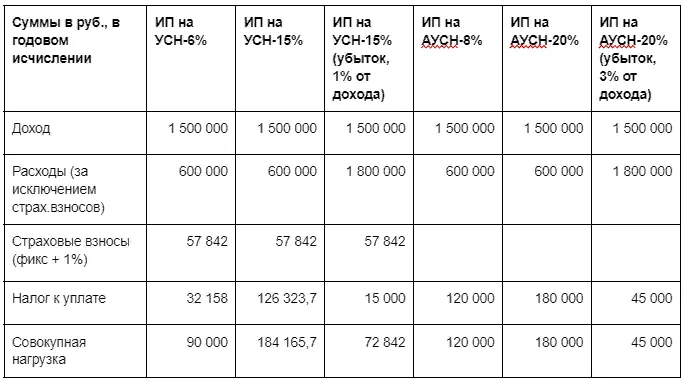

Рассмотрим пример расчета фискальной нагрузки для ИП без сотрудников в сравнении «классической» упрощенки и экспериментальной:

В примере экспериментальная УСН выгоднее при убытке: совокупная фискальная нагрузка ниже, чем в обычной УСН. Аналогично – из-за отсутствия взносов – новая упрощенка может быть выгоднее для предпринимателей, которые рассчитывают налог с объекта «доходы минус расходы» (при условии, что банк и ККТ подтвердят ФНС всю сумму расходов).

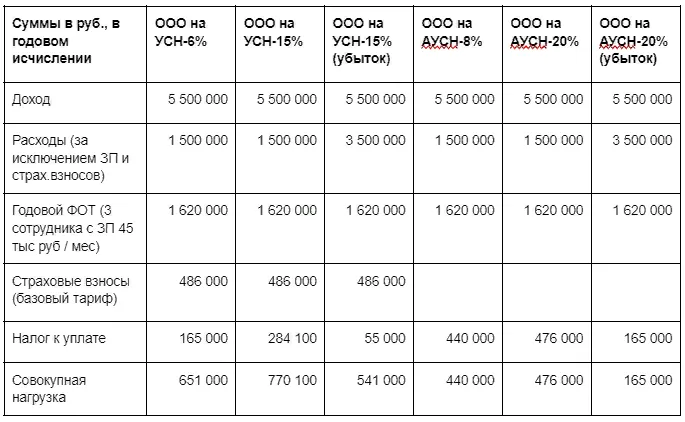

Другой пример – сравнения разных УСН для организации:

Для организаций применения экспериментальной УСН будет выгодно при полном учете расходов, в этом случае совокупная фискальная нагрузка (налог при УСН и страховые взносы) будут ниже, чем при обычной упрощенке.

Перед переходом на новый автоматизированную систему будет правильным рассчитать разницу при оплате налога при различных налоговых ставках. Следует помнить, что на УСН действуют региональные ставки, которые обычно ниже федеральных. Также необходимо учитывать экономию, полученную в связи с освобождением от уплаты взносов.

Спасибо, что прочитали наш материал. Надеемся, информация была для вас полезной.

Поделитесь, пожалуйста, в комментариях, узнали ли вы для себя что-то новое из вышеописанного.

Есть вопросы по налогам в вашей компании? Нужна защита от ФНС? Нужна консультация или обучение по налогам и учету? Обращайтесь в личку.

Комментарии

3Уважаемый автор, мне кажется, что в Вашем примере есть неточность: ООО, применяющее УСН, априори относится к МСП, и для такого ООО базовый тариф страховых взносов равен 15%. Таким образом, в Вашем примере сумма взносов составит не 486 тысяч рублей, а 243 тысячи. Соответственно, совокупная нагрузка при УСН 6% - 408 тысяч рублей. Так?

Добрый вечер! Для МСП страховые взносы считаются по ставке 15% только с суммы, превышающей МРОТ, установленный на 01 января года. На 2022 такой МРОТ составляет 13.890. Поэтому итоговая сумма взносов будет зависеть от 2х показателей: размер МРОТ и размер заработной платы конкретного сотрудника.

Да, я упростила расчёт. Если быть более точной, то при МРОТ 15 тысяч рублей (считаю без калькулятора, поэтому беру приблизительную цифру) в Вашем примере страховые взносы составят 324 тысячи, а совокупная нагрузка - 489 тысяч. Но даже эта цифра намного меньше Вашей))