Многие стартапы не задумываются о выплате авторского вознаграждения своим разработчикам, это может грозить различными негативными последствиями для бизнеса, начиная от неприятных судебных издержек, заканчивая потерей прав на IP.

В данной статье разберем, как ненадлежащее оформление документов с разработчиками может причинить вред компании и какие механизмы защиты помогут спасти бизнес от судебных недоразумений сохранив нервные клетки владельцев.

Рассмотрим на примере одного из кейсов как компания лишилась прав на программу для ЭВМ:

(Дело № А40-202764/2018). Работая в компании, разработчики создали программу для ЭВМ. Далее они уволились, учредили свою компанию и передали ей права на эту программу. Бывший работодатель обратился в суд, считая, что ее исключительные права на программу нарушены. Суд по интеллектуальным правам вслед за нижестоящими судами отказал бывшему работодателю в иске.

Истец не доказал, что программа создана в рамках трудовых отношений и имеет служебный характер. В электронной переписке и трудовых договорах не упоминалось, что программа создана во исполнение трудовых обязанностей и что авторы передают право на нее. Истец не представил документы о служебном задании, доказательства создания программы в определенный период времени конкретными работниками, акты приемки-передачи произведения, документы, подтверждающие выплату авторского вознаграждения работникам.

Таким образом, бывший работодатель лишился прав на программу для ЭВМ.

Чтобы не допустить похожих проблем, бизнесу следует дополнительно продумать как защитить свои технические решения.

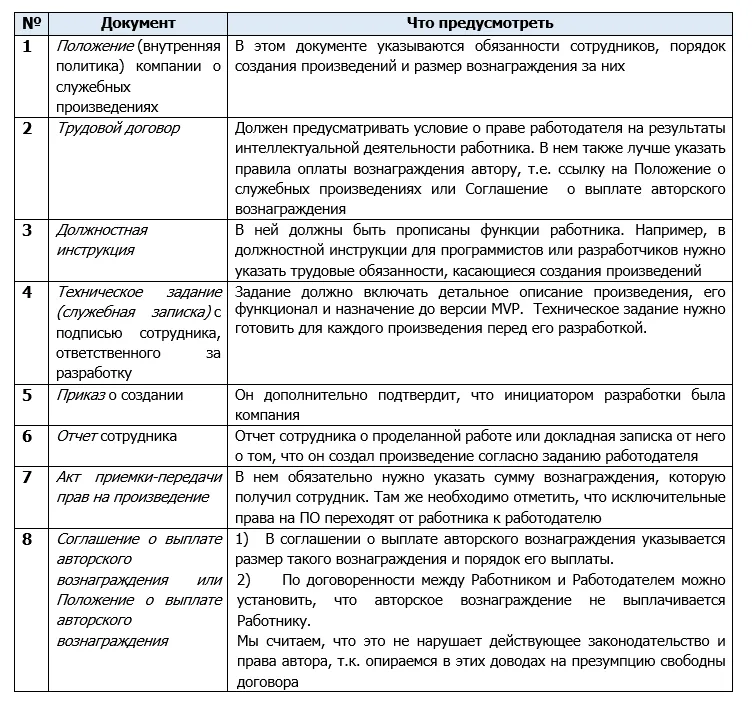

1. Какими документами необходимо оформить передачу исключительных прав от разработчика к компании, чтобы созданный объект интеллектуальной собственности был признан служебным?

Как мы уже увидели на примере вышеописанного кейса, компании-работодателю необходимо иметь в наличии полный комплект документов на произведение, чтобы не попасть на спор с работником и лишиться нематериального актива.

Рассмотрим на примере таблицы, какие документы нужны компании и что необходимо в них предусмотреть, чтобы произведение считалось служебным.

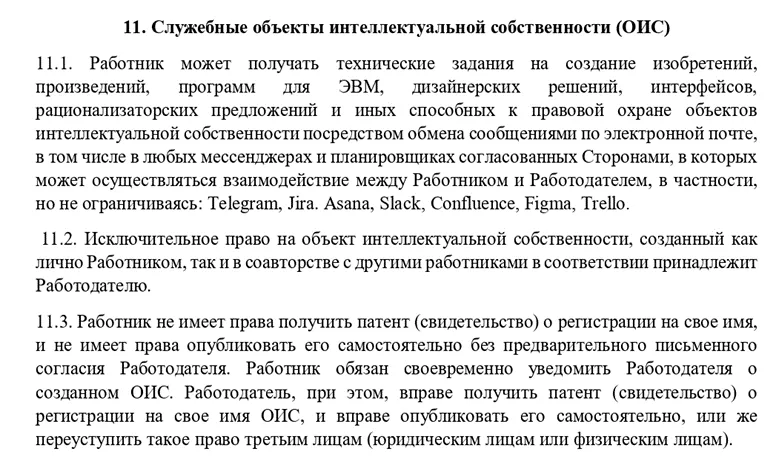

Пример того каким образом можно прописать в трудовом договоре вышеуказанные моменты

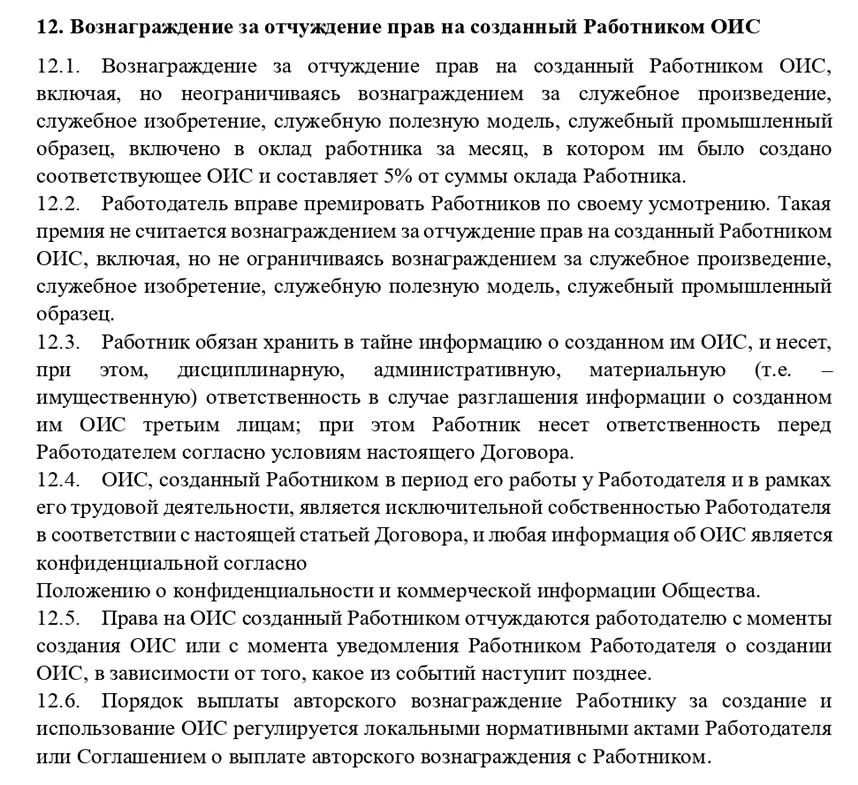

2. Работник может доказать, что произведение не служебное

Исходя из судебной практики, имеется ряд оснований, по которым работник может доказать, что произведение является не служебным.

Работник создал произведение не в рабочее время;

Работник создал произведение на личном оборудовании без использования ресурсов работодателя;

Работодатель не поручал и не давал служебного задания;

Работодатель не выплатил вознаграждение за произведение;

Произведение не является частью бизнеса работодателя или конкретных проектов, в которых участвует работник.

Каким образом этого избежать? В таблице приведены рекомендации

3. Бизнес может понести финансовые потери ввиду выплаты заниженного авторского вознаграждения, либо не выплатив его вовсе

Какой должен быть размер авторского вознаграждения?

Действующим законодательством порядок расчета авторского вознаграждения не установлен, но на практике применяют нормы Постановления Правительства РФ № 1848 от 16 ноября 2020 «Об утверждении Правил выплаты вознаграждения за служебные изобретения, служебные полезные модели, служебные промышленные образцы».

При расчете авторского вознаграждения следует также учитывать и иные факторы.

Например, в Постановлении Конституционного суда РФ №10-П от 24.03.2023 представлены пояснения о выплате авторского вознаграждения на примере кейса с участием ООО «Гидробус-Сервис» и его генерального директора.

Суд признал некоторые нормы Постановления не соответствующим Конституции РФ и пояснил, что при оценке размера вознаграждения учитываются не только положения Постановления Правительства РФ, но и другие факторы: степень вклада автора в создание произведения, его уникальность, коммерческий потенциал, полученная от использования прибыль или экономия денег компании.

Поэтому несмотря на возражения компании о превышении разумных пределов, суд взыскал с ООО «Гидробус-Сервис» гораздо большую сумму.

Таким образом зафиксировать размер авторского вознаграждения можно двумя способами :

заключить с автором Соглашение о выплате авторского вознаграждения, и прописать детально размер авторского вознаграждения и порядок его расчета.

Регламентировать в Компании выплату вознаграждения утвердив Положение о выплате авторского вознаграждения, которое будет распространятся на всех авторов.

Какой из подходов лучше, решать Компании, если штат небольшой, мы все же рекомендуем заключать с каждым автором отдельное Соглашение и устанавливать его размер по договоренности между Компанией и Работником.

Наша команда считает, что у Соглашения больше шансов устоять в будущем судебном споре, ввиду того, что этот документ является отдельным договором, заключая который стороны осознавали его последствия.

Может ли заработная плата работника включать авторское вознаграждение?

Авторское вознаграждение за служебное произведение не может входить в состав заработной платы, и выплачивается в соответствии с условиями договора, заключенного между работником и компанией, либо иными нормативно правовыми актами, утвержденными в компании.

В 2020 году Верховный суд поставил жирную точку в этом вопросе. В деле № 78-КГ20-1 судьи определили, что вознаграждение автору произведения носит гражданско-правовой характер, а не трудовой, поэтому не может рассматриваться как часть зарплаты. Условие трудового договора о том, что «вознаграждение автора учтено при определении зарплаты», нельзя считать соглашением о порядке выплаты за служебный результат интеллектуальной деятельности.

Таким образом, рекомендуем в трудовом договоре указывать, что выплата авторского вознаграждения регулируется отдельным документом (Положение о выплате авторского вознаграждения, Соглашение с автором о выплате авторского вознаграждения). В противном случае, компания может понести финансовые потери ввиду судебного разбирательства с работниками.

Можно ли вовсе не выплачивать вознаграждение?

Ввиду того, что соглашения между работниками и работодателями носят гражданско-правовой характер, и на нихраспространяются общие правила о порядке заключения договоров, придерживаясь принципа свободы договора можно сделать вывод о том, что авторское вознаграждение может не выплачиваться работнику, если он сам на это согласен.

Если работодатель не платит вознаграждение, работник может взыскать его в судебном порядке. Размер суммы определит суд.

Кроме того, иногда суд может истолковать невыплату вознаграждения как косвенное доказательство того, что произведение не создавали в рамках трудовых обязанностей, особенно если другим работникам его перечисляли. В этом случае Компания проблем не оберется и может возникнуть риск частично потерять актив.

Таким образом, рекомендуем заключать с авторами произведений Соглашения о выплате авторского вознаграждения. В соглашении можно указать, что автор согласен с тем что вознаграждение может не выплачиваться.

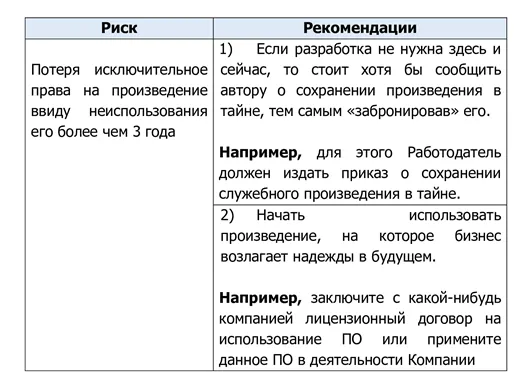

Что может случиться, если компания не пользуется произведением в течение 3 лет с момента его создания?

После получения права на служебное произведение у работодателя есть 3 года, чтобы начать его использовать в своей деятельности. Если в течение этого времени произведение так и не будет использовано работодателем, исключительное право на него возвращается автору, то есть работнику.

Например:

Работодатель так и не начал использовать программное обеспечение, созданное работником, в коммерческой деятельности компании, спустя три года права на него автоматически перешли к работнику.

В этом случае работник может продать такое программное обеспечение третьим лицам, даже если когда-то получил от работодателя заработную плату и авторское вознаграждение, а также передать права на него в пользование другому бизнесу по неисключительной лицензии.

Рекомендуем работодателям нивелировать риски потери актива следующим образом:

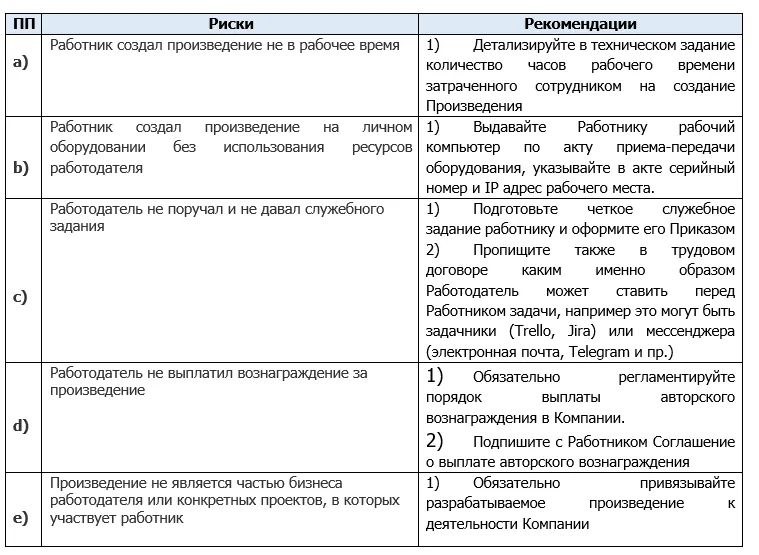

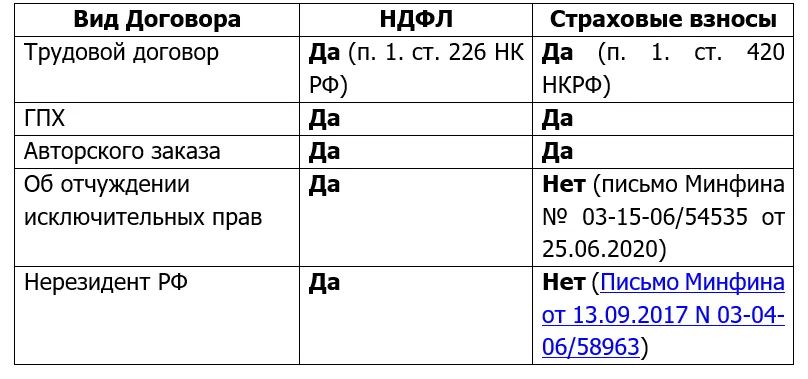

Кто является налоговым агентом при выплате авторского вознаграждения?

К суммам авторского вознаграждения, полученным физическими лицами – налоговыми резидентами РФ, применяется налоговая ставка в размере 13%. Для сумм авторского вознаграждения, получаемых физическими лицами, не являющимися налоговыми резидентами РФ, установлена налоговая ставка в размере 30% (Письмо Минфина РФ от 19.02.2015 № 03-01-11/7819). Страховые взносы на пенсионное и медицинское обеспечение также начисляются на авторские выплаты. Исключение – выплаты иностранным работникам и лицам без гражданства.

Порядок оплаты НДФЛ и взносов приведены в таблице для Вашего удобства:

Подписывайтесь на наш канал в Telegram

С уважением,

Управляющий партнер KELC

Александр Клыков

Начать дискуссию