Н. Фирфарова

Все статьи автора 21

Налоговикам нужны веские основания, чтобы начать проверять компанию

Как узнать, заинтересуются ли ревизоры деятельностью компании и начнется ли в ближайшее время выездная проверка? Как налоговики в настоящее время отбирают организации для проверок?

О процедуре принудительного взыскания недоимки

Согласно п. 1 ст. 30 НК РФ и ст. 6 Закона РФ от 21.03.1991 № 943-1 «О налоговых органах Российской Федерации» налоговые органы осуществляют контроль за соблюдением законодательства о налогах и сборах, в том числе за правильностью исчисления, полнотой и своевременностью уплаты (перечисления) в бюджет налогов и сборов, соответствующих пеней, штрафов, процентов. На контролеров возложены обязанности по применению мер принудительного исполнения обязанности по уплате налогов.

Налоговики требуют через суд представить документы. Как себя вести?

Чего ждать налогоплательщику от подобных действий проверяющих? Законны ли они?

О задолженности сотрудников по платежам в бюджет работодателя проинформируют

Начавшаяся в 2015 году активная работа налоговых инспекций по привлечению работодателей к взысканию задолженности своих сотрудников в бюджет продолжается и по сей день и касается налога на имущество, транспортного и земельного налога, не уплаченных в установленный срок.

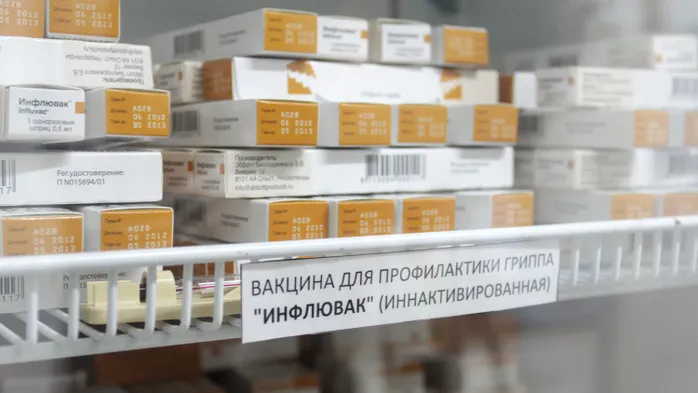

Ожидайте новые штрафы в сфере обращения лекарственных средств

Государственной Думой в I чтении принят проект федерального закона «О внесении изменений в Кодекс Российской Федерации об административных правонарушениях в части совершенствования административной ответственности в сфере здравоохранения» (далее – законопроект).

Закрытие аптеки на «вмененке»: нюансы исчисления ЕНВД

Аптечные организации в отношении розничной торговли лекарственными препаратами вправе применять систему налогообложения в виде ЕНВД, руководствуясь положениями гл. 26.3 НК РФ, а точнее пп. 6 п. 2 ст. 346.26 НК РФ. Напомним: указанная норма к «вмененной» деятельности относит розничную торговлю, осуществляемую через магазины и павильоны с площадью торгового зала не более 150 кв. м по каждому объекту организации торговли.

О потере права на применение «вмененки» и освобождении от уплаты НДС

Если по итогам налогового периода допущены нарушения требований гл. 26.3 НК РФ для применения системы налогообложения в виде ЕНВД, налогоплательщик считается утратившим право на ее использование и перешедшим на общий режим налогообложения с начала налогового периода, в котором были допущены указанные нарушения.

Особенности уплаты торгового сбора предпринимателем

С 2015 года Налоговый кодекс дополнен гл. 33 (изменения внесены Федеральным законом от 29.11.2014 № 382 ФЗ), посвященной новому обязательному платежу – торговому сбору. В связи с этим на сегодняшний день уже имеется немало вопросов, связанных с его уплатой. Что ждет предпринимателя в связи с подобного рода нововведениями? В каких случаях возникает объект обложения торговым сбором?

Реорганизация в форме преобразования. Что необходимо знать «вмененщику»?

Этим летом Минфин выпустил разъяснения, касающиеся ряда процедурных моментов при реорганизации юридического лица в форме преобразования (Письмо от 29.07.2015 № 03 11 09/43662 ). В указанном документе речь идет о компании, применяющей систему налогообложения в виде ЕНВД, а также о налоговых последствиях такой реорганизации.

И снова об утрате права на применение патентной системы налогообложения

На страницах нашего журнала уже неоднократно поднимался вопрос, касающийся уплаты налогов коммерсантом при утрате им права на применение ПСНО . Предметом обсуждения здесь является п. 6 ст. 345.45 НК РФ, предписывающий предпринимателю в случае утраты данного права перейти на общий режим налогообложения с начала налогового периода, на который ему был выдан патент. В связи с этим неясными видятся действия налогоплательщика в случае совмещения им ПСНО и УСНО.