Методический журнал "Банковский ритейл"/

До определенного момента развитие ипотечных операций сдерживалось высокими темпами инфляции, нестабильностью рубля, низким уровнем доходов населения. За последние три года ситуация изменилась кардинальным образом. Объемы предоставляемых кредитов увеличиваются высокими темпами, число банков — участников рынка постоянно растет, ставки по кредитам продолжают снижаться, происходит дифференциация предоставляемых ипотечных кредитных продуктов в соответствии с потребностью клиентов.

Рынок ипотеки в России находится в стадии своего качественного формирования. В то же время наблюдаются высокие темпы его роста — все больше сделок на рынке недвижимости заключается с использованием ипотеки. Если в 2005 году доля сделок с ипотекой на рынке жилья составляла 3,5%, то в 2006 году уже 8,6%, а в 2007 году по итогам первого полугодия — 14%1.

Темпы развития ипотечного рынка превзошли самые смелые ожидания экспертов. Начиная с 2004 года объем выданных ипотечных кредитов увеличивается примерно на 30–35% ежегодно. Объем задолженности по ипотечным кредитам на 1 октября 2007 года вырос до 486,2 млрд руб., увеличившись в два раза по сравнению с 1 ян-варя 2007 года, по оценкам РИА «РосБизнесКонсалтинг» (РБК).

Однако, несмотря на высокую динамику развития ипотечного кредитования в России, абсолютные его объемы очень малы в сравнении с развитыми странами. Так, например, по данным, содержащимся в исследовании международного рейтингового агентства Standard & Poor`s на 01.01.2007, доля услуг ипотечного кредитования в российском ВВП была крайне низкая и составляла менее 2% (1,8% от ВВП) против 53% в США и 38% в странах Евросоюза2.

По суммарному объему ипотечного кредитования российский рынок отстает от европейского более чем в 300 раз, а по некоторым характеристикам приближается к развивающимся странам. Эксперты рынка считают, что в среднесрочной перспективе высокие темпы роста развития рынка ипотечного кредитования в РФ сохранятся, а правительство планирует увеличить долю объема ипотечного кредитования в ВВП до 5,5% к 2010 году, а к 2011 году достичь уровня 6,6% при ежегодном приросте ВВП на 10%4.

Кроме того, необходимо констатировать, что вклад ипотечных операций в финансирование покупки недвижимости в России остается пока крайне низким. Доля задолженности по ипотечным кредитам в ВВП составила чуть меньше 2%. Для сравнения, в странах Западной Европы отношение ипотечного долга в ВВП достигает 70%, в США — 50%, а в странах Центральной и Восточной Европы — 25%.

Россия пока еще входит в число стран с низким уровнем обеспеченности населения услугами ипотечного кредитования. На одного россиянина в настоящее время приходится около $20 задолженности по ипотечным кредитам, в то время как на жителя Польши — $300, Латвии — $550. В целом по Западной Европе показатель ипотечного долга на душу населения колеблется в пределах $17–25 тыс. Что касается России, то по разным оценкам услугами ипотечного кредитования пока воспользовались не более 2% населения.

Потенциал российского рынка ипотечного кредитованияПотенциал российского ипотечного рынка получает высокую оценку со стороны банков. Предпосылки такого оптимизма следующие:

1) неудовлетворенность населения жилищными условиями.

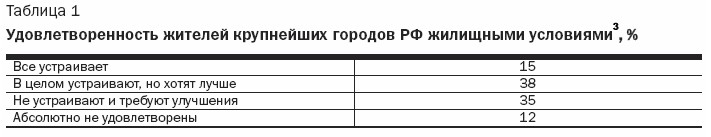

Состояние жилищного фонда сегодня не отвечает потребностям населения. Всего около 15% населения крупнейших городов РФ абсолютно удовлетворены своими жилищными условиями (табл. 1).

Количество аварийных и ветхих домов превышает предельно допустимую норму. По данным портала «Русьипотека», потребность в жилье составляет на сегодняшний день 1,5 млрд кв.м. Лишь незначительная часть этой потребности может быть удовлетворена на вторичном рынке — примерно 0,2 млрд. Таким образом, потребность в новом строительстве составляет около 1,3 млрд кв.м. Однако пока ежегодный ввод нового жилья в несколько раз отстает от этот показателя;

2) либерализация условий ипотечного кредитования со стороны банка.

Одной из тенденций на рынке ипотечного кредитования является постепенное снижение ставок до 12–15% в рублях и 9–14% в валюте. Однако в промышленно развитых странах ставка по ипотечным кредитам ниже: в США, например, она составляет 5–6% годовых, в Испании 3–4%. Однако объективно ставка по кредитам не может быть ниже уровня инфляции, который в 2006 году составил 9,8%;

3) перемещение ипотечных операторов в регионы.

Одной из отличительных особенностей сегодняшнего рынка ипотечного кредитования является перемещение ипотечных операторов в регионы. Московский рынок уже перенасыщен, в то время как за его пределами существует огромный неудовлетворенный спрос на ипотеку. Будет развиваться и межбанковская конкуренция: крупные государственные банки сразятся с иностранными, а крупные частные — с региональными5;

4) рост ипотечных программ.

Количество ипотечных программ неуклонно растет, одновременно происходит их постепенная переориентация на рыночные условия кредитования и рефинансирование. Собственные ипотечные программы активно продвигают Росбанк, УРАЛСИБ, Фора-Банк, МДМ-Банк и ряд других;

5) появление специализированных ипотечных банков.

В марте 2004 года образовался Городской Ипотечный Банк — третий после МИА и DeltaCredit специализированный ипотечный банк в России. В 2005 году начал работу Русский Ипотечный Банк, ОПТБанк поменял свое название на Банк Жилищного Финансирования, акцентируя внимание на развитии данного направления;

6) изменение схем рефинансирования.

В 2005 году крупные банки начали активно рефинансировать ипотеку, продавая портфели друг другу. Первая публичная межбанковская сделка по продаже ипотечного портфеля состоялась 31 декабря 2004 года, когда ДельтаБанк приобрел у банка DeltaCredit пул кредитов в размере $10 млн, далее последовала сделка Райффайзенбанка и Городского Ипотечного Банка. А уже в 2006 году были проведены первые сделки по секьюритизации ипотеки.

Таким образом, на данный момент есть все основания считать ипотечный бизнес одним из наиболее перспективных направ-лений банковской деятельности в России. Быстрый рост доходов населения при высокой потребности в новом жилье создает предпосылки для активного расширения объемов ипотечного кредитования. Этим и объясняется стабильный рост числа банков, осуществляющих ипотечное кредитование. По данным Банка России на 1 апреля 2006 го-да, их число составило 414 (или треть от общего количества действующих кредитных организаций Российской Федерации), а в 2007 году насчитывалось уже 520 кредитных организаций.

Система ипотечного жилищного кредитования не только является инструментом в решении важной задачи обеспечения граждан жильем, но и содействует реализации стратегически взаимосвязанных социальных, экономических и политических целей общества в целом, поскольку:

- она ориентирована на социально и экономически активные слои общества, что способствует формированию среднего класса, его социальной основы;

- посредством отлаженной деятельности механизма ипотечного кредитования происходит вовлечение инвестиций, в том числе иностранных, в реальный сектор экономики;

- система ипотечного кредитования играет существенную роль в укреплении легального сектора экономики, поскольку ориентирована на законные, надежно оцениваемые и прогнозируемые доходы граждан.

Однако кроме факторов, способствующих развитию системы ипотечного кредитования, есть и препятствующие факторы.

Сдерживающие факторы развития ипотекиРазвитие жилищной ипотеки в России сегодня сдерживается рядом факторов:

1) ограниченным платежеспособным спросом населения;

2) низкими объемами и невысоким качеством нового жилищного строительства в субъектах Российской Федерации, что обусловливает недостаточность предложений и высокую стоимость квартир на рынке жилья;

3) низкими темпами разработки и совершенствования законодательства о недвижимости и несогласованностью правовых актов. Например, очевидно, что большое значение для развития рынка жилья имеет земельное законодательство6;

4) неразвитостью инфраструктуры рынка жилья и жилищного строительства. Традиционными участниками жилищного рынка являются строительные компании, банки, производители строительных материалов, страховые компании, риелторские и оценочные агентства. При наличии этих структур в России не отлажена технологическая схема их взаимодействия, и, следовательно, невысока эффективность всей системы, завышены расходы на совершение сделок;

5) психологическими факторами, главным из которых является национальная особенность большинства населения — нежелание жить в долг;

6) большим количеством административных барьеров. Строительные и ипотечные компании, заемщики сталкиваются с труднопреодолимыми административными препонами;

7) большим количеством субсидий в этой сфере, их «слабой адресностью». Эта же причина негативно влияет на развитие вторичного рынка жилья;

8) высокими процентными ставками, в связи с чем ипотечное кредитование в России не становится массовым и большинство россиян не могут воспользоваться ипотекой;

9) непрозрачными источниками доходов граждан;

10) неразвитостью организационно-технологической и финансовой инфраструктуры в системе ипотеки.

Региональная экспансия на ипотечном рынкеВ настоящее время ипотечное кредитование является наиболее востребованным и динамично развивающимся направлением розничного бизнеса российских банков.

На данный момент ипотечные ссуды входят в продуктовый ряд практически всех круп-ных иностранных банков, развивающих в России розничное направление деятельности. Конкурентная борьба нарастает, все более значимым фактором в этих процессах становится постепенное расширение участия в российском банковском секторе иностранного капитала, растущий интерес к России крупнейших транснациональных финансовых корпораций. Наличие конкуренции стимулирует общее повышение качества банковского обслуживания и внедрение современных банковских технологий.

Развитие ипотечного кредитования как одного из направлений розничного кредитования дало толчок региональной экспансии и строительству национальных и региональных банковских сетей. В условиях обостряющейся конкуренции перед банками встает ост-рейшая задача увеличения точек присутствия банка на региональных рынках, банки активно реализуют стратегию «активного присутствия в регионах», появляются все новые отделения и дополнительные офисы. Регионы представляют значительный интерес для столичных банков с точки зрения недостаточной насыщенности их рынков финансовыми услугами, а значит, возможности получения дополнительной прибыли за счет географического расширения сферы деятельности.

Таким образом, можно констатировать, что развитие ипотечного рынка происходит от центра к регионам. Подавляющее большинство банков, предоставляющих ипотечные программы кредитования, находятся в Москве, именно там они конкурируют между собой за клиентов.

На сегодняшний день рынок ипотечного кредитования развит неравномерно — почти половина выдаваемых кредитов приходится на четыре региона: Москва, Московская область, Санкт-Петербург и Тюменская область. Оставшаяся половина приходится на остальные 83 региона Российской Федерации.

Однако сегодня имеет место тенденция к выравниванию региональных диспропорций на рынке ипотечного кредитования. Если в 2006 году доля четырех регионов составляла 44% от общего объема выдаваемых кредитов, то в 2007 году (по итогам первого полугодия 2007 года) — 34%.

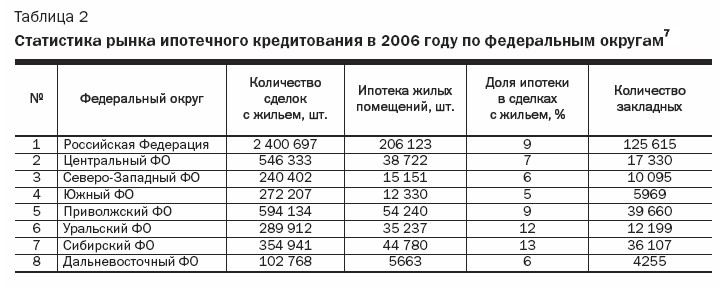

Самая большая сумма объема ипотечного кредитования приходится на Центральный Федеральный округ. Здесь ее отметка достигает 38,7 млрд руб. Меньше всего граждане обращаются к ипотеке в Дальневосточном Федеральном округе (табл. 2).

Стратегия активного географического расширения обусловлена активным развитием и огромным потенциалом региональных рынков недвижимости. Региональные рынки ипотечного кредитования характеризуются как высоко концентрированные, за исключением Москвы и Московской области. В связи с меньшим количеством игроков на региональных рынках, меньшей стоимостью недвижимости и более медленным ростом цен на нее выход в регионы для развития ипотечного кредитования выглядит наиболее при- влекательно.

Основная цель регионального развития банка — получение прибыли, поэтому естественно, что удаленные офисы в первую очередь открываются в «привлекательных» регионах. Для ипотечного кредитования эта привлекательность оценивается, прежде всего, по следующим критериям:

1) социально-экономическое развитие. Основным критерием экономического раз-вития региона является уровень средней заработной платы;

2) уровень финансовой грамотности населения. Измеряется объемом выданных населению кредитов, который определяет степень вовлеченности населения в кредитную систему;

3) уровень банковской конкуренции. Измеряется количеством банков, выдающих ипотечные кредиты, является отражением того, насколько благоприятны общие экономические и политические условия региона для развития банковского сектора;

4) развитие жилищного строительства. Характеризуется объемами и параметрами строительного сектора в регионе (вводимые в эксплуатацию квадратные метры жилой недвижимости);

5) доступность жилья. Определяется как соотношение темпов роста доходов населения и темпов роста цен на жилье, показывает относительную динамику платежеспособного спроса на рынке жилой недвижимости.

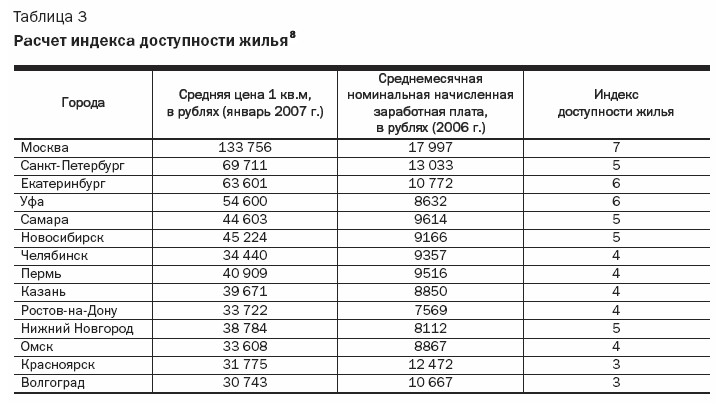

Важнейшим индикатором доступности жилья является показатель соотношения стоимости 1 кв.м жилья к уровню среднемесячной заработной платы в регионе. В Москве индекс доступности достиг уже отметки 7 (табл. 3). В регионах, где ипотека развивается ускоренными темпами, этот показатель равен примерно 4. Благоприятной ситуацией для активного развития ипотеки в регионе считается такая, при которой индекс доступности жилья меньше 4. Таким образом, очевидно, что Москва, Санкт-Петербург, а также большинство крупных городов с численностью населения больше 1 миллиона уже приблизились к стадии насыщения по ипотеке, и перспективы развития ипотеки именно за средними городами.

Инструменты региональной экспансии

Инструменты региональной экспансии

Важнейшими инструментами конкурентной борьбы в регионах являются агрессивная маркетинговая политика, а также стратегия вертикальной и горизонтальной диверсификации. Для достижения поставленных задач банку необходимо:

1) расширить и постоянно совершенствовать спектр предлагаемых клиентам продуктов по ипотеке и уровень сервиса;

2) развивать сеть каналов дистрибуции кредитных продуктов;

3) непрерывно совершенствовать системы управления рисками ипотечного кредитования и взыскания, а также повышать операционную эффективность;

4) развивать маркетинговую деятельность и повышать узнаваемость бренда;

5) постоянно совершенствовать эффективность функционирования и управ-ления;

6) привлекать к работе высокопрофессиональных специалистов для успешной реализации стратегии.

Совершенствование спектра продуктов по ипотеке

Расширение спектра ипотечных продуктов определяется прежде всего востребованностью того или иного продукта на рынке. На сегодняшний день на рынке наиболее востребованными являются следующие виды ипотечных кредитов:

- кредитование покупки на вторичном рынке жилья: квартир, таунхаусов, загородных домов;

- кредитование покупки строящихся квартир, таунхаусов, загородных домов;

- нецелевое и целевое кредитование под залог имеющейся недвижимости;

- рефинансирование ранее полученных в других банках ипотечных кредитов.

Относительно новым для российского рынка ипотечного кредитования продуктом является кредитование покупки земельного участка и кредитование под залог земельного участка.

На фоне роста стоимости жилья на вторичном рынке новостройки становятся наиболее доступным видом недвижимости. Однако многие клиенты опасаются приобретать квартиру в новостройках из-за нашумевшей проблемы обманутых дольщиков. Учитывая данную ситуацию, большинство банков предпочитают предоставлять ипотечные кредиты на приобретение квартир только на вторичном рынке жилья или на первичном рынке жилья в одобренных новостройках. С целью повышения уверенности клиента при приобре-тении квартиры в новостройке необходимо развивать сотрудничество с проверенными строительными компаниями.

Развитие сети каналов дистрибуции кредитных продуктов

Развитие каналов продаж является ключевым инструментом завоевания доли на региональном рынке ипотечного кредитования. Выделяют следующие основные каналы продаж ипотечных продуктов:

- сеть отделений банка;

- Интернет;

- контакт-центр (горячая линия);

- компании-партнеры (риелторские компании и ипотечные брокеры);

- мобильные продажи (активные продажи вне офиса банка);

- «банк на работе» (продвижение продуктов компаниям, являющимся клиентами по корпоративным продуктам).

Прежде всего необходимо определить, через какие каналы банк планирует продавать ипотечные продукты. После выбора каналов необходимо определить, какие каналы у банка уже имеются, какие необходимо создать и какие необходимо доработать.

Например, элементами стратегии развития каналов продаж могут быть:

- расширение сети отделений банка;

- разработка новых форматов отделений (создание ипотечных центров);

- создание отдельного интернет-сайта ипотечных продуктов банка;

- покупка отдельного телефонного номера для ипотечной горячей линии, построение процесса продаж через нее;

- отбор и установление отношений с компаниями-партнерами.

Развитие маркетинговой деятельности и повышение узнаваемости бренда

Развитие маркетинговой деятельности долж-но базироваться прежде всего на проведении рекламной кампании в российских регионах, направленной на повышение узнаваемости в точках присутствия и поддержку предлагаемых ипотечных программ.

Основополагающий принцип рекламной деятельности банка, развивающего ипотеку в регионах, — реклама имиджа. Стратегической задачей является превращение положительного внутреннего имиджа во внешний. Инструментом достижения поставленной цели является функциональность рекламы — реклама в различных ее проявлениях должна быть полезной, приятной, удобной, дающей пищу для размышлений и собственных выводов.

Совершенствование эффективности функционирования и управления

Для формирования и обеспечения эффективности управления филиальной сетью банка необходимо осуществлять постоянный контроль и мониторинг показателей деятельности филиалов. Необходимо проводить ежеквартальный анализ результатов работы филиала, в котором будет отслеживаться динамика основных показателей: активов, раз-вития коммерческой сети, клиентской базы, ресурсной базы, динамики ипотечного кредитования, электронных платежных систем, а также динамика доходов, расходов и прибыли. По результатам проведенных анализов необходимо разработать меры по улучшению деятельности каждого филиала и по отдельным направлениям бизнеса.

Совершенствование системы управления рисками ипотечного кредитования и взыскания

Банковская политика управления рисками должна включать работу над следующими блоками:

- процесс верификации клиентов и информации;

- процесс андеррайтинга и принятия решения;

- операционные риски в продукте;

- процесс взыскания долгов (collection);

- резервирование.

Привлечение к работе высокопрофессиональных специалистов для успешной реализации стратегии

Привлечение к работе высокопрофессиональных специалистов является немаловажным фактором успешной работы, так как, без-условно, человеческий фактор играет немаловажную роль. Нанимаемые сотрудники должны быть обучены, тренинговая программа должна включать в себя блок по ипотечному продукту, обучение работе с ИТ-системами банка, так как эти составляющие являются основой высокого уровня сервиса.

Успешное развитие на региональных рынках обеспечивается рядом факторов:

1) достаточной ресурсной базой для успешной конкуренции с региональными банками;

2) сбалансированным ростом кредитного портфеля и стабильным кругом заемщиков;

3) наличием в банке отлаженной системы управления кредитными рисками.

Все вышеуказанные факторы должны поз-волить банку сохранить качество кредитов на высоком уровне в среднесрочной перспективе и помочь занять лидирующие позиции в регионах на рынке ипотечного кредитования. Конкурировать на региональном рынке целесообразно за счет максимального упрощения и сокращения сроков рассмот-рения кредитной заявки, а также развития новых, более привлекательных с точки зрения заемщиков, ипотечных программ.

Таким образом, разработка региональной стратегии продвижения кредитных продуктов на рынок ипотечного кредитования — это сложная задача, требующая для своего решения комплексного подхода. В то же время региональная экспансия банка является надежным средством увеличения прибыльности, повышения уровня клиентского обслуживания и увеличения собственной доли в основных сегментах рынка и должна стать одним из стратегических направлений большинства крупных банков России.

1 Официальный сайт АИЖК.

2 www.cbrf.ru

3 Аналитический обзор РБК «Поведение потребителей на рынке ипотечного кредитования». — Москва, 2006.

4 Russian Mortgage Market // Merrill Lynch. 5 February 2007.

5 Аналитический обзор РБК «Поведение потребителей на рынке ипотечного кредитования». — Москва, 2006.

6 Земельный кодекс России в момент его принятия в 2000 году содержал не менее чем в 29 статьях отсылки на законы или нормы, которые только предстояло создать. Только в 2004 году Правительство России приняло Федеральный закон РФ от 21.12.2004 № 172-ФЗ «О переводе земель или земельных участков из одной категории в другую».

7 Источник: ЦБ РФ, актуальность: 01.01.2007.

8 Источники: данные по среднемесячной заработной плате — Госкомстат РФ; данные по средней стоимости 1 кв.м — www.rusipoteka.ru; расчеты автора.

Начать дискуссию