Методический журнал «Международные банковские операции» №2/2008/

Расширение связей внутри одного экономического пространства, с одной стороны, нивелирует глобальные прогнозируемые риски (транзакционные, внешнеэкономические и др.), с другой же — способствует проявлению рисков, присущих непосредственно действующему бизнесу. Таким образом, с одной стороны, у нас есть «инвестор», заинтересованный в оптимальном размещении своих средств, с другой — «заемщик», нуждающийся в финансировании своего бизнеса.

На развивающихся рынках «инвестор» может столкнуться с нестабильностью политического режима, коррупцией, гражданскими беспорядками, дефолтами и другими событиями в стране, где он планирует разместить свой капитал. Для преодоления такого плана неопределенностей проводится анализ риска, определяющего вероятность того, что суверенное государство (или независимый кредитор в определенной стране) не будет иметь возможности (желания) выполнить свои обязательства по отношению к иностранному кредитору (или «инвестору»).

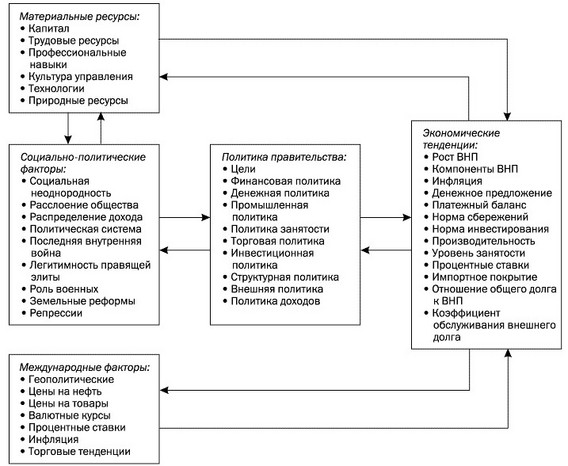

Страновой риск является многофакторным явлением, характеризующимся тесным переплетением множества финансово-экономических и социально-политических переменных.

В рамках общего странового риска выделяют некоммерческий (политический) и коммерческий риски.

Коммерческий риск может быть как на уровне государства (страны), то есть риском неплатежеспособности при предоставлении займа иностранным государством, так и на уровне компаний — трансграничным риском, то есть риском того, что при проведении экономической политики отдельная страна (государство) может наложить ограничения на перевод капитала иностранным инвесторам.

Некоммерческий (политический) риск предполагает вероятность финансовых потерь для компании в результате воздействия неблагоприятных политических факторов в стране размещения инвестиций.

До середины 1980-х годов прошлого столетия основное внимание при оценке странового риска уделялось экономическим и технологическим областям и менее — политическим и социальным. К пересмотру этой тенденции привели активные исследования в плане разработки соответствующих социальных индикаторов, которые могли бы использоваться наряду с экономическими составляющими (например, ВВП, индекс потребительских цен).

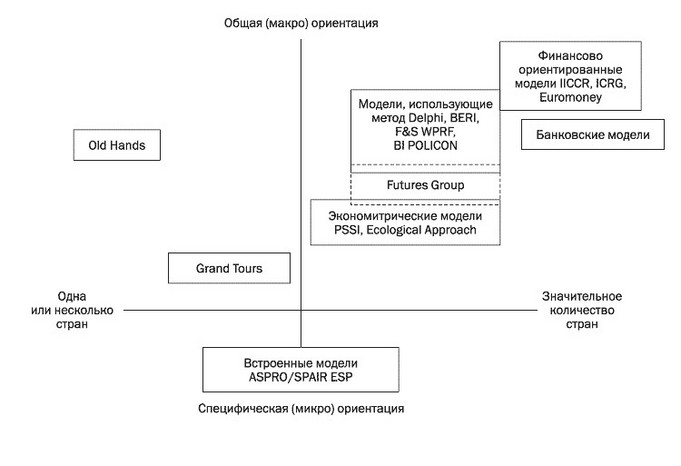

До 1970-х годов большинство компаний строило политический анализ климата в стране на основе качественных оценок при помощи методов «старых знакомств» (old hands) и «больших туров» (grand tours). Анализ проводился не регулярно, а только тогда, когда на карту был поставлен вопрос о новых инвестициях. Если риск представлялся высоким, то инвестиции либо не размещались, либо к стоимости проекта добавлялась «премия за риск» для учета высокой вероятности потерь. Недостатком этих методов является то, что возможно «приукрашивание» полученной информации.

Наиболее систематичным является метод Delphi, в соответствии с которым на первом этапе аналитики компании разрабатывают систему переменных для конкретного случая, а затем привлекают достаточное количество экспертов, которые определяют вес каждой переменной для рассматриваемой страны. Здесь возможным минусом является чрезмерная субъективность оценок.

Рис. 1. Факторы, влияющие на оценку рисков1

Соответственно возникла необходимость разработать комбинированный метод, который позволил бы соединить субъектив- ное восприятие незнакомой среды той или иной компании с количественным анализом объективных данных для формирования общего восприятия (GESTALT) странового риска.

Более широкое развитие моделирование политических и экономических рисков получило к началу 1980-х годов. Рост задолженности развивающихся стран вызвал интерес к рискам неплатежеспособности. Специфическая природа данных рисков привела к систематическому анализу макроэкономических данных. Мировой кризис конца 1990-х годов привел к необходимости существенно пересмотреть количественные оценки странового риска практически для всех стран в сторону увеличения. Характер развития кризиса выявил глобальную взаимосвязь экономик различных государств («принцип домино»), что привело к ограничению применяемых традиционных методов оценки риска и необходимости разработки новых подходов.

Конечно, количественная оценка странового риска имеет определяющее значение для принятия решения об инвестициях в зарубежных странах. Поэтому появилась концепция «мирового портфеля», в соответствии с которой доли вложения средств в активы различных государств должны распределяться обратно пропорционально их страновому риску.

Количественный подход к оценке странового риска позволяет сравнивать различные страны по степени риска, используя единый числовой фактор риска, который суммирует относительное влияние определенного количества социально-политических факторов посредством различных политических и социальных индикаторов (формула 1).

R = R(q1, q2, q3, …, qn) = R(qi), i = 1, …, n, (1)

где R — многофакторная функция, зависящая от значений учитываемых факторов (qi — совокупность значений i-го фактора).

Главными недостатками количественных методов является использование узкого определения политического риска и концентрация на ограниченном количестве факторов риска, таких как политическая нестабильность, валютный контроль и экспроприация. Полный список возможных рисков с разной степенью потенциального влияния на иностранные инвестиции гораздо шире и включает несколько сотен политических, экономических и социально-культурных факторов. Выбор факторов и определение их относительного веса остается основной проб-лемой количественного метода.

Также проблема заключается в том, что попытка приспособить количественную шкалу рисков для международных сравнений наталкивается на отраслевую ориентированность большинства страновых рисков. Например, добывающие отрасли гораздо больше подвержены экспроприации, чем высокотехнологичные производственные отрасли. Более того, то, что рассматривается как фактор риска для большинства отраслей, вполне может быть фактором дополнительных возможностей для некоторых других отраслей. Поскольку различные страны обладают различным относительным уровнем риска для разных инвесторов, то соответственно сфера применения количественной шкалы странового риска сужается.

Для раннего обнаружения благоприятных или неблагоприятных тенденций в стране может использоваться метод агрегированных статистических данных. На этой основе были разработаны две модели — Political System Stability Index (PSSI) и Ecological Approach, основанные на точных причинных взаимосвязях и опирающиеся в первую очередь на эконометрические и другие объективные данные.

Другую группу составляют экспертные оценки, являющиеся обычно конечным продуктом многоступенчатого консультационного процесса, который может вовлекать метод Delphi. Некоторые из этих отчетов используют эконометрические данные, но их основной характеристикой является прогрессивное присвоение рейтингов достаточно большого количества стран. Первой компанией по ранжированию стран стала служба BERI (Business Environment Risk Index). Эта система оценки основана на придании каждому виду риска определенного весового коэффициента, отражающего его значимость для успеха в бизнесе.

Составление рейтинга стран по уровню риска включает в себя несколько этапов:

- выбор переменных (политическая стабильность, степень экономического роста, степень инфляции, уровень национализации и др.);

- определение веса каждой переменной (максимальный вес имеет переменная политической стабильности);

- обработка показателей по методу Delphi с использованием экспертной шкалы;

- выведение суммарного индекса, теоре-тически располагающегося в пределах от 0 до 100 (минимальный индекс означает максимальный риск, и наоборот).

Как правило, индексы стран не достигают крайних значений. Сравнительные рейтинговые системы, использующие схожие методологии, разрабатываются консалтинговыми фирмами Frost & Sullivan (the World Political Risk Forecast), Business International and Data Resources Inc. (Policon). Большинство из них доступны в режиме онлайн, и, как в случае с Policon, пользователи могут исключать вес различных переменных либо включать свою собственную оценочную информацию.

Cуществуют еще также две финансово-направленные рейтинговые системы — Institutional Investor’s Country Credit Rating и Euromoney’s Country Risk Index, охватывающие 109 и 116 стран соответственно.

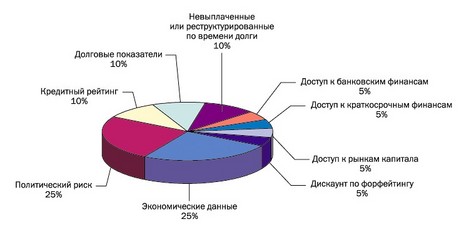

В модели Euromoney рейтинг странового риска составляется путем комбинирования по 9 категориям: экономические данные (25% в оценке), политический риск (25%), долговые показатели (10%), невыплачиваемые или реструктурированные во времени долги (10%), кредитный рейтинг (10%), доступ к банковским финансам (5%), доступ к краткосрочным финансам (5%), доступ к рынкам капитала (5%), дискаунт по форфейтингу (5%). При этом оценка политического риска производится на основе экспертных заключений по шкале от 0 (высокий риск) до 10 (низкий риск). Результирующее значение странового риска варьируется от 0 (наибольший риск) до 100 (наименьший риск). Данные числовые значения конвертируются в 10 буквенных категорий — от ААА до N/R.

Более 25 лет назад у международных инвесторов возникла необходимость оценивать риски при вложении инвестиций в различные программы и проекты отдельных стран. В результате появились компании, которые стали с использованием определенного рейтинга стран, их образований и хозяйствующих субъектов осуществлять прогноз по рискованности финансовых вложений. Такие оценки стали публиковаться. Первоначально этим занимались отдельные группы при крупных компаниях или банках, затем были созданы специальные рейтинговые агентства. Конечно, лидирующие позиции в данном вопросе занимают компании «большой тройки».

Рис. 2. Категории данных в оценке странового риска по модели Euromoney

Разработка стратегии поведения иностранных компаний в стране вложения инвестиций строится на тщательном анализе как объективных (уровень инфляции, состояние экономики и т.д.), так и субъективных (роль ключевых фигур государства, структура власти, их влияние на ведение бизнеса) факторов.

Каждое агентство имеет свои показатели, экспертные веса, шкалу рейтинга, которые преимущественно представлены буквенным выражением.

Что касается агентства RusRating, то страновой риск нами безусловно учитывается при присвоении рейтинга субъекту хозяйствования. Кроме того, наличие в шкале рейтингов от ААА до D2 позволяет клиентам агентства RusRating сочетать их с аналитическими исследованиями и рейтингами бан-ков других стран и других национальных агентств. При соотнесении рейтингов здесь важно не столько буквенное обозначение, сколько экономический смысл, вкладываемый в тот или иной рейтинг.

Смысловое толкование буквенных обо- значений рейтинга отражает степень надежности рейтингуемого объекта и уровня раз-вития его рыночных позиций, позволяющих «инвестору» установить первоначальные критерии взаимодействия.

Основные параметры комплексного исследования всех аспектов деятельности рейтингуемого объекта основываются на принципах «мозаики», когда компоненты финансового и нефинансового анализов дополняют и подтверждают друг друга, формируя единую картину деятельности рейтингуемого объекта.

Все рассмотренные модели оценки странового риска имеют определенные преимущества и недостатки.

Экспертные системы критикуются за то, что в них не всегда четко прослеживаются причинные отношения.

Эконометрические модели зачастую страдают сложностью обеспечения текущими источниками данных большинства независимых переменных, необходимых для анализа.

Встроенные модели могут быть дороги, продолжительны во времени и географически ограничены.

Поэтому оптимальный подход должен сочетать лучшие стороны каждого из методов и давать возможность измерять макрориски и интерпретировать их применительно к специфическим условиям, что и делается рейтинговыми агентствами.

В большинстве европейских стран роль рейтингов (как страновых, так и хо- зяйствующих субъектов) и рейтинговых агентств настолько велика, что зачастую выход эмитента на рынок заимствований без наличия рейтинга невозможен. В этом случае эмитент ищет альтернативные источники заимствования или его ценные бумаги попадают в разряд junk-bonds (мусорные облигации с высокой процентной ставкой). Большое количество институциональных инвесторов не имеют возможности пополнять свои портфели долговыми ценными бумагами, не имеющими рейтинга (имеется в виду инвестиционного класса). Таким образом, у эмитента облигаций, не имеющего кредитного рейтинга, нет реальной возможности занять средства на рынке по приемлемой ставке.

Зная кредитный рейтинг эмитента, «инвестор», с одной стороны, избавляется от необходимости проведения кропотливого анализа финансовой отчетности, с другой — у него появляется возможность более взвешенно подходить к формированию инвестиционной стратегии, уменьшающей риски портфеля.

Наличие рейтинга у «заемщика» далеко не означает, что агентство «рекламирует» его деятельность, но он таким образом заявляет о себе и заявляет открыто, что создает благоприятный климат для инвестиционного сообщества.

Рис. 3. Классификация моделей по их ориентации и географическому охвату3

_________________________________

1 Источник: Kennedy Ch.R. Political Risk Management.

2 Более подробно со шкалой рейтингов можно ознакомиться на сайте агентства RusRating (www.rusrating.ru).

3 Источник: Kennedy Ch.R. Political Risk Managem

Автор - агентство «РусРейтинг», аналитик

Начать дискуссию