В международной практике синдицированное кредитование является достаточно распространенным явлением. В России данный рынок в полной мере оформился лишь в 2004 году и, несмотря на многочисленные, в том числе законодательные, препятствия, имеет весьма обнадеживающие перспективы. Особенно важным представляется развитие сегмента рублевого синдицированного кредитования региональных заемщиков.

Синдицированный кредит как источник финансирования обладает рядом преимуществ в сравнении с другими инструментами. Во-первых, это относительно дешевые деньги1. Во-вторых, их проще собрать, например, если сравнивать с привлечением аналогичной суммы от частных вкладчиков. В-третьих, синдицированное кредитование позволяет банкам аккумулировать ресурсы для финансирования крупных заемщиков. Для российских банков, которые достаточно малы и по международным меркам, и в сопоставлении с лидирующими отечественными компаниями, это очень важно. В-четвертых, синдикация позволяет банкам избежать чрезмерной концентрации рисков, распределяя их между участниками синдиката. В целом для банковской системы развитие синдицированного кредитования способствует повышению ее устойчивости. В-пятых, практика взаимодействия с финансово-кредитными организациями на международной арене укрепляет позитивное реноме банка на внешнем и внутреннем рынках, увеличивает число финансовых институтов, готовых работать с банком.

Основными ограничителями развития кредитования реального сектора экономики являются низкая капитализация банковской системы России и требования по соблюдению пруденциальных норм. В этой ситуации эффективным инструментом развития кредитных отношений может стать синдицированное кредитование.

Суть синдицированного кредита заключается в объединении нескольких банков для предоставления кредита, что позволяет аккумулировать необходимый объем денежных ресурсов и распределить риски между всеми участниками сделки.(2)

В международной практике синдицированное кредитование является достаточно распространенным явлением. Так, по данным американской консалтинговой компании Thomson Financial, по итогам первого полугодия 2005 года рынок синдицированных кредитов вырос до $1,5 трлн. Крупнейший синдицированный кредит за этот период привлекла General Electric Capital Corp. ($20,4 млрд), а в Европе самым значительным заемщиком стала компания Volkswagen ($15,3 млрд)(3).

Целью предоставления синдицированного кредита могут являться: торговое финансирование, рефинансирование, финансирование приобретений, проектное бридж-финансирование, финансирование капитальных затрат, финансирование накопления кредитного портфеля и т.д.(4)

Механизм синдицированного кредитования предполагает типичное разделение финансового рынка на первичный и вторичный. На первичном рынке стратегические потенциальные инвесторы, имеющие значительную концентрацию капитала, формируют потенциальную ресурсную базу, необходимую конкретному заемщику.

Затем выделяют функциональные либо организационные обязанности каждого стратега и в соответствии с целевыми установками входят в формальную либо юридически оформленную структуру в виде синдиката, который векторно направляет кредитные ресурсы конкретному заемщику. Вторичный рынок предполагает передачу полностью (частично) доли кредита более мелким инвесторам (банка, фондам, частным лицам). Дробление кредитов позволяет снять нагрузку с крупных инвесторов и потенциально может привести их к витку новых кредитов в рамках консорциума. Мелкие инвесторы получат возможность доступа к инвестиционно привлекательным секторам экономики, приобретая определенную часть кредита. Эластичность данных инструментов и доля аналогичности инструмента рынка долговых обязательств позволяют инвестировать средства, получать более высокую доходность и увеличивать масштабность кредитования(5).

В общих чертах процесс организации синдицированного кредитования выглядит следующим образом(6):

> выбор инструмента и анализ рынка — определение потребностей в финансировании, двухсторонние консультации с банками, определение списка потенциальных организаторов;

> подготовка запроса на финансирование (RPF) и рассылка банкам требований к срокам, графику погашения, обеспечению, валюте. Возможно предоставление первичного информационного пакета с указанием ожидаемых ценовых параметров и сроков ожидаемого предложения;

> выбор организатора — выбор и назначение внешних юридических консультантов организатора, распределение ролей (в случае нескольких организаторов), согласование списка банков — потенциальных инвесторов, подготовка подробного информационного меморандума, формирование приглашения для рассылки потенциальным инвесторам, подготовка в случае необходимости роуд-шоу. Для характеристики банков — участников синдицированного кредитования необходимо выделить функции, которые в принципе должны выполнять банки — участники синдиката1:

> регулирование и согласование всех вопросов по сделке с заемщиком до оформления кредитного договора; > отбор банков-участников; > согласование подписываемой документации между заемщиком и банками-участниками;

> общение с юристами по поводу подготовки документации;

> анализ проекта и заемщика; > кредитование (фондирование) сделки;

> сбор необходимых сумм с банков-участников; > перевод средств заемщику;

> контроль за целевым использованием кредита;

> распределение между банками полученных от заемщика средств (возврат основной суммы долга, процентов); > администрирование выданного кредита;

> информирование банков-участников о ходе синдикации и реализации проекта;

> согласование всех вопросов, возникающих как у заемщика, так и у банков, ответы на запросы заемщика после подписания кредитного договора;

> отслеживание и проверка обеспечения по кредиту.

В России рынок синдицированного кредитования начал развиваться с конца 1995 года. До июня 1998 года кредиторами выступали исключительно зарубежные банки, причем до 1997 года основными заемщиками были только крупные российские банки и лишь затем — компании топливно-энергетического комплекса. Основной объем внешних синдицированных заимствований пришелся на 1997 год и составил $10 млрд (в 1996 году — всего $250 млн), из них свыше 65% — кредиты Газпрому. Первым синдицированным кредитом, организованным российским банком (банк «Еврофинанс»), был кредит на $25 млн, предоставленный компанией «АЛРОСА» в 1998 году. Кризис 1998 года жестко отразился на рынке синдицированных заимствований. Так, в 1999 году сумма кредитов сократилась до уровня 1996 года и составила $230 млн(7).

С 2000 года началось оживление на рынке синдицированного кредитования. Однако дело ЮКОСа, по мнению некоторых экспертов, негативно отразилось на развитии этого рынка8. В результате национальный рынок синдицированного кредитования в полной мере оформился лишь в 2004 году9. По данным Cbonds, в 2005 году накопленный объем рынка синдицированных кредитов составил $43 806 млрд, в 2006 — $36 580 млрд, в 2007 году — 192 048 млрд(10.)

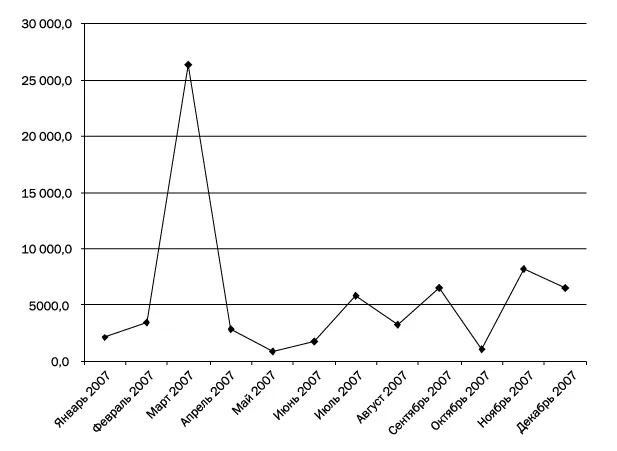

Рис. 1. Объем предоставленных синдицированных кредитов в России ($ млрд)

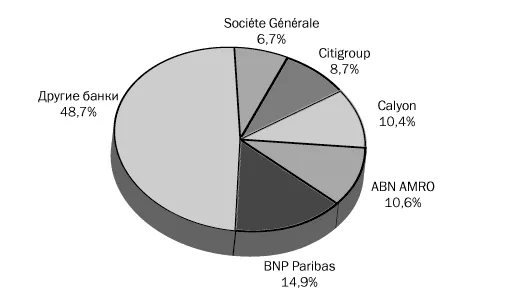

Рис. 2. Крупнейшие банки — организаторы синдицированных кредитов в России по итогам 2007 года

На рисунке 1 показана динамика объемов предоставленных синдицированных кредитов в 2007 году.

Основную долю на рынке синдицированного кредитования занимают иностранные банки. Лидирующие позиции по итогам 2007 года принадлежат пяти инвестиционным банкам: BNP Paribas, ABN AMRO, Calyon, Citigroup, Sociйte Gйnйrale, которые в совокупности занимают более 50% рынка (рис. 2).

По прогнозам к 2010 году объем российского рынка синдицированных кредитов превысит $90 млрд(11).

Анализ российского рынка синдицированного кредитования свидетельствует о том, что большинство кредитов предоставляется в иностранной валюте, а лидирующие позиции занимают иностранные банки. Данная ситуация сложилась вследствие ряда объективных факторов:

> иностранные финансовые институты имеют высокую капитализацию, в десятки раз превышающую капитализацию российских банков; > у них имеется многолетний опыт проведения операций по синдицированному кредитованию иностранными банками;

> иностранные организаторы имеют отличную репутацию, которая привлекает первоклассных заемщиков.

Можно предположить, что в ближайшее время данная ситуация существенно не изменится. В этих условиях российским банкам необходимо развивать сегмент рублевого синдицированного кредитования региональных заемщиков. Развитию данного сегмента будут способствовать: поддержка со стороны ЕБРР, увеличение ликвидности рублевого рынка, прогнозируемость курса национальной валюты, введение ее конвертируемости, рост розничного и корпоративного кредитования в рублях банками, появление на рынке средних и мелких заемщиков. Развитие регионального механизма синдицированного кредитования с участием региональных банков может стать для крупных и средних российских банков альтернативой расширению филиальной сети.

Синдицированное кредитование на современном этапе является одним из наиболее перспективных способов проникновения крупных банков в регионы(12).

Также развитию рублевого сегмента рынка синдицированного кредитования способствовало появление ставки «МосПрайм». Ставка «МосПрайм» была предложена в 2005 году Национальной валютной ассоциацией РФ и рассчитывается на основе объявляемых восемью крупными российскими банками ставок предоставления рублевых кредитов со сроками 1, 2 и 3 месяца для первоклассных финансовых инструментов. Данная ставка в определенной мере отражает состояние и динамику депозитного рынка. Оценить связь «МосПрайм» с доходами населения пока затруднительно, так как индекс стал публиковаться с середины 2005 года. Заслуживают также внимания ипотечные программы на российском рынке, привязанные к международной ставке LIBOR. Банки, выдающие такие кредиты, скорее всего, привязывают ставки по кредитам к стоимости своего фондирования(13.)

Развитие синдицированного кредитования в регионах будет иметь положительный эффект как для банков, так и для заемщиков.

Для банков положительные тенденции использования консорциального финансирования заключаются в:

> расширении кредитной экспансии в условиях неограниченности ресурсов;

> повышении конкурентоспособности региональных банков и сохранении приоритетности на банковском рынке;

> диверсификации кредитных рисков и их минимизации;

> улучшении качества кредитных портфелей участников и оценке заемщика.

Для региональных заемщиков привлечение синдицированных кредитов также имеет ряд преимуществ:

> привлекаемые таким образом ресурсы являются более «длинными» и «дешевыми» по сравнению с традиционными кредитами, из-за того что источники кредитования диверсифицированы;

> срок организации синдицированного кредита оказывается меньшим по сравнению с выпуском облигаций, поскольку не требуется регистрации проспекта эмиссии в ФСФР;

> заемщик создает публичную кредитную историю у большого числа кредиторов;

> нет необходимости предоставлять информацию по МСФО.

Для многих региональных компаний привлечение синдицированных кредитов может стать первым опытом проведения публичных сделок, что пригодится при организации в дальнейшем облигационного займа. В то же время привлечение заемщиком синдицированного кредита потребует от него наличия кредитной истории, предоставления отчетности, раскрытия структуры собственности предприятия. Многие предприятия пока слабо представляют себе преимущества синдицированного кредитования по сравнению с традиционным.

Развитие синдицированного кредитования сталкивается с рядом проблем.

1. Отсутствие доверия между российскими банками. Кризис ликвидности в 2004 году показал уязвимость и неустойчивость многих российских кредитных организаций. Высокий риск также связан с возможностью отзыва у банка-партнера лицензии в связи с нарушением законодательства в области противодействия отмыванию (легализации) доходов, полученных преступным путем, и финансированию терроризма.

2. Несовершенство законодательной и нормативной базы. В российской законодательной и нормативной базе отсутствуют отдельные документы, которые бы регулировали синдицированное кредитование. Трудность состоит в том, что в большинстве законодательных актов, таких как Гражданский кодекс, синдикации упоминаются косвенно и для их проведения установлены лишь общие правила. При этом документы Банка России, регулирующие синдицированное кредитование, не соответствуют стандартам, которые применяют иностранные организаторы. Кроме того, на рынке практически отсутствуют наработанные судебные прецеденты(14).

3. Неоднородность возможностей различных банков. Банки имеют разный размер собственного капитала и разную структуру пассивов.

При исследовании перспектив синдицированного кредитования возникает вопрос разработки методологического подхода к развитию данного инструмента. Для внедрения синдицированного кредитования в практику региональных банков необходимо провести институциональные преобразования и, прежде всего, создать единый банк-агент.

Единый банк-агент выступает в роли финансово-расчетного центра. Основными его функциями являются(15):

> сбор воедино аккумулируемых ресурсов и ведение непрерывного мониторинга их использования;

> все расчетные операции;

> руководство централизованными фондами, в которые отчисляется часть доходов участников инвестиционного проекта или программы;

> установление единых норм финансовой политики в рамках инвестиционного проекта или программы.

Важно также в банковском сообществе выработать общие подходы и правила организации синдицированного кредитования. Этому может способствовать проведение конференций под эгидой АРБ, на которой участники делились бы опытом организации консорциального финансирования.

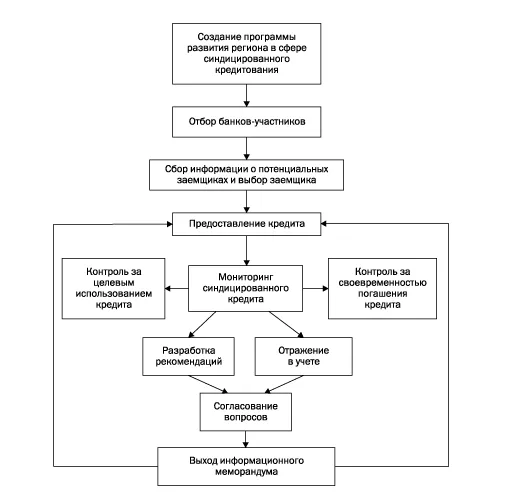

Рис. 3. Модель управления синдикатом

Так, за рубежом важную роль в поддержке рынка синдицированного кредитования играет организация Ассоциации участников кредитного рынка (Loan Market Association).

Ассоциация собирает и распространяет между своими участниками информацию о вновь заключенных синдицированных кредитах, процентных ставках по всем кредитам на первичном и вторичном рынках, участниками которых являются банки — члены Ассоциации. Публикуются аналитические работы о ситуации на рынке, его тенденциях, список действующих кредитов и их описание. На интернет-сайте Ассоциации можно найти также стандартный пакет документации для синдицированного кредита, подготовленный в соответствии с английским правом, наиболее часто используемым на рынке синдицированных кредитов в Европе(16).

Система работы с синдицированными кредитами может осуществляться по схеме, представленной на рисунке 3. Описание процедуры на этапах подготовки и организации банковских синдикатов показывает, что проблемы консорциального кредитования вполне разрешимы. Участие в программах синдицированного кредитования дает региональным банкам возможность на взаимовыгодной основе обращать свободные денежные ресурсы и высокодоходные активы, а также привлекать и удерживать на обслуживании крупных клиентов. Синдикация продуктов может проходить с использованием стандартного набора финансовых инструментов, таких как векселя, сделки РЕПО, кредитные линии. При разработке и участии в программах синдицированного кредитования сформированный консорциум должен руководствоваться принципами партнерства и принципом соблюдения интересов участников синдиката. Можно определить следующие основные задачи для расширения регионального рынка синдицированных кредитов:

1) обеспечение нормативно-правовой базы по процедуре консорциального кредита;

2) содействие эффективной трансформации сбережений в инвестиции и создание инфраструктуры инвестиционного рынка;

3) предоставление государственных гарантий по синдицированным проектам как инновационной составляющей рынка банковских услуг;

4) отработка технологии для активного поддержания рынка (17).

Данные задачи должны решаться поэтапно, по мере развития рынка синдицированного кредитования.

Начать дискуссию