При кредитовании малого бизнеса страховые компании готовы страховать имущество и жизнь, но не финансовые риски.

В прошлом году рост в секторе кредитования предприятий малого бизнеса (объем выручки до 5 млн долларов в год) превысил показатели корпоративных и розничных кредитов. Сегодня даже банки, которые по своей специфике не могут кредитовать малый бизнес (МБ), так или иначе стремятся поучаствовать в процессе. Так, Евразийский банк развития, который кредитует проекты от 30 млн долларов, разворачивает программу кредитования МБ через сеть банков-партнеров. Увеличение объемов кредитования неизбежно ведет и к росту потенциального «страхового поля», из-за этого страховые компании стремятся внедрять адаптированные для нужд МБ продукты.

Примерно на 20% за прошлый год, по данным СК «Ренессанс-Страхование», вырос объем кредитования и страхования малого бизнеса. Другие эксперты оценивают прошлогодний рост вплоть до 60%. Но активизация страхования МБ происходит не только потому, что этого требуют банки. Крупный бизнес для страховщика опасен тем, что уход даже одного клиента может серьезно отразиться на его деятельности, поэтому все чаще СК обращаются к предприятиям малого бизнеса, предлагая более широкий набор страховых продуктов. Толкает к более активной работе с небольшими предприятиями и растущая конкуренция в секторе корпоративного бизнеса. «Если раньше при диалоге со страховыми компаниями основным аргументом был объем кредитного портфеля корпоративных клиентов, то теперь ни одни переговоры не проходят без обсуждения роста доли кредитов, выданных банком малому бизнесу», — приводит показательный пример Алексей Доманов, заместитель начальника департамента малого и среднего бизнеса Русского банка развития.

Его коллега Елена Махота, директор департамента малого и среднего бизнеса Промсвязьбанка, признает, что страховые компании в сложившихся условиях вынуждены создавать «более гибкие и лояльные продукты для клиентов МБ, но за повышенные страховые вознаграждения. Не стоит забывать, что этот рынок еще довольно молодой и зачастую несет непредвиденные риски. Но снимают сливки именно те страховые компании, которые оказываются более лояльными к клиентам, мобильными к созданию продуктов и предоставляют лучший сервис».

Конкретные результаты взаимодействия банков и страховщиков в виде определенной доли выданных МБ кредитов со страховым покрытием пока оценить непросто: разбег мнений экспертов очень широк — от 40 до 90%. Здесь стоит помнить о том, что ряд банков делит клиентов, которые формально относятся к малому бизнесу, на три категории соответственно размеру кредита: крупные, средние и микрокредиты по 10–30 тыс. долларов. По последним страховка не требуется практически никогда, а по двум другим видам, по данным СК «РОСНО», страхуется порядка 80%. Сложности с оценкой объемов страхования МБ связаны еще и с тем, что даже специалистам банков бывает трудно ответить на вопрос, к какому сектору относятся кредиты, когда руководитель предприятия закладывает в банк свою квартиру или машину. Тогда и страховщик не может четко сказать, застраховал он физическое лицо или небольшое предприятие.

«По нашей оценке, за 2006–2007 годы большая часть кредитов малому бизнесу выдавалась со страховым покрытием, так как это в основном были кредиты с залогом имущества. Только с 2007 года банки начали активно внедрять программы беззалогового кредитования малого бизнеса, повышать суммы беззалоговых кредитов до 600 тыс.–1 млн рублей», — такие цифры приводит Анна Малышева, начальник управления кредитования среднего и малого бизнеса Русь-Банка.

Риски — выше некуда

Многие страховщики признают, что работать с представителями малого бизнеса удобно, они мобильны и всегда стараются максимально быстро предоставить документы. Правда, этим плюсам противопоставляется слишком большое количество проблем и рисков, среди которых общеизвестная халатность предпринимателей в ведении налогового и бухучета, отсутствие финансового анализа, квалифицированных кадров и планирования деятельности компании.

Негативная для страховщика особенность взаимодействия с МБ — это необходимость работать быстро. Получить документы, провести андеррайтинг и оформить полис порой необходимо в течение одного дня. Цена же такого страхования на фоне трудозатрат невелика. По существу, чтобы работать и зарабатывать в этом сегменте страховщику необходимо организовать четко работающий конвейер под названием «Специальная программа страхования предприятий малого и среднего бизнеса».

Когда предприниматель приходит за кредитом в первый раз и сумма ему требуется небольшая, банку и страховщику бывает просто неинтересно работать с ним: риски большие, доход маленький, культура ведения бизнеса на низком уровне. К тому же убыточность при страховании «маленьких» выше в среднем на 30%, чем по среднему бизнесу. Это часто связано с отсутствием у предпринимателей возможностей для безопасного хранения своих товарных запасов и имущества.

«Пример сложностей в отношениях предприниматель–страховщик: при страховом случае СК просит предоставить, к примеру, складские журналы. Предприниматель, у которого они оформлены не должным образом, начинает их лихорадочно составлять, обвиняя попутно страховую компанию в затягивании сроков выплат и неправомерных требованиях, — объясняет Роман Карандин, руководитель отдела по координационной работе со страховыми компаниями ЗАО «Райффайзенбанк». — И если для крупной компании ожидание страховых выплат в течение нескольких месяцев не сильно отражается на бизнесе, то для малого бизнеса длительное ожидание денег делает страхование практически бессмысленным — может не хватить оборотных средств на покрытие текущих расходов. К счастью, процесс «притирки» идет довольно быстро, а страховые компании, наученные опытом, становятся профессиональней в решении сложных задач. Не последнюю роль в этом играет банк, участвующий на всех стадиях взаимодействия: от выдачи полиса до урегулирования убытков».

Одна из типичных жалоб предпринимателей, общавшихся со страховщиками: пройдя проверку в банке и получив предварительное согласие на кредит, они потом долгое время не могут согласовать вопросы с СК. Здесь требуют дополнительные документы и долго не говорят «да» или «нет». Как удалось выяснить «БО», на практике андеррайтинг рисков заемщиков проводится в большей степени банками-кредиторами, нежели страховой компанией. СК чаще руководствуется принятым решением банка о целесообразности страхования того или иного имущества или риска. Все как один утверждают, что пройти проверку у страховщика намного проще и сделать это вкупе с оформлением полиса можно практически за сутки.

«Заключить страховой договор гораздо легче, чем получить решение о предоставлении кредита, — утверждает Галис Бикмурзин, директор управления продажами среднему и малому бизнесу в Московской области компании «Росгосстрах-Столица». — Ведь банку грозит невозврат уже выданных денег, а страховщику — лишь гипотетические риски.

Жизнь и имущество на практике, остальное — в теории

«Статистика показывает, что больше всего малым бизнесом востребованы ОСАГО, КАСКО ТС, страхование имущества, ответственность перед третьими лицами, страхование грузов, товаров в пути», — отмечает Михаил Дрокин, начальник отдела организации взаимодействия с банками СК «Согласие».

В большинстве случаев при кредитовании клиентов МБ применяется страхование залогового имущественного обеспечения. Но имущественное страхование часто выступает и в виде беззалоговых страховых продуктов. Предприниматели страхуют и личное имущество, и имущественный комплекс предприятия: мебель, оборудование, технику, транспорт, недвижимость, офисы, квартиры.

В СК «Ренессанс-Страхование» 90% всех залоговых страховок МБ составляет страхование товарных запасов, оставшиеся 10% чаще приходятся на оборудование и реже на недвижимость. Наиболее частая причина порчи залога — пожары, которые происходят из-за плохого состояния складов, курения, неисправности электропроводки, и даже поджогов. Причем нередко виновником поджога становятся не конкуренты, а сами страхователи. Например, когда покупают некачественный бракованный товар или просто не могут продать большой объем. В среднем бизнесе такие случаи встречаются гораздо реже — там больше дорожат своей репутацией.

Иногда вдобавок к страхованию имущества банк требует застраховать жизнь и трудоспособность заемщика, руководителя малого предприятия. Это происходит в основном, когда весь бизнес завязан именно на нем или он вообще работает один.

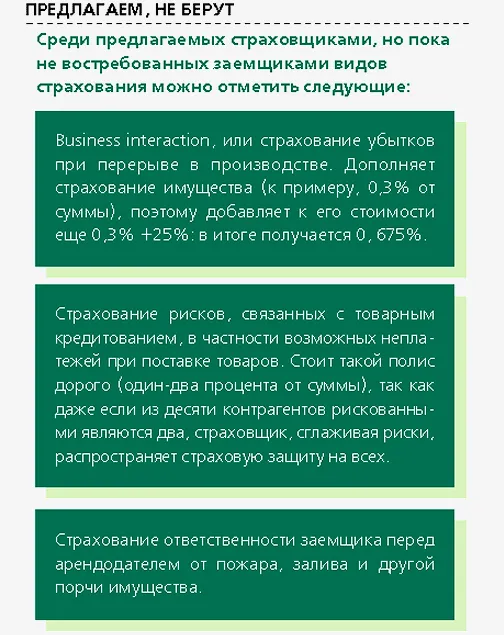

Все сильнее становятся потребность и интерес банков к страхованию финансовых рисков при кредитовании банком коммерческих операций МБ. В этом случае страхователем и выгодоприобретателем является кредитополучатель, а снижение банковского риска происходит за счет страхования риска неполучения товарно-материальных ценностей, под закупку которых выдается кредит. Страхование рисков может включать страхование кредитного риска самого банка и финансовых рисков, возникающих в процессе предпринимательской деятельности заемщика, как, например, неисполнение перед ним своих обязательств третьими лицами. Здесь нередко возникает конфликт интересов: страховщику нужно, чтобы все сделки попадали под покрытие полиса, а предприниматель и банк хотели бы страховать только особо рискованные из них и экономить на стоимости полиса.

Но на практике предложить банкирам и их заемщикам этот вариант страхования пока никто не спешит. «Вряд ли на рынке найдется более или менее серьезная страховая компания, которая согласится страховать финансовые риски малого предпринимателя при кредитовании, — высказывает свое мнение Юрий Клейн, заместитель директора московской региональной дирекции ОАО «РОСНО». — Такие риски должен нести банк, но никак не страховщик. Связано это с тем, что, по сути, ответственность при неуплате кредита — это слишком субъективный риск, а для страховой компании важна объективность и даже вещественность».

Растет актуальность комплексных продуктов: страхование основных фондов предприятий, товарных запасов, автотранспорта, здоровья сотрудников, перерывов в производстве, гражданской ответственности. Это дополнительно снижает риски банка, позволяя предоставить более интересные условия кредитования. В дальнейшем некоторые эксперты предполагают рост общего объема страхования в секторе малого бизнеса за счет продуктов «коммерческой ипотеки», которую в ряде случаев также можно отнести к кредитам МБ.

Проблемы в области кредитования МБ влияют и на формирование ставок, которые здесь изначально и так выше, чем для других клиентов. Но рынок не стоит на месте: «Тенденции к росту не наблюдается, скорее наоборот, ставки снижаются из-за конкуренции. Особенность российского страхового рынка заключается в том, что малые и средние предприятия получают иногда лучшие условия, чем крупные, — отмечает директор по партнерским продажам ООО СК «Цюрих. Ритейл» Виктор Маевский. — Это связано с тем, что их объемы рисков ложатся на облигатор компании, а крупные риски нужно перестраховывать за рубежом».

Многие страховщики идут по пути стандартизации страховых продуктов для МБ, это позволяет снижать стоимость страхования, но при этом страдает полнота страхового покрытия. Тарифы на страхование МБ в зависимости от вида залога составляют от 0,2–0,3% от страховой суммы, в то время как для среднего бизнеса тарифы начинаются от 0,1%. Комплексная страховка, которая включает не только имущественные виды страхования, редко бывает ниже 1% от страхуемой суммы.

Бессознательное страхование

То, что страхование залогов и имущества малого бизнеса ощутимо шагнуло вперед — не всегда заслуга роста кредитования. Предприниматели начали прилично зарабатывать и больше стремиться к тому, чтобы сохранить заработанное. «Повышается уровень страховой культуры предпринимателей, которые стремятся обеспечить защиту своего имущества, как основного потенциала для дальнейшего развития и укрепления своего бизнеса. К тому же предприниматели именно в сфере малого бизнеса оказываются наиболее уязвимы, и именно малому бизнесу труднее обеспечить полноценное восстановление производственных процессов после аварийных происшествий, таких как пожары, затопления, ограбления, — говорит Владимир Зеленчук, руководитель Московской территориальной дирекции страховой группы «Уралсиб». — А вероятность таких событий, как показывает статистика, достаточно высока. В случае, если имущество не застраховано, больше половины малых предприятий уже не в силах восстановить производственные мощности и компенсировать финансовые потери».

«Сами предприниматели становятся все больше и больше заинтересованы в страховании, правда, пока бессознательно. — говорит Наталья Карпова, исполнительный вице-президент СК «Ренессанс-Страхование». — Интерес страховщиков в развитии этих продуктов тоже налицо: ведь пока что эта часть бизнеса еще остается прибыльной, несмотря на все ее риски, при условии, что среди клиентов нет мошенников. К тому же для нас это способ продвижения страховых услуг, повышения культуры страхования в массах».

Но пока что добровольно полисы приобретаются не в массовом порядке, а только теми, кто уже сталкивался со страховыми событиями. Большинство же предприятий финансирует страховую защиту по остаточному принципу и после выплат зарплаты, оплаты аренды и коммунальных услуг. Порой компании не хватает оборотных средств для страховых взносов, даже если владелец бизнеса осознает, что без этого не получит кредит. Иногда отказываться от страхования имущества вынужден сам банк, дабы уплата страховых взносов не привела к значительному удорожанию кредитов и оттоку клиентов.

Банкиры и страховщики сходятся в мысли о том, что у них есть повод для обсуждения новых форм сотрудничества и раздела рисков. Но для дальнейшего развития этого сектора нет смысла изобретать велосипед — то есть новые виды страховых покрытий. По мнению Владимира Зеленчука (СГ «Уралсиб»), на рынке страховых услуг наибольшее развитие получает именно страхование залогового имущества, которое становится все более понятным, технологичным и доступным предпринимателям. Нужно развивать упрощенное оформление страхового договора, применение системы оценки риска без проведения осмотра на месте, возможность покупки страхового продукта через Интернет.

Для предпринимателей это очень важный фактор, ведь они ценят свое время, а если СК начинает требовать от них заполнить десять страниц анкеты, потом осуществить оценку имущества, а потом неделю будет рассматривать заявку, клиент просто развернется и уйдет. Предпринимателю нужны схемы, близкие к механизму «одного окна». Банкам и страховщикам совместные программы помогают в работе, ведь они не только дают возможность привлекать лояльных и надежных клиентов, но и подменять друг друга, например при выездах на осмотр залога — нет необходимости проводить процедуру дважды.

Мнение эксперта

Анастасия Магдажинова, директор департамента страхования имущества и ответственности ОАО«ГСК«Югория»

Страхование малого бизнеса можно разделить на две части: добровольное и добровольно-принудительное, или «вмененное», страхование. Основное их отличие — в отношении страхователя к приобретению услуги. Предприниматель, заключающий договор исключительно по требованию банка, во главу угла ставит минимизацию своих затрат, а для добровольного страхователя важную роль играют условия договора и финансовая устойчивость СК.

Руководитель малого предприятия относится к имуществу предприятия, как к своему собственному, при этом он же и является «конечной инстанцией», выбирающей СК и условия договора. Отсутствие на малых предприятиях каких-либо свободных оборотных средств и внутренних страховых фондов, которые могут быть использованы при наступлении различных непредвиденных событий, приводит к тому, что предприятия малого бизнеса более чувствительны к мелким убыткам, соответственно, перечень страховых рисков оказывается для них более широким, чем для крупных организаций, которых интересуют в основном катастрофические риски. Например, для небольшого магазина, торгующего потребительскими товарами, может быть актуален риск неосторожного повреждения товаров в торговом зале посетителями или работниками магазина с размером возможного убытка 10–20 тыс. рублей, и предприниматель может быть готов предоставить все документы, необходимые для урегулирования такого страхового случая.

С одной стороны, страхователи часто воспринимают страхование исключительно в качестве дополнительного обременения, «налога», взимаемого при получении кредита. В то же время здесь бывают парадоксальные ситуации, когда согласование с индивидуальным предпринимателем условий договора страхования проходит дольше и сложнее, чем при страховании крупных предприятий. Для добровольного страхования малого бизнеса характерно частое отсутствие у страхователя документов, подтверждающих право собственно-сти и стоимость имущества, предлагаемого на страхование. Наличие подобных документов не обязательно при заключении договора, но необходимо для получения выплаты страхового возмещения.

Армен Саркисян, директор управления банковского страхования Страхового Дома ВСК

Банковские кредитные продукты для МБ делятся в основном на две группы: без залогового обеспечения на небольшие суммы и с залоговым обеспечением. Во втором случае залоги, соответственно, страхуются практически всегда.

Нужно отметить, что в последнее время СК все большее внимание уделяют страхованию МБ. Причины этого — повышенная активность ряда банков в финансировании предприятий МБ и, как ни странно, проблемы с ликвидностью, когда некоторые банки практически перестали кредитовать юрлиц и выдавать крупные кредиты на длительные сроки. В то время как небольшие с точки зрения банковского рынка кредиты для МБ, на менее длительные сроки и за «большие» деньги в настоящий момент более интересны. Сразу несколько игроков страхового рынка презентовали свои «эксклюзивные программы страхования» для МБ, хотя при ближайшем рассмотрении никаких ноу-хау там нет.

Основные проблемы при работе с малым бизнесом — это его низкая прозрачность и качество залоговой массы. Залогами чаще всего становятся автотранспорт, спецтехника и оборудование. Предприятия торговли могут предложить в залог только товары в обороте, что, несомненно, более убыточно для страховщиков. Сегодня страховщики больше других заинтересованы в страховании малого бизнеса, это наш бизнес. Банки понимают, что работа с МБ более рискованна, чем с крупными юрлицами. В силу этого они заинтересованы в страховой защите обязательств своих клиентов. С предпринимателями сложнее — многие из них продолжают воспринимать страхование как некое дополнительное обременение, повышающее цену кредита, не особенно веря в то, что страховщики могут реально защитить их имущественные интересы и защитить их в случае возникновения страхового события. Хотя в целом за последние годы рынок сильно изменился, и предприниматели, заинтересованные в развитии своего бизнеса, которые пришли в него надолго, давно уже смотрят на страхование как на один из необходимых инструментов защиты, гарантии его сохранения и развития.

Павел Башнин, заместитель генерального директора ЗАО «ГУТА-Страхование»

Страхование малого бизнеса в настоящее время мало развито, так как спрос на страхование у компаний малого бизнеса приходит при достижении определенного уровня размера и благополучия. Редко кто из страховщиков нацелен на страхование залогов предприятий малого бизнеса, так как расходы на андеррайтинг при страховании небольших компаний практически равны расходам на оценку рисков среднего и крупного бизнеса.

На сегодняшний день, несмотря на рост популярности программ кредитования малого бизнеса, совокупный объем данных кредитов растет заметно медленнее развития потребительского кредитования и кредитования среднего и крупного бизнеса.

В отличие от физических лиц, где структура владения предметом залога прозрачна, с документальной базой, подтверждающей факт владения предметами залога, у представителей малого бизнеса, как у юридических лиц, возникают проблемы. Кроме того, в случае наступления дефолта по кредиту механизм получения залога с физического лица значительно проще, чем с юридического. Отчуждение предмета залога у малого предприятия влечет за собой, как правило, расходы на арбитражный суд, что значительно удорожает процесс. А количество дефолтов у малого бизнеса заметно выше, чем при кредитовании среднего и крупного бизнеса.

Бывает так, что юридическое лицо проходит согласование в банке, но при этом залог может быть не застрахован в страховой компании. Это связано с тем, что компания малого бизнеса или структура владения предметом залога недостаточно прозрачна для страховщика или компания не может представить документальную базу по владению тем или иным объектом. Малые предприятия чаще испытывают финансовые трудности при страховании по инвестиционным рискам. А в остальном они ничем не отличаются от предприятий среднего и крупного бизнеса.

Начать дискуссию