Кредитные деривативы: определение

Активное управление кредитными рисками осуществляется с помощью специальных финансовых инструментов, называемых кредитными деривативами, то есть производными от кредита.

Основной смысл использования кредитных деривативов — перенос кредитного риска с кредитора на стороннего инвестора или группу инвесторов. Например, если банк выдал кредит заемщику и хочет захеджировать риск невозврата, он может при помощи кредитных деривативов получить у третьей стороны гарантию платежа всей суммы кредита в случае банкротства заемщика. В этом случае банк перекладывает риск невозврата на третью сторону, которая будет платить, если заемщик не вернет кредит. При этом у самого банка риск невозврата по данному кредиту пропадает2, и он может не беспокоиться о последующем ухудшении финансового состояния заемщика. В свою очередь покупатель кредитного риска, то есть гарант по кредиту, может заключить аналогичный контракт с другим инвестором, передав риск дальше. Такая цепочка может насчитывать не один десяток рыночных игроков.

В целом кредитные деривативы можно определить как двусторонние контракты, в соответствии с которыми одна из сторон (продавец) обязуется выплатить другой (покупателю) заранее оговоренную сумму в случае наступления так называемого кредитного события, то есть неплатежеспособности третьей стороны.

Вообще говоря, существуют достаточно конкретные определения «кредитного события», при наступлении которого происходит единовременная выплата в рамках деривативного контракта. Это могут быть не только неплатежеспособность, или дефолт, третьей стороны, но и просрочка выплат по обязательствам, досрочная скупка эмитентом облигаций, сигнализирующая о его плохом финансовом состоянии, вмешательство государства, ограничивающее платежи по обязательствам, реструктурирование долговой задолженности.

Возможны и другие варианты «кредитных событий» — выбор в каждом случае зависит от конкретных контрагентов.

В свою очередь за право получить выплату при наступлении «кредитного события» покупатель обязуется регулярно осуществлять фиксированные или привязанные к определенному рыночному индикатору платежи в пользу продавца. Кредитные деривативы выпускаются на определенный срок, по истечении которого контракт может быть прекращен или продлен. Эти инструменты обращаются только на внебиржевом рынке.

По своей сути кредитный дериватив очень похож на обычный договор страхования. Главное и самое существенное отличие состоит в том, что покупатель кредитного дериватива в отличие от страхователя не обладает правами собственности на страхуемое имущество, в данном случае — правами требования по кредиту. Более того, третья сторона, на чьи активы заключается деривативный контракт, чаще всего вообще не знает о его существовании.

Таким образом, в самом простом виде кредитный дериватив — это пари на дефолт какой угодно корпорации. Продавец кредитного дериватива может быть никак не связан с этой корпорацией, но при этом он привлекает деньги под обещание выплатить определенную сумму в случае возникновения у нее проблем. В итоге продажа кредитных деривативов превращается в самый легкий способ быстрого заработка для множества финансовых институтов, причем в большинстве случаев без последующих гарантийных платежей, поскольку «кредитные события» наступают не так часто.

Простота деривативных контрактов, возможность быстрого привлечения денежных средств, отсутствие государственного регулирования и стандартизации, высокая ликвидность способствовали широкому распространению кредитных деривативов во всем мире.

Помимо рассмотренных выше необеспеченных контрактов, когда обязательство продавца «страховки» выплатить оговоренную сумму по сути ничем не гарантируется, существуют и обеспеченные кредитные деривативы, у которых регулярные платежи привязаны к определенному пулу активов, находящихся в собственности покупателя контракта. Примером такого контракта может быть покупка банком страховки от риска невозврата выданного им кредита.

Объем рынка

По данным Bank of International Settlements, по состоянию на 1 июля 2007 года номинальный объем рынка кредитных деривативов составил $51 трлн3, причем 88% пришлось на долю кредитных свопов. Как уже было сказано выше, кредитные деривативы торгуются только на внебиржевом рынке, при этом около 40% всего рыночного оборота сосредоточено в Лондоне. Основными участниками рынка кредитных деривативов являются банки, страховые компании, хедж-фонды, пенсионные фонды. Крупнейшие брокеры — Creditex, Tullett-Prebon, GFI Group и ICAP.

Кредитный своп

Обеспеченные кредитные деривативы включают в себя:

— кредитные ноты (credit linked notes);

— синтетические обеспеченные долговые обязательства (synthetic collateralized debt obligations);

— долговые обязательства с постоянной долей (constant proportion debt obligations);

— синтетическую страховку портфеля с постоянной долей (synthetic constant proportion portfolio insurance).

К необеспеченным кредитным деривативам относятся все разновидности кредитного свопа.

Поскольку основной объем рынка кредитных деривативов приходится на кредитный своп, рассмотрим его более подробно.

Кредитный своп, своп кредитного дефолта, credit default swap, или CDS, как мы его будем называть дальше, — это двусторонний контракт, в соответствии с которым кредитный риск отделяется от своего субъекта и становится самостоятельно торгуемым товаром.

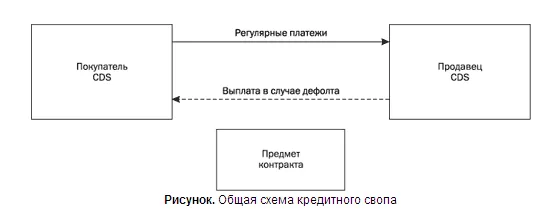

Принцип CDS состоит в том, что покупатель и продавец контракта по сути заключают пари на финансовую устойчивость третьей стороны, как правило, никак не связанной с контрагентами по сделке и не знающей о ее заключении. Механизм CDS полностью соответствует рассмотренной нами выше общей схеме применения кредитных деривативов. Срок CDS может быть любым, но преобладают на рынке пятилетние контракты.

На представленной схеме (см. рисунок) видна главная, революционная, идея CDS, позволившая этому инструменту завоевать всемирное признание и опередить по масштабам весь фондовый рынок США вместе с рынком государственных казначейских обязательств, — идея раздельного обращения контракта (риска) и предмета контракта (источника риска), что позволило владельцу источника риска (кредитору) этот риск продать, не продавая сам источник.

Другими словами, банк, выдавший кредит, продает риск по этому кредиту путем покупки CDS, при этом продолжая получать проценты по кредиту. В результате для банка кредитного риска больше нет, его платежи гарантированы вне зависимости от финансового положения заемщика.

Посмотрим, как работает CDS, на следующем примере.

Банк А владеет пакетом облигаций корпорации Х номинальным объемом $100 млн. Банк А хочет захеджировать риск дефолта корпорации Х по этим облигациям и заключает с банком В контракт CDS, в соответствии с которым обязуется ежегодно в течение 5 лет выплачивать банку В премию в размере $900 тыс. В свою очередь банк В обязуется в случае дефолта корпорации Х выплатить банку А полную номинальную стоимость пакета облигаций.

Допустим, через 3 года корпорация Х объявляет дефолт, а пакет ее облигаций, находящийся у банка А, стоит $65 млн4.

В этом случае возможны два варианта расчетов по CDS:

1) при физическом расчете банк А продает банку В свой пакет облигаций за $100 млн;

2) при денежном расчете банк В переводит банку А $35 млн, а банк А уже сам продает свой пакет на рынке.

В обоих случаях банк А получает полное возмещение номинальной стоимости своего пакета облигаций. Примечательно, что при отсутствии дефолта корпорации Х банк В просто получает прибыль в $4,5 млн, не имея никаких денежных затрат.

Допустим теперь, что банк А располагает некой информацией о том, что вероятность дефолта корпорации Х через 3 года близка к единице. В этом случае выгодной стратегией для банка А является покупка не одного, а нескольких CDS с целью увеличения потенциальной страховой выплаты.

Поскольку CDS не учитываются и не регулируются никакими надзорными органами, количество контрактов, заключенных на одно и то же обязательство (пакет облигаций), может в разы, а то и в десятки раз превышать размер самого обязательства — это не опасно в отсутствие корпоративных дефолтов, но в случае банкротства какого-либо эмитента может спровоцировать серию банкротств продавцов CDS.

Более того, банк А может специально искать на рынке «плохие» облигации, покупать на них как можно больше CDS и после дефолта по облигациям получать большую прибыль.

Банк В также имеет все возможности для покупки CDS на тот же самый пакет корпорации Х — в итоге риск перейдет банку С, который точно так же может передать его дальше.

Вся эта цепочка возникает вокруг одного только пакета облигаций в $100 млн. Можно представить, что творится на реальном рынке, где обращаются десятки видов финансовых активов. По сути, все игроки оказываются взаимосвязаны и зависимы от финансового состояния конечного держателя кредитного риска. Если он не сможет выполнить свои обязательства в случае дефолта эмитента, проблемы возникают не только у его непосредственного контрагента — последнего покупателя CDS, но и у всех остальных участников цепочки.

В каком случае эта система будет эффективно работать?

Только в условиях растущего рынка на фоне единичных дефолтов и низких процентных ставок, позволяющих дешево рефинансироваться при наступлении неожиданных проблем с ликвидностью. Но именно в такой среде и произошел взрывной рост рынка кредитных деривативов в 2001–2007 годах.

Стороны контракта используют CDS для различных целей. Так, покупатели CDS стремятся:

— перенести кредитный риск без продажи самого кредита и воздействия на взаимоотношения с заемщиком;

— диверсифицировать кредитный портфель без заключения сделок купли-продажи финансовых активов;

— расширить возможности кредитования путем уменьшения существующего кредитного риска и улучшения показателя достаточности капитала;

— создать синтетическую короткую позицию по определенным инструментам5.

Продавцы CDS преследуют следующие цели:

— получение доходов без начальных вложений;

— получение доходов от актива, который не находится у них во владении6;

— конструирование актива с дюрацией, не существующей на данном рынке7.

Оценка кредитного свопа

Стоимость CDS зависит от следующих факторов:

> кредитного качества предмета контракта (вероятность дефолта и ожидаемая глубина дефолта8);

> волатильности кредитного качества;

> срока контракта;

> финансовой устойчивости продавца CDS;

> вероятности одновременного дефолта продавца CDS и предмета контракта;

> способа расчета (денежный или физический).

Основной принцип оценки CDS заключается в том, что сумма дисконтированных периодических платежей (премии) должна быть равна дисконтированной выплате в случае дефолта. Из этого соотношения рассчитывается премия по CDS. Для годового контракта (считаем, что номинал контракта равен 1):

CDSpremium = p(1 – RR) / (1 + r),

где p — вероятность дефолта;

RR — стоимость обязательства после дефолта, % от номинала;

r — ставка дисконтирования.

Отметим, что первая премиальная выплата осуществляется сразу после заключения контракта, а не в конце периода, и поэтому не дисконтируется.

Пусть номинальная стоимость годового CDS составляет $1 млн, вероятность дефолта — 2%, ожидаемая стоимость после дефолта — 40%, ставка дисконтирования — 5%.

Тогда:

CDSpremium = 0,02 ґ (1 – 0,4) / (1 + 0,05)= 0,011428 = 1,1428%.

Для контракта стоимостью $1 млн размер премии составит $11 428.

Самым важным этапом в оценке CDS является вычисление вероятности дефолта. Эта величина рассчитывается с помощью сложных математических моделей на основе текущих и ожидаемых кривых доходностей с учетом спредов к безрисковым активам. Чем выше спред того или иного выпуска облигаций, например к доходности казначейских обязательств США, тем больше вероятность дефолта по таким облигациям. Банковские кредиты и другие активы, не обращающиеся на рынке, оцениваются по текущим рейтингам эмитентов, а если их нет, то по фактическим ставкам межбанковских кредитов, привлекаемых эмитентами.

Кредитные деривативы — угроза финансовой системе?

Ключевую роль в глобализации американского ипотечного кризиса 2007 года сыграли инструменты переноса кредитного риска, прежде всего кредитные свопы. В конце 2007 года объем ипотечных кредитов с высоким уровнем риска (subprime lending) составлял всего 13% от общей величины выданных в США ссуд, однако 50% этих кредитов были секьюритизированы, то есть обращались на рынке в виде ценных бумаг и охотно покупались крупнейшими мировыми инвестиционными банками, которые затем размещали их среди своих клиентов — пенсионных фондов, страховых компаний и более мелких специализированных коммерческих банков.

Учитывая глобальный характер мирового финансового рынка, а также то, что покупатели высокорискованных ипотечных ценных бумаг повсеместно хеджировали кредитный риск с помощью CDS и других кредитных деривативов, можно сделать вывод о том, что подавляющее большинство финансовых игроков так или иначе оказались зависимыми от платежеспособности американских ипотечных заемщиков. Более того, общая сумма хеджа по ипотечным кредитам во много раз превышала величину самих этих кредитов9 и до сих пор не поддается окончательной оценке из-за непрозрачности рынка кредитных деривативов.

Таким образом, инструменты переноса кредитного риска не только серьезно мультиплицировали убытки от ипотечного кризиса, но и способствовали их распространению среди максимально широкого круга финансовых институтов.

Интуитивно понятно, что перераспределение кредитного риска не ведет к уменьшению общего уровня риска в системе, а, скорее, наоборот, увеличивает вероятность неблагоприятного исхода кредитных отношений: когда банк покупает CDS, у него вместо риска неплатежа заемщика возникает риск неисполнения своих обязательств продавцом кредитного свопа, который в отличие от заемщика является гораздо менее прозрачной финансовой структурой и может подвергаться множеству неучтенных банком рисков.

В условиях бурного развития кредитных деривативов банки, оперирующие в этом сегменте, сталкиваются с ранее не существовавшими видами рисков, не успевая при этом пересматривать свою систему риск-менеджмента с точки зрения ее соответствия новым финансовым инструментам. Кроме того, банки, работающие с кредитными деривативами, в большинстве случаев сталкиваются с непрозрачностью ценообразования на эти активы, отсутствием репрезентативных цен и низкой ликвидностью данного рынка. Важной проблемой является отсутствие единой методики оценки кредитных деривативов у банков — участников этого рынка.

Уоррен Баффет как-то назвал кредитные деривативы «финансовым оружием массового поражения»10. По его мнению, основная опасность этого финансового инструмента заключается в его виртуальном характере: обладая крайне слабой связью с реальным активом (банковским кредитом), кредитный дериватив существует и «размножается» сам по себе, не требуя никакого физического движения денег, никаких платежей и расчетов11 и при этом многократно увеличивая потенциальную прибыль или убыток от операций с реальным активом.

Финансовый результат от сделок с кредитными деривативами может долгое время оставаться на бумаге, но в случае малейших признаков нестабильности именно кредитные деривативы первыми реагируют на изменение рыночной конъюнктуры. И тогда виртуальные цифры с легкостью могут материализоваться в реальные убытки финансовой системы.

Другим существенным недостатком кредитных деривативов является их крайняя непрозрачность, позволяющая широко практиковать инсайдерскую торговлю и договорные сделки. Наибольшую выгоду от операций с кредитными деривативами получает тот, кто обладает непубличной информацией о реальном финансовом положении заемщика, против которого выписан кредитный своп.

Такими инсайдерами, как правило, являются крупные инвестиционные банки, осуществляющие активное кредитование всего спектра участников рынка и в силу этого лучше других осведомленные о положении дел в данных финансовых институтах. Статус основных участников рынка кредитных деривативов позволяет этим же инвестиционным банкам извлекать максимальную выгоду из имеющейся у них информации о заемщиках.

Наконец, бурное развитие кредитных деривативов во многом способствовало существенным ценовым искажениям и надуванию «пузыря» на американском фондовом рынке.

Инвестор, имеющий возможность при помощи кредитных деривативов захеджировать любой риск любого финансового актива, гораздо менее чувствителен к негативной информации о состоянии реальной экономики, чем не использующий кредитные деривативы участник рынка. Поэтому в случае негативного прогноза цены актива он не будет его продавать, поскольку даже в случае дефолта эмитента ему гарантирована выплата страховой суммы. В итоге, когда теория требует от рационального инвестора продать акции и переждать спад в деньгах, инвестор, наоборот, будет акции покупать, надеясь на скорый дефолт и соответственно скорую выплату больших страховых сумм. Результатом такой психологии инвесторов стал затянувшийся рост цен на американские акции, не обусловленный фундаментальными макроэкономическими показателями.

Кредитные деривативы:будущее

В апреле 2008 года ежедневный оборот рынка кредитных деривативов практически вернулся к докризисному уровню, развеяв опасения некоторых наблюдателей по поводу скорого исчезновения этого класса финансовых инструментов.

Если не брать в расчет спекулятивную составляющую, основная польза кредитных деривативов заключается в возможности путем списания рисков с баланса увеличивать кредитование даже в условиях достижения критических с точки зрения надзорных органов значений достаточности капитала.

Весь вопрос в том, обусловлено ли наращивание объема кредитов реальными потребностями экономики? Если да, то кредитные деривативы просто позволяют уравновесить спрос и предложение, выступая на стороне «свободного рынка». Если же нет, тогда эти инструменты становятся миной замедленного действия, обеспечивая надувание ценового «пузыря» и раскрутку инфляционной спирали.

Ипотечный кризис 2007–2008 годов ясно показал, что самостоятельное определение участниками рынка кредитных деривативов целей использования этих инструментов не ведет к повышению экономической эффективности для общества в целом. Поэтому ранее разрозненные призывы к регулированию данного рынка начинают сливаться в единый хор, и вот уже Дойче Банк, крупнейший участник рынка кредитных деривативов, заявляет о намерении создать централизованный клиринг этих финансовых инструментов12, как минимум позволяющий точно идентифицировать держателей кредитного риска.

Представляется, что именно в таком русле и будет в дальнейшем развиваться рынок кредитных деривативов — усиление регулирования неизбежно для финансового актива, который может оказывать существенное влияние на экономику развитых стран.

1 По данным МВФ на 1 апреля 2008 г.

2 Риск невозврата кредита трансформируется в риск дефолта гаранта.

3 На 1 июля 1998 г. — $108 млрд, на 1 июля 2001 г. — $693 млрд

4 Стоимость пакета отличается от нуля, т.к. существует вероятность возмещения долга в судебном порядке.

5 Это может потребоваться при наличии законодательного запрета на занятие короткой позиции по определенным видам активов, например по государственным ценным бумагам.

6 В ряде стран распространены ограничения на покупку определенных активов определенными участниками рынка: например, пенсионным фондам может быть запрещено покупать акции компаний со спекулятивным рейтингом.

7 Например, если на рынке есть только трех и восьмилетние облигации, а инвестор хочет пятилетний инструмент, он может купить CDS на любые пять лет обращения восьмилетней бумаги.

8 Глубина дефолта — процент безвозвратных потерь, дисконт к остаточной стоимости обязательства после дефолта.

9 В начале 2007 г. объем высокорискованных ипотечных кредитов (subprime mortgage) оценивался в $1,3 трлн.

10 При заключении контракта покупатель обещает заплатить премию, а продавец обещает осуществить выплату в случае дефолта предмета контракта.

11 Investment Banks Eye CDS Clearing House, Financial Times. April 17, 2008

Начать дискуссию