У каждого банка своя причина, чтобы получить синдицированный кредит. О возможностях его привлечения — в материале «БО». Из-за сложной ситуации с ликвидностью на мировом рынке объем синдицированных кредитов, привлекаемых российскими банками, стал резко уменьшаться со второго квартала 2007 года. Ситуация отразилась не только на объемах, но и на ценовых параметрах сделок. И тем не менее около десятка российских банков в 2008 году смогли привлечь крупные синдицированные кредиты.

Выросли не только ставки, но и комиссии

Негатив в мировой финансовой системе сузил возможности привлекать средне- и долгосрочные ресурсы, и многие инструменты оказались либо слишком дорогими, либо и вовсе недоступными. Изменилась и структура привлечения российскими банками средств с международных рынков — в новых условиях произошло ограничение категорий эмитентов, которые имеют возможность привлекать средства путем размещения еврооблигаций. В настоящее время эта «опция» доступна только банкам с рейтингом не ниже суверенного. В этих условиях синдицированное кредитование становится, фактически, единственной альтернативой, наиболее простым, доступным и оптимальным способом привлечения средств в период нестабильности финансовых рынков. Российские банки стараются активно использовать его для фондирования своих операций. Однако общая тенденция повышения ставок по привлечению не обошла стороной и этот сегмент.

Как правило, заемщики стараются не афишировать совокупную стоимость синдицированного кредита, и дополнительная премия за риск отражается в так называемой комиссии за организацию кредита, информация о которой является доступной только узкому кругу лиц. «Процентная ставка по кредитам выросла как минимум на 100–200 базисных пунктов, — отмечает Анастасия Михарская, старший аналитик управления долговых рынков Банка Москвы. — Но, несмотря на все трудности, российские заемщики старались скрыть возросшую стоимость заимствования, и хотя было заметно, что с момента объявления о планах по привлечению кредита и до закрытия сделки стало проходить значительно больше времени, банки упорно публиковали ставку в размере не более LIBOR + 100 б.п. Как правило, эта ставка просто-напросто не включала всевозможных комиссий и щедрого вознаграждения организаторов синдицированного кредита».

Кризис повлиял как на уровень процентных ставок, так и на спрос со стороны банков на участие в синдицированных кредитах. По данным Юрия Лекарева, вице-президента Номос-Банка, «за I квартал 2008 года российские кредитные организации привлекли 13 синдицированных кредитов на общую сумму 1,4 млрд долларов. При этом, правда, постоянная составляющая в конечной стоимости кредита растет. Впрочем, LIBOR за последнее время снизился, а ставки на внутреннем рынке, напротив, выросли, поэтому маржа остается примерно равной».

На российском рынке сокращение возможностей по привлечению ресурсов совпало с необходимостью исполнения обязательств по старым долгам. По расчетам Центра макроэкономического анализа и краткосрочного прогнозирования, общий объем выплат по синдицированным кредитам и еврооблигациям составит в этом году 44 млрд долларов. Алексей Иванов, член правления банка «Глобэкс», оценивает последствия этих событий: «Те банки, которые привлекали кредиты для рефинансирования, будут привлекать синдицированные кредиты и по очень высоким ставкам или постараются пролонгировать данные займы. А банки, которые использовали такие ресурсы для развития кредитования своего корпоративного сектора, будут вынуждены снизить темпы кредитования».

По мнению экспертов, в банках первого эшелона в последнее время сделки по привлечению синдицированных кредитов все больше носят клубный характер. У банков второго круга возможности ограничены гораздо сильнее, и выход на публичный рынок капитала заемщика с новым именем практически невозможен. Проблема кроется не только в банковских рисках и ситуации с ликвидностью на мировых финансовых рынках в целом. Займы достаточно сильно подорожали и для зарубежных банков и компаний, что соответственно сказывается и на стоимости кредитов для России. Еще одна сложность, которая сегодня возникает у заемщиков, — реализовать полученный кредит и найти оптимальную процентную ставку. Если раньше иностранные кредиторы были готовы идти на уступки и снижать ставки, то сейчас ситуация изменилась.

«Дополнительным фактором, ограничивающим возможности по привлечению средств, также являются существующие нормативы обязательных резервов по обязательствам кредитных организаций перед банками-нерезидентами в валюте РФ и иностранной валюте. В настоящее время норматив резервирования составляет 5,5%, однако ЦБ РФ планирует (комментарий получен в июне 2008 года. — Прим. «БО») с 1 июля 2008 года повысить требования до 7%, что еще больше удорожит ресурсную базу для отечественных банков по существующим и будущим привлечениям на международных рынках капитала», — такие данные приводит Станислав Полищук, руководитель департамента международных отношений Связь-Банка.

Кто привлечет синдицированные кредиты до конца года?

Активность российских банков в деле привлечения иностранных средств зависит от того, насколько остро подобные ресурсы им необходимы. Крупные российские банки с большой депозитной базой, привлекавшие синдикации для увеличения своего кредитного портфеля, в настоящий момент, скорее всего, не будут выходить на этот рынок. Наименьший запас прочности у банков «среднего звена», которые выходили на рынок внешнего заимствования для погашения предыдущей задолженности. Такие банки будут привлекать ресурсы даже по значительно повышенным ставкам.

Традиционно тяжелые испытания отсеивают наиболее слабых и уязвимых участников. Поэтому и в этот раз пострадали в первую очередь небольшие частные кредитные учреждения, не имеющие доступа к недорогому фондированию. Выиграли в большей степени госбанки и «дочки» крупных западных кредитных организаций, которые в условиях ухудшившейся ликвидности получили поддержку.

Среди потенциальных заемщиков наилучшие позиции занимают отечественные государственные банки (с начала 2008 года привлекли кредиты: Газпромбанк — 450 млн долларов, Банк Москвы — 220 млн долларов) и банки с иностранным капиталом (Райффайзенбанк — 1 млрд долларов). Также рынок открыт и для крупных частных банков (УРСА — 225 млн долларов, АК БАРС Банк — 200 млн долларов, Промсвязьбанк — 175 млн долларов, Номос-Банк — 135 млн долларов, банк «Возрождение» — 59,75 млн долларов, Связь-Банк — 30 млн долларов).

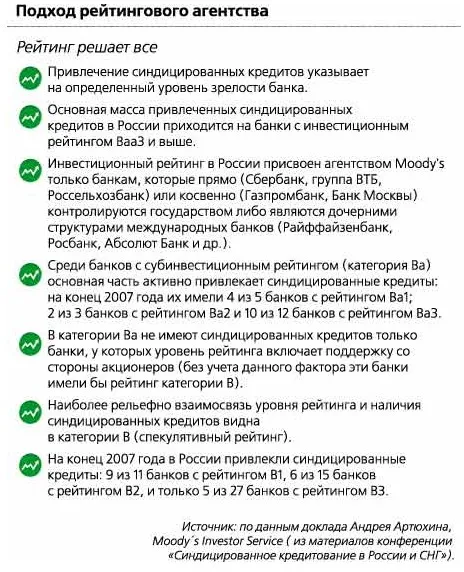

В Номос-Банке считают, что на адекватных условиях средства привлекут банки с рейтингами не ниже уровня B+. Организации с более низкими рейтингами из списка кандидатов на успешное проведение синдикаций исключать не стоит, но им будет сложнее организовать сделки и стоимость заемных средств для них окажется более высокой. Кроме того, рейтинг — не единственный индикатор потенциальной успешности банков на рынке синдицированного кредитования. Не менее важный критерий — количество зарубежных контрагентов, уровень известности и репутация на этом рынке. «Так, лимиты на Номос-Банк имеют около 100 зарубежных контрагентов, что позволило нам весной 2008 года провести успешную синдикацию, — делится опытом Юрий Лекарев. — Выйдя на рынок с 80-миллионной сделкой, мы собрали 135 млн долларов. Таким образом, мы не только полностью рефинансировали первый транш привлеченного в 2007 году кредита, но и серьезно увеличили эту сумму».

В качестве источников средств сегодня можно рассматривать не только европейские, но и другие мировые банки: сейчас получить кредит от западных банков возможно по высоким ставкам. «Но в целом допускается возможность изменения источников предоставления синдицированных кредитов — с европейских банков, наиболее затронутых кризисом ликвидности, на банки стран-экспортеров нефти. Например, арабские банки, которые не испытывают дефицита средств, — считает Алексей Иванов («Глобэкс»). — Однако некоторые банки данного региона участвовали в синдикациях для казахских банков, поэтому поведение арабских банков по предоставлению кредитов российским банкам во многом будет зависеть от ситуации по обслуживанию синдицированных кредитов, предоставленных банкам Казахстана. Кстати, последние гораздо больше пострадали от международного кризиса ликвидности, чем российские банки».

Доступно, но не массам

На профессиональный взгляд Юрия Амвросиева, начальника департамента международных отношений и межбанковского бизнеса Русского банка развития, в 2008 году стабилизации рынка синдицированного кредитования ожидать не стоит. До конца года возможны сделки среди банков первого эшелона, но массового характера они носить не будут. Специалисты считают, что очень многое будет зависеть от того, какие показатели продемонстрирует экономика США, по которой пока дают довольно противоречивые оценки. Опубликованное в конце июня решение по ставке и комментарии Федерального резерва дают возможность лучше понять ситуацию.

Косвенные поводы для оптимизма есть: после периода затишья возобновляются размещения, причем довольно успешные, бумаг государственных банков. А размещение двухлетних евробондов Альфа-Банком вполне может стать предвестником возрождения активности в этом секторе и среди коммерческих банков. Если это произойдет, то, возможно, следующим этапом будет и постепенное снижение ставок. Юлия Колесова, вице-президент Альфа-Банка по работе с финансовыми институтами стран дальнего зарубежья, оценивает перспективы, как весьма хорошие, в связи с успешным выходом на рынок Внешторгбанка и Россельхозбанка: «Это говорит о том, что и в этой сфере понемногу восстанавливается нормальная жизнедеятельность, синдицированные кредиты остаются доступными для всех, будучи продуктом, который в первую очередь базируется на взаимоотношениях с иностранными банками-контрагентами. Правда, в этой связи определенное преимущество имеют крупные российские банки, сформировавшие историю взаимоотношений с большим числом банков-партнеров».

Если ожидания, что основные неприятности уже позади, подтвердятся, то каких-либо глобальных проблем у банков на краткосрочную перспективу не будет. В самом ближайшем будущем кредиторы будут придерживаться сегодняшних повышенных ставок. Однако развитие рынка имеет циклический характер и неизбежно наступление фазы, когда ставки начнут постепенно снижаться.

Мнение эксперта

Андрей Козбенко, начальник отдела продаж рублевых синдицированных кредитов и облигационных займов Commerzbank:

По объемам выданных за этот год синдицированных кредитов объемы и количество сумм снизились по сравнению с прошлым годом почти в два раза. По рублевым синдицированным кредитам ситуация еще хуже: с 2003 года был поступательный рост и в прошлом году объем сделок в количественном показателе по рублевым синдицированным кредитам достиг своего максимума. В России их было 16, и из них минимум 10 были кредитами для финансовых институтов. В 2008 году на рынке зафиксировано только три рублевые сделки. Если год назад мы говорили о том, что на рынке большой объем ликвидности, цены падают, на рынок выходит большое число компаний и банков второго эшелона, растет интерес к рублевым сделкам, происходит удлинение сделок — сегодня все с точностью до наоборот. Отмечаем значительное снижение рублевых заимствований, российская банковская система не может покрыть всех потребностей заемщиков, для компаний второго эшелона рынок закрыт. Появляется большое количество клубных сделок, сейчас все строится на отношениях банков с заемщиками, к клубным сделкам тяготеют и инвесторы, и заемщики.

Думаю, что глобального дна проблемы на мировом рынке, отрывать от которого Россия себя уже не может, еще не достигли. И для заемщиков, и для инвесторов — тяжелые времена, и хоть сейчас чувствуется некоторое просветление и довольно большая активность, осенью может быть еще один всплеск кризиса.

РОССИЙСКИЕ БАНКИ БЕРУТ, НО НЕ ДАЮТГерро Гудхаус, директор по синдицированным займам ING, на конференции «Синдицированные займы в России и СНГ» отметил, что «сегодня на российском рынке синдицированных займов в качестве кредиторов и инвесторов выступают только европейские и мировые банки, но там нет практически ни одного российского банка-кредитора. Я не только задаю себе вопрос, почему российские банки столь неактивны как кредиторы, но у меня нет никакого представления о том, когда они могут ими стать».

Начать дискуссию