Банки завоевывают вкладчиков не только высокими процентами, но и нестандартными продуктами

Несколько банков пошли вразрез традиционному представлению, что ставка по вкладу должна быть фиксированной, и предложили новый продукт — депозит, доходность которого привязана к какому-нибудь рыночному индексу. Клиент только по истечении срока вклада узнает размер процентной ставки.

Чем выше статус, тем ниже ставки

На пресс-конференции, посвященной изменениям в линейке вкладов, президент–председатель правления банка ВТБ 24 Михаил Задорнов отметил, что в условиях высокой инфляции люди предпочитают тратить, а не хранить деньги, поэтому активность вкладчиков снижается. Естественной реакцией банков на отток вкладчиков стало повышение процентных ставок по депозитам: их размер прямо пропорционален статусу кредитной организации. Мелкие и средние банки, не имея доступа к внешним заимствованиям, вынуждены предпринимать рискованные шаги. Большинство из них повысили доходность трехлетних депозитов до 14 и даже 15% годовых, перекрыв таким образом инфляцию. Государственные и крупные коммерческие банки заняли умеренные позиции, рассчитывая, что между высокой прибылью и надежностью население выберет последнее. Эта теория уже долгое время работает на практике — рынок депозитов поделен между финансовыми гигантами, и львиная его доля принадлежит Сбербанку.

Однако нашлось несколько «пионеров» среди кредитных организаций, которые решили не пережидать тяжелые времена и не взваливать на себя бремя в виде высоких процентных ставок по вкладам, а перешли к активным действиям и предложили клиентам нестандартный продукт — индексируемый депозит.

С условным названием «вклад»

Индексируемый депозит — это вклад, процентная ставка которого привязана к определенному рыночному индикатору, например к учетной ставке Центрального банка, LIBOR, РТС, ценам на золото, нефть, стоимости продуктовой корзины, валютной паре и т.д.

Этот вклад является относительно новым банковским продуктом на российском рынке, и единого представления о нем пока не сформировано, а потому в финансовых институтах он может быть представлен под разными именами, например, «вклад с плавающей процентной ставкой», «инвестиционный депозит» или «индексируемый депозит». Более того, аналогичные продукты, как объяснила заместитель директора департамента производных финансовых инструментов инвестиционного банка «КИТ Финанс» Наталия Газиева, некоторые банки и управляющие компании предлагают реализовать аналогичную идею — инвестиции с защитой капитала — через договора доверительного управления или выпуск векселей в финансовых институтах. Индексируемый депозит имеет сходство с ПИФами: процентная ставка не зафиксирована, доходность зависит от стоимости определенного актива.

Индексируемый депозит имеет основные признаки классического депозита. Во-первых, банк гарантирует вкладчику возврат основной суммы вклада. Во-вторых, банк обязуется при любых обстоятельствах выплатить минимальный процент — процент по вкладу «До востребования». В-третьих, индексируемый депозит защищен системой страхования вкладов. В то же время, как и в ПИФе, доходность индексируемого депозита зависит от стоимости актива, к которому он привязан.

Условно вклады с плавающей процентной ставкой можно разделить на две группы, которые принципиально отличаются по своим целям. Индексируемые депозиты первой группы призваны в условиях нестабильной ситуации на внешних и внутренних финансовых рынках минимизировать возможные риски как со стороны банков, так и со стороны вкладчиков. Индексируемые депозиты второй группы нацелены на получение сверхприбыли. Соответственно, для достижения этих результатов используются различные инструменты (индикаторы, к которым привязаны процентные ставки) и схемы расчета доходности по вкладам.

Процент прогнется под инфляцию

Чтобы обеспечить оптимальную процентную ставку по вкладам и таким образом минимизировать риски, банки привязывают ставки по вкладам к индексам, которые показывают «температуру» на финансовых рынках. Это может быть ставка рефинансирования Центрального банка, LIBOR, уровень инфляции, индекс MosPrime и т.д. Доходность такого вклада равна величине индикатора плюс-минус дополнительные проценты (в зависимости от стратегии банка и свойств индикатора).

Управляющий директор блока «Розничный бизнес» Банка Москвы Алексей Клецко оценил преимущества индексируемого вклада: «Даже если в стране будет высокая инфляция, ставки по таким депозитам ее все равно покроют. Независимо от того, что случится в мире, банк заработает законные 2% маржи. Поэтому необходимость в индексируемых вкладах появляется, как правило, в условиях высокой инфляции».

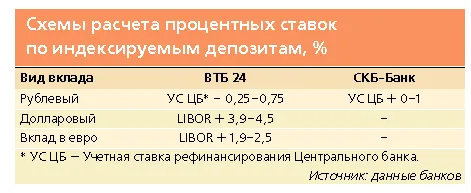

В июне ВТБ 24 объявил об открытии вклада «ВТБ 24 – Индекс», который напрямую зависит от индикаторов внутреннего и мирового финансовых рынков: процентная ставка по вкладам в рублях привязана к ставке рефинансирования Банка России, процентная ставка по вкладам в долларах США и евро привязана к трехмесячным ставкам LIBOR. Минимальный первоначальный взнос составляет 50000 рублей или 1000 долларов (евро), срок вклада — два и три года. Доходность рублевого депозита рассчитывается следующим образом: ставка рефинансирования Центрального банка минус 0,25–0,75% (в зависимости от первоначального взноса). Процентная ставка по вкладам в рублях изменяется банком на третий рабочий день после изменения ставки рефинансирования Банком России.

Расчет доходности по валютным вкладам имеет некоторые отличия. По долларовым депозитам к LIBOR плюсуется 3,9–4,5% (в зависимости от первоначального взноса и срока вклада), по вкладам в евро к LIBOR плюсуется 1,9–2,5%. Процентная ставка по вкладам в иностранной валюте изменяется банком один раз в календарный квартал (на 3-й рабочий день квартала). При этом новая процентная ставка устанавливается исходя из размера ставки LIBOR, действующей на 1-е число соответствующего календарного квартала.

Наталия Газиева («КИТ Финанс»): «На фондовом рынке возможны скачки как роста, так и падения. Индексируемый депозит гарантирует сохранность вложенных средств».

Как объявили в банке, этот вклад будет интересен в первую очередь людям, которые разбираются в изменениях финансового рынка и стремятся к большей независимости в принятии инвестиционных решений, однако не готовы сильно рисковать.

По аналогичному пути пошел и СКБ-Банк, привязав рублевые вклады к ставке рефинансирования Центрального банка. Однако доходность в данном случае предусмотрена несколько выше: если сумма вклада составляет от 10 тыс. до 100 тыс. рублей, то процент по вкладу равен ставке рефинансирования Центрального банка, если сумма превышает 100 тыс., то к уставной ставке добавляется еще один бонусный процент.

Банки в поисках надежной опоры

На Западе практически 80% сбережений лежит во вкладах с плавающей процентной ставкой. В России следовать данной тенденции долгое время не позволяли объективные причины — отсутствие индексов, которые бы точно отражали экономическую ситуацию в стране.

По мнению многих экспертов, ставка рефинансирования Центрального банка не привязана к бизнес-реалиям, а потому банкам на нее крайне сложно ориентироваться. И в кризисных условиях она может демонстрировать бешеные скачки. В течение этого года Банк России изменял ставку рефинансирования четыре раза. В результате с 10% годовых (19 июня 2007 года) учетная ставка выросла до 11% (14 июля 2008 года). Но были в истории учетной ставки и более сложные ситуации: в 1998 году в течение месяца ставка рефинансирования ЦБ выросла сначала с 50 до 150%, а потом упала до 60%.

Не застрахован от колебаний и валютный индекс LIBOR. Например, в 2003 году ставка LIBOR составляла 1,4%, а сегодня — 2,8%. Тем не менее этот показатель признан одним из самых надежных в мире, и именно к нему во многих странах привязывают процентные ставки не только по кредитам, но и по вкладам. Однако в России к западному индексу могут быть привязаны только валютные депозиты.

Банковским сообществом предпринималось уже несколько попыток разработать универсальный индекс. Еще в 2001 году в обращении появился индикатор MosIBOR, методика расчета которого практически полностью копировала LIBOR. Однако уровень процентных ставок 16 крупнейших банков, входящих в расчет MosIBOR, значительно различался. Сегментированность межбанковского кредитного рынка является своеобразной национальной особенностью, в результате чего усредненный показатель далек от объективной картины.

В 2005 году появился новый индикатор — MosPrime — показатель индикативных ставок предложения межбанковских кредитов, объявленных первоклассными финансовыми институтами на российском денежном рынке. Этот показатель оказался более востребованным в финансовом мире.

Возможность введения вклада с привязкой к индексу MosPrime рассматривает Банк Москвы. Алексей Клецко (Банк Москвы), правда, отметил, что индекс MosPrime также не является идеальным индикатором. Проблема заключается в том, что MosPrime рассчитывает котировки на срок до шести месяцев, а основную массу депозитной базы сегодня составляют вклады сроком на полтора года. «В таком случае в маржу потребуется заложить не только операционные расходы, но чуть уменьшить ее, потому что деньги привлекаются на более длительный срок», — пояснил спикер. Поэтому в банке также рассматривают в качестве индикатора уровень инфляции или доходность государственных облигаций.

Этот экзотичный для российского потребителя продукт при успешном продвижении может стать массовым, учитывая, что за дело взялись крупнейшие финансовые «монстры».

Симбиоз вклада с ПИФом

Характерной особенностью этого вида вклада является возможность получения сверхприбыли с гарантией защиты основного капитала. В этом случае в качестве индикаторов используются продукты с потенциальной вероятностью высокого роста. Это может быть ставка РТС, цены на нефть, золото, стоимость продуктовой корзины и т.д. Доходность такого вклада зависит от разницы между стоимостью актива на дату возврата депозита и ценой на дату его размещения. К полученному результату прибавляется процентная ставка вклада «До востребования», как правило, это 0,1% годовых от внесенной суммы. А затем делаются поправки полученного результата на время размещения вклада, долю участия вкладчика, сумму депозита, максимальные значения и на другие нюансы, предусмотренные каждым конкретным банком.

Алексей Клецко (Банк Москвы): «Даже если в стране будет высокая инфляция, ставки по депозитам ее все равно покроют, а банки заработают законные 2% маржи».

Первым ввести подобный продукт на российский рынок попытался Ситибанк в 2005 году. Кредитная организация на тот момент предлагала вклад, привязанный к динамике индекса Dow Jones Industrial Average. Хотя банк давал гарантию возврата денежных средств и не ограничивал доходность по депозиту, в определенный момент продукт оказался не востребован. «КИТ Финанс» более активно приступил к внедрению индексируемых депозитов. В течение года банк разработал пять видов розничных индексируемых депозитов — «РТС», «РТС на падение», «нефть», «нефть на падение» и «товарная корзина», минимальный взнос по которым составляет 100 тыс. рублей. Эти виды вкладов в банке вводились постепенно. Первым был предложен депозит, привязанный к индексу РТС. Наталия Газиева пояснила: «Мы взяли индекс РТС потому, что, во-первых, для населения это наиболее известный индекс, который к тому же отражает общую ситуацию на фондовом рынке, во-вторых, информация о котировках является общедоступной и, в-третьих, средства массовой информации ежедневно рассказывают о его изменениях».

Следующим в продуктовой линейке появился индексируемый депозит — «нефть». В прошлом году цены на «черное золото» быстро росли, и те, кто успел вовремя сориентироваться, получили до 30% годовых на трехмесячном размещении. Однако, по признанию Наталии Газиевой («КИТ Финанс»), проводить аналитику достаточно сложно, котировки могут идти вразрез ожиданиям. Поэтому был разработан универсальный продукт — «товарная корзина», в состав которой входят нефть, никель, сахар и пшеница. Так как эти активы принадлежат к разным товарно-сырьевым рынкам, риски диверсифицируются. К тому же цены на эти продукты постоянно растут.

Недавно Банк Москвы объявил о запуске инвестиционных депозитов, привязанных либо к значению индекса РТС, либо к цене безналичного золота на международном рынке драгоценных металлов, либо к цене фьючерса на нефть марки brent. Однако эти продукты представлены только в Private Banking. Минимальная сумма депозита, привязанного к ставке РТС, составляет 2,5 млн рублей, а депозита, привязанного к стоимости золота и нефти, — 100 тыс. рублей. Управляющий директор департамента частного банковского обслуживания Банка Москвы Дмитрий Брейтенбихер объяснил подобную инициативу следующим образом: «С учетом текущей ситуации на российском фондовом рынке наш аналитический департамент считает данные ценовые уровни привлекательными и оценивает потенциал роста индекса РТС в 30% к концу года. Депозит с базовым активом ценой на золото рассчитан на клиентов, желающих иметь валютой инвестиций доллар США. Этот вариант может быть интересен с точки зрения хеджирования валютных изменений».

Но доходность по данному продукту ограничена. Если за время размещения стоимость актива выросла на 20 или более процентов, то к ставке по вкладу «До востребования» плюсуются 20%, если рост актива составил менее 20%, то прибавляются проценты «по факту», если произошло падение, то клиент получает сумму обратно плюс 0,1% годовых. Особенностью данного депозита является также то, что банк формирует инвестиционный пул в тот момент, когда по мнению аналитиков вхождение в рынок будет наиболее благоприятным. В отличие от банка «КИТ Финанс», который привлекает средства еженедельно.

Риски в разумных пределах

В Банке Москвы не исключают возможности, что инвестиционный депозит будет распространяться в массы, но процесс это достаточно сложный. Дмитрий Брейтенбихер пояснил: «Мы проводим консультирование всех клиентов по данному продукту и даем рекомендации по наиболее благоприятному моменту для выхода на рынок. Это предполагает дополнительные издержки и делает продукт более индивидуальным. Для более широкого распространения таких депозитов необходимо снизить эти издержки». Алексей Клецко (Банк Москвы), в свою очередь, отметил, что вклад с привязкой к золоту — хороший депозит для клиентов, располагающих значительными суммами, так как в определенных ситуациях эти активы могут вести себя непредсказуемо: «Этот депозит очень хороший компонент сложной финансовой стратегии, способный диверсифицировать риски».

Существование рисков подтверждает и Наталия Газиева («КИТ Финанс»): «На фондовом рынке очень высокая волатильность. Там возможны скачки как роста, так и падения. Например, те клиенты, которые входили по товарной корзине в марте, получили около 30% годовых; 30% и даже 35% доходности достигал полугодовой депозит, привязанный к нефти. В то же время ожидалось, что осенью индекс РТС продолжит рост, а он в начале 2008 года пошел на понижение. Однако, напомню, что даже при снижении индекса вкладчики все равно ничего не теряют от вложенных средств».

Есть ли у индексируемых депозитов будущее, однозначного мнения нет. Возможно, когда ситуация на рынке стабилизируется, проценты по вкладам окажутся соизмеримы с уровнем инфляции, необходимость в индексируемых депозитах автоматически отпадет. Но мировая практика свидетельствует о том, что индексируемые депозиты могут успешно сосуществовать с традиционными вкладами.

Начать дискуссию