В статье дан обзор современных методов управления стратегией взыскания просроченной задолженности и предложена новая методика оптимизации работы коллекторского подразделения.

Обзор методов управления стратегией взыскания просроченной задолженности

Бум розничного кредитования неизбежно приводит к росту количества просрочек и невозвратов потребительских кредитов. Такие долги характеризуются относительно невысокой суммой индивидуальной задолженности каждого клиента при большом общем их количестве. Наиболее эффективно взыскание таких долгов во внесудебном порядке, так как судебное и исполнительное производство в рамках юридических процедур являются крайне ресурсоемкими, и их себестоимость часто превышает сумму задолженности.

Безусловный лидер по эффективности внесудебного производства — телефонные переговоры. При достаточном уровне интенсивности давления на должника в ходе телефонных переговоров удается убедить клиента восстановить график текущих платежей или досрочно погасить задолженность, часто при этом сохранив лояльность клиента. Себестоимость единичного телефонного звонка невелика, и один оператор может провести до 70–100 результативных телефонных переговоров за смену. Организационно это также наиболее удобная технология: единый контакт-центр может располагаться в оборудованном офисе и обеспечивать обзвон всей территории страны.

Помимо телефонных переговоров в практике внесудебного взыскания применяются методы массовой рассылки писем, sms и электронных сообщений, а также личные встречи с должниками. При правильном использовании эти методы дополняют телефонные переговоры и способны повысить суммы взысканной задолженности.

Типичный масштаб деятельности среднего розничного банка по взысканию задолженности по потребительским кредитам требует наличия отдельного подразделения по работе с проблемными кредитами, в котором задействованы обычно 10–15 сотрудников. Специализированные сервисные компании — коллекторские агентства — задействуют в своей работе до 100–200 сотрудников.

Для организации работы таких подразделений повсеместно применяется программное обеспечение и оборудование интеллектуальных АТС. Программное обеспечение класса CRM и системы управления документооборотом распределяют задачи между сотрудниками («коллекторами»), организуют контроль и аналитику. Однако вопросы стратегии взыскания обычно остаются в компетенции линейных руководителей коллекторских подразделений.

Известны различные способы управления стратегией взыскания.

Мониторинг результатов переговоров

В этом случае сотрудники-аналитики просматривают (100% или выборочно) результаты переговоров с каждым заемщиком и принимают решения о целесообразности продолжения взыскания и выборе дальнейшей стратегии взыскания.

Частным случаем такого способа управления является делегирование полномочий по принятию решений непосредственно коллекторам.

Программное обеспечение в этом случае используется для сбора информации, построения отчетов, контроля сроков и т.п. рутинных задач.

Недостатками данного способа управления являются высокая ресурсоемкость (ручная работа) и высокая зависимость результатов деятельности коллекторского подразделения от частного мнения аналитиков, что особенно опасно в условиях недостатка квалифицированных кадров и острой конкурентной борьбы.

На основе параметрических бизнес-правил

При автоматизации принятия решений на основе параметрических бизнес-правил часть управленческих решений берет на себя программное обеспечение.

Пример типичного бизнес-правила при таком подходе: «Прекратить взыскание, если дело находится в производстве более 60 дней, выполнено более 10 телефонных переговоров с должником и сумма задолженности не превышает 10 000 руб.»

Из этого примера виден «потолок» интеллекта такой системы: формальная параметризация и ярко выраженная пассивность в принятии решений. На практике такие системы используются в сочетании с ручным управлением процессом взыскания, лишь слегка «разгружая» аналитиков от принятия решений в наиболее очевидных случаях.

На основе моделирования бизнес-процессов

Автоматизированное управление стратегией взыскания на основе моделирования бизнес-процессов заключается в разработке набора типовых бизнес-процессов, известных в отрасли как планы мероприятий по взысканию.

Такие планы мероприятий имеют разветв-ленную структуру и обеспечивают вариативность воздействия на должников в зависимости от предыдущих результатов. Библиотека планов мероприятий позволяет автоматически выбирать стратегию взыскания, исходя из параметров кредитного договора, кредитного продукта, параметров задолженности, степени загруженности коллекторского подразделения или иных факторов. Могут реализовываться конкурентные стратегии и адаптивное управление.

В целом подход на основе планов мероприятий доказал свою эффективность и является предпочтительным. Например, на этом принципе работает популярная в России и Украине «Система управления возвратом долгов «Кредитные дела».

Но при любом способе управления массовым внесудебным взысканием задолженности рано или поздно возникает вопрос оптимизации. Себестоимость мероприятий по взыс-канию не должна превышать доходности; ограниченность трудовых ресурсов требует приоритезации усилий; возможны также дополнительные ограничения, направленные на сохранение лояльности клиентов, выполнение нормативов регулирующих органов и т.п.

Обычные вопросы, возникающие перед руководителем коллекторского подразделения или аналитиком:

Что выгоднее: начать взыскание немедленно или подождать несколько дней (возможно, клиент внесет платеж без дополнительных напоминаний)?

На какого клиента направить больше усилий по взысканию: частного предпринимателя, который должен банку 500 000 руб., но скрывается, или заемщика по кредитной карте с суммой задолженности 10 000 руб.?

Какого клиента нет смысла убеждать в ходе длительных телефонных переговоров, а необходимо срочно подавать в суд?

Когда следует прекратить усилия по взыс-канию данной задолженности?

На эти и подобные вопросы способна ответить система класса BI (Business Intelligence).

В настоящее время широко применяется простейший метод исключения малоперспективных задолженностей из процесса взыскания. Этот метод базируется на двух постулатах:

1) чем старше задолженность, тем ниже вероятность взыскания;

2) малые суммы задолженности невыгодно взыскивать.

Недостатками данного метода являются его низкая эффективность и низкая точность. Так, обычно на основе пороговых значений срока просрочки и суммы задолженности отсекают не более 5% кредитных дел, что не оказывает заметного влияния на степень загруженности коллекторов. С другой стороны, используемые критерии отсечки плохо прогнозируют вероятность погашения задолженности, и среди отсеченных 5% должников вполне могли бы быть погашения. Кроме того, данный метод не учитывает индивидуальной себестоимости взыс-кания. Например, если вероятность взыскания по конкретному должнику высокая, но отсутствуют телефоны для связи с ним, стоимость установления его контактных данных может превысить вероятную сумму взыскания.

Поэтому в [1] предложен метод управления стратегией взыскания, основанный на соотнесении вероятной суммы взыскания с себестоимостью мероприятий по взысканию. Так, если сумма задолженности составляет $100, вероятность взыскания оценивается в 50%, а стоимость одного телефонного звонка составляет $5, то система выдаст не более десяти заданий на выполнение телефонного звонка по взысканию этого долга. Стоимость большего количества звонков превысит $50, то есть вероятную сумму взыскания.

Перейдем к изложению данного метода.

Метод управления стратегией взыскания

Шаг 1. Определение вероятности получения с каждого должника

Используются данные кредитной истории данного заемщика (месячный доход, количество выплачиваемых кредитов, количество запросов на получение кредита, скоринговый балл при выдаче кредита и т.п.) и суммарные данные портфеля просроченной задолженности (статистика погашений всех клиентов данного портфеля). С помощью логистической регрессии строят модель, учитывающую параметры, имеющие наибольшую предсказательную силу.

С помощью построенной модели получают вероятности получения платежа для каждого должника.

Шаг 2. Определение вероятной суммы погашения от каждого должника

Используя практически те же данные, что и на предыдущем шаге, с помощью линейной регрессии строят модель, прогнозирующую сумму погашения по каждому заемщику. В отличие от логистической регрессии, диапазон выходного значения которой состав-ляет 0 ... 1 для оценки вероятности, линейная регрессия дает на выходе значение прогноза суммы платежа в долларах.

Отмечается, что наибольшей предсказательной силой обладают следующие переменные:

— отношение суммы задолженности к годовому доходу;

— количество выплачиваемых кредитов;

— доля погашений просроченной задолженности за последние 24 месяца.

Шаг 3. Определение ценности каждого клиента в портфеле

Строят матрицу диапазонов вероятности погашения, полученных на первом шаге, и диа-пазонов сумм погашения, полученных на втором шаге, и присваивают скоринговые баллы так, чтобы минимизировать общую ошибку предсказания суммы погашения для каждого должника.

С помощью построенной скоринговой матрицы получают величину ценности (т.е. вероятного погашения в случае совершения платежа) для каждого клиента.

Шаг 4. Определение стоимости взыскания для каждого должника

С помощью модели логистической регрессии определяют вероятность установления контакта с каждым должником. При этом переменными в логистической регрессии выступают данные кредитной истории заемщика (был ли установлен контакт с ним в прошлом, срок просрочки) и демографические данные (среднее значение и медиана продолжительности пребывания жильцов в районе проживания клиента, доли собственников жилья и арендаторов, доля резидентов с высшим образованием, средний годовой доход, средняя стоимость зарегистрированных в округе автомобилей и т.п. информация, характеризующая степень оседлости населения в рай-оне проживания должника).

На основании полученной модели оценивается стоимость установления контакта с каждым должником.

Шаг 5. Планирование предельного количества контактов с каждым должником

Планировщик учитывает ценность каждого клиента со стоимостью установления контакта и вычисляет предельное количество попыток телефонных переговоров для каждого клиента, при котором общая стоимость мероприятий по взысканию не превысит ценности данного клиента.

В целом с клиентами, для которых получено более высокое значение предельного числа попыток установления контакта, будут пытаться связаться чаще за период времени. В случае успешного контакта с должником система может отказаться от предельного значения числа попыток и оставить вопрос о прекращении взыскания на усмотрение аналитика или прекратить контакты с долж-ником.

По сравнению с простыми параметрическими системами методика, предложенная в [1], обладает высокой точностью предсказания вероятностей взыскания и контакта с должниками и способна учитывать порог себестоимости процесса взыскания, после которого целесообразно прекратить усилия по внесудебному взысканию.

Совершенствование метода управления деятельностью коллекторского подразделения

Автором настоящей статьи предложено дальнейшее развитие метода управления деятельностью коллекторского подразделения на основе глобальной оптимизации.

Будем рассматривать деятельность по взысканию за период Т, равный, например, 14 дням. Построим задачу оптимизации на следующий период Т на основе результатов, достигнутых за весь предыдущий срок взыскания портфеля просроченной задолженности.

Вместо минимальной единицы управления, равной выполнению одного мероприятия по взысканию (например, одна попытка установления контакта с должником), введем понятие плана мероприятий, применяемого к должнику на период Т.

Пусть:

xij — двоичная переменная, равная 1, если мы планируем применить план i к долж-нику j, и 0 — в противном случае;

ci — себестоимость плана мероприятий i на период Т;

Сj — себестоимость мероприятий по взыс-канию для должника j, выполненных за все время взыскания;

pij — прогноз взыскания с помощью плана i для должника j.

Под прогнозом взыскания мы понимаем сумму уже взысканных (частичных) платежей за весь предыдущий срок взыскания и прогнозируемую сумму взыскания за будущий период Т.

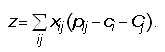

Тогда целевой функцией задачи оптимизации будет сумма прогнозируемого взыскания для каждого заемщика при условии применения того или иного плана мероприятий за вычетом уже понесенных и прогнозируемых затрат на взыскание:

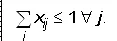

Обязательным ограничением является условие, что в период Т к каждому j-му должнику может быть применен только один план мероприятий:

Таким образом, мы получили классическую задачу линейного программирования: требуется найти максимум функции z при соблюдении ряда ограничений. Задача оптимизации решается в целочисленной области для xij, имеющих двоичное значение 0 или 1.

Теперь мы можем использовать весь мощный арсенал методов решения задач линейного программирования для моделирования бизнес-ограничений и условий, вытекающих из реальной практики.

Например, введем ограничение на ресурс исполнителей.

Пусть:

li — трудоемкость взыскания по плану j на период Т, выраженная в человеко-часах;

L — максимальный ресурс в человеко-часах за период Т, равный количеству рабочих часов всех сотрудников коллекторского под-разделения.

Добавим в задачу линейного программирования условие ограниченности ресурсов:

Одним из преимуществ описываемого метода перед способом, предложенным в [1], является более универсальный механизм планирования. В качестве плана мероприятий может выступать и судебное/исполнительное производство по кредитному делу. Предположим, что в составе коллекторского подразделения есть Y юристов, каждый из которых может вести до y кредитных дел за период Т (например, до 20 дел в судебном производстве в месяц).

Результативность взыскания в судебном производстве может быть более высокой, чем в досудебной стадии, но и стоимость такого взыскания выше. Есть смысл поручить юристам ведение максимально возможного количества кредитных дел, но «не размениваться по мелочам» и не поручать им ведение дел с малой суммой задолженности.

Все эти условия легко ввести в модель. Условие на ведение части дел юристами:

Условие на ограничение суммы просроченной задолженности для передачи юристам тривиально. Аналогичным образом можно построить, например, ограничения на использование автотранспорта при организации выездных встреч с должниками.

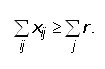

В модель линейного программирования легко ввести такие необычные бизнес-ограничения, как, например, требование руководства банка при прочих равных условиях охватить не менее r (например, 75%) должников любыми мероприятиями по взысканию. Оптимальное значение целевой функции z при наличии такого ограничения будет несколько ниже, но зато мы выполним требование начальства и попытаемся дозвониться до большей части портфеля:

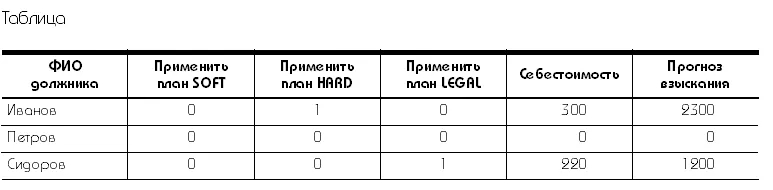

Решение задачи целочисленного линейного программирования может производиться с помощью многих пакетов прикладных программ и не вызывает сложностей. Как могут выглядеть результаты оптимизации, показано в таблице.

Из таблицы видим, что оптимальное значение (доходы минус расходы) коллекторского подразделения достигается, если назначить на следующий период должнику Иванову план мероприятий HARD, Сидорову — LEGAL, а Петрову не назначать никакого плана мероприятий, так как усилия по взысканию с Пет-рова лишь отвлекут ценные ресурсы подразделения и принесут слишком мало дохода.

Вопрос определения прогноза взыскания pij остается за рамками данной статьи. В ООО «МДЦ-консалтинг» разработаны модели прогнозирования, основанные на поведении должника, его кредитной истории, параметрах портфеля просроченной задолженности, результативности работы коллекторского под-разделения и других параметрах, доступных в отечественной деловой практике, использующих бизнес-правила, характерные для отечественного долгового рынка, поведенческих стереотипов жителей Российской Федерации и анализа мошеннических схем, наиболее распространенных на территории СНГ.

Комментарии

1Отменная статья. Автором проделана хорошая работа.

Есть отдельные неточность, например,

один оператор может провести до 70–100 результативных телефонных переговоров

Он делает столько звонков вообще. Посудите сами, "результативный разговор" занимает минут пять, 100 звонков, это 8 с половиной часов непрерывных разговоров, такое не один челоовек не выдержит. И это при том, что всего один звонок из пяти шести я вляется результативным, в остальных случаях или не берут трубку, или разговора не получается.

Жаль, что никак не освещена работа с судебными приказами. Но это так, издержки.

Есть еще личный вопрос, причем здесь Business Intelligence. Ведь бизнес-разведка предполагает собой легальный сбор информации из открытых источников о конкурентах и контрагентах, применяются ее методики и для взыскания корпоративной задолженности, однако, обоснованно ли применение данного термина к взысканию долгов с физ.лиц по банковским кредитам?

PS: за статью высший бал

С уважением,

Иванов Николай, заместитель генерального директора по вопросам развития КА "Центр ЮСБ"