Активность банков в отношении кредитования среднего и малого бизнеса серьезно увеличила объемы страховых портфелей по залоговому имуществу юрлиц

Двукратный рост сегмента страхования залогов юридических лиц, заемщиков банков, в 2008 году предрекли специалисты рейтингового агентства «Эксперт РА». В прошлом году увеличение составило 76%. Специалисты банков и страховых компаний поясняют ситуацию, складывающуюся на одном из самых привлекательных сегментов рынка.

Большая часть корпоративного банкострахования, по оценкам «Эксперт РА», приходится на покрытие рисков повреждения или утраты залогового имущества. И пусть, по мнению Валерия Ермакова, начальника управления банковского страхования компании «СОГАЗ», «кардинально» в сегменте страхования залогов юрлиц в последние годы ничего не изменилось, и растет он одним темпом с ростом кредитных портфелей банков, определенные тенденции все равно налицо. К наиболее заметным изменениям можно, безусловно, отнести более лояльное отношение к страхованию со стороны страхователей: «Если в 2005–2006 годах страхование воспринималось ими исключительно как дополнительная нагрузка к кредиту, то с середины 2007 года это мнение изменилось. Тенденция к принятию страхования как защиты бизнеса — это позитивный факт», — отметил специалист СОГАЗ.

Традиционно в страховании клиентов банков — юридических лиц страхование залогов является наиболее распространенным и классическим видом. По оценкам Русского банка развития (РБР), на него по итогам 2007 года пришлось около 88,6% от всего банкострахования юрлиц. Это связано прежде всего с принуждением банками своих клиентов страховать закладываемое имущество.

Банковское сообщество в лице Игоря Белобородова, начальника отдела контроля рыночных рисков РБР, наиболее значительной и заметной тенденцией на рынке страхования залогов юридических лиц при банковском кредитовании считает увеличение интереса со стороны страховщиков и банков к сегменту малого и среднего бизнеса. «Это объясняется тем, — говорит эксперт РБР, — что рынок крупных корпоративных клиентов уже поделен, конкуренция очень высока и переманить крупные предприятия становится все труднее. С другой стороны, рынок страхования малого и среднего бизнеса охвачен далеко не полностью и существует довольно большая ниша, за которую в ближайшем будущем развернется упорная борьба. Те страховые компании, которые вовремя и правильно оценят потенциал рынка и разработают специальные программы, смогут занять доминирующее положение на одном из самых перспективных на данный момент сегментов страхования. Также довольно перспективным выглядит рынок страхования имущества по лизинговым сделкам».

Именно за счет активности банков в кредитовании субъектов малого и среднего бизнеса, а также роста рынка лизинговых услуг в последние годы и наблюдается рост объемов по страхованию залогов юридических лиц. По данным «Эксперт РА», на конец 2007 года кредитование по данным направлениям в России увеличилось вдвое: в итоге объемы кредитования малого бизнеса достигли 21 млрд рублей, объемы рынка лизинга — 39 млрд рублей. При этом около 75% лизингового имущества приобреталось за счет кредитных средств, а следовательно, становилось застрахованным залогом.

По оценкам РБР, в дальнейшем темп роста объема страхования залогов составит не менее 20% в год. При этом в сегменте страхования крупных корпоративных клиентов следует ожидать постепенного замедления темпов роста. Зато рост объема страхования предприятий СМБ может составить в ближайшие годы от 20 до 50% ежегодно.

По мнению экспертов Русь-Банка, в 2007–2008 годы основная часть кредитов малому бизнесу выдавалась со страховым покрытием. Выдача кредитов под залог любого имущества неразрывно связана с необходимостью его сохранения, то есть страхования данного имущества для обеспечения его основной функции для банка — служить резервным источником погашения кредита. Только в 2007 году банки начали активно внедрять программы беззалогового кредитования малого бизнеса, повышать суммы кредитов, выдаваемых без залога, до 600 тыс.– 1 млн рублей.

Инфографика

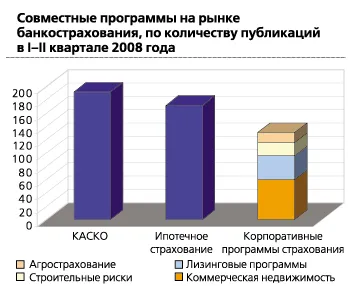

Согласно исследованию Public.Ru, посвященному интересу СМИ к банковскому страхованию, тема, связанная с корпоративным страхованием, занимает всего 20% от всех публикаций. Лидерство, как и следовало предполагать, у КАСКО и ипотечного страхования. Вопросы банковского страхования юридических лиц в основном представлены в тематиках «Коммерческая недвижимость» и «Лизинг». И только 8% статей отданы животрепещущей теме страхования кредитов среднему и малому бизнесу — «БО» спешит восполнить пробел.

Итоги отмены обязательного страхования залогов

Больше года прошло с момента принятия Банком России решения по отмене требования об обязательном страховании залога, принятого в качестве обеспечения ссуды. Поправки, которые были внесены в Положение ЦБ РФ «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности» изменили требования к банкам в части страхования залогов. Если раньше предусматривалось обязательное страхования предметов залога, то внесенные поправки обозначили, что наличие или отсутствие в договоре страхования предмета залога, принятого в качестве обеспечения ссуды, может рассматриваться только как дополнительный фактор при оценке качества обеспечения по ссуде. Тогда эксперты предполагали, что, с одной стороны, эти изменения смогут положительно сказаться на отношениях банков с благополучными заемщиками, по кредитам которых риски минимальны и без страховки. С другой стороны, эти изменения могли привести к ухудшению кредитного портфеля тех банков, которые решили бы воспользоваться возможностью обойтись без страхования для привлечения максимального числа клиентов.

Время расставило все по местам: особого влияния на рынок это событие не оказало. Давид Чалахян, начальник управления по корпоративному банковскому страхованию РОСНО, отмечает: «Резких изменений отмена данного требования за собой не повлекла. Банки в подавляющем большинстве случаев продолжают требовать страхования заложенного имущества, так как осознают необходимость обеспечения сохранности переданного в залог имущества».

Подтверждают эту мысль и банкиры: «ЦБ отменил обязательное требование по страхованию залога, но принципы работы с клиентами в нашем банке остались жесткими, и мы приняли решение страховать все залоги, — категорично высказывается Светлана Лебедева, член правления банка «Глобэкс». — Раньше банки были обязаны страховать залог по инструкциям ЦБ, но год назад ЦБ РФ оставил это решение на усмотрение банков. Так что сегодня мы сами решаем — страховать залог или нет. Могу отметить, что мы не поменяли схему работы даже с теми клиентами, с которыми работаем давно, поскольку считаем, что застрахованный залог уменьшает риск потери денег, которые выдал банк. Никак не отразились эти изменения и на отношениях банков со страховыми компаниями».

Главное для банкиров — чтобы страховая компания была серьезной и в случае потери залога компенсировала бы все вовремя и в полном объеме. Эксперты банковского мира отмечают, что есть компании, которые более активны, проводят постоянный мониторинг рынка, бьются за клиентов — к примеру, используют гибкую тарифную систему при страховании залогов. Особенно это заметно по средним компаниям. Крупные же давно заняли свою нишу на рынке и имеют большую клиентскую базу, поэтому и не столь мотивированы, они еще не сильно развернулись в борьбе за клиента в части кредитования залога. По мнению руководства банка «Глобэкс», за последний год страховые компании в общей массе не стали более поворотливыми, между ними не чувствуется конкурентной борьбы, заинтересованности в какой-то отдельно взятой сделке.

Страховые компании среднего размера более активны, выделяют специальных менеджеров, связываются и с управляющими, и с кредитными подразделениями, интересуются, с какими клиентами банк работает, предлагают им особые интересные условия. «Мы не вмешиваемся в эти отношения, — продолжает Светлана Лебедева (банк «Глобэкс), — просто к моменту выдачи кредита нам необходимо, чтобы залог был уже застрахован. У нас достаточно короткий промежуток времени между принятием решения о выдаче кредита и выдачей самих денежных средств, и здесь задача СК — быстро сработать. Поэтому кто из них быстрее, тот и успевает». Страховщики говорят, что часто на принятие решения отводится пара часов. Из-за этого некоторые страховые компании начали рассматривать возможность автоматизации андеррайтинга и принятия решения по условиям страхования залогов прямо на территории банка в момент обращения клиента.

Инфографика

Тема «Банковское страхование» в российских СМИИнтернет-библиотека Public.Ru промониторила 1500 изданий с целью выяснить уровень освещения темы «Банковское страхование». За первую половину 2008 года количество публикаций по ней составило 3889. Количество публикаций в региональной прессе превысило достижения столичных СМИ. Исследователи связывают это с региональной экспансией банков и страховщиков.

Структура портфелей в плену у кредитования

По данным страховой компании «СОГАЗ», залоговый портфель ее ведущих филиалов по объему сборов представлен следующим образом: крупный бизнес занимает 35%, средний — 60%, малый — 5%. Малый и средний бизнес закладывает под кредиты и страхует 90–95% имущества. Крупный бизнес, как правило, страхует имущество вне зависимости от получаемых кредитов.

«В отношении видов залогов, предоставляемых клиентами банков в качестве обеспечения, заметных изменений не наблюдается, — утверждает Давид Чалахян (РОСНО). — Как и раньше, в большинстве случаев представителями малого и среднего бизнеса в залог передаются товарные запасы на складах, торговое оборудование, автотранспорт, спецтехника, реже недвижимость. Крупные заемщики чаще предлагают в качестве залога объекты недвижимости, земельные участки, а также права аренды на них».

В общем объеме застрахованных залогов наибольшая доля у недвижимости и товаров в обороте. Также высока доля у оборудования и транспорта. По данным банка «Глобэкс», на сегодняшний день основной объем застрахованных залогов (примерно 60%) приходится на залог недвижимости, оставшиеся 40% распадаются на товары (20%), а также на оборудование, транспорт, сырье и другие виды (20%).

Необходимо учитывать, что для данного сегмента страхования характерна абсолютная корреляция видов залогового обеспечения в банках и портфелей страховщиков. «Данные портфели зависят от особенностей кредитной и залоговой политики отдельных банков, сегмента юридических лиц, на который ориентируется конкретный банк, специфики программ кредитования, — говорит Анна Малышева, начальник управления кредитования малого и среднего бизнеса Русь-Банка. — В нашем банке структура залогового портфеля в рамках программ кредитования предприятий среднего и малого бизнеса такова: 39% составляет товар в обороте, 26% — недвижимость, 18% — производственное и торговое оборудование, 14% — автотранспорт.

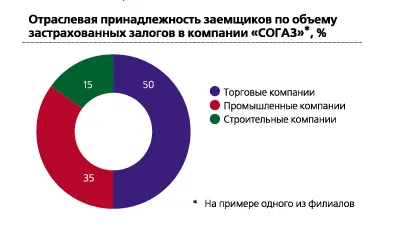

Оценить отраслевую структуру компаний, страхующих залоги, еще сложнее. Ведь здесь наблюдается зависимость не только от политики страховщика и банка, но и от региональных особенностей. Среди предприятий малого и среднего бизнеса подавляющее число клиентов представляют предприятия торговли и сферы услуг. Большая доля по страхованию имущества компаний, относящихся к торговой сфере, объясняется специалистами тем, что в целом в российской экономике их доля превышает 50% — аналогичная ситуация и в кредитных портфелях большинства универсальных банков. В последнее время отмечается и тенденция роста доли производственных предприятий и компаний сферы услуг. Например, в Русь-Банке их доля за год увеличилась с 32 до 49%.

Мнение эксперта

Оксана Комардина, эксперт департамента рейтингов финансовых институтов «Эксперт РА»

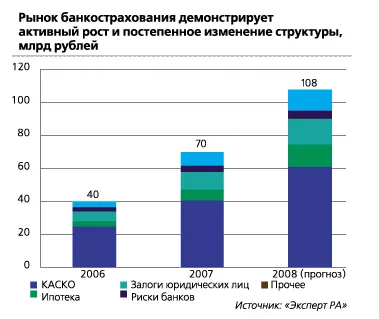

В страховании клиентов банков — юридических лиц страхование залогов является наиболее традиционным видом. Как видно из представленного графика, происходит рост банкострахования юрлиц в абсолютном выражении. По нашим данным, в 2006 году сегмент составил 3,1 млрд рублей, в 2007 году — 6,7 млрд рублей, а в 2008-м — вырастет до 15–16 млрд рублей. Доля по корпоративному сегменту в общей структуре банкострахования также увеличивается: 2006 год — 7,7%, 2007 год — 9,5%, прогноз на 2008 год — 12,4%.

Валерий Ермаков, начальник управления банковского страхования компании «СОГАЗ»

Уровень ставок по страхованию залогов юридических лиц, как правило, отражает уровень рисков, и в последние годы меняется в сторону снижения, но незначительно. Снижение ставок зависит от ряда причин: конкуренции среди страховых компаний, увеличения объемов ответственности, снижения вероятности наступления страховых случаев и т.д.

Если говорить о видах залогов, то можно рассмотреть ситуацию на примере конкретных фактов. Приведем для примера структуру банковского портфеля одного из филиалов СОГАЗ, активно работающего в области страхования залогового имущества юридических лиц. Мы видим, что лидерами среди видов залогов являются товары и сырье, их доля в общем объеме застрахованных залогов составляет 40%. Такие же позиции у транспорта — 40%. Но здесь нужно учитывать, что эти данные предполагают отнесение к залогам юридических лиц лизингового транспорта. 10% приходится на страхование такого залога, как оборудование, и столько же на недвижимость. Должен отметить, что такое соотношение поддерживается начиная с 2005 года.

Анна Малышева, начальник управления кредитования малого и среднего бизнеса Русь-Банка

После отмены ЦБ требования об обязательном страховании залога по банковскому кредиту доля застрахованного обеспечения в банках снизилась, хотя и незначительно. Этот факт побудил страховщиков более активно привлекать клиентов самостоятельно, разрабатывать и внедрять новые интересные программы страхования. В частности, страховые компании обратили наконец внимание на ранее практически неохваченный сегмент малого бизнеса. Хотя, к сожалению, нужно отметить, что до сих пор большинство страховых компаний не рассматривает малый бизнес как целевой сегмент, поэтому качественные предложения, включая хороший сервис и адекватные программы, можно встретить только у ряда крупных страховщиков.

Подобная ситуация наблюдалась в банковском бизнесе три-четыре года назад, однако с осознанием перспективы развития данного сегмента произошел рост конкуренции, что привело к увеличению выбора среди специальных программ кредитования для малых предприятий. Эксперты банковского мира надеются, что в страховой сфере также в ближайшее время будут внедряться специальные программы для малого бизнеса, учитывающие особенности и потребности именно этих клиентов, в частности упрощенный пакет документов и скорость принятия решения о возможности и цене страхования, упрощенная процедура выплаты страхового возмещения.

Анастасия Магдажинова, директор департамента страхования имущества и ответственности ОАО «ГСК «Югория»

Основная особенность сегмента рынка страхования залогового имущества выражается в том, что потребителем страховой услуги на данном сегменте является не страхователь-заемщик, а непосредственно банк, предоставляющий кредит под залог застрахованного имущества. Соответственно, все заметные тенденции развития рынка страхования залогов являются производными от процессов на рынке кредитования юрлиц.

На сегодняшний день объемы кредитов, предоставленных юридическим лицам, растут темпами, значительно превышающими темпы инфляции, мы отмечаем прирост в целом более чем на 50%, по данным за 2007 год. Также сегмент рынка кредитования малого бизнеса растет темпами, опережающими темп роста рынка в целом — прирост за 2007 год на 55%. Соответственно, мы видим увеличение объемов страховых премий по страхованию залогов юридических лиц. Также заметным стало снижение размеров страховых тарифов на фоне ужесточения требований банков к условиям договора страхования.

Увеличиваются риски, связанные с освоением новых рынков кредитования, в том числе кредитования малого бизнеса. Банки пытаются переложить риски на плечи страховщиков, предъявляя дополнительные требования к договорам страхования. Это приводит к появлению в условиях договоров страхования нестандартных рисков, таких как: страхование машин и оборудования от поломок и ошибок персонала, страхование товаров, находящихся в холодильных камерах, от разморозки. Ужесточение требований к условиям договора страхования может выражаться также в отказе банков от договоров страхования, предусматривающих применение франшиз либо стандартных условий выплаты страхового возмещения, например условий о расчете выплаты с учетом стоимости годных остатков или износа застрахованного имущества. Можно отметить и появление требований о страховании грузов в случаях предоставления кредитов на приобретение оборудования, доставляемого иногородним поставщиком.

Начать дискуссию