Первое полугодие 2008 года подготовило банковскому риск-менеджменту несколько жестких стресс-тестов. Однако замедление темпов роста розничного кредитования дало банкам возможность скорректировать системы управления кредитными рисками.

За первые шесть месяцев текущего года темпы прироста банковских активов составили лишь 14,6%. Для сравнения: за аналогичный период 2007 года активы банковской системы выросли на 22,5%. Резкое замедление темпов развития банковского бизнеса вполне объяснимо: 2008 год оказался тяжелым для финансовых институтов по всему миру (из-за последствий глобального кризиса ликвидности и сохраняющейся неопределенности на мировых рынках). В России, которую кризис затронул в меньшей степени, на состоянии банковского сектора сказалась политика ЦБ по сдерживанию инфляции.

С другой стороны, для риск-менеджмента замедление динамики развития бизнеса является даже хорошей новостью. Ведь задача системы управления рисками — сдерживать банк от принятия на себя чрезмерного уровня риска, и решить эту задачу в период «кредитного бума» было достаточно сложно. Как отмечают банковские риск-менеджеры, опрошенные «Эксперт РА»1, к кризису ликвидности они оказались готовы, а неблагоприятные события только дали дополнительную статистическую базу и материал для дальнейшего совершенствования.

«Кризис ликвидности не оказал существенного влияния на текущую деятельность нашего банка, — отмечает Татьяна Мельникова, директор департамента рисков Абсолют Банка. — Однако для риск-менеджмента очень важны подобные события, так как именно они служат базой для оценки системы управления рисками и являются основой для изменений и дальнейшего развития системы». «Мы были готовы к подобному развитию событий и моделировали подобные ситуации на практике», — соглашается Александр Марьин, директор департамента риск-менеджмента Русь-банка.

Как показал наш опрос, на повестке дня у риск-менеджеров сегодня стоят кредитные риски: им они отводят первое место по значимости в хит-параде, который мы предложили им составить. Второе место досталось рискам ликвидности, третье — процентным рискам. Далее следуют операционные риски, а валютные и фондовые риски замыкают список предпочтений. Внимание к кредитным рискам вполне оправданно. Во время бурного роста розничного кредитования банки были вынуждены торопиться с занятием максимально возможных долей рынка в рамках своих стратегических ниш. Замедление темпов прироста (см. график 1) дало российским банкам необходимую передышку для заполнения оставшихся в риск-менеджменте пробелов.

Бегом от кризиса

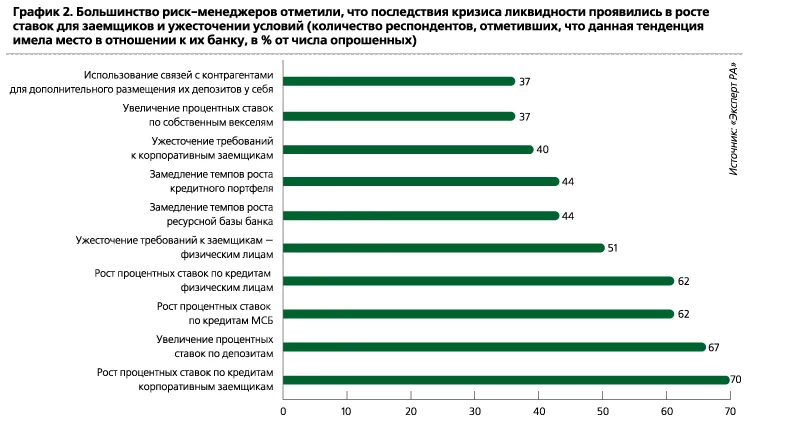

Одним из основных последствий глобального кризиса ликвидности для рынка кредитования стало повышение процентных ставок и ужесточение условий для заемщиков (см. график 2). Причем данная тенденция скорее свидетельствует не об ухудшении условий фондирования для самих банков (проблемы с привлечением ресурсов отметили лишь 44% респондентов), а о пересмотре отношения к рискам. «Нашим банком была осуществлена переоценка риск-аппетита в сторону его ужесточения: повышены требования к эмитентам, к подходам формирования «подушки ликвидности», а также частично пересмотрены подходы к оценке рисков», — отмечает Василий Макушев, начальник управления финансовых рисков ОАО «УРСА Банк». Андрей Золотухин, председатель правления ОАО «ВУЗ-банк», также говорит об ужесточении требований к риск-менеджменту в целом: «Кризис ликвидности заставил нас более пристально относиться к внешним факторам, переоценить некоторые подходы к рискам и сформулировать новые, более жесткие требования к заемщикам». «Эйфория роста сменилась прагматизмом и вниманием к анализу тенденций», — резюмирует Олег Целищев, начальник отдела по управлению рисками и финанасовому мониторингу банка «Хлынов».

Главными инструментами управления ликвидностью сегодня остаются оперативный мониторинг состояния ликвидности, формирование «подушки» ликвидных инструментов и соблюдение всех необходимых требований регулятора. Как показала практика, этого оказывается достаточно для того, чтобы успешно пережить несколько волн сжатия ликвидности.

Более важной задачей сегодня выступает совершенствование практики управления кредитными рисками, которые продолжают нарастать. Традиционный индикатор уровня кредитного риска, доля просроченной задолженности в портфеле кредитов по физическим лицам увеличивается, хотя и не столь стремительно, как раньше (см. график 3). По юридическим лицам уровень просроченной задолженности за первые 6 месяцев 2008 года также слегка вырос (с 0,92 до 1%), что явилось неизбежным следствием ускорения роста кредитования корпоративных заемщиков.

Кредитная бдительность

Многие риск-менеджеры отмечают, что системы управления кредитными рисками в настоящее время требуют перенастройки как в связи с изменившимися рыночными условиями, так и из-за новых технических возможностей, которых несколько лет назад еще не существовало. В частности, с развитием кредитных бюро и накоплением собственных статистических баз по индивидуальным заемщикам стало возможно более широкое внедрение механизмов скоринговой оценки. «Главная задача риск-менеджмента нашего банка на данном этапе — более точное прогнозирование проблемной задолженности и, следовательно, величины создаваемых резервов на ее покрытие, — убежден Андрей Золотухин. — Это необходимо прежде всего для бизнеса при разработке новых и доработке старых кредитных продуктов, изменения кредитной политики, обучения и развития компетенции кредитных менеджеров».

Доля опрошенных банков, использующих скоринговые модели для физических лиц, выросла с 35 до 40%. Более того, почти 17% банков использует скоринг при принятии решений о выдаче кредитов малому и среднему бизнесу. Вместе с тем рынок кредитования малых предприятий пока находится на начальном этапе развития, и применение скоринга здесь связано с меньшей точностью и с большей вероятностью возникновения ошибок.

В практике управления кредитными рисками совершенствуются не только механизмы предварительной оценки, но и процессы работы с проблемной задолженностью, особенно по физическим лицам. «Банк уже наработал определенную историю на рынке и имеет достаточно вызревший кредитный портфель, и актуальной задачей является повышение эффективности сбора просроченной задолженности, — рассказывает Алексей Левченко, председатель правления АКБ «Ренессанс Капитал» (торговая марка «Ренессанс Кредит»). — В этой связи мы пересматриваем стратегии сбора просроченной задолженности собственными силами и расширяем взаимодействие с внешними коллекторскими агентствами». Стоит отметить, что банки сегодня все больше осознают те преимущества, которые дает им работа с коллекторским агентством. Если в прошлом году 40% опрошенных банков активно сотрудничало с коллекторами, то в этом году эта доля выросла почти до 50%. Большинство остается довольно сотрудничеством: аутсорсинг работы с проблемной задолженностью позволяет снизить операционные издержки и увеличить эффективность возврата долгов.

С другой стороны, некоторые участники рынка обращают внимание и на операционные риски, возникающие в процессе кредитования физических лиц — в частности, на рост опасности мошеннических операций. «Одна из основных задач на сегодня — это улучшение эффективности работы по предотвращению мошеннических операций. В связи с тем, что постоянно изменяются технологии и уровень «подготовки» мошенников, банк понимает, что этой проблеме стоит уделять особое внимание», — отмечает Алексей Левченко.

Повышенное внимание банковских риск-менеджеров к вопросам управления кредитными рисками — позитивный фактор для банковского сектора в целом. Сложившаяся ситуация дает достаточно возможностей для того, чтобы внести корректировки в сложившуюся систему и окончательно закрыть вопрос о возможности наступления в России кризиса «плохих долгов», который еще пару лет назад казался реальной угрозой. В период «передышки» практика управления кредитными рисками будет улучшена, а следовательно, сформируется хороший базис для новой кредитной экспансии. Новый виток роста, вероятно, будет более осторожным и осмысленным, но, безусловно, поставит перед риск-менеджерами новые задачи, которые потребуют дальнейшего совершенствования практики управления рисками.

Начать дискуссию