Триллион долларов — примерно такова стоимость имущества, которое находится в залоге у российских банков.

Даже при консервативном прогнозе Минфина о росте просрочки к концу года до 10% от кредитного портфеля банкам придется утилизовать огромный массив активов должников ценою в сотню миллиардов долларов.

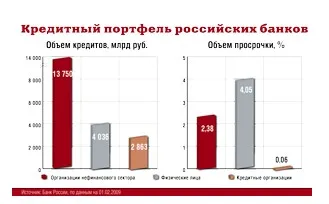

Дискуссию о второй волне проблем в российской банковской системе открыл в конце марта министр финансов Алексей Кудрин — страж бюджета, добровольно взявший на себя неблагодарную роль главного алармиста в правительстве. Он заявил, что вторая волна придет из реального сектора и будет связана с ростом просрочки по кредитам — с 3,3% в целом по банковской системе до 10%. Скачок просрочки до 15% Кудрин назвал маловероятным.

Следом за этим представители банковского сообщества повели настоящую «психическую атаку», словно соревнуясь друг с другом по части катастрофичности прогнозов. Банкиры, которые обычно не любят говорить о реальном уровне проблемных кредитов в своих банках, вдруг стали на редкость откровенными. Оно и понятно: правительство как раз вносило последние штрихи в пересмотренный федеральный бюджет-2009 и доверстывало антикризисную программу — и это был правильный момент, чтобы расставить лоббистские акценты. Президент Альфа-Банка Петр Авен в интервью британской газете Financial Times заявил о том, что просрочка по кредитам может достичь 20%, и сотни мелких российских банков не доживут до конца года. Следом его коллега, предправления Рушан Хвесюк, признал, что уровень просрочки Альфа-Банка уже почти достиг 10% от портфеля. Глава Сбербанка Герман Греф и вовсе заявил, что настоящего кризиса в банковском секторе до сих пор не было, а то, что случилось прошлой осенью, — лишь «трудности». И не исключил, что просрочка может вырасти до 30%, и вот тогда у нас начнется масштабный банковский кризис, в котором без новой помощи государства банкам точно не выжить. 30% совокупного кредитного портфеля — это уже эквивалентно нынешнему размеру Резервного фонда и Фонда национального благосостояния (7 трлн рублей).

Отдельная тема — тонкости отражения просроченной задолженности на балансе банков по российским стандартам бухучета, которые позволяют занижать оценку объемов проблемных активов. В отличие от международных стандартов финансовой отчетности, проблемным долгом у нас считается только размер просроченного платежа, а не вся ссуда. К тому же на текущий год Центробанк дал банкам индульгенцию: долг юридического лица продолжает считаться «хорошим», пока просрочка платежа не превысит 30 календарных дней. Банкам такое приукрашивание действительности только на руку: меньше резервов требуется выводить из оборота для покрытия возможных потерь. Но только до тех пор, пока разница между реальной и формальной просрочкой на фоне кризиса не достигает огромных размеров, угрожающих устойчивости. Примечательно: когда в 1999 году МВФ оценивал размер проблемных кредитов в России в 40%, официальная просрочка по РСБУ не превышала 12%.

Банковское сообщество на съезде Ассоциации российских банков в начале апреля проартикулировало целую серию предложений реальзация которых позволила бы пережить надвигающуюся беду: увеличить участие государства в капитале банков, создать фонд по выкупу «плохих активов», ослабить надзорные требования со стороны Центробанка. До сих пор правительство и Банк России в своих комментариях реагируют на эти предложения сдержанно, предпочитая решать проблемы сектора по мере их возникновения, а не загодя. Просрочку до 12%, полагают в Центральном банке, российские финансово-кредитные учреждения вполне в состоянии «расхлебать» самостоятельно — за счет уже оказанной государственной помощи и накопленных резервов. Некоторые независимые эксперты в качестве порогового называют уровень в 15%.

«Жирок» у банков действительно накоплен. Плавная девальвация рубля в конце 2008-го — начале 2009 года, в ходе которой международные резервы России похудели на 210 млрд долларов, позволила банкам заработать на валютном рынке, по подсчетам заместителя руководителя Агентства по страхованию вкладов Андрея Мельникова, 800-900 млрд рублей. Даже в кризис банки продолжают зарабатывать и создавать дополнительные резервы под возможные потери по ссудам. Как отмечает директор Центра экономических исследований МФПА Сергей Моисеев, при ныне действующем нормативе достаточности капитала в 10% от суммы активов в среднем по банковскому сектору этот показатель сейчас находится на уровне примерно 16%. Стало быть, 6 процентных пунктов — это тот самый «избыток» собственного капитала, который банки могут пустить на формирование резервов.

Итак, финансовые возможности достойно встретить прилив токсичных активов на собственных балансах у банков до определенных пределов есть. Но не менее важна готовность внутренняя. Так, в списке главных проблем нашей банковской системы Дмитрий Ананьев, председатель комитета Совета Федерации по финансовым рынкам и денежному обращению, числит отсутствие у банков опыта эффективной работы с быстрорастущим объемом проблемных активов.

В контексте разговоров о второй волне кризиса все чаще упоминается грядущий передел собственности в реальном секторе, который спровоцируют банки, взыскивая заложенные активы должников. «Смена владельцев будет идти, но она не станет масштабной, — полагает Михаил Делягин, руководитель Института проблем глобализации. — Первичный энтузиазм, который был еще прошлой осенью, спал. Все поняли, что, получая завод, ты получаешь не будущее богатство, а будущие проблемы. Банк сделает все, чтобы его не взять. Это чудовищная головная боль, люди стараются увильнуть от заведомо неликвидного залога».

Пока банки предпочитают по возможности реструктурировать задолженности. «Меньше всего банк заинтересован в реализации залогов и процедуре банкротства должника, — говорит Иван Анисимов, член правления банка BSGV. — Поэтому его первым шагом всегда будет попытка урегулировать отношения через реструктуризацию и рефинансирование».

Однако если падение производства продолжится теми же темпами, что и в первом квартале (по данным Росстата — на 14,3%), то взыскивать придется чем дальше, тем чаще — в рассуждении получить хоть что-то с безнадежного должника. Уже сейчас банки нередко мыкаются, пытаясь пристроить доставшиеся им активы: недвижимость, производственные линии, пакеты акций. Цена, за которую их готовы приобрести потенциальные покупатели, чаще всего не устраивает банки. Когда подобных активов, выставленных на продажу, на рынке окажется много, задача усложнится многократно. Банкам поневоле придется задуматься о том, чтобы начать этими активами управлять. Но проблема в том, что банкиры, похоже, забыли, как это делать.

— Таких банкиров, как «ранние», которые были в России в 1990-х, теперь уже нет, — говорит Сергей Моисеев, директор ЦЭИ МФПА. — Тем предпринимателям было все равно, чем заниматься, — банками ли, корпорациями. Нынешние банкиры — это уже не предприниматели, это люди, которые специализируются только на банковском бизнесе, видят себя только в нем и им живут. Поэтому когда возникает такая проблема, крупнейшие банки в обсуждениях с регулятором поднимают руки кверху и говорят: «Ради бога, заберите у нас эти активы, мы не хотим этим заниматься!»

Тем не менее многие банки уже озаботились формированием дочерних и «внучатых» структур, которые смогут «брать на передержку» до лучших времен сыплющиеся как из рога изобилия активы, выводить их на положительную рентабельность и «упаковывать» для последующей продажи. «Безусловно, — говорит замначальника департамента корпоративного бизнеса АКБ «Пробизнесбанк» Николай Алексеев, — наличие структуры и персонала, способного управлять непрофильными для банка направлениями, в короткие сроки вникнуть в суть бизнеса должника и взять на себя управление, существенно упрощает работу с компаниями, чьи активы неликвидны в настоящее время, но способны приносить доход. Наш банк сейчас активно выстраивает подобную структуру».

Переработка «плохих» долгов для банка, в какой бы форме она ни происходила — дело затратное. За нее придется платить проеданием резервов, прибыли, а в конечном счете — и капитала. При росте просрочки свыше 12–15% наступит «время Ч», когда капитал многих банков упадет ниже уровня достаточности, предписанного Банком России, и для их спасения потребуется вмешательство государства. Даже если руки-ноги экономики напрочь отнимаются, кровеносную — банковскую — систему государство будет спасать решительно.

Новый вариант бюджета и антикризисный план не дают точного ответа на вопрос о том, как именно будет действовать государство. Пока ясно, что формировать фонд по выкупу «плохих» активов у банков власти до конца года не планируют. Остается надеяться на снижение нормативных требований Центробанка (что само по себе ослабляет устойчивость банковской системы) и докапитализацию. На субординированные кредиты зарезервировано 555 млрд рублей, из них 225 млрд — для коммерческих банков: на рубль акционера, вложенный в капитал, государство готово вложить три своих. Вот только в случае галопирующей просрочки такой докапитализации может оказаться недостаточно.

Зато есть резервный вариант, предложенный Банком России: увеличить капитал банков за счет государственных облигаций. Иными словами, государство станет акционером банков (речь, скорее всего, идет о Топ-30 или Топ-60), оплатив их акции не живыми деньгами, а своими долговыми расписками. Просто — и не требует бюджетных затрат. А банки получают возможность на полную мощь запустить свои «цеха» по переработке «плохих» активов. У этого сценария, который представляется весьма вероятным, есть легко прочитываемый финал: к исходу кризиса мы получим несколько десятков новых финансово-промышленных групп, которые соберут в «кучку» обанкротившиеся компании и завалившиеся активы, а ядром этих групп станут крупные банки с государственным участием. Сергей Моисеев из ЦЭИ МПФА видит в таком ходе событий даже определенный позитив: «Если банки приберут все это к рукам, то может возникнуть хороший потенциал для дальнейшего роста. Возникают исторические параллели с эпохой промышленной революции в Европе, когда именно вокруг банков сформировались финансируемые ими промышленные группы, в результате чего возник промышленный бум». Вопрос только в том, смогут ли российские банки эффективно управиться с такой массой активов в реальном секторе.

Легкость взыска

Чем законодатели облегчили банкам работу с «плохими» активами

- ФЗ «О внесении изменений в некоторые законодательные акты Российской Федерации в связи с совершенствованием порядка обращения взыскания на заложенное имущество» (№ 306-ФЗ), вступил в силу 11.01.2009.

Упрощены процедуры обращения взыскания на заложенное имущество и реализации заложенного движимого имущества. Предусмотрена возможность заключения соглашения между банком-кредитором и должником о внесудебной реализации предмета залога в любое время. Банк-кредитор вправе оставить за собой заложенное движимое имущество или продать его третьему лицу без проведения торгов (кроме договоров залога с физическими лицами или в отношении обязательств, не связанных с предпринимательской деятельностью). - ФЗ «О внесении изменений в Федеральный закон «О несостоятельности (банкротстве)» и некоторые другие законодательные акты Российской Федерации» (№ 296-ФЗ), вступил в силу 31.12.2008.

Установлено, что банк-кредитор вправе обратиться в арбитражный суд с иском о признании должника банкротом сразу после вступления в силу судебного решения о взыскании долга. Расширены возможности банка-кредитора влиять на выбор арбитражного управляющего. Конкретизирован порядок продажи имущества должника, сокращен срок конкурсного производства. - Проект Федерального закона № 125066-5 «О внесении изменений в отдельные законодательные акты Российской Федерации», принят Госдумой 17.04.2009, одобрен Федеральным собранием 22.04.2009, на момент подготовки номера еще не подписан президентом, вступит в силу через 30 дней после официального опубликования.

Закон направлен на совершенствование правового регулирования привлечения участников и руководителей компании-должника к ответственности по его долгам, а также оспаривания сделок должника. Подозрительные сделки должника, а также сделки с предпочтительным предоставлением могут быть оспорены в суде.

Контролирующие должника лица должны компенсировать убытки, причиненные должнику, если только они не докажут, что действовали разумно и добросовестно. Кроме того, руководитель должника может быть привлечен к ответственности по обязательствам должника, если его бухгалтерские документы отсутствуют или содержат неполную/искаженную информацию.

Принятие этого закона будет способствовать предотвращению незаконного отчуждения имущества в преддверии банкротства, усилению защищенности добросовестных кредиторов в процессе банкротства, позволит снизить риски кредитования.

Источник: юридическая фирма «Синергия права»

Начать дискуссию